2024年10月8日,百傲化学发布了一则公告,其全资子公司上海芯傲华科技有限公司(以下简称“芯傲华”)拟以人民币7亿元增资苏州芯慧联半导体科技有限公司(以下简称“芯慧联”),增资后直接持有其 46.6667%股权,并通过接受表决权委托方式合计控制其54.6342%股权的表决权。

这是9月24日证监会发布并购新规,鼓励跨界并购后公布的*单跨界并购案例。百傲化学主要业务是生产和销售工业杀菌剂原药,属于传统化工领域,而本次并购的芯慧联主要从事半导体设备的研发生产,两个行业没有什么关联关系。

研究这个案例,发现挺有意思的,也有很多值得揣测的地方,感觉这个交易背后的故事应该是很多的,值得揣摩,值得八卦。

1.被并购标的技术壁垒高、业绩快速增长

技术壁垒高

被收购的芯慧联主营业务涂胶显影机、光刻机等黄光制程设备和半导体产线自动化设备。涂胶显影机设备目前基本属于国外垄断状态,东京电子占据*垄断,全球市占率达89%。国内芯源微仅占全球市场2.1%。芯源微2023年17亿收入,利润2.5亿,24年6.94亿收入,利润7470万元,目前市值178亿,PE为93倍。

业绩快速增长

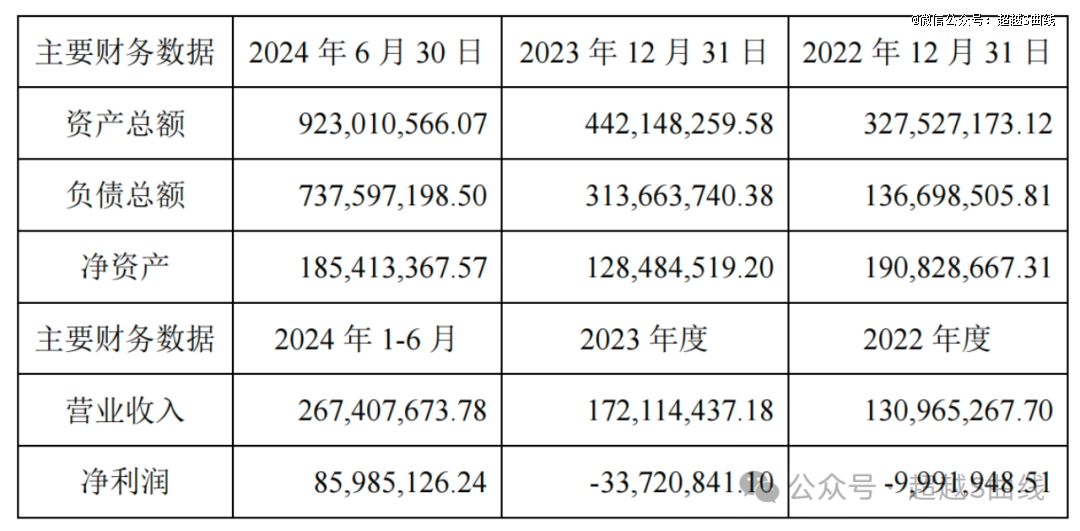

2023年芯慧联收入1.72亿,2024年上半年已实现2.67亿收入.其中黄光制程设备2023年尚未有收入,24年上半年确定了1.75亿收入,且毛利率达到89%,是收入增长的主要来源。

根据半导体设备企业的发展经验,芯慧联的黄光制程设备应在2022-23年之间经历了客户验证的过程,终于在24年迎来了客户验证、确认收入,就半导体设备企业来说,一旦客户验证通过,就很快会进入放量增长阶段。因此,黄光制程设备很可能接下来成为飞速增长的业务板块。

2.被并购标的经历了业务分拆

芯慧联于2024 年 6 月启动派生分立,派生出芯慧联新(苏州)科技有限公司。

分拆前,芯慧联注册资本人民币 8,000 万元,主营涂胶显影机、光刻机等黄光制程设备;湿法清洗设备;半导体产线用自动化设备;半导体设备综合化服务; 半导体设备所需的关键零部件及耗材;电镀金设备;主要应用于 HBM(高带宽 存储器)、3D 闪存生产制造等3D 化 IC 应用领域的晶圆键合设备等业务。

分拆后,继续存续的芯慧联注册资本7,000 万元,主要做涂胶显影机、光刻机等 黄光制程设备;湿法清洗设备;半导体产线用自动化设备;半导体设备综合化服 务;半导体设备所需的关键零部件及耗材;电镀金设备等业务。

派生出的芯慧联新(苏州)科技有限公司注册资本1,000 万元,主要做应用于HBM(高带宽存储器)、3D 闪存生产制造等 3D化IC 应用领域的晶圆键合设备等业务。

分拆的原因:

芯慧联的业务板块是盈利的业务;而芯慧联新的晶圆键合设备需要持续研发投入,短期无法赚钱,但这块业务已经获得大型客户订单并实现了收入。

在公告中也明确说了,芯慧联原来是不以短期内实现盈利为主要目标,而是以研发出具有突破性的半导体设备前沿技术为经营宗旨,并且原计划是按照第五套标准”登陆科创板。现在由于资本市场环境的变化,短期也上不了市了。所以就分拆了单独来发展。

3.分拆业务的公司,原股东股权完全平移

对于分拆出来的芯慧联新,其股权结构和原来芯慧联的股权结构一模一样。

相当于投资机构投了两家公司,且原来管理层要同时运营两个公司,一方面要完成芯慧联的业绩对赌,一方面还要继续发展芯慧联新的业务,实现对芯慧联新投资人的负责。

4.并购的估值不高,且业绩对赌很高

本次并购,芯慧联公司投前估值为人民币8亿元。 芯傲华拟人民币7 亿元增资标的公司,增资后芯傲华直接持有标的公司46.6667%股权。

芯慧联2023年收入1.72亿,亏损3372万;但2024年收入2.67亿,净利润8598万。

本次并购设置了3年业绩承诺,要求在 2024 年度、2025 年度、2026 年度内,净利润分别 不低于人民币 1 亿元、1.5 亿元和 2.5 亿元,且合计净利润不低于人民币 5 亿元。按照投前8亿的估值,未来3年平均1.67亿净利润,只有4.79倍PE。如果按照24年上半年8598万净利润的发展趋势,恐怕这个并购的PE倍数就更低了。

5.并购全是增资,创始人分文不套现,投资人出售股权仅4.8倍PE

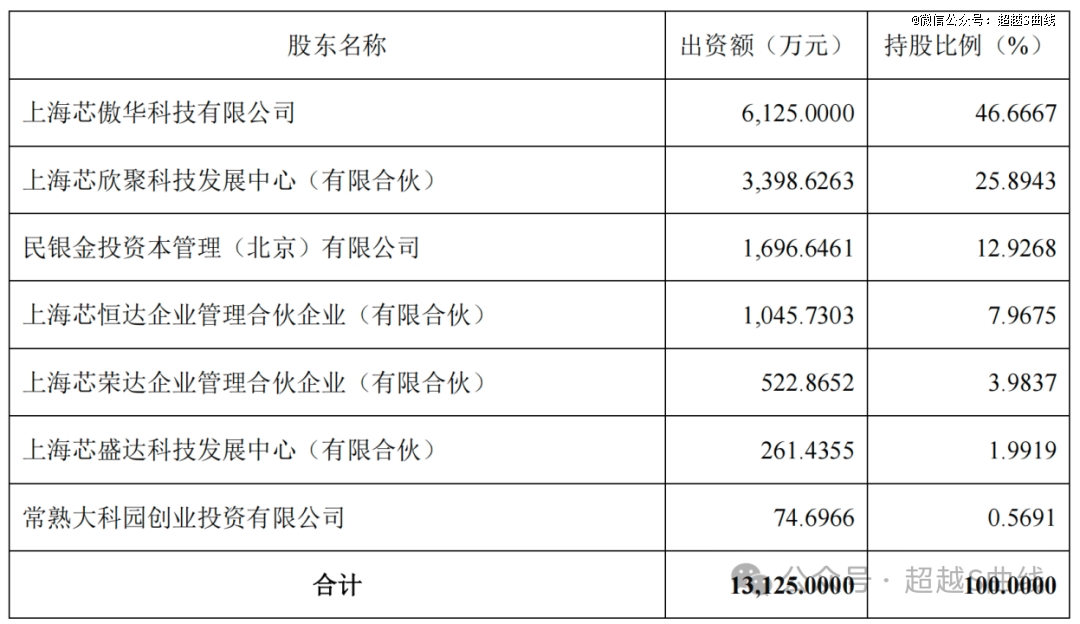

如前所述,本次并购是芯傲华以投前8亿估值增资7亿的方式,获得46.67%的股权,同时接受表决权委托方式合计控制其54.6342%股权的表决权。

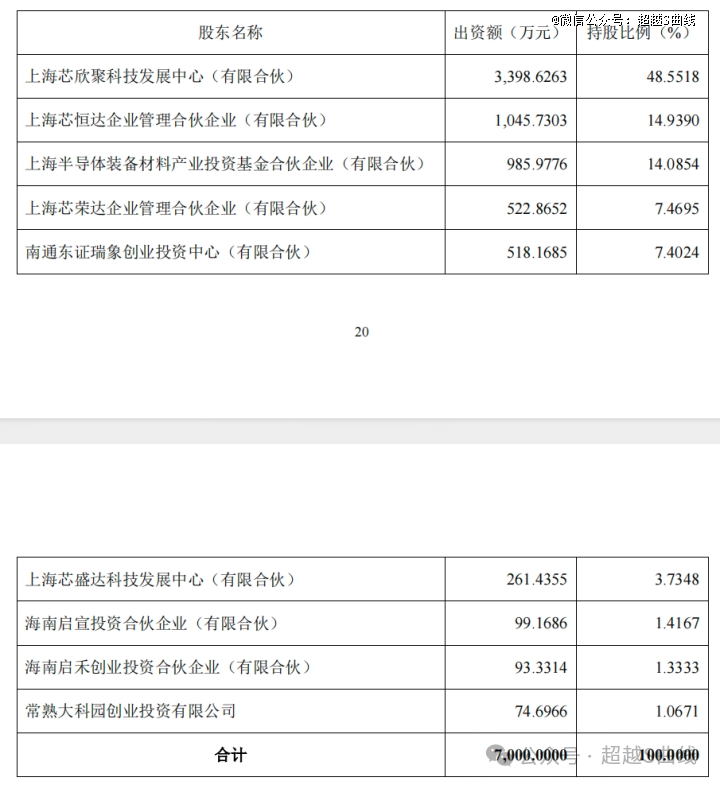

本次交易前公司的股权结构

在本次增资同时,标的公司原股东上海半导体装备材料产业投资基金合伙企业(有限合伙)、南通东证瑞象创业投资中心(有限合伙)、海南启宣投资合伙企业(有限合伙)和海南启禾创业投资合伙企业(有限合伙)拟将其持有的标的公司全部股权转让给民银金投资本管理(北京)有限公司。股权转让交易对标的公司的估值与本次芯傲华对标的公司增资的投前估值一致。

民银金投资本管理(北京)有限公司的*股东为民銀國際投資(香港)有限公司,是一家中国香港的公司。

也就是说,本次并购,创始人分文未套现,钱全进了公司;投资人们按照未来3年利润的4.79倍P/E的白菜价将股权卖给了民银金投这样一家香港的公司。

本次交易后公司的股权结构

6.业绩惩罚措施很严格,未达到还要回购

尽管本次交易的估值已经很低了,但还是设置了业绩补偿条款,且业绩补偿的责任人为管理层股东和原实控人。业绩补偿条款如下:

若标的公司的2025 年度审计报告出具后,2024 年度和 2025 年度的累计实现净利润数达到人民币 2.2 亿元的,则暂不触发业绩补偿义务。

如(1) 2024 年度累计实现净利润数未达到人民币 1 亿元,(2) 2024 年度和 2025 年度的 累计实现净利润数未达到人民币 2.2 亿元,或(3) 2024 年度、2025 年度和 2026 年度累计实现净利润数未达到人民币 5 亿元,则芯傲华有权选择(1)全部选择现金补偿、(2)全部选择股权补偿或(3)选择现金补偿和股权补偿结合的方式,要求公司管理层股东和原实控人进行补偿。

现金补偿金额=(考核期内截至当年度累计承诺净利润数-考核期内截至当年度累计实现净利润数)÷考核期内合计承诺净利润数×本次增资款(70,000 万元)-以前年度累计补偿金额

调整后标的公司投前估值=(考核期内截至当年度累计实现净利润数/考核期内截至当年度累计承诺净利润数)×本次增资投前估值(即人民币 80,000 万元)。

并且,若标的公司累计实现净利润未达到相应累计承诺净利润的80%,芯傲华有权要求管理层股东和原实控人共同且连带地回购甲方所持有的全部或部分标的公司股权。回购价格为年化8%单利或芯傲华所持有的股权对应公司净资产的价格孰高。

上述业绩补偿条款的几个值得指出的地方是:

l实控人和管理层并没有套现,但是业绩补偿的责任却是实控人和管理层,而不是芯慧联公司。至少现金补偿,应该可以是由芯慧联来补偿;

l现金补偿、股权补偿都没有设一个*补偿限度。也就是说,如果极端情况发生,考核期公司只实现了10%的净利润,则要进行90%的现金或股权补偿。当然,本案例中,你可以假设公司管理层有信心完成业绩,但即使有信心,将自己完全暴露在风险敞口之中,也是不明智之举;

l公司业绩这么好,为什么不设一个反向对赌,超额完成对赌,要求上市公司给予奖励?正如我们之前所说,公司24年上半年就实现了8598万利润,增长十分迅猛;且本次并购估值又很低、且全是增资;如果对完成业绩对赌很有信心,完全有谈判能力要求对上市公司设一个反向对赌,如果超额完成,要奖励措施。

l承诺净利润未达到80%管理层和实控人还要回购:再强调一次,管理层和实控人未套现分文,却在净利润未达到承诺80%,还要承担回购责任,请问一分钱没套现哪来7个亿回购?

好,到此我们可以回顾总结一下上面这个交易中有意思、事出反常的地方了。首先,这个公司是一个很不错的公司,做半导体设备,黄光制程设备、涂胶显影设备,技术壁垒高,大客户验证,业绩增长快;

其次,这个交易估值非常低,24年上半年8598万利润,投前估值却只有8亿;

再次,在这么低估值的基础上,还承诺了3年合计5亿净利润,按照承诺3年平均净利润,投前估值只有4.8倍P/E;

第四,创始团队一分钱没套现,投资人居然也愿意按照8亿估值全部卖老股;

第五,创始团队在一分钱没套现的情况下,还承担了业绩承诺没做到的补偿义务,且这个补偿义务没有一个最高上限;

第六,创始团队不仅承担了业绩承诺没做到的补偿义务,还要在业绩承诺不到80%时,全部回购7个亿的投资款。

我想,上面这几点,但凡对半导体领域投融资有所了解的人都知道,这些点都很反常。

说的难听点,以公开资料披露的信息来看,芯慧联的股东,简直签了一个严重不平等的并购条款。

公司技术*、客户验证、业绩暴涨,按照芯慧联24年的业绩,在一级市场融资,即使在当下这么差的市场环境下,至少也得20亿的投前估值;但现在却以8亿的投前估值丧失了控制权,不得不说是奇怪。

这么低的价格,创始人、管理团队,更重要的是那么多投资人,居然都同意了这个条款,这是让人感到奇怪的另外一个地方。在并购交易中,创始人和管理团队或许因为对资本市场的不熟悉而容易被忽悠,但那么多家投资机构在里面,应该很容易去跟买方谈判的。

说实话,看完整个并购交易案,很搞不清楚,为什么创始人这么着急要卖掉公司,为什么创始人愿意在公司欣欣向荣发展时卖掉公司,更搞不清楚为什么愿意这么低的价格卖掉公司,也搞不清楚为什么这么多专业投资人同意按照这么低的价格卖掉公司?

查了下,这些投资人大多数都是2021、2022年投资的公司,按照公司目前还没有回购的压力和负担,还有充足的时间发展。

这么多反常的点,要不就是我对这个项目的价值判断错误了,要不就是事出反常有妖,背后有很多其他不便与人道的故事了。当然,希望是我对这个项目的价值判断错了……