图片来自华虹官网。

两年前的7月16日,注定是要被写进科创板历史——中芯国际( SH:688981 )登陆A股,开盘大涨246%,市值一度突破6000亿,并将科创板带上*。如今,“二弟”华虹将重走当年龙头大哥之路。

11月4日,上交所受理了港股华虹半导体的科创板IPO申请。此次华虹拟募资180亿元,居科创板IPO募资金额第三位。如果参照当年中芯国际接力赛般的上市速度,华虹有将成为今年科创板“募资王”。

近期,华虹H股涨势不错,短短10天时间,其港股股价直接从11月4号的19.7港元拉到11月14号的28.1港元。难道真如看多者所言,“华虹会成为下一个中芯国际。”

当然,看衰者也有话说。当年中芯国际在A股触达顶点之后,便很快盛极而衰。不少担心错过“芯茅”而重仓的股民肠子都悔青了,被套牢两年多来,没有惊喜可言。 对比华虹和中芯,无论是规模,还是制程能力,两者都无法相提并论 。

回到当下,最终投资者需要理清楚的还是华虹的品质。

01 华虹是谁?

【1】“特色工艺”深度玩家

华虹的故事可以追溯到1997年,其前身是上海华虹NEC电子有限公司,成立时间比中芯国际还早3年。到2005年,华虹半导体在香港注册成立,开始专注芯片代工业务。

图片来自华虹官网

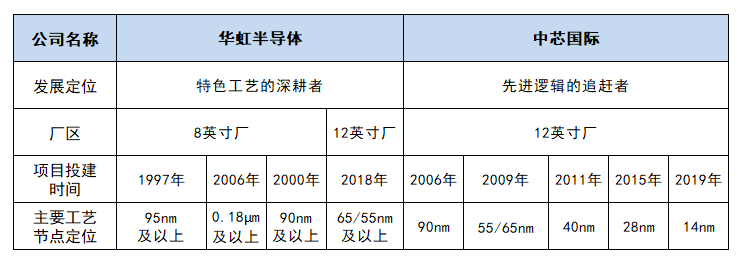

在成立之后的十多年时间里,华虹一直在8英寸产线的低制程工艺上摸索,到了2018年,华虹12英寸生产线建成投片,正式完成“8英寸+12英寸”工艺产线布局,并将制程能力提升到55nm。

与中芯国际坚持走高端制程的路线不同,华虹从成立伊始便确定了更加“保守”的特色工艺发展路线。

何谓特色工艺?简单来说,半导体制造工艺大致可分为先进逻辑工艺与特色工艺。前者沿着摩尔定律发展,侧重于不断缩小芯片尺寸,代表企业为台积电、三星和中芯国际。而特色工艺不完全依赖尺寸的缩小,而是通过优化结构与制造工艺,*化发挥不同器件的物理特性以提升产品性能及可靠性。

换句话说,特色工艺不追踪摩尔定律,不和*玩家比拼14nm、7nm等高端制程,而更多是在成熟制程上面寻求机会。为了方便理解,我们可以把特色工艺理解为非主流路线。

在特色工艺领域发展近二十年,华虹勉强挤进了行业前十。根据Trend Force发布的2021年度全球晶圆代工企业的营业收入排名数据,华虹半导体位居第七位;在大陆地区,华虹的营收仅次于中芯国际。

虽然不在“先进逻辑”的大部队,市场仍然给了华虹一个体面的头衔,将其与中芯国际并称为国内晶圆代工“双雄”。

图1:华虹和中芯国际的发展定位,资料来源:华虹半导体招股书,公司公告

【2】华虹的生存之道

众所周知,芯片代工是典型的资金和技术双密集的行业,龙头企业“赢者通吃”的现象极为明显。长期以来,台积电不仅占据全球一半市场份额,甚至囊获了行业的大部分利润。一组令人乍舌的数据,2022年Q3台积电芯片代工收益超200亿美元,超过其他所有厂商的利润总和。

现实很残酷,华虹是如何在寡头垄断的芯片代工领域生存下来,并一步步走到台前的呢?

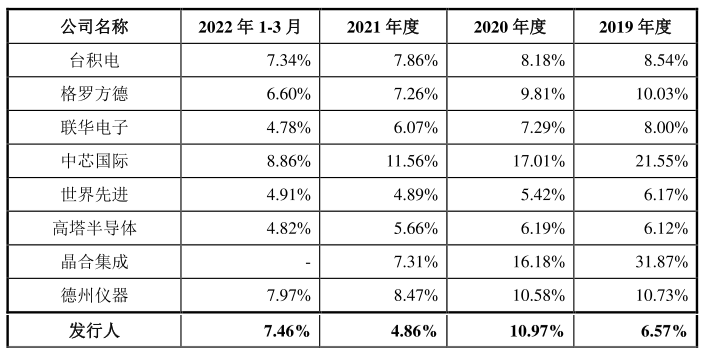

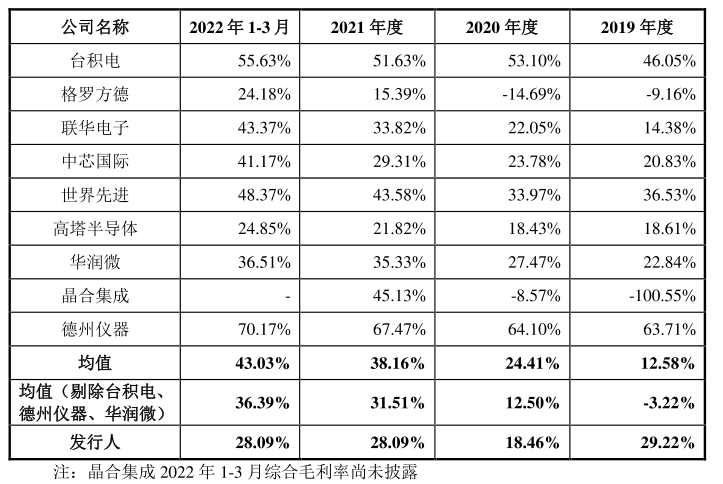

首先,华虹并不是像中芯国际一样拼命追赶台积电,而更多是在55nm以下的成熟制程上面下功夫,所以华虹的研发投入和资本开支更少。从历年研发费用率可以明显发现, 华虹的研发投入一直显著低于中芯国际 。也就是说,华虹不需要疯狂烧钱升级,可以猥琐发育。

图2:华虹的研发费用率处于行业中下水平,资料来源:招股书

其次,与先进工艺相比,特色工艺的竞争点在于工艺的成熟度和稳定性、工艺平台的多样性,以及产品种类的丰富程度,两个产品领域不存在明显的正面竞争。虽然台积占据全球一半代工市场,但其大部分营收来自28nm以下制程,比如7nm和5nm的营收占比已超过50%。也就是说,华虹所在的成熟制程,并不是台积电的主战场。

最后,除了电脑CPU、智能手机SOC等追求先进制程的芯片,还有数字、模拟、射频等诸多半导体器件并非单纯追求更先进的制程。举例来说,图像传感器芯片、电源管理芯片、功率半导体芯片等还是需要成本更低的成熟制程。

虽然技术不如人家,研发投入也跟不上,但是经过二十余年的发展,热衷成熟制程的 华虹倒也成为业内特色工艺平台覆盖最全面的玩家 ,并且在部分细分领域做到了头部位置。

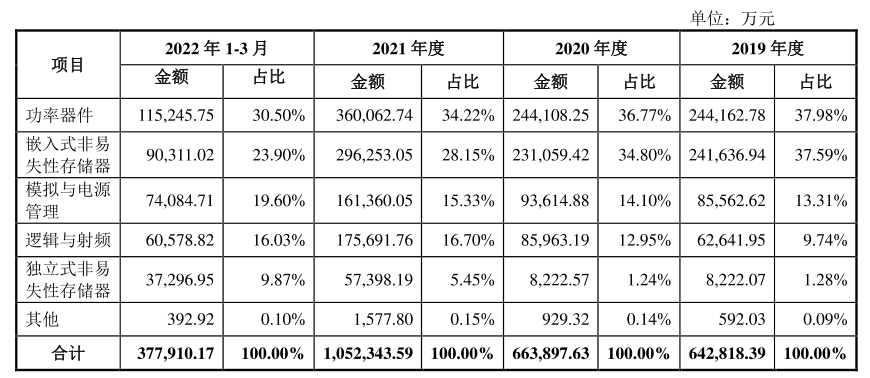

在嵌入式非易失性存储器领域,根据ABI Research的行业数据,华虹是全球*的智能卡IC制造代工企业以及国内*的MCU制造代工企业;

在功率器件领域,华虹是全球产能*的功率器件晶圆代工企业,也是*一家同时具备8英寸以及12英寸功率器件代工能力的企业。

图3:华虹营业收入细分情况,资料来源:华虹半导体招股书

总而言之,以特色工艺为路线的华虹避开了激烈的正面战场,在行业巨擘的阴影之侧生存了下来,守住了属于自己的一亩三分地。现在拿华虹与中芯国际比较,显然不具有可比性。拉长时间看,未来华虹能否成为中芯2.0,追赶台积电呢?

02 三问华虹

【1】技术代差如何追赶?

作为半导体产业链最重要的环节之一,芯片代工对制程工艺有着极高的要求。所谓得先进制程者,得天下,已经成为全行业共识。

紧跟摩尔定律的台积电,其制程工艺早已遥遥*同行。现在台积电可以规模化量产5nm制程,预计今年可以量产3nm制程。即使是具备成熟14nm制程能力的中芯国际,仍与台积电相隔两代以上的技术差距。

在芯片代工领域,落后者的追赶难度极高,不存在“后来者优势”和“弯道超车”,强如中芯国际都是苦苦追赶。回想当年,中芯国际曾在28nm关口上停滞多年,更别提难度更高的7nm和5nm。

强者恒强,台积电通过巨额的资本投入,打造独有的技术优势,从而抢占利润丰厚的高端市场,赚取巨额利润之后再次投入研发,形成正反馈循环,最终其不断拉大与行业对手的差距。对于正处在55nm和90nm“舒适区”的华虹,我们对其技术追赶之路仍旧是保持谨慎态度,毕竟这不是三年、五年可以追赶的。

图4:华虹半导体主营业务按工艺节点构成情况(单位:万元),资料来源:华虹半导体招股书

【2】基本面的落差如何补强?

不得不面对的残酷现实是,整个芯片代工行业已然形成较为割裂的局势。龙头厂商除了在技术上面**,还在产能规模、营收利润上面有着难以赶超的优势。

先从行业格局看,从2017年至2021年,全球晶圆代工厂的集中度持续提升,到了2021年,全球前五的晶圆代工厂的市场占有率接近90%。其中,台积电长期处于*龙头地位,如今市场份额稳定保持在50%以上。华虹好不容易挤进了行业前十,但市场份额只有可怜的1.5%。

截止2022年3月末,华虹有三座8英寸晶圆厂和一座12英寸晶圆厂,公司合计产能约为32.4万片/月,还不到中芯国际一半产能,如果再拿台积电来对比,那就更欺负人了。

图5:2021年全球前十大晶圆代工厂市场份额,资料来源:Trend Force,公司公告

再从行业利润看,华虹与行业龙头的差距同样显著。台积电早早就颠覆了“微笑曲线”对代工厂的定义,将芯片代工做成了产业链上价值量最高的一环。直接拿数据说话,2022年第三季度,台积电毛利率及净利润率分别达到60.4%及45.8%,连库克都不好意思说自己赚钱。(同期苹果的毛利率为42.3%)

拼不过行业龙头,那华虹与同行相比如何呢?

华虹的毛利率还是落后中芯国际、华润微等大陆同行。今年三季度末,华虹的毛利率从一季度的28.1%提升至37.2%,创下历史新高,可惜还是低于中芯国际2个百分点。要知道, 中芯国际无论是在研发投入还是折旧费用上面都远高于华虹。

说到底,华虹是靠着低端芯片赚的钱。而台积电则恰恰相反,其收入贡献*的是高利润的7nm和5nm产线。长期看,华虹如果只是停留在成熟制程,可能永远只能赚制造业的辛苦钱。

图6:全球主要芯片代工企业毛利率对比,资料来源:华虹半导体招股书

【3】如何扛过行业的残酷内卷?

芯片代工这一条烧钱又费力的道路,随着每隔18个月晶体管数量增加一倍的摩尔定律钝化,技术要求在逐渐提高,且扩产风险也在成倍增加。

如今要开发先进制程,首先一座先进制程的晶圆厂都是动辄百亿美元起步。同时,高端芯片的综合制造成本更高,如果下游没有足够的销量来形成规模效应,那么单个晶体管成本可能不降反升。这意味着,行业内卷进一步加剧,最后龙头企业吃肉,小企业可能连骨头渣都没有。

有人会说,现在7nm、14nm已经完全够用了,没有必要卷尺寸。其实随着新兴产业的迭代发展,人们对芯片的算力、功耗、尺寸等不断提出新的需求,这就迫使芯片代工厂持续研发创新。就拿自动驾驶芯片来说,英伟达最新发布的新一代自动驾驶芯片Thor,其算力达到恐怖的2000 TOPS,是其上一代芯片Orin算力的8倍,更是特斯拉FSD芯片的14倍。

万物皆可有芯的时代,全球芯片行业的投资还在不断增加。根据美国半导体行业协会预测,2021年至2025年半导体制造行业投资规模平均为1560亿美元,较2016年至2020年的年均投资规模970亿美元大幅增长61%。

由此我们可以得到的结论是,现有市场参与者扩大产能及新投资者的进入,将可能使市场竞争进一步加剧。虽然未来芯片代工行业有着无限想象空间,却往往预示着更加残酷的淘汰机制。

我们不妨多问一句,华虹如何扛过这样的残酷内卷?

图7:2022年主要晶圆代工厂扩产计划,资料来源:各公司官网,方正证券

03 华虹难成中芯2.0

【1】华虹亟需更多的弹药补充

本次华虹的科创板IPO申请,拟募集资金高达180亿元,在半导体领域,仅次于中芯国际 。想必有人会问,既然华虹专注成熟制程,自然不需要像中芯国际那样大额的资本开支,凭什么如此大手笔融资?

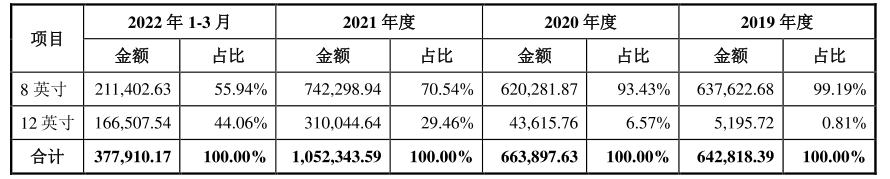

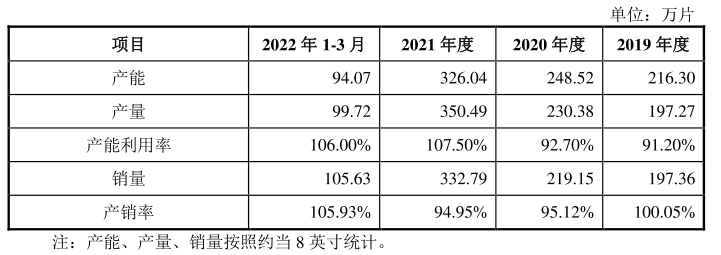

实际上,华虹传统8英寸晶圆相关收入已经增长乏力,近三年的复合增长率只有7.9%。目前华虹的增长动能主要来自12英寸晶圆产线。(近三年华虹12英寸产线收入的复合增长率高达672.5%)不过公司产能利用率已经趋于饱和,亟需融资上马新产能。

图8:公司主营业务收入按照晶圆规格分类情况(单位:万元),资料来源:华虹半导体招股书

图9:华虹的产能利用率已经达到饱和,资料来源:华虹半导体招股书

根据招股书显示,华虹本次发行的募集资金约70%是用于12英寸特色工艺生产线扩产——华虹制造(无锡)项目。不过按照公司规划,新产线将于2023年初开工,直到2025年才开始投产。

新问题来了,接下来的近三年时间,华虹靠什么维持业绩增长,来兑现资本市场的期待呢?

【2】天时、地利、人和,缺一不可

回顾当年,中芯国际登陆科创板的发行价为27.5元/股,最后以95元/股的价格开盘,上涨幅度超过200%,不仅自己成为A股市值最高的的半导体公司,还给科创板注入了一针兴奋剂,将其带向*。

在我们复盘下来,中芯国际回归A股可谓占尽天时、地利、人和。

先说天时,当时国家大力倡议半导体产业自主化,并从国家层面出台一系列支持政策。那时候中芯国际的科创板上市之路,简直是跑步进场,全程仅用时45天,创下A股十年来最快上市速度。

再说地利,在中芯国际回归A股之前,其已经规模化量产14nm芯片,核心产品就包括华为麒麟710A处理器。作为当时国内*将制程能力推进到14nm的芯片代工厂商,中芯国际毫无疑问成为全行业的希望,被寄予追赶世界*梯队水平的任务。

最后说到人和,当时投资者对半导体的热情*高涨,对中芯国际的未来充满信心。事后看来,市场对中芯国际的估值是直接对标台积电的。

但是今时不同往日,华虹面对的市场现状和当年完全不可同日而语。

首先,作为全球半导体*需求市场的PC和智能手机,已经遇到了较大增长阻力。根据IDC发布的数据显示,2022年第三季度PC出货量同比下降了15%;再看智能手机,现在换机周期已从过去的一年半拉长到三年,未来可能更久。

其次,受到全球经济下行和贸易争端的影响,整个半导体产业面临着艰巨的挑战。从今年前三季度的半导体行情走势来看,强如台积电也是先跌为敬,还被巴菲特“抄了底”。

最后,大陆半导体产业要崛起,必须要发展先进制程,冲击行业高地,而现在的华虹显然无法扛起这面大旗。

此次轮到华虹回归A股,又一次大量吸金,市场可能更加克制。目前华虹已经得到不少券商的深度关注,纷纷推荐买入,当年拿中芯对标台积电,如今又再拿华虹对标中芯,未免有些头脑过热。

在市场的一片热情和喧嚣中,我们之所以泼下这盆冷水,想再次重申: 华虹回A股上市,很难复刻中芯国际,想借此机会重仓港股的需要三思而后行。

【3】市场的担心:吸血效应

记得中芯国际上市当天全天成交额达到479.7亿元,由于吸血效应过强,直接把A股带崩了,中环股份、兆易创新、智光电气、大唐电信、至纯科技等概念股纷纷跌停。股民们无奈感叹,“一股功成,万股哭。”

时隔两年,华虹重走老路,融资规模之大,再次让市场瑟瑟发抖。需要注意的是,今年大部分时间,上证指数是在3000点附近震荡。

另外除了芯片,还有 创新药、工业母机 等行业,都是亟需技术突破,同样需要大量的资金投入。然而资金池子就那么大,你多拿点意味着可能别人就只能少拿点了。

总而言之,不管是在芯片代工行业领域,还是在资本市场上,华虹都难成中芯2.0。华虹大手笔融资自然一时风光无两,接下来苦练内功是王道。对于想复刻当年中芯的趋势投资者来说,华虹已没有了当时的天时地利人和。