“既然敢动他,那证明是有底气的。”在美光公司被中方进行网络安全审查后,一家机构在研报中写道。

4月3日下午,中国外交部发言人毛宁在回应美光被审查一事时表示,中国有关部门依法依规对影响或者可能影响国家安全的网络产品进行网络安全审查,是一种正常的监管措施。

“对于所有的企业来说,不管是中国企业还是美国企业,还是其他国家的企业,在中国经营首先要做到的是遵守中国的法律法规,只要能够守法合法经营,就没有什么可担心的。”毛宁说道。

受相关消息影响,美光股价连续两个交易日收跌,累计跌幅近6%,市值跌至652亿美元。

观察者网注意到,中方此次对美光采取的措施,是对其在华销售产品启动网络安全审查,依据的是《中华人民共和国国家安全法》和《中华人民共和国网络安全法》,但未披露具体的审查措施。

美光是全球排名前五的存储巨头,对市场供应有着一定影响,中方此时采取措施会不会干扰供应链?

实际上自去年以来,消费电子市场持续疲软,存储芯片市场正处于供应过剩、价格持续下跌的状态。

此时中方对美光启动审查,即便会涉及相关产品下架、暂停销售等,也不会引发存储芯片的供应链混乱,反而可能有助于存储芯片市场的触底反弹,也会有利于国产品牌及在中国大陆设厂的存储芯片制造商。

值得关注的是,在这轮下行周期中,采用国产NAND闪存颗粒的固态硬盘(SSD)在市场上“杀疯了”,部分2T国产SSD甚至比三星1T的还便宜,这对前些年饱受高价SSD困扰的消费者来说无疑是一个福音。

01 打压中国存储产业的“幕后推手”

作为一家被拜登公开表扬的美国公司,美光要给中国市场一个说法的,其实远不止产品安全问题。

自去年下半年以来,已不止一家媒体曝出,美光一直在充当打压中国存储芯片产业的“幕后推手”。

有行业媒体统计,2018年至2022年,美光逐年加大向美国政府游说的力度,5年支出954万美元用于游说政府官员,其核心目的正是为了打击中国的存储制造产业。

5年来,这家美国存储芯片巨头总共暗中推动打压了四家与存储相关的中国大陆和台湾半导体企业:福建晋华、台湾联电、长江存储、合肥长鑫,企图将中国存储自主技术的“火种”熄灭。

颇有讽刺意味的是,美光5年前在中国大陆的营收占比一度高达60%。

这或许也可以解释,为什么美光会如此害怕中国拥有自己的DRAM和NAND闪存技术与产能,一旦中国拥有自给自足存储芯片的能力,高度依赖中国市场的美光将会遭受重大打击。

到2022财年,美光来自中国客户的销售收入占比降至11%。相关机构分析认为,虽然占比大幅降低,但是美光有较大一部分并非为中国实体所购买的产品,最终也进入到中国,被用于相关产品的制造。

2022年10月,美国政府出台了针对中国半导体产业的出口管制新规,其中明确限制向中国销售可以被用于128层及以上3D NAND、18nm及以下DRAM制造的相关设备。此举不仅限制了长江存储、长鑫存储等中国厂商的技术升级和产能扩张,同时也影响到了三星、SK海力士在中国大陆的技术升级和产能扩张。

这背后的推动者被市场视为正是美光,*受益者无疑也是美光。

梳理公开资料可发现,韩国两大存储巨头三星、SK海力士很早就开始布局中国市场。从2012年起,三星就开始大举投资西安的NAND闪存晶圆厂,至今累积投资超过250亿美元;SK海力士也从2006年就与意法半导体在无锡设立晶圆厂,无锡厂占SK海力士DRAM总产能的将近一半。

反观美光,在中国大陆既没有研发中心(去年年初已解散了其位于上海的近150人左右的研发中心),也没有存储晶圆制造工厂,仅在西安拥有一座封测厂,投资金额和规模远不如三星和SK海力士。

在美国对华半导体出口管制新规下,三星、SK海力士在中国大陆开设的制造工厂,后续进行技术升级和产能扩张,必然将会受到阻碍,而这两家厂商也是美光在存储芯片市场的*竞争对手。

美光西安封测厂的规模虽然也不算小,2022年产值为196.5亿美元,但是这并不是一座晶圆制造厂,这也意味着美光的西安封测工厂并不会受到美国新规太大的影响。

回溯历史可发现,美光在打压同行方面早就有不光彩的历史。

在2002年的美国司法部启动的DRAM反垄断调查案件中,美光率先“反水”充当污点证人,承认联合三星、海力士、英飞凌于1998-2002年间操控DRAM市场价格。美光因此免于处罚,但三星、海力士、英飞凌总计被处罚6.45亿美元。

02 国产“血洗”市场,中国存储市场要变天了?

此次被依法审查前一天,美光刚公布一份史上最差业绩,单季净亏损23.1亿美元创纪录。

这家老牌美国存储芯片制造巨头,已有长达45年的历史。和大多数同行一样,目前美光主要产品有两种,一种是制造内存条的DRAM芯片,另一种是制造硬盘的NAND闪存芯片。

根据CFM闪存市场数据,2022年四季度,美光在全球DRAM市场的份额为23.3%,排名第三;在全球NAND Flash市场的份额为10.5%,排名第五,该公司也是美国少有的存储制造商。

自2022年下半年以来,随着手机等消费电子出货低迷,存储芯片市场出现供需失衡,进入下行周期。

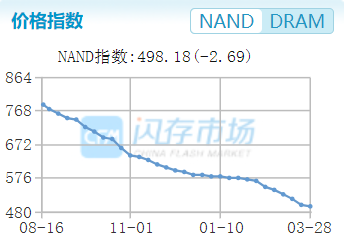

CFM闪存市场数据显示,2022年8月中旬至今,NAND价格指数从786暴跌至498,跌幅达37%;DRAM价格指数从883跌至588,跌幅达33%。

市场雪崩之下,不止美光这种美国巨头,韩国存储双雄也纷纷遭到重挫。

2022年四季度,三星NAND业务营收同比下滑18.2%,DRAM业务营收同比下滑23.6%。同期,SK海力士的NAND业务营收同比下滑30.8%,DRAM业务营收同比下滑35.3%。

半导体市场的持续低迷,甚至拖累韩国出口额出现连续6个月下滑。

以往当市场下行到这个阶段,国外存储大厂一般都会离奇发生火灾、洪水、跳电乃至地震,进而导致非正常减产现象,提振市场价格,但近两年这些现象越来越罕见了,电闸似乎被彻底“修好了”。

甚至国外存储巨头主动释放大规模减产的消息,例如日本存储芯片大厂铠侠从去年10月开始启动10年来的大规模减产,也未能阻止市场价格的颓势。

在外界看来,中国本土存储厂商长江存储和长鑫存储在其中扮演着关键变量。

尤其是主攻3D NAND闪存的长江存储,这家成立于2016年的厂商,在技术上可能已逐步赶上甚至*国外巨头。就在去年底,有国外机构拆解发现,国产固态硬盘(SSD)用上了长江存储200层以上的闪存颗粒,并称这是全球市场中*个做到的。

伴随着长江存储的成长,一批国产SSD封装厂商和新品牌也开始崛起,例如长江存储自有品牌致太、金百达、金邦、移速、梵想等一批国产品牌。在这轮市场下行周期中,他们不断下探价格底线,为了让中国SSD市场重新洗牌,甚至不惜开启“价格战”。

早在去年10月,就有国外科技分析师表示,到2023年中,SSD的市场价格会下降一半。

但降价的速度和幅度远比预期来的更快。到了今年初,国内电商平台上就出现了1T容量、采用长江存储闪存颗粒的SSD产品,价格被打到200元出头,以至于当时很多人认为这只是部分厂家的促销行为。

随着市场持续低迷、库存高企,三星把2T SSD价格降到1000元以下,但并没有得到消费者认可。

今年3月,使用长江存储颗粒、PCle3.0的1T SSD产品价格进一步下探到200元-300元区间。目前在某电商平台上,部分采用长江存储颗粒的2T SSD产品已降价至600元以下,甚至比三星的1T SSD还便宜。

这种“清洗市场”的力度,很可能出乎三星等国外厂家的意料。

就像曾经的液晶面板(LCD)产业一样,国产固态硬盘的低价策略也收到了明显的效果。从京东平台的销量来看,长江存储颗粒的SSD已在部分单品销量上*于三星等品牌的销量;同时长江存储旗下的致态品牌高端产品的销量,也在一定程度上*于三星等厂家的同类产品。

市场有分析指出,从目前消费级零售市场的形势来判断,长江存储支持的一批国产SSD厂家,如果继续保持低价攻势,三星、海力士、美光等厂家就会陷入两难境地。

要么进一步降价,但很难达到长江存储系的力度,只能减缓份额下滑;要么加大减产力度以改善财务数据,但如此一来,在中国市场的份额也将迅速下降,中国SSD市场的主导权也可能更快发生变化。

这其实也正常,每当市场进入下行周期,都是行业格局重塑的契机。

根据市场调研机构Counterpoint Research发布的数据,长江存储2019年投产64层NAND闪存时,在全球市场的份额为1.3%;此后迅速上升,2021年达到4.8%,跻身世界第六大NAND闪存制造商,仅次于三星、SK海力士、铠侠、西部数据和美光;2023年预计可达到约6%。

就在一个月前,国家大基金二期成为长江存储股东,认缴出资额达到128.87亿元人民币。