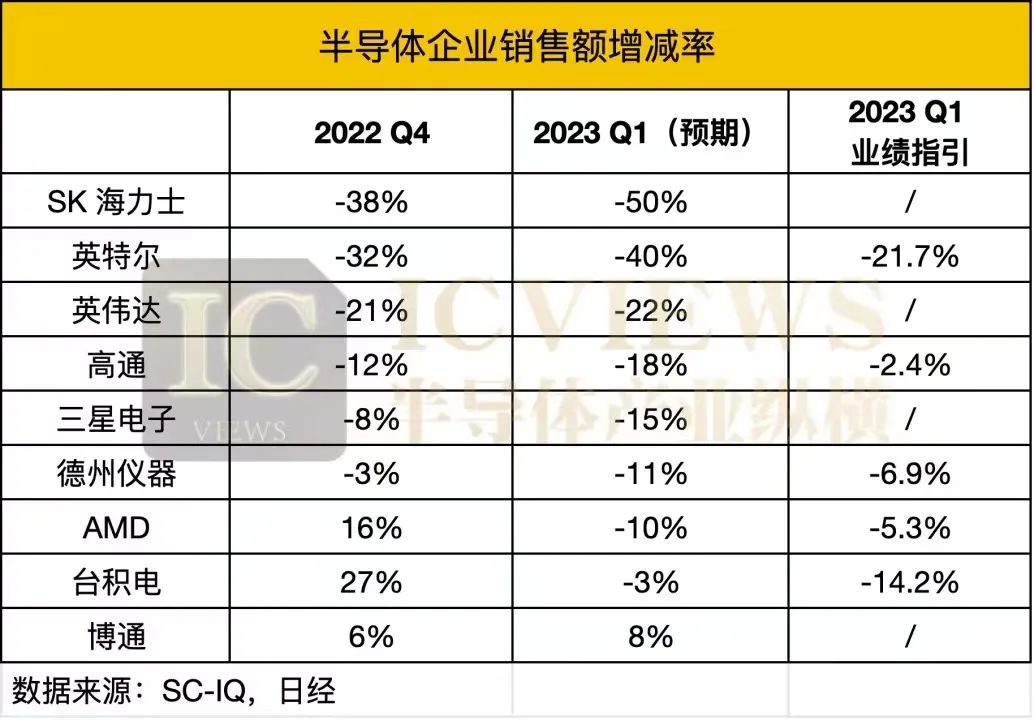

2023年1~3月(部分企业为2~4月等),多家企业出现减收。无论是机构的预期,还是各个公司的业绩指引都是一片“惨状”。IDC在其最新报告指出,预计2023年半导体总营收将下滑5.3%,前三季度均较去年有所减少,第四季有所增长。

国际数据公司(IDC)预计,受库存调整及需求疲软影响,预计今年*季度全球半导体营收同比减少 13.8%,直至第四季度才有望转为正增长,全年总营收将衰退 5.3%。对于2023年*季度,据Supplyframe的Commodity IQ预测表明,全球市场的交货时间和商品数量将下降8%,部分分配给有源和无源元件。今年*季度全球电子元件需求和采购活动预计环比下降2%。

01 下游市场的“遍地哀嚎”

美国调查公司Gartner表示,2022年全球十大电子设备制造商的半导体采购额比上年减少7.6%,约为2240亿。2022年,由于对全球通货膨胀和经济衰退的担忧,个人电脑和智能手机的需求急剧下降。占全球半导体消费总量的10大电子设备制造商的购买额比例为37.2%,较上年的40.7%有所缩小。根据Gartner公布的半导体市场报告,2022年世界半导体厂商的销售额合计约为6016亿美元,与前一年相比增长率仅为1.1%。

2023年在电脑和智能手机需求低迷的情况下,消费者控制了支出,企业也开始警戒经济衰退,削减成本。所有这些因素都影响了整个半导体市场的增长。

消费电子持续萎靡

消费电子市场的大跌已经不是新鲜事,从2022年就开始持续的低气压到了2023年也没有好转。Canalys 发布的数据显示,2022 年全球智能手机出货量同比下降 12% 至不到 12 亿部。在终端需求减退和经济减速的背景下,个人电脑和智能手机制造商等正在大力压缩疫情导致的积压库存。有观点认为,1~3月“由于市场疲软,客户可能会以明显高于最近几个季度的速度削减库存。”

积压不下的库存让消费电子制造商们不得不减少半导体购买量。作为半导体*买家的苹果半导体收购金额同比下降2.6%,包括AP在内的微处理器(MPU)的购买量同比下降了11.7%。半导体采购企业前10大公司大多是个人电脑/智能手机的主要厂商。由于消费者对这些电子设备的需求急剧下降,前10名公司未能增加生产台数和出货台数。联想、戴尔、步步高、小米、华为技术和惠普的半导体消费额均较上年下降两位数。这样的市场之下,消费电子相关的芯片产品出货量大跌也不难理解。

存储产品市场是最为明显的例子。由于 NAND 闪存大量过剩,SSD 价格自 1 月以来一直暴跌。据Tom's Hardware报道,自 2023 年初以来,SSD 的价格已降低 15% 至 30%,预计未来几个月还会进一步降价。NAND 闪存制造商自去年以来一直在减少产量以阻止价格的急剧下跌。美光科技的12~2月销售额预期(中位值)为同比减少51%,市场预计为最终亏损,亏损幅度将扩大至上季度的4倍;三星半导体设备解决方案(DS)部门至少损失2万亿韩元(约合人民币104.8亿元)。

服务器市场难逃寒气

寒气不仅仅围绕着消费电子市场,全球经济状况不理想,高通膨的压力也已经影响到服务器市场需求。TrendForce认为四大云端服务供应商,亚马逊、Meta、Google、微软都将下调采购量,采购量预测将从年增6.9%下降到4.4%;戴尔和HPE等服务器大厂也都调降了主板生产量。

这样的市场让TrendForce多次下调对服务器市场的预期。2022年11月,TrendForce预估是2023年出货量年增2.8%,但在2023年1月将这数据下调至1.87%,3月则再度调降至1.31%,等于原先预估的成长幅度直接腰斩,出货总量预测也跌到1443万台。

汽车电子成*逆袭市场

Commodity IQ全球电子元件需求预测与2022年相比,2023年上半年较弱,预计*季度与2022年第四季度相比仅增长1%。不过在众多下滑的市场中,汽车行业的订单依旧保持乐观。

德州仪器副总裁David Paul表示,只有汽车市场在2022年*季度实现了增长。纯电动汽车的普及也将对汽车半导体起到推动作用。芯片高管表示,用于汽车的芯片数量增长惊人。高管们表示,截至 2021 年,每辆汽车平均拥有约1200个芯片,是 2010 年的两倍,而且这一数字很可能还会增加。

芯片公司普遍准备增加汽车电子的产能,以满足不断增长的汽车需求。德州仪器上个月表示将在犹他州李海建造一座耗资 110 亿美元的芯片厂,恩智浦表示正在考虑在德克萨斯州扩张。

02 晶圆代工难逃跌势

市场的寒气,不仅影响到了IC设计公司,也让晶圆代工的日子十分不好过。2023年*季度,晶圆代工从成熟至先进各项制程需求持续下降,各大IC设计厂晶圆砍单从*季将蔓延至第二季,观察目前各晶圆代工厂*至第二季产能利用率表现均不理想,第二季部分制程甚至低于*季,订单仍未出现明显回流迹象。2023年对于晶圆代工行业来说大概率依然是承压的一年。此前晶圆代工厂开始陆续开启降价举措就是一个表现,显然厂商为应对产能利用率松动在积极努力。

代工龙头台积电产能利用率下滑

今年1月,台积电在业绩说明会上表示,由于终端需求不振,库存仍在调整中,需求持续放缓,虽然*季库存有望减少,但整体市场不确定性仍高,导致产能利用率下滑。台积电预估公司*季营收将呈现下滑,预估首季合并营收将介于167亿至175亿美元之间,季减14.2%。展望2023年半导体产业,台积电认为供应链库存水位将在2023年上半年大幅降低,并观察到一些需求趋稳前兆,预期半导体周期将在上半年触底、下半年稳健回升。

联电降本增效提上日程

联电透露去年第四季大部分半导体终端市场需求显著放缓,加上整体产业的库存持续调整,联电的晶圆出货量比2021年同期减少14.8%,整体产能利用率降至90%。联电共同经理总经理王石表示2023年全球经济疲软,客户的库存天数高于正常水平,订单能见度偏低,联电预计*季将充满多重挑战。应对当前的景气低迷,联电已进行严格的成本控管措施,并尽可能推迟部份资本支出。

世界先进迎来最冷一季

由于产业进入剧烈库存调整周期,世界先进称2023年*季度将成为“最冷一季”。产能方面,疲弱终端需求导致客户积极库存调整,世界先进订单能见度已缩短至3个月,首季产能利用率估续降10%。世界先进董事长方略预期第二季起可望温和回温,毛利率也会逐季改善。从细分业务来看,大尺寸电视面板驱动IC客户库存修正去年第四季已到尾声,*季逐步回温;大尺寸笔电面板驱动IC *季库存修正幅度已趋缓,预期第二季需求将趋稳;电源管理芯片、数据中心/云端等相关需求持续面临库存修正中。

世界先进在业绩说明会上表示,为了进行成本控制,今年资本支出估约100亿新台币,同比降幅逾48%,2023年估计产能339万片八英寸晶圆。

03 中国市场成全球半导体解药

2022年是在半导体器件短缺的情况下开始的。由于交货期推迟、价格上涨,电子设备制造商通过储备库存来应对情况。但到了下半年,世界经济开始放缓。在通货膨胀、利率上升、资源高、等重压下,全球供应链受到了打击。谈到市场恢复,外媒认为,掌握业绩恢复关键的是中国经济的动向。英特尔的CEO帕特·基辛格说:“对中国经济实现一定程度的恢复(的期待)成为看好下半年的理由之一”。

中国国家统计局3月1日公布的2月采购经理指数(PMI) 为52.6,连续2个月高于荣枯线的50,目前积极向好。央行预计,2023年国内经济将普遍回升。“全球市场为 PMI 的巨大惊喜欢呼雀跃,” 外媒报道,“亚洲股市和澳元扭转了早些时候的跌势,离岸人民币走强,油价上涨。投资者对中国经济前景持更加乐观的看法”。日本媒体认为,“如果经济全面复苏,加上人民币汇率稳定,那么中国今年有可能成为高收入国家。”

此前,多家半导体公司在讨论公司供应链问题时,都提到了受新冠疫情影响,中国市场的变化对公司业绩影响很大。随着疫情的好转,国际半导体公司都将目光放到了中国市场。根据美国半导体行业协会数据,2023年*季度,中国半导体市场销售额在下降8%的情况下,依旧是*的半导体市场,占全球半导体市场的29%。中国市场的恢复,必然会带动全球半导体产业链的回温。