从2021开始,5G、物联网、大数据、人工智能等领域高速发展,全球半导体产业面临巨大的先进制程产能的扩张需求,为半导体设备行业带来巨大的市场空间。然而,本该持续繁荣发展的先进半导体设备厂商,却在今年一直表示忧心忡忡。

根据SEMI数据显示,2023年全球半导体设备市场规模将年减16%至912亿美元,中国大陆、中国台湾、韩国分居前三。其中,晶圆厂设备市场将年减17%至788.4亿美元,封装设备市场年减13%至52.9亿美元,测试设备市场年减7%至70.7亿美元。而在前段设备部分,逻辑制程设备市场将较2022年减少9%,DRAM设备市场将大幅减少25%至108亿美元,NAND Flash设备市场亦将下滑36%至122亿美元。

市场的萎靡给全球半导体制造设备厂商的业绩蒙上一层阴影。

01 全球半导体设备厂商业绩明显下滑

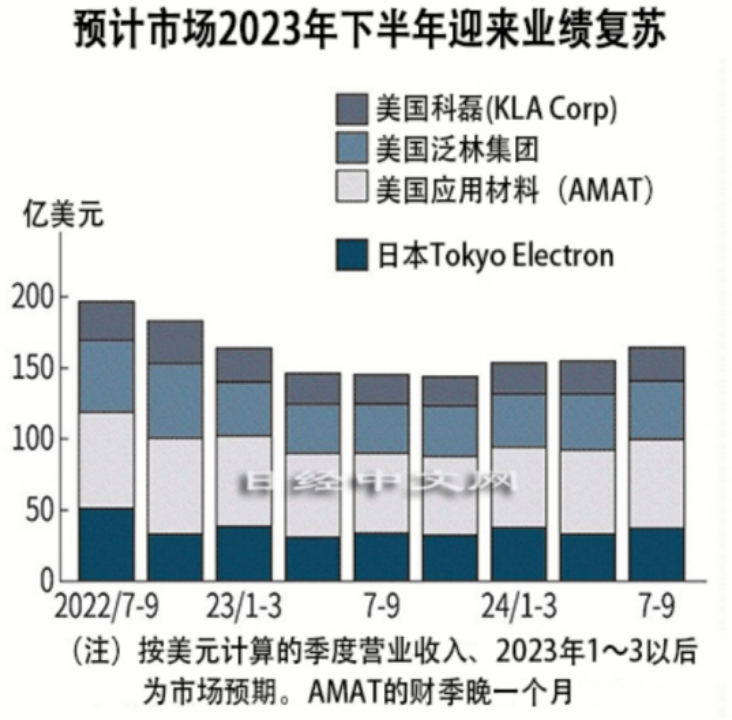

据《日本经济新闻》报道,全球半导体设备制造厂商的业绩增长明显放缓。在9家主要厂商中,有8家公司2023年1月至3月(部分公司在2月至4月)营收额将出现同比下降或增长放缓。原因在于半导体市场状况不佳导致需求停滞,美国对中国的出口限制也产生了一定影响。

美国应用材料公司近日公布数据称,预计2023年2月至4月的营收额为60亿至68亿美元,比上年同期减少4%至9%。

在2022年10月至12月(AMAT为11月至次年1月)期间,9家大厂商中有5家确保了最终盈利,如美国泛林集团和爱德万公司。但从各公司今年1月至3月(AMAT为2月至4月)的营收额预测值看,存在明显的增长放缓倾向。泛林集团和东京电子等6家公司的营收额可能比上年同期减少,有望盈利的Adesto公司和SCREEN holdings的利润增长率则将为两年来的*水平。

根据SEMI的预测,2022年世界半导体设备市场规模以1085亿美元刷新历史最高纪录,但2023年将出现4年来的首次负增长。

02 业绩承压的原因

一方面,是半导体厂商减少投资。受智能手机等终端需求减弱和经济减速的影响,半导体用户开始压缩这几年积累的过度库存,建厂计划也暂且搁置或推迟,半导体市场正迅速恶化。尤其受影响较大的存储器大厂商在2023年的设备投资锐减,比如:美光表示将大幅削减资本开支,将2023财年的资本支出计划从2022财年的120亿美元削减至80亿美元,将芯片设备方面的支出削减最多50%;而SK海力士则在去年第二季度半导体市场不景气时要求延迟交货后,第四季度转向完全取消设备采购订单。

另一方面,美国对中国实施的出口限制措施成为重负。自美国商务部工业与安全局去年10月发布了针对中国先进计算、半导体制造和超级计算机领域的出口管制新规的当月,大陆采购半导体制造设备的金额就同比下降了27%,创下了近两年来的*点。全球前十大半导体设备厂商中有六家厂商纷纷站出来示警。

应用材料:预估2023年在中国营收损失高达25亿美元,但如果美国政府加速核发供货所需的许可证,影响可能缩小到15亿-20亿美元。

ASML:2021年ASML的*大客户就是中国芯片厂商,中国芯片厂商为ASML贡献了超过290亿美元。ASML也称中国客户可能难以获得他们需要的其他零件。如果来自中国的工具订单放缓,它可能会在其他地方销售。

泛林集团:中国占泛林销售额约30%,预计收入将在2023年减少20 亿至25亿美元。今年来自大陆地区的销售额可能会减少近一半,如果不是受到新规的影响,今年的营收数字将会高很多。

科磊:2022年第三季度,科磊营收27.24亿美元中以中国市场贡献*,营收占比高达31%。科磊集团表示对中国大陆地区的业务前景持悲观态度,预估2023年全球营收损失6亿-9亿美元。

东京电子:公司约有四分之一的收入来自大陆,全面下调的年度业绩金额达2500亿日元,其中约一半就是因为美国新规的影响,出口到大陆的设备受到了相应限制。

ASMI:2022 年前九个月,ASMI在中国的设备销售额占其总收入的16%,预计美国对华新规将影响其在中国40%以上的销售额。

美国对华半导体出口管制新规在打压中国半导体产业发展的同时,不仅影响到了半导体设备厂商在中国大陆的业绩,同时还将影响他们在全球的市场份额。特别是在全球半导体市场持续下滑,芯片制造商纷纷缩减资本支出的背景之下,半导体设备厂商的日子并不好过。

据悉,美国三大半导体设备大厂应用材料、泛林集团、科磊自去年10月以来,正纷纷将非中国籍的员工转移到新加坡及马来西亚,或是设法在东南亚增加产能。

据泛林集团、科磊的子系统供应商高层透露,上述趋势是在去年底出现的。“过去几个月来,客户要求我们加速支持他们东南亚的据点。我们注意到,客户当地的人员增加了。”

泛林集团表示,该公司的战略是在地理上靠近客户,这导致它在整个亚洲进行投资,包括马来西亚的新技术生产设施,韩国的技术中心和印度的工程设施。“由于宏观经济逆风、最近的贸易限制了我们在中国开展业务的能力,以及预计2023年全球晶圆制造设备支出将下降,我们正在采取一系列措施来管控成本。”

科磊也表示:“鉴于目前的地缘政治压力,我们在东南亚的业务在增加。”

失去中国的半导体市场给半导体设备巨头的业务带来很大程度的折损。不过,这也给了中国本土设备厂商发展的机会。

03 中国半导体设备厂商的机会?

根据SIA数据统计,全球半导体设备大致可以分为11大类,50多种机型。前道设备用于晶圆制造过程,覆盖从光片到晶圆的成百上千道工序,主要有光刻机、刻蚀机、薄膜沉积机、离子注入机、CMP设备、清洗机、前道检测设备和氧化退火设备八大类,前道设备占据了整个市场的80%~85%,其中光刻机、刻蚀机和薄膜设备是价值量*的三大环节,各自所占的市场规模均达到了前道设备总量的20%以上;后道设备主要分为测试设备和封装设备。

目前,全球前5大半导体设备厂商均属于前道设备的应用厂商,分别为应用材料、ASML、东京电子、泛林半导体、柯磊,其中3家平台型横跨刻蚀,薄膜,清洗,离子注入等多个领域。禁令之下,是否会有更多的半导体设备订单有机会流向国产设备厂商?

2022年中国晶圆厂商半导体设备国产化率较2021年明显提升,从21%提升至35%。根据2022年国内晶圆产线的招标情况,也可以发现:中国半导体设备厂商合计中标231台设备,中标比例达到了30%左右。在PVD设备和氧化设备、湿法腐蚀设备等领域,国产设备占比已经超过了50%,有些甚至高达70%左右。之前有数据显示,2019年时,国产半导体设备的占比才7.5%左右,如今已提升了30%左右。

除了设备中标率的显著提升之外,2022年中国半导体设备厂商的业绩也倍加亮眼。

截至2023年2月1日,近100家半导体产业相关公司发布了2022年业绩预告,其中半数以上厂商实现了净利润同比增长,且多为设备和材料类的半导体上市公司。增速大于100%的公司中就有拓荆科技、芯源微、华海清科、长川科技、北方华创等多家半导体设备公司。

据悉,已公布的12家半导体设备公司2022年业绩预告均实现正增长。以增长下限计算,增长超1倍的有6家,9家增长下限均超30%。

在海外芯片巨头业绩纷纷暴雷的情况下,国内半导体设备厂商的业绩普遍向好、逆势增长,这在当前局势下无疑给半导体设备国产化注入信心,想必未来也会有更大的市场流向国产半导体厂商。随着国内厂商更大力度投入半导体设备领域,部分厂商进入全球市场,行业竞争将进一步加剧。

相对于2022年,2023年全球芯片行业面临的市场压力依然不易,芯片供大于求的局面在短期内难以改写,半导体设备行业的复苏可能还需要经历较长时间的库存调整。