全球半导体供给不足问题正逐步得到解决,然而唯有车载半导体还在处于供给不足状态。因此,各汽车厂家还在因半导体供给不足问题而缩小生产。本文,笔者将在明确汽车厂家减产情况的同时,分析哪些半导体是供给不足的、以及供给不足的原因。

解决半导体供给不足问题

全球半导体供给不足问题自2021年初以来愈发严重。美国英特尔CEO克瑞格·贝瑞特(Craig R. Barrett)在出席2022年4月29日播出的《TechCheck》节目时,表示:“之前预计半导体供给不足问题在2023年得到解决,当下来看预计在2024年得到解决。”

然而,2022年中期,全球半导体情况发生了翻天覆地的变化,如半导体供给问题缓解、DRAM和NAND等存储半导体甚至出现了供给过剩的现象、价格也随之开始暴跌。此外,不仅是存储半导体,由于智能手机和PC的出货不景气,相关处理器和逻辑半导体的供给不足问题也逐步得到缓解。

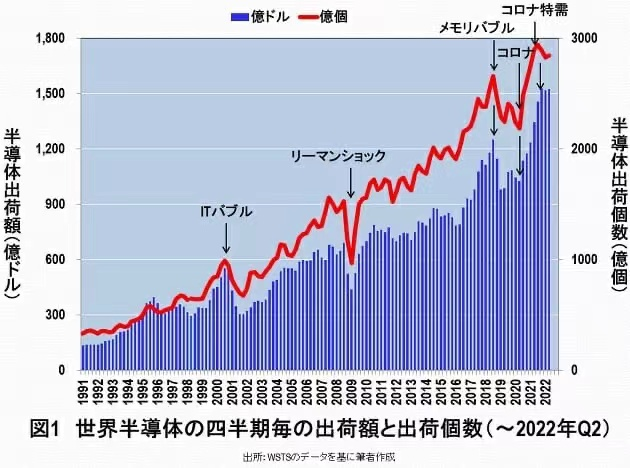

从世界半导体贸易统计协会(以下简称为“WSTS”)公布的全球半导体数据来看,半导体的出货金额、出货数量在2020年初期开始急剧增长,在2021年下半年达到峰值(Peak Out),并逐步开始下滑。(如下图1)

新冠疫情带来的“特殊需求”即将逝去

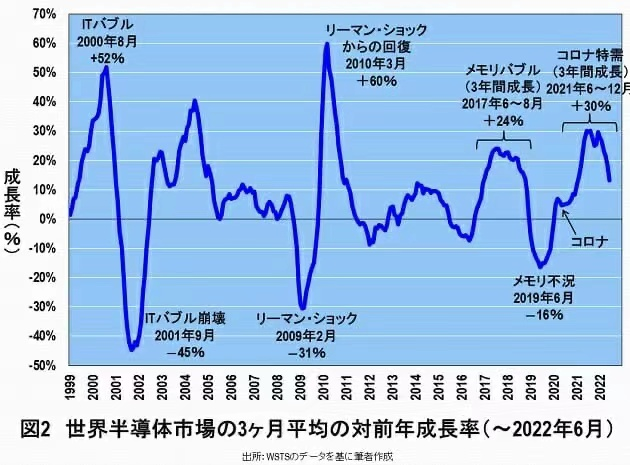

此外,笔者还计算了每三个月的全球半导体出货金额、以及较上年的增减率,如下图2。半导体的增减率周期为3一一5年,即"硅周期(Silicon Cycle)”。

例如,半导体市场在2008年8月获得了52%的大幅度增长,并被成为“IT泡沫”。“IT泡沫”在2001年破裂,同年九月增长率为负45%。此外,由于2008年9月发生了“雷曼冲击”,半导体市场在2009年2月增长率为负31%,在一年后的2010年3月迅速恢复,再次获得增长(+60%)!

另外,得益于2016年发生的“存储半导体泡沫”,全球半导体市场连续三年获得增长。尤其是在2017年6月一一8月期间,获得了24%的正增长!但是,在2018年秋季迎来峰值后,陷入“存储半导体危机”,2019年6月的增长率为负16%。

此外,在2020年年初爆发新冠疫情后,半导体市场连续三年获得增长。笔者称此次需求为“新冠疫情特别需求”。在2021年6月一一12月期间,增长率多次达到30%以上。但是,在2022年1月以后,增长率开始逐步下滑。2021年12月的增长率为30%,2022年6月增长率下滑至13%。

下滑趋势照此发展下去,最快在2022年年末出现负增长。半导体陷入“大萧条时代”,即不再存在半导体供给不足问题、市场上充斥着半导体、半导体价格暴跌。

新冠疫情和半导体供给不足导致汽车减产

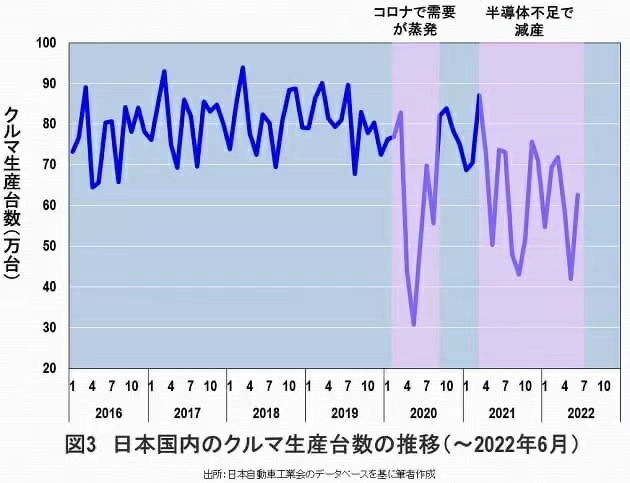

照此发展下去,不仅半导体供给不足问题得到解决,甚至可能会出现供过于求的现象。然而,仅有车载半导体供给不足问题迟迟得不到解决。因此,汽车厂家不得不持续减产。于是,笔者汇总了日本国内汽车厂家的生产情况。(如下图3)

首先,从上图3我们可以看出在2020年5月前后汽车销售数量出现大幅度下滑。主要是因为在2020年初期全球爆发新冠疫情,汽车需求“蒸发”。总之,全球陷入了“担心新冠疫情蔓延,现在不是购买车辆的时候”的状态。后来,汽车行业的减产现象渐渐缓和,但是步入2021年又出现了减产,且持续到了2022年6月,这次的减产原因主要在于半导体供给不足。

定量的汽车减产数量

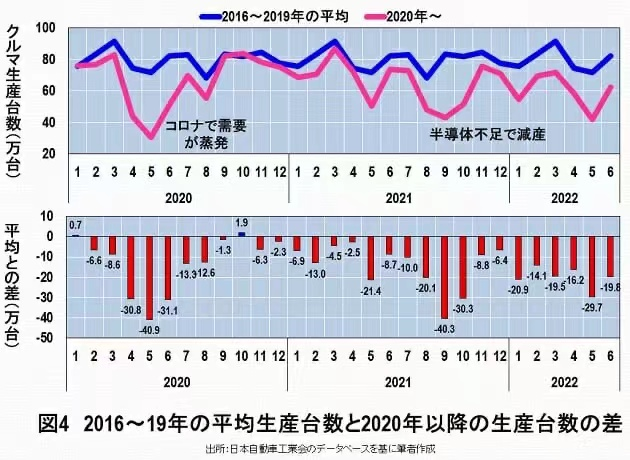

汽车的生产呈周期性、季节性变化趋势,如每年三月份为“旺季”。于是,笔者排除季节性因素,算出了汽车减产趋势。(如下图4)

首先,笔者计算了一下 2016年一一2019年期间每月汽车平均生产数量(以下简称为“平均数量”),上图4中蓝色折线即为平均数数量;其次,笔者在同一个图表上还绘制了表示2020年1月一一2022年6月期间汽车生产数量的粉色折线。两根折线之间的差异即为汽车减产数。

此外,笔者还将减产数量(折线之间的差异)绘制在了下方的图中,可以看出,汽车生产自2020年2月开始汽下滑,减产量*值在同年五月,为40.9万辆。后来,减产趋势日趋明显,在同年九月,差异恢复至+1.9万辆,即,因疫情带来的影响完全不存在了。

然而,同年(2020年)十月以后,汽车行业再次陷入减产。进入2021年,依然在减产,虽然有上下浮动,但整体是减产趋势,同年九月减产数量为40.3万量,几乎与2020年5月份持平。后来,到2021年末虽然减产幅度有所缓和,但进入2022年后,第三次陷入“减产潮”,减产幅度大幅度扩大,每月减产数量为14万一一30万辆。

2020年10月一一2022年6月期间,汽车减产的原因主要在于半导体的供给不足。那么,究竟是什么类型的半导体供给不足呢?

主要是微控制器和功率半导体供给不足

2022年8月7日日本经济新闻发表了一篇名为《半导体供给不足问题何时可以缓解》。文章指出,各类半导体的供给不足问题起起伏伏、难以把握,但是车载半导体供给情况依然严峻,尤其是Micro Controller Unit(微控制器,简称为“MCU”)和功率半导体的交货期(Lead Time)呈现长期化趋势。

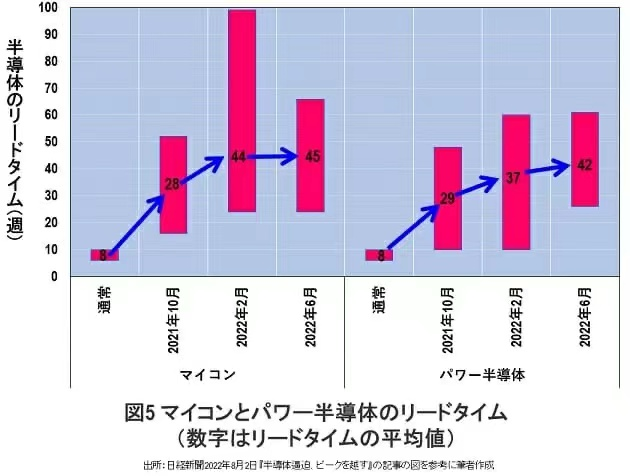

根据日本经济新闻的上述文章,笔者把微控制器和功率半导体的交货期制成了下图5。可以看出微控制器交货期呈长期化趋势,正常交货期为6周一一10周(平均为8周),2021年10月的交货期为16周一一52周(平均为28周),2022年2月为24周一一99周(平均为44周),2022年6月为24周一一66周(平均为45周)。

另一方面,功率半导体的交货期也在呈现长期化趋势,正常情况下为6周一一10周(平均为8周),2021年10月为10周一一48周(平均为29周),2022年2月为10周一一60周(平均为37周),2022年6月为26周一一61周(平均为42周)。在2022年6月时间点,微控制器的平均交货期为45周,功率半导体的平均交货期为42周。假设一年有52周,可以说要获得微控制器、功率半导体,几乎要等一年的时间。因此,如今汽车行业出现大幅度减产的原因在于微控制器和功率半导体较长的交货期。

但是,为什么微控制器和功率半导体的交货期会变长呢?

TSMC的C.C.Wei的发言

2022年8月3日路透社发表文章《视角分析:半导体供给不足,与汽车厂家的关系》,下面笔者对这篇文章做简单介绍。

全球*的半导体代工厂家台积电的首席执行官(CEO)魏哲家先生在最近的一次活动上明确表示:“在半导体供给不足问题出现之前,没有任何汽车厂家向我们提出尽快交货的要求。但是,最近二年,我们频繁接到汽车厂家的电话,就像亲戚朋友之间的电话一样频繁。甚至有某些汽车厂家提出尽快交货25片晶圆,但我们平时的供给量是2万5000片”。

针对上述魏哲家(C.C.Wei)先生的发言,笔者注意到以下两点。

(1)到底是哪家汽车厂家给TSMC的CEO打了电话?

(2)紧急为汽车厂家供应25片晶圆后的情况如何?

对此,笔者大胆地做出了以下预测。

谁打的电话?后续情况如何?

能够直接给全球*半导体代工厂TSMC的CEO打电话的人会是谁呢?从常识来看,只能是某家公司的CEO。但实际并非如此,应该是某汽车厂家的某个采购科长、或者采购部长打的电话。

在汽车行业,存在一个以整车厂为“顶点”的“金字塔”,从整车厂的观点来看,TSMC属于三级供应商(Tier3)。因此,整车厂的总经理应该不会给一个三级供应商的总经理打电话,应该是整车厂的科长或者部长级别的人物打的这个电话:“尽快提供微控制的晶圆”!

而且,一般情况下,微控制器的晶圆最少交货2万5000片,此次仅为25片。退一万步说,就算汽车厂家的总经理直接打电话说:“尽快交货25片微控制器的晶圆”,TSMC的CEO也会对区区25片晶圆感到震惊!最后,25片晶圆应该不会被优先生产,可能会被排在正常生产计划的最后。或者,很可能连生产的机会也没有,直接被无视了。

汽车减产的原因在于汽车厂家的态度

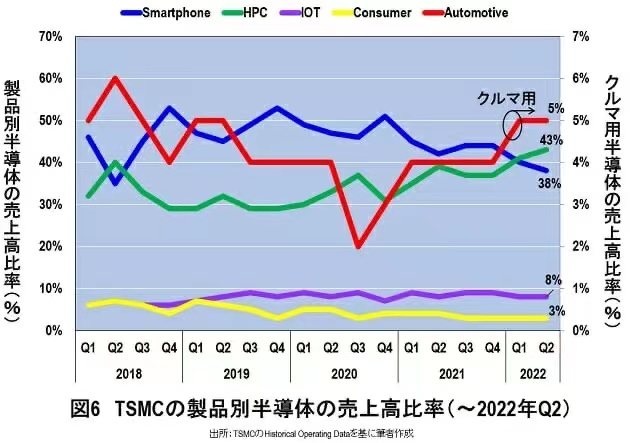

下图6是TSMC的各类半导体产品的销售额比例。2022年第二季度,在TSMC的业务中,占比*的是High Performance Computing(HPC,高性能计算),为43%。其次为智能手机,为38%,IoT为8%,车载半导体占比仅为5%。

但是,车载半导体的种类繁多,单类产品的生产规模较小(如平时的规模为2万5000片晶圆,有时需要25片晶圆)。此外,与其他半导体产品相比,车载半导体的信赖性要求极其高。总而言之,可以断言,对于TSMC而言,车载半导体是利润率较低的产品。由此可以推断,即使强烈要求TSMC生产微控制器、功率半导体,TSMC也不会生产。

有能力生产微控制器和功率半导体的厂家不止TSMC一家,因此,以上原因并不是交货期延长的所有原因。但是,笔者认为,对于二级供应商(Tier2)、三级供应商(Tier3),汽车厂家*是持有极其傲慢的态度的。因此导致微控制器和功率半导体的交货期进一步拉长。

之前路透社曾发表一篇名为《大部分半导体厂家认为:汽车厂家无法理解半导体供应链的结构、也不愿意分担成本和风险是此次车载半导体供给不足的主要原因》的文章。如今,大家都已经认识到,如果没有半导体就无法生产汽车,如果汽车厂家不改变对半导体厂家的态度,未来汽车行业还会面临减产的风险。