2022年第二季度即将结束,众多企业都在盘点第二季度乃至上半年的业绩表现。

对于手机企业来说,上半年业绩难言乐观,以至于“年轻人为什么换不动手机了”等话题成为多个社交平台热搜。分析师郭明錤此前就预测安卓厂商今年将砍单1.7亿部;中国信通院数据也显示,2022年1-5月,中国智能手机出货量仅1.06亿部,同比下降27.0%。

对比强烈的是,尽管作为半导体需求方的手机需求萎缩,但上游半导体代工企业却依然火热。

半导体代工制造商台积电预计,第二季度营收在176亿至182亿美元之间;而英特尔第二季度营收目标也在180亿美元。看起来两者差不多,但台积电营收已经连续七个季度高涨,但英特尔在2021年第四季度创下历史新高205亿美元之后,已经连续两个季度下降。

很有可能,第二季度结束,台积电营收将首次超越英特尔。对于台积电,这是一个历史性时刻。对于半导体行业而言,这其实同样是一个历史性时刻:

在芯片代工强者恒强之时,芯片设计却没有完全遵循马太效应,而是逐渐有百花齐放之势、且众多企业纷纷涉足包括半导体设计的众多领域。在下游终端需求放缓甚至衰退之时,更多企业进军半导体等上游领域,是一个好选择吗?

01、半导体:乱局之下大投入

据台媒《经济日报》近日报道,电源管理及散热解决方案供应商台达电6月23日宣布进军半导体领域,将斥资3.2亿元新台币成立碇基半导体筹备处,锁定第三代半导体,并从设计端切入。实际上,疫情带动远程工作及视频会议、教学需求等,台式机、笔记本、服务器电源需求大幅增长,已经给台达电带来营收的大幅增长。但显然,台达电不会满足于仅仅电源部件的利润,而是进军利润更高的半导体产业。

台亚也于6月23日召开股东会,新任总经理衣冠君会后受访时表示,目前台亚积极往半导体产业发展。实际上,台亚2021年就开始筹建积亚半导体专注开发以碳化硅(SiC)衬底的高功率元件,2022年更进一步规划在下半年扩大台亚现有厂房洁净室区域,投入氮化镓(GaN)磊晶及元件的研发及生产,预计于2023年前提供样品供合作客户进行验证。

而大陆也有更多新企业入局半导体,如2021年底,工业富联就宣布入局半导体,斥巨资联手地方国资和智路资本,成立晟丰(广州) 产业投资,紧接着又与全球汽车半导体龙头企业恩智浦(NXP)签署战略合作协议。

2022年6月,新松机器人也宣布成立半导体公司,聚焦半导体装备。

本来,新松机器人自身业务板块中,半导体装备就是五大板块之一,2021年营收为1.64亿元。总额虽然不高,但同比增长幅度达84%,在新松五大类产品营收中增速位居第二。因此,新松机器人成立半导体公司也是顺理成章,特别是目前国产半导体设备自给率不足的情况下,新松半导体聚焦装备,其市场前景更值得预期。

6月下旬,小米投资成立了珠海芯试界半导体科技有限公司。这是在自研澎湃芯片之后,小米再次大张旗鼓对半导体行业进军,可能会涉足芯片设计、半导体专用设备制造、半导体分立器件制造等多领域。

而小米旗下小米长江产业基金自成立以来,在芯片领域投资企业,包括 MCU(微控制单元)、AI 芯片、模拟 IC、射频芯片、蓝牙芯片、显示驱动芯片、半导体元器件、晶圆生产设备、半导体材料等芯片半导体产业链企业,涵盖了手机智能硬件供应链、电子产品核心器件、新材料及新工艺等领域。

实际上,在全球新冠疫情反复、俄乌战争局势仍紧张的全球政治经济乱局之下,芯片产业并非想象中那样价格随着原材料短缺而大幅上涨,部分芯片反而出现降价。

据CINNO Research数据,2022年第二季度全球显示驱动芯片价格降幅约在2%-8%,第三季度价格降幅或将继续扩大至4%-15%。

芯片短缺与芯片降价同时出现的反市场经济现象,可能也刺激了更多企业,入局半导体产业链,提升自身业绩的“含硅量”,并进一步掌控公司主业的上下游产业链,避免受制于人。

02、半导体难解营收危局

小米等手机企业投资成立半导体公司,必然有一个因素是厂商深入考虑过的:手机销量的高峰已过,厂家需要寻找下一个市场高地。

对于手机销量低迷的现状,不少人认为是因为手机性能过剩,现在的手机足以使用多年,不像几年前,一款手机可能用一年就会卡顿。

但其实现在的手机远远谈不上算力过剩,且不谈最近两年安卓旗舰处理器只要稍微高算力运算,就会导致机身严重发热的问题;即使在充分散热的前提下,现有手机的算力,在影像计算、游戏对战时都捉襟见肘。这也是vivo、OPPO等厂商纷纷自研影像芯片的原因。

智能手机对高性能SoC、存储芯片、射频芯片、电源管理的庞大需求,以及多镜头时代下CMOS等芯片多倍爆发成长的背景下,让智能手机成为过去10年推动半导体行业发展的几乎最重要的力量,手机厂商的积累也有助于其转战造芯。

不仅是手机,家电领域的“含硅量”也在上升,格力、美的、海信、康佳、TCL等众多家电巨头也均对自己产品的常用芯片进行规划。

如海信早在2005年6月,就研发出*颗拥有自主知识产权并产业化的数字视频处理芯片;特别是在画质芯片领域,2015年以来,海信已发布5颗画质芯片:2022年1月,海信更是发布中国首颗8K AI画质芯片。

格力也是在2017年就宣布成立微电子部门,计划打造自有芯片。据悉,格力微电子部门拥有数字前端、数字后端、模拟设计、版图设计、硬件设计、软件设计及功率器件设计等覆盖整个芯片设计环节的完整研发团队,对于空调内机的主芯片也已能够进行设计,对于不能设计的部分采取委外加工的形式。

这些家电企业的造芯计划,一方面在半导体上游领域提高了家电芯片的国产率;另一方面,自研芯片也有利于成本控制。

但家电行业萎缩之下,尽管部分龙头企业一季度营收仍在同比增加,但整个行业已经显示出颓势。

据奥维云网(AVC)推总数据,2022年一季度中国家电市场整体零售量规模12274万台,同比下降17.2%;零售额规模1430亿元,同比下降11.1%。其中,线下市场量额同比下滑均在两位数以上;线上市场零售额下降7.5%,零售量下降超15%,降幅也很明显。

整体家电市场利润、规模双双下降,只能依靠下半年的传统房产销售高峰来刺激家电消费:一般而言,更多新房成交都会同步拉动家电消费。

但房地产商们最近的日子也不好过,据国家统计局数据,一季度全国商品房销售面积下降13.8%,商品房销售额下降22.7%。这意味着一个对开发商更可怕的事情:房子面子少卖只是暂时的损失,房子价格下降更会导致房企现金流危机。

在一个行业普遍营收缩水的时期,转战芯片或许并不能拯救营收危机,但至少可以锁定未来存在向上生长的预期。

03、“含硅量”就是“含金量”

在地产下行周期,房产同样谋求转型,且瞄准半导体的房企不止一家。

早在2020年5月,碧桂园创投就首次投资半导体行业,获得芯片设计龙头企业紫光展锐2.52%的股权;2021年4月碧桂园创投持股比例更是升至5.529%,成为紫光展锐第四大股东。此外,碧桂园创投还投资了比亚迪半导体、壁仞科技等半导体企业,看好功率半导体、通用GPU等领域。

由于碧桂园的主业房产、机器人、农业等都需要芯片,如社区物联网、智慧家居、农业物联网等领域,因此其投资半导体领域,其实也是在上下游提前布局,实现产业化垂直整合。而通过投资龙头芯片设计企业等产业链上的核心节点(碧桂园称之为“链主”),再延展投资上游软件供应商、下游代工制造商以及封装测试、渠道代销商等,就会更加顺畅。

除了碧桂园,还有更多房企甚至园林设计企业进军半导体。

4月8日,万业企业披露投资者关系活动记录表,公司正在深化战略转型,加速迈入半导体领域,不再新增土储。公告信息显示,2022年至今万业企业及控股子公司累计新增集成电路设备订单超人民币6.80亿元。

万业企业在半导体产业链上,聚焦集成电路核心设备领域与半导体设备材料赛道,其实扮演的是“卖铲人”的角色。据了解,万业企业目前在集成电路离子注入机设备基础上叠加了刻蚀机、快速热处理/褪火、薄膜沉积、单片清洗机、槽式清洗机、尾气处理、机械手臂等多款前道设备,已经形成“1+N”产品平台模式。

老牌房企皇庭国际3月也发布公告称,拟以投前5亿元估值向元禾(广州)半导体科技有限公司投资5000万元,持有9.09%股权,而元禾半导体经营范围包括光电子器件制造、集成电路芯片设计、制造、销售等;6月17日,皇庭国际又发布公告收购意发功率股权,收购完成后,皇庭基金合计持有意发功率27.81%股权。

此外,6月19日,成都高新发展也发布公告,将以现金2.82亿元购买成都森未科技有限公司股权及其上层股东权益,交易完成后,公司以直接和间接方式控制森未科技69.401%的股权,取得森未科技控制权;同时购买高投集团持有的98%股权芯未半导体,该企业2022年初由森未科技与高投集团合资成立。

据了解,意发功率主要从事功率半导体器件及智能功率控制器件的设计、制造及销售,具备从芯片设计、晶圆制造到模组设计一体化的能力,拥有一条年产24万片6英寸晶圆的产线,系江西省*家芯片制造公司。

森未科技定位于功率半导体领域,专注 IGBT 等功率半导体器件的设计、开发和销售,产品对标对标全球IGBT 龙头英飞凌的同类芯片产品。芯未半导体则是森未科技打造Fab-Lite模式的重要载体,定位为生产线。

有趣的是,房企在半导体并购选择上,功率半导体企业都不约而同地成为共同选择。而以碳化硅、氮化镓为代表的第三代功率半导体,在新能源汽车等领域有着广泛应用。

为什么房地产企业也可以入局半导体?

有业内人士表示,房地产是在土地上盖房子,半导体是在硅片上面“盖房子”。因此,作为地产时代和科技时代两类典型支柱产业,从房地产入局半导体“符合业务逻辑”。

这样的类比,虽然形象,但其实两种产业模式差异甚大。

房地产本质上是一种金融模式,更考验房企资金运作的能力,哪怕房企在住房品质上拥有一流水准如绿城,如果金融运作不好,企业也难言成功。而半导体产业作为硬核科技产业,虽然也离不开资金的支持,但本质上并不是金融企业,其高门槛不仅体现在资金上,还体现在人才与技术上,如庞大的人才储备、一流的设计能力、强大的垂直整合能力,并且还要有寻找到商业落地场景的能力。

对房地产等主业非半导体公司而言,提升“含硅量”不仅是对产业链上下游的整合,更是在地产下行时期的积极自救。如皇庭国际为了取得意发半导体控制权,甚至不惜出售位于深圳核心区域的福田CBD皇庭广场项目;万业企业为了加速迈入半导体领域,甚至不再新增土储,其旗下凯世通的离子注入机就是解决芯片国产化卡脖子的关键设备。

据了解,离子注入机主要包括光伏离子注入机、集成电路离子注入机、AMOLED离子注入机三种。

据此前万业企业公告,在集成电路离子注入机领域,美国应用材料公司和美国 Axcelis 公司分别占据全球50%、20%合计70%的份额,且两家是全球唯二全方面发展三种集成电路离子注入机(低能大束流离子注入机、高能离子注入机和中低束离子注入机)的公司。

在集成电路离子注入机方面,凯世通2021年已经研发出国内首台低能大束流离子注入机,市场正在开拓,距离世界Top2公司还有一定距离。但在光伏离子注入机方面,凯世通已经取得全球*的位置。

当然,中小房企可以放弃房产主业,将主要精力投入到半导体等新领域;但巨型房企转战半导体的动作,依然是处于产业链平衡配置需求,不可能完全放弃房地产业务。

04、写在最后

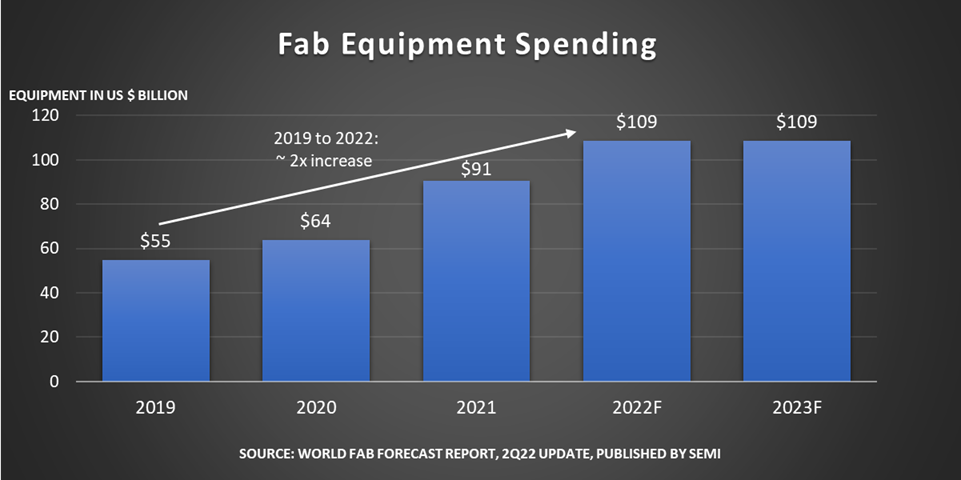

据国际半导体产业协会(SEMI)6月发布的《世界晶圆厂预测报告》(World Fab Forecast),2022年全球前端晶圆厂设备支出预计将比去年同期增长20%达1090亿美元;其中台湾地区晶圆厂设备支出预计340亿美元,其次韩国为255亿美元,第三大陆为170亿美元。

虽然设备支出上大陆低于台湾,但大陆产能更高。这些产能也保证,大陆至少在中低端芯片层面,正在发生一场全行业的“含硅量”大提升。

据SEMI数据,全球晶圆厂从2021年中到2022年底将新建29座,其中中国大陆独占19座晶圆厂,占比为65%;此外,到2022年大陆将占全球8英寸晶圆产能的21%,*。

在晶圆总产能上,大陆已经从2015年占全球产量的14.4%上升到2020年的22.8%,成为全球*;台湾地区占比从2015年的18.8%降至2020年的17.8%,排名第二。

大陆用全球第三的设备投入,获得了全球*的晶圆产能。

越是如此,我们也越会被“卡脖子”,因为别人已经看不得我们再进一步。但中国半导体产业的进步是阻挡不了的,正如支撑8万余吨“福建舰”下水的,是2021年已经达到3970.3万载重吨完工量的全球*造船产能。我们拥有世界*的产能练手,也就能更快地进步,并将造船技术提升到世界一流。

产能*,就足够支撑技术水准达到世界一流。这个规律,同样适用于半导体。