自疫情爆发以来,宅经济迅速发展,5G、人工智能、电动汽车市场快速扩张,芯片需求进一步猛涨。

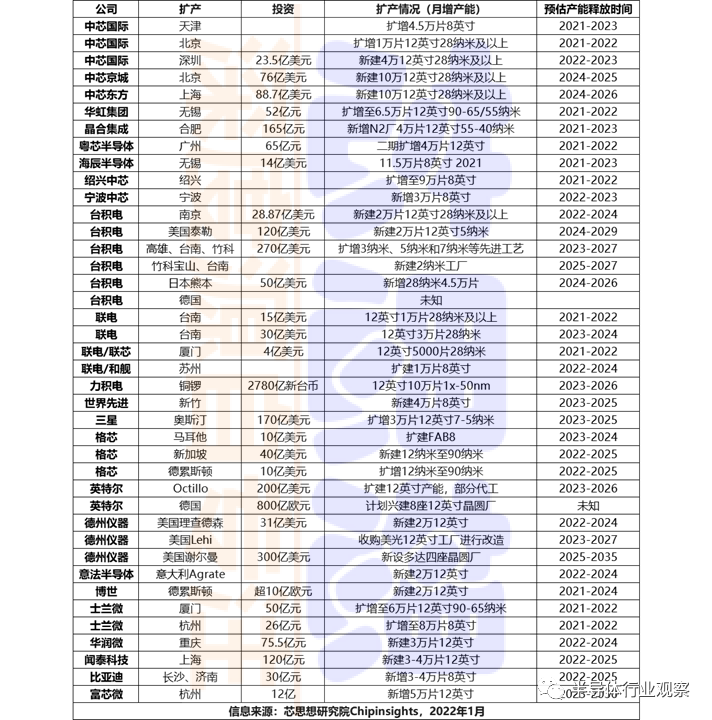

为应对全球芯片短缺,台积电、三星、英特尔、格芯、中芯国际等芯片制造企业纷纷建厂扩张。SEMI在去年6月的《世界晶圆厂预测报告》中统计,全球半导体厂商将在2021年年底前开始建设19座新的高产能晶圆厂,并在2022年再开工建设10座。到2022年底,相当于全球将新增260万片晶圆/月(按8寸晶圆折算)的产能。

芯片制造商疯狂扩张,为上游的硅片和设备市场带来强大需求量,引起硅片和设备行业销售额增加、产能扩张。

据芯思想不完全统计,过去一年,芯片相关扩产或新增的项目达到40个,而不只芯片制造商疯狂扩张产线,上游的硅片制造商同样在强大的需求下建厂,大家都想依靠“缺芯”赚得盆满钵满。

同时,美国,欧盟和日本等各国政府近年来也都在相继出台芯片法案和规划,招揽头部晶圆代工厂赴本地建厂。Omdia高级咨询总监Akira Minamikawa表示:“我从未见过如此多国的政府资金投入半导体行业。这是以前很长时间都没有发生过的罕见状况,现在他们同时在发生。”

在全球晶圆厂大规模扩产的趋势下,对产能过剩的忧虑一直存在。

一方面,结合全球半导体行业的历史经验,半导体需求急剧增加有周期性和结构性原因,且长期呈周期性波动状态。而当前半导体市场产能紧缺挑战,主要是短期内的结构性供需失衡。另外,Gartner研究副总裁盛陵海表示,在整个半导体的发展中,大约两三年会产生一个周期,而目前正处于一个供不应求的高峰周期。

另一方面,新建产能从开工到投产需要耗时良久,当前新建产能短时间内并不能缓解芯片短缺难题。总体来看,近两年扩建的晶圆厂大部分将在2023年至2025年左右开始投产。而业界预计,半导体供需关系将于2022年底达到紧平衡,预计2023年芯片短缺将得以缓解。这就意味着,需求放缓后,大规模产能增加将会加大半导体产能过剩的可能性。

当扩产成为行业主旋律的同时,过剩的疑云将始终浮在产业上空。

从代工市场看扩产之势

针对晶圆制造商的扩产举动,从市场数据来看不难理解。

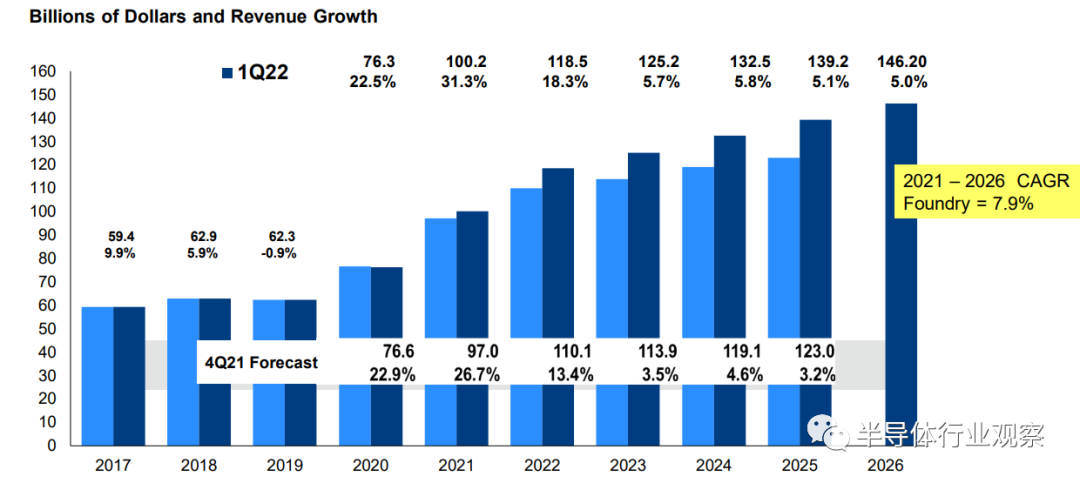

据Gartner分析师Sam Wang的预测报告数据,2021年代工收入增长了31.3%,达到1002亿美元(2020年增长22.5%),其中晶圆ASP(平均销售价格)增长11.5%,晶圆出货量增长17.8%。

2022年,预测代工行业的晶圆利用率保持在95%以上,其中电源管理IC、驱动IC、指纹传感器等200毫米(8英寸)晶圆供应尤为紧张。

在此情形下,晶圆代工厂有信心与客户签订长期合约,并以预付晶圆款为担保。Gartner预计,2022年代工行业收入将增长18.3%,达到1185亿美元。

2017-2026晶圆代工行业收入预期

(图源:Gartner)

此外国家也集中资源推动半导体产业供应链本土化,如中国、欧美、日本等多国家和地区都出台了全新的芯片发展战略,以提供财政激励促进晶圆制造本土化。

多重因素驱动下,给代工厂扩产增添了动力。据了解,很多晶圆代工厂还将在今年加大对新的300mm(12英寸)晶圆厂的资本支出,预计整体支出规模达714亿美元,同比增长40.1%。

2020-2022年晶圆代工厂资本支出数据

(半导体行业观察制图;数据来源:Gartner)

其中,最明显的例子是全球*的代工厂台积电,其资本支出将从2021年的300亿美元增加到今年的420亿美元。尽管台积电越来越专注于先进制造,但公司仍会将高达20%(约90亿美元)的扩大资本支出分配给成熟工艺的芯片。

再结合代工厂去年来新增的扩产规划,大多数晶圆代工及IDM厂商的扩产目标集中于28nm和40nm制程,鉴于大部分产量将用于成熟节点半导体。很明显,随着更多投资计划的实施,成熟制程半导体的制造能力将从明年开始迅速增长。

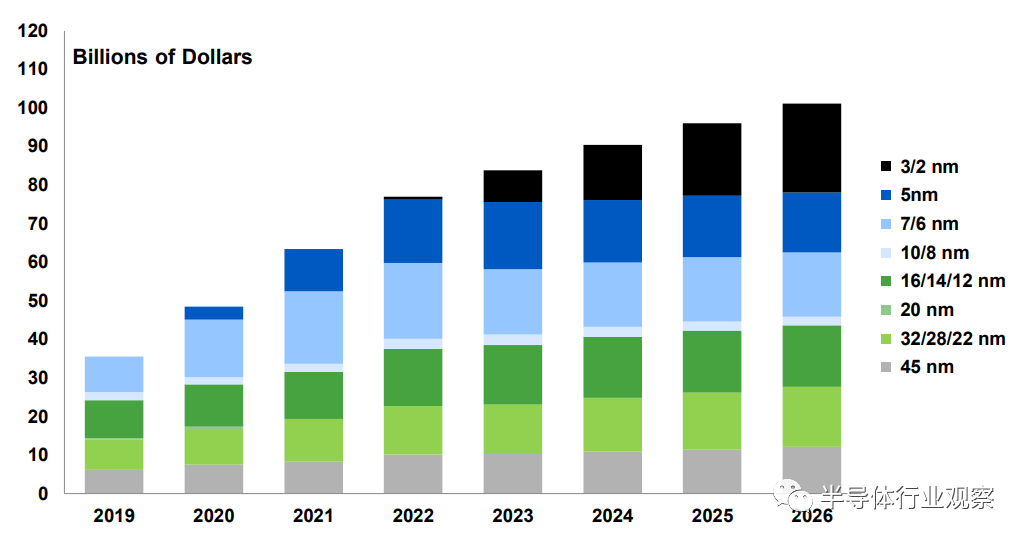

然而从工艺节点划分的代工收入来看,相较于先进工艺,成熟节点增幅缓慢,20nm及以上制程收入占比将逐年下降。当前,5G智能手机、WiFi、企业PC和数据中心的芯片仍是需求驱动因素,5nm需求将在2022、2023年持续增加,代工厂3nm工艺的爬坡速率低于预期,明年后将会迎来爆发式需求。

不同工艺节点代工收入

(数据来源:Gartner)

因此,随着新工厂的上线,成熟制程的芯片供应将大幅增加,可能会面临供过于求的局面,但高端芯片产能或将出现短缺。

跌入“产能过剩”循环

今年1月份,联电就表示2023年后28nm市场可能面临供过于求的局势。IC Insights预测,半导体市场持续强劲的销售增长可能会在2024年碰壁。2024年将是市场的下一个周期性低迷期,2025-2026年将恢复增长。

Gartner分析师Sam Wang近期在预测报告中也印证了这一观点,芯片短缺将在2022年缓解,2022年半导体市场增长率为13.62%,低于2021年的26.34%,且2023年降至3.63%,2024年半导体市场营收出现下滑,同比降低2.18%。

可见,分析师和投资者开始担心,尽管某些类型的芯片仍然短缺,但其他类型芯片的闲置库存却在不断增加。随着代工产能的持续释放以及市场增速的持续回落甚至倒退,市场供需关系也将从供不应求向供需平衡,再到供过于求的过程转变。

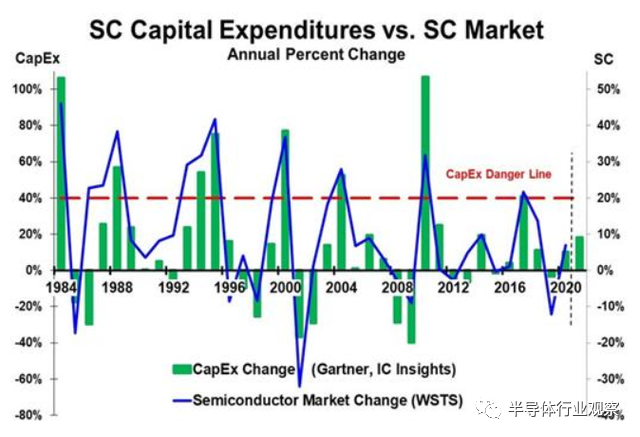

从历史长期规律来看,在资本开支大幅增长的一到两年后将会伴随半导体市场的大幅下跌。例如1984年全球半导体行业资本开支涨幅达106%,而后的第二年半导体市场下跌了17%。此后的四个周期也是出现相同的规律。

半导体资本支出与半导体市场关系图

左轴绿线:1984-2021年预测的资本支出的年度变化

右轴蓝线:半导体市场的年度变化

不难了解,影响半导体市场增长率的因素很多,包括整体经济和关键电子产品的需求。然而,长期以来,半导体行业的强劲资本支出以及产能的大幅增加总是会导致产能过剩,进而导致半导体价格下跌,尤其是内存等大宗商品,电子制造商和分销商持有的库存被削减。

通过复盘历史周期得到非常重要的指标,那就是资本危险临界线。当资本开支增长超过40%的时候,通常预测未来会出现产能过剩和半导体增速下跌的情况。

从上述晶圆代工厂资本支出数据来看,各大代工厂以及总体支出比例达到产能过剩的临界点。台积电2021年的资本开支增速同比达到74%,今年同比增加40%;联电连续三年资金支出同比提升65%以上;格芯同样大刀阔斧的投资建厂;英特尔资本开支同比增速达到37%,已经达到高水位线;三星资本开支增幅不大,但投资金额仅次于台积电。

除了代工厂资本开支超出临界线外,在各国政府自给自足战略的推动下,晶圆厂在全球不同地区建设新晶圆厂,但不共享共同资源或将导致晶圆厂运营效率降低。

正如之前的行业周期所示,代工厂宣布扩张只会增加下一次供过于求的压力,资本支出的强劲同比增长往往伴随着市场增长的显着放缓。这些放缓是由于产能暂时扩张速度快于需求,这导致代工厂大幅降价,以及利用率降低。

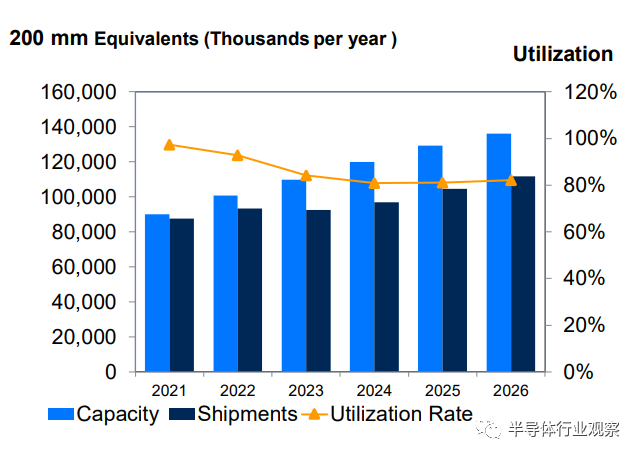

Gartner报告预测,到2024-2025年,市场需求将无法满足产能扩张的速度,导致代工产能利用率(等效8英寸晶圆)下降至近80%。

等效200mm晶圆产能及利用率

(图源:Gartner)

可见,多项指标都在指向“产能过剩”的可能性。

另一方面,从市场需求层面来看。有行业分析师表示,今年半导体行业非常接近高峰,目前车用芯片的出货水准已比正常水准高出40%,并预计在汽车制造商解决短缺问题后,下半年短缺情况将有所缓解。

此外,终端市场如笔电CPU、手机芯片等明显过度出货的产品,现在已经出现修正的迹象,近期笔者在一文中对此也有过分析。同时,由于目前供需情况比曾经的任何时候都更加模糊。从去年初就开始加剧的芯片短缺,使得智能手机、消费电子产品、汽车制造商在内的半导体行业客户担心无法获得芯片,从而订购超过其所需数量的芯片。

德州仪器首席财务官Lizardi在近日财报会上表示,芯片买家在过去一年里一直在与短缺作斗争,但并非所有产品都供应紧张。客户一直在加快订购某些产品,以完成他们已经拥有的成套组件,这可能意味着客户库存的总体积累与“周期性修正”相关。因此市场担心芯片行业在产量增加过多后可能将面临周期性过剩和供过于求。

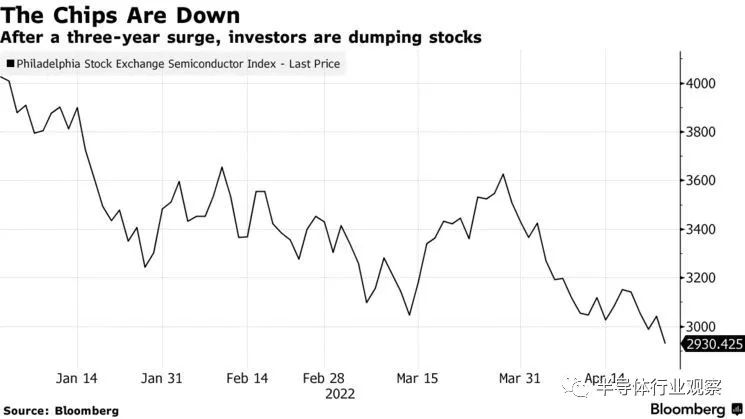

费城证券交易所半导体指数今年已下跌 26%,

跌幅低于主要指数

对比发现,与一些芯片制造商的管理团队不同,德州仪器对预测该行业的长期增长持谨慎态度。许多同行认为芯片在更广泛的设备中的使用越来越多,使市场更加稳定。相比之下,德州仪器的高管则表示,未来供需之间的平衡不可能有任何确定性的衡量标准。

虽然目前供应链依然紧绷,但许多正常化的迹象已浮现,这通常是市况转折的信号。预计到2023年,价格应该开始放缓,而2024年可能会出现供过于求的情况,因为更多的新产能投入运营,将带来从短缺到供应过剩的“临界点”。

在存储芯片市场,集邦咨询认为,2022年三大DRAM原厂的扩厂规划其实仍显保守,预估明年的供给位元成长率约17.9%,然而由于目前买方库存水位已偏高,加上2022年需求端成长率仅16.3%,低于供给端的成长速度,2022年DRAM产业将由供不应求将转至供过于求。

笔者在此前文章中也曾提到,以前企业为了节省成本、提高周转效率,一般不会准备过多库存,但在2020年、2021年,因为华为事件以及新冠疫情的影响,大量企业准备了高达6个月,甚至更长时间的库存,所以导致需求被短时间放大。而一旦这些需求得到满足之后,芯片将不再缺货,整个市场的需求会放缓,也就意味着产能会供大于求,造成产能过剩。

产能过剩只是“假象”?

当然,相较市场上“芯片产能或将过剩”的看法,调研机构Knometa Research在其最新发布的《2022年全球晶圆产能报告》中表示,晶圆厂扩张可能在2024年导致降价压力,但不会使市场低迷。

另一关键方面,ASML 在光刻机领域的垄断地位导致其设备产能直接关系到晶圆厂的扩产进度,尤其是当前全球芯片短缺对光刻机等制造设备提出了更高的需求。一方面,ASML的产能未能跟上剧增的订单量;另一方面,ASML的供应商也存在巨大的供应压力。

ASML在近日财报会上指出,公司现在正试图大幅增加产能,甚至可能无法满足其所有需求。最初,ASML预计到2025年将有375台深紫外 (DUV) 机器和70台EUV机器的产能。现在,公司正努力与供应商全力以赴,以达到90台0.33 NA EUV机器和20台先进的0.55 NA EUV机器和更多的DUV设备。

但这也只能满足总需求的60%,ASML表示,当前订购一台DUV设备需要排队到18个月以后。除非半导体设备需求比预期下降35%-40%,否则该行业将继续增长。

ASML首席执行官Peter Wennink也于近日公开称,未来两年芯片制造商的扩产将受限于关键设备的短缺,供应链难以完全实现生产效率。Counterpoint Research报告指出,代工厂从8英寸设备供应商得到的支持越来越少,2022年还将出现一轮至少10-20%的涨价。

可见,设备仍是制约产能的一大痛点。因此,全球半导体厂商看似疯狂四处猎地扩厂,但现实会受限设备等其他不可控因素,扩产带来的产能过剩或许只是“假象”。

台积电也在财报会中公开表示,未来的需求非常强劲,预测除内存外的半导体行业将在未来五年内加速增长,担心没有足够的产能来满足需求。

然而也有声音对此辩驳道:“现在的投资即便会造成未来2023年、2024年供过于求的现象出现。但可能存在一些厂商由于产品好,依然供不应求的情况,但是其他厂商则处于供过于求的状态。在一个市场中,我们不能断言供应和需求是完全匹配的,基本上都会是在整体平衡的上下进行不停的振荡。即使发生供过于求的情况,一些规划做的比较好的企业,像是台积电这样的企业,仍然会在市场里面保有自身的竞争力。”

因此,以上种种也并不足以减缓部分厂商对后市的忧虑。尽管大多数观点认为2022年不会是半导体市场景气度反转向下的节点,但从行业历史周期和未来几年的市场预期走势来看,确实意味着本轮周期或已接近顶峰。

写在最后

数十年来,美国和欧洲的芯片公司以效率的名义将其制造业务外包给中国台湾和韩国,而如今又处于每个国家都想建立自己的晶圆厂的情况,半导体行业正在从这种全球性的互联和分工合作,发展为一座座“孤岛”。

其风险在于世界将建设过多的芯片制造能力,可能会刺激这个历史上具有高度周期性的行业过度建设。所以一直以来有众多观点表示,当2023年全球的芯片产能达成顶峰之后,接下来或迎来芯片企业的倒闭潮,因为产能剩余太多,大家就会打价格战,利润远远低于市场平均利润,导致小企业无力支撑。

可见,潜在的产能过剩、供应链中断和更广泛的全球经济风险,未来可能会给行业带来动荡。

2001年一篇文章《产能过剩,芯片业后来者慎行》中曾写道:“把养育一个硕大的半导体行业当作通向经济发达国家和高科技世界的捷径,一旦持续出现生产能力过剩,将会产生极为严重的后果。现在这些国家中的一些又转而冒险依靠芯片。芯片可能是高科技的产品,但它的价格波动仍然是剧烈的。在过去一年里,标准存储器芯片的下降了80%,全球的销售则萎靡了一半。也许,迎接他们的将是另一场美梦的惊醒。”

如今重读,身处当前美梦中的半导体产业,不知何时“惊醒”。

但对于目前中国的芯片产业来讲,一定要注意波动风险,波动的风险有可能会吃掉好多年的利润。一定要注意芯片供需拐点,警惕从芯片短缺到产能过剩,到时芯片大幅降价,库存将变成非常大的风险,对于企业来说那将会是另外一场灾难。

若无远虑,必有近忧。