随着新能源汽车、自动驾驶、家电等领域需求的快速增长,最为紧缺的28nm及以上成熟制程芯片的供应似乎成为关注的焦点。

Gartner数据显示,预计全球芯片制造商今年将向资本支出投入约1460亿美元,比上一年增长约三分之一,但据其估计,每6美元中只有不到1美元专门用于目前面临最长积压的所谓传统芯片。成熟工艺投入的不足让人对当前扩产的“远水能否救得了近火”产生怀疑。

然而,这并不阻碍各大晶圆代工厂28nm的扩建步伐,半导体行业的赌注仍在继续。

“优等生”28nm曾被“冷落”

众所周知,28nm是成熟工艺中的重要节点,区分了先进制程与成熟制程,由台积电于2011年率先推出,此后,三星、格芯、中芯国际等大厂也接连宣布突破了28nm。

比上:与40nm工艺相比,28nm栅密度更高、晶体管的速度提升了约50%,每次开关时的能耗则减小了50%。在成本几乎相同的情况下,使用28nm工艺可以给产品带来更加良好的性能优势。

对比之下:16nm节点之后要用上FinFET晶体管技术,晶圆制造成本会上升至少50%以上。此前市场研究机构IBS数据显示,28nm之后芯片的成本迅速上升,28nm工艺的成本为0.629亿美元,5nm将增至4.76亿美元。

再加上过去多年的设备折旧完成,我们可以预见28nm在这些制程中有着高性能、低功耗和低成本等优势。此外,28nm适用范围也十分广泛,能够满足手机、电脑、IoT和各类消费电子相关芯片需求。众多优势之下,28nm迎来了它的“高光时刻”。

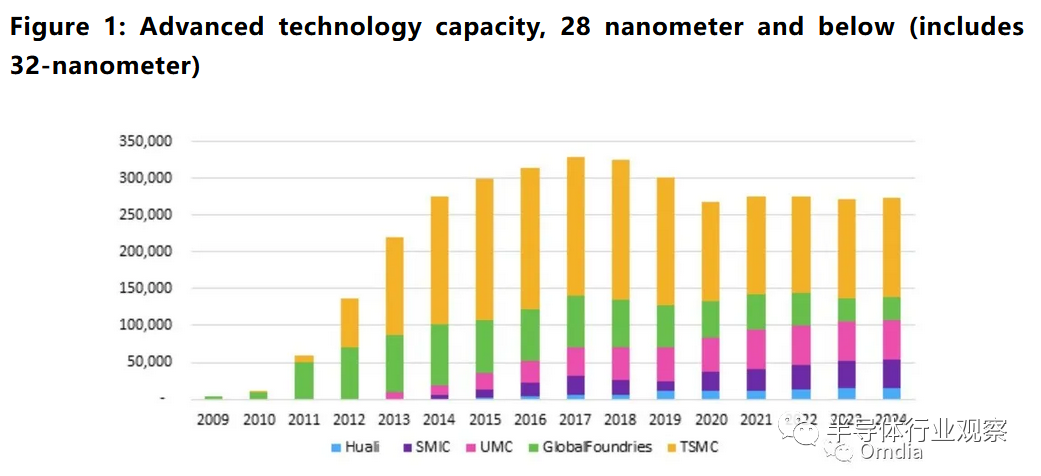

据Omdia数据显示,2013年是28nm制程的普及年,2015~2016年间,28nm工艺开始大规模用于手机应用处理器和基带。随着技术的成熟,28nm工艺产品市场需求量呈现爆发式增长态势,并且这种高增长态势持续到2017年。

或许是当时的28nm太过“诱人”,引得众多厂商加码布局。到了2018年,媒体的报道纷纷表示,全球28nm呈现产能过剩格局,台积电、联电等都面临产能过剩的危机。

当时的台积电在回顾18年Q3业绩时曾表示,28nm目前全球产能过剩问题严重,未来几年都将处于供给过剩的情况。为了应对于此,公司积极开发特殊工艺,以此来增强客户粘性。此后,台积电28nm的产能开始下降。

来源: Omdia

联电也不例外。2018年,在联电Q3财报会后,欧系外资研究机构认为,从联电财报释出2018年第四季业绩展望逊于预期、28nm因市场新产能开出使明年将供过于求的态势来看,联电营运基本面修正的压力正在加大,预估其恐将在2018年第四季与2019年*季面临营运亏损的局面。

并且从联电2018年第四季财务报告来看,确实营运亏损。18年Q4,联电合并营业收入为新台币355.2亿元(约11.5亿美元),与去年同期的新台币366.3亿元相比减少3.0%。归属母公司亏损为新台币17.1亿元。

由此可见,2018年28nm的过剩危机对台积电、联电两大代工厂都带来了不小的压力。

同时,随着先进制程的不断突破,28nm对于晶圆代工厂来说“赚钱”价值也在下降。

管理咨询公司Bain & Co.称,截至今年,用于先进芯片的5nm晶圆的售价约为 17,000 美元,可让应用程序在 iPhone 13 等最新款智能手机上运行。相比之下,28nm晶圆的价格约为 3,000 美元,即使考虑到设备折旧,两者之间的回报差距可以说是十分明显。

再加上,未来市场供需存在不确定性,扩充成熟制程可能造成产能过剩。种种因素之下,这几年,台积电等厂商几乎都把重点投向了先进制程。

然而世事难料,在疫情这只突如其来的“蝴蝶”翅膀的扇动下,一切都变得不一样了。“宅经济”带来的消费电子以及新能源汽车、5G、AIoT 等新应用的快速兴起,让多年不再扩产的成熟制程迎来了爆发式的需求增长,供需严重失衡,持续冲击着众多的行业。

至此,台积电再次扛起了28nm大旗,而联电、格芯则凭借战略转变的优势,在这个节点攻城拔寨,中芯国际也在钻研多年后,迎来了28nm好时机。

晶圆代工厂的“跑马圈地”

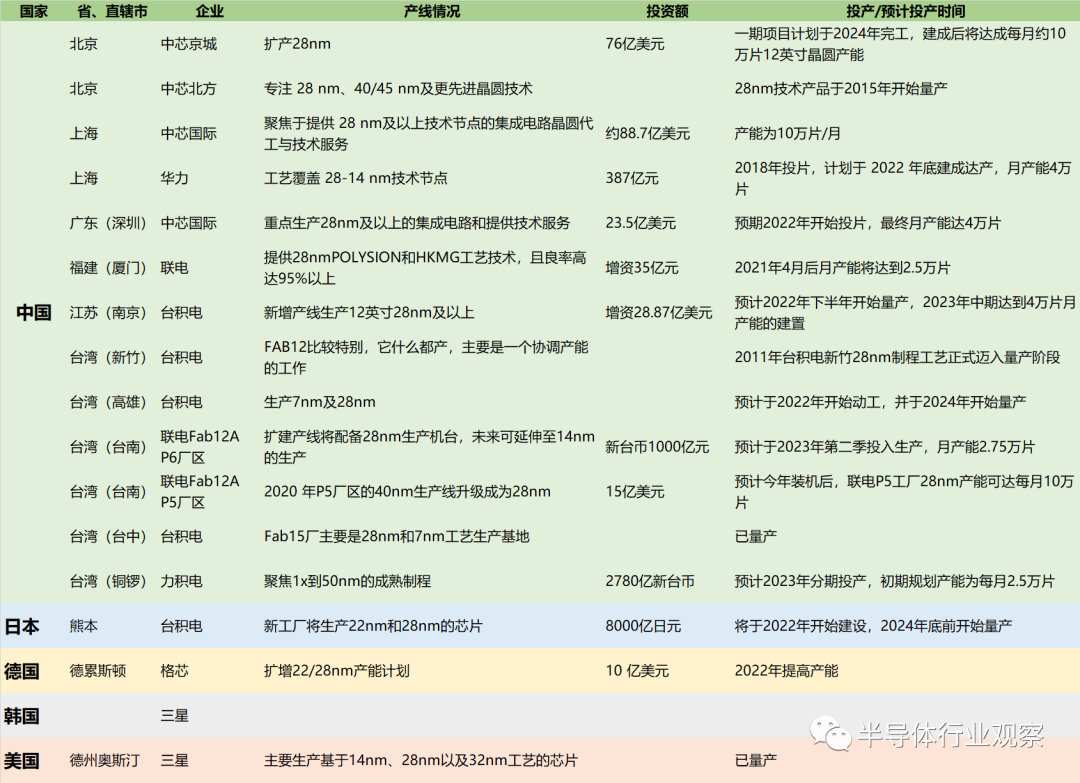

面对惊人的28nm需求,今年以来,台积电、联电、格芯、中芯国际、力积电等代工厂纷纷扩产。其中,作为全球晶圆代工龙头的台积电势头最为凶猛,明确在我国的江苏省南京市、台湾省高雄市以及日本的熊本县三地扩产建厂。

此外,联电也斥巨资扩大台湾省台南市Fab12A P6厂区产能,中芯国际新增两个地区的28nm产能,格芯则是继续加大德国的28nm产能,力积电铜锣厂也已动工。

台积电

今年4月,台积电召开临时董事会,通过资本预算案28.87亿美元(约合新台币794亿元),将用于扩充南京厂28nm成熟制程产能,预计扩增月产能达4万片。

台积电表示,南京厂目前月产能为2万片12英寸晶圆,主要生产16nm制程;为解决产能结构性短缺问题,将会在南京厂建置28nm成熟制程产能,预计2022年下半年开始量产,2023年中期达到4万片月产能的建置。

这在当时引起了广泛讨论,而到了下半年,台积电更是一口气新增熊本和高雄两座新厂。

11月9日,台积电与索尼全资子公司索尼半导体共同宣布,台积电将在日本熊本县设立子公司Japan Advanced Semiconductor Manufacturing(JASM)。台积电表示,初期预估资本支出约70亿美元,JASM将于2022年开始兴建特殊技术晶圆厂,并于2024年底前开始生产,采用22nm及28nm制程提供专业集成电路制造服务,月产能达4.5万12英寸晶圆,这案并获日本政府承诺支持。

宣布在日本建厂的同一天,台积电也宣布将于高雄设立生产7nm及28nm的晶圆厂。该消息也于10日的台湾“中时电子报”中被证实,台积电高雄厂预计于2022年开始动工,并于2024年开始量产。

据台媒中央社9月报道,台积电中油高雄炼油厂旧址将兴建2座12英寸晶圆厂,包括*期月产能4万片的7nm及6nm晶圆厂,及第二期月产能2万片的28nm及22nm晶圆厂。

今年7月,台积电供应链曾表示,不少28nm制程设备已停产,但为支应台积电未来惊人的需求,设备商须配合设法重新生产。可想台积电此次28nm扩产势头之凶猛。

联电

相比前几年台积电卯足劲研发先进制程,联电早在2018年就宣布放弃12nm以下先进工艺投资,28nm等成熟制程节点自然成为其主要专注所在。然而,面对市场的需求,联电也难以招架。

联电总经理简山杰9月初表示,联电2021年产能已销售一空,现阶段与客户洽谈的是明年产能,客户倾向谈长期合作及签订长期合约。如此一来,扩产也是必然的趋势。

4月,联电宣布将与多家全球*的客户共同携手,透过全新的双赢合作模式,扩充在台南科学园区的12英寸厂Fab12A P6厂区的产能,预计2023年第2季投入生产,规划总投资金额约新台币1000亿元。

联电指出,P6产能扩建计划预计于2023年第二季投入生产,届时将配备28nm生产机台,未来可延伸至14nm的生产,能直接配合客户未来制程进展的升级需求。据悉,联电台南科学园区Fab 12A P6厂区将采28nm制程,产能2.75万片。

格芯

格芯是全球第四大晶圆代工厂。目前,格芯的全球制造格局是,40nm主要位于新加坡, 28nm主要位于德国,14nm则主要位于美国。今年6月,格芯曾宣布将斥资 60 亿美元扩大其在新加坡、德国和美国工厂的产能。其中对德国的投资预计为10亿元。

8月,格芯对外透露了投资10亿美元对德国德累斯顿(Dresden)晶圆厂的扩产计划。Isaiah Research认为,22/28nm方面,格芯在德国的产能可能会在年底达到月产6万至6.5万片,三星、美格纳、Anapass、硅芯片或是潜在客户。

力积电

面对目前市场对成熟制程芯片需求的大爆发,今年3月,力积电第9个厂区铜锣厂正式开工。彼时,力积电举行铜锣12英寸晶圆厂动工典礼,总投资金额高达2780亿元新台币,聚焦1x到50nm的成熟制程。完工后总产能将达每月10万片,预计2023年分期投产,初期规划产能为每月2.5万片,满载年产值可望超过600亿元新台币。

中芯国际

今年,中芯国际接连宣布在上海、深圳两地建厂,可见其在成熟制程的产能需求仍在上升。

3月17日晚,中芯国际发布公告称,公司和深圳政府(透过深圳重投集团)(其中包括)拟以建议出资的方式设立晶圆厂,重点生产28纳米及以上的集成电路和提供技术服务,旨在实现最终每月约40000片12英寸晶圆的产能。预期将于2022年开始生产,项目新投资额估计为23.5亿美元。

9月,中芯国际再次发布公告称,和中国(上海)自由贸易试验区临港新片区管理委员会签署合作框架协议,有意在上海临港自由贸易试验区共同成立合资公司,将规划建设产能为 10 万片/月的 12 英寸晶圆代工生产线项目,聚焦于提供 28 nm及以上技术节点的集成电路晶圆代工与技术服务。该项目计划投资约88.7亿美元,该合资公司注册资本金拟为55亿美元。

“热闹”的2024年

显然,各大代工厂的加码布局将28nm制程节点推上了新高度,而从投产时间来看,2024年,28nm领域或许会更加热闹。

根据IHS Markit预测,全球晶圆代工市场的规模将在2025年达到961亿美元,其中28nm以上的成熟制程占比将达到48%。

各大晶圆代工厂28nm厂的布局

从上图来看,除了已经量产的工厂外,新扩产的28nm厂房到2024年基本都已开始量产、满产,届时全球28nm产能会到达一个新高度。而从分布来看,28nm制程主要分布在亚洲,其中中国台湾凭借台积电、联电两大代工厂成为28nm的集中营。

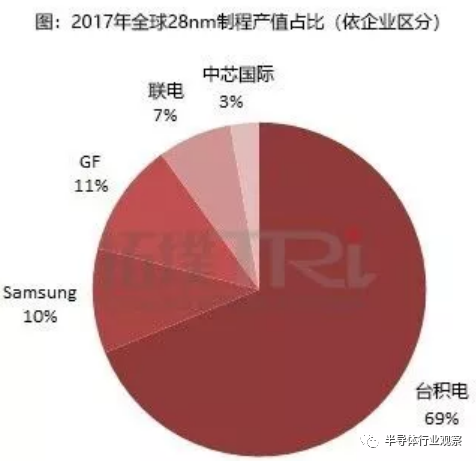

从企业来看,台积电则是28nm的主力军。其实作为*突破28nm制程,台积电在28nm领域一直独占鳌头,在2017年的时候,台积电在全球28nm制程产值占比就已接近7成。虽然前几年,台积电忙着发力先进制程,降低了对28nm的投入,但是到2024年,随着南京、高雄、熊本三座工厂的投产,台积电对28nm市场的市占率有望更上一层。

图片来源:拓墣产业研究院

更重要的是,台积电突破28nm制程至今已有10年,设备折旧接近完毕,加上此前宣布将无限期搁置28nm工艺下半年涨价的调整,都将助力台积电坐稳28nm龙头这把交椅。

除台积电外,28nm扩产最为积极的应就属中芯国际了。早在去年,中芯国际就开始扩产28nm领域,中芯京城项目投资高达76亿美元。

虽然中芯国际Q3季度报数据显示,目前中芯国际主要收入来源为55/65纳米和0.15/0.18微米,分别占比为28.5%和27.9%,但FinFET/28纳米收入占比已有提升,从去年同期的14.6%上升至18.2%。据消息显示,北京、上海临港、深圳项目相继投产后,中芯国际月产能分别将增加10万片、10万片和4万片。到2024年,中芯国际28纳米收入占比也有望进一步提高。

联电在2018年宣布停止12nm以下先进工艺的研发后,开始强化对成熟及差异化工艺市场的开发,其旗下28纳米制程获的许多客户肯定,因此在扩产方面也是毫不手软。去年4月联电就宣布扩产厦门联芯,今年更是两次宣布扩产联电Fab12AP5厂区与P6厂区,还表示,未来 3 年联电在南科的投资金额将达 1500 亿元新台币。

写在最后

此前有人认为28nm是落后产能,但事实证明,28nm虽然不算先进工艺,但是并不落后,作为成熟工艺中的重要节点,28nm是既有竞争力又长寿的制程。

Omdia预测,随着手机上新的硬件升级以及物联网的兴起和普及,越来越多的新兴应用的产生,催生了28nm即将进入下一个需求旺盛的周期,OLED Driver、Connectivity Chips、FPGA、4G Transceiver、NB-IoT等产品都将成为28nm产线的主流。

可想而知,在台积电、联电、中芯国际、格芯、联电等加入扩产战团之后,未来28nm的竞争只会越来越激烈。