英伟达CEO黄仁勋曾畅想:“将英伟达的AI技术能力和ARM CPU的广阔生态系统结合起来,我们可以将计算从云、智能手机、PC、自动驾驶和机器人技术推进到边缘物联网,并将AI计算扩展到全球每一个角落。”

但他的想法落空了。2月8日,软银和英伟达正式发表声明,英伟达660亿美元从软银一方收购Arm的交易终止。这一场长达16个月的半导体领域的大并购案最后还是以失败告终。而对面的AMD却在情人节官宣德完成了对FPGA巨头赛灵思(Xilinx)的收购。半导体行业竞争升级,动荡不断,霸主难当。

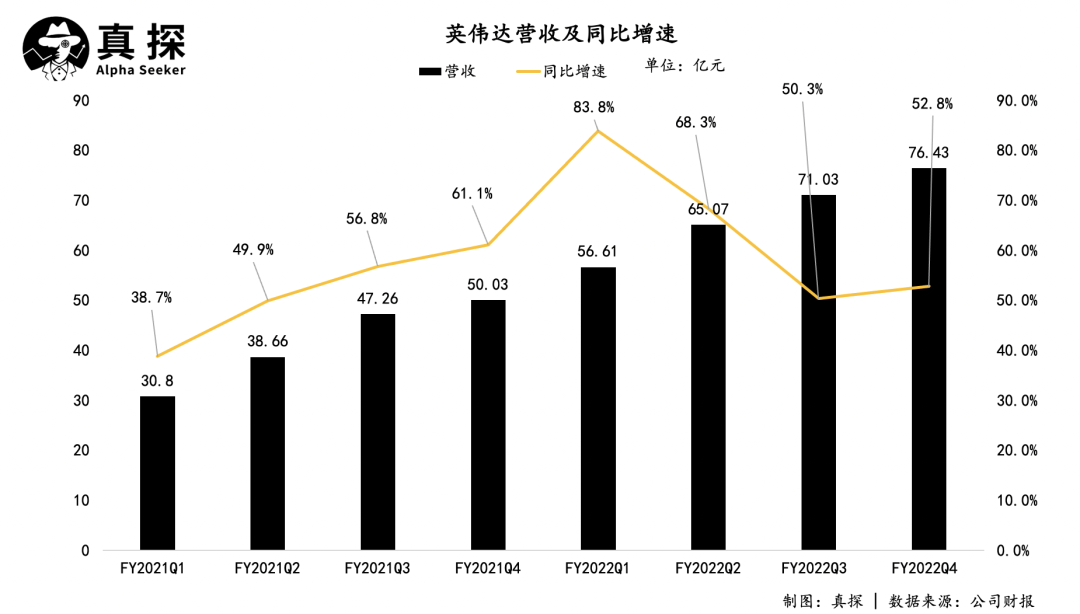

不过,虽然在军备竞赛中错失ARM,但英伟达还是那个稳健的英伟达。当地时间2月16日盘后(北京时间清晨),英伟达发布2022财年第四季度(截至1月31日)财报及2022财年年报,营收连续12个季度超预期达74亿美元,核心业务数据中心和游戏营收再破纪录:

汇报财季内,英伟达营收为76.43亿美元,超出华尔街预期,同比增长52.8%,环比增长8%;

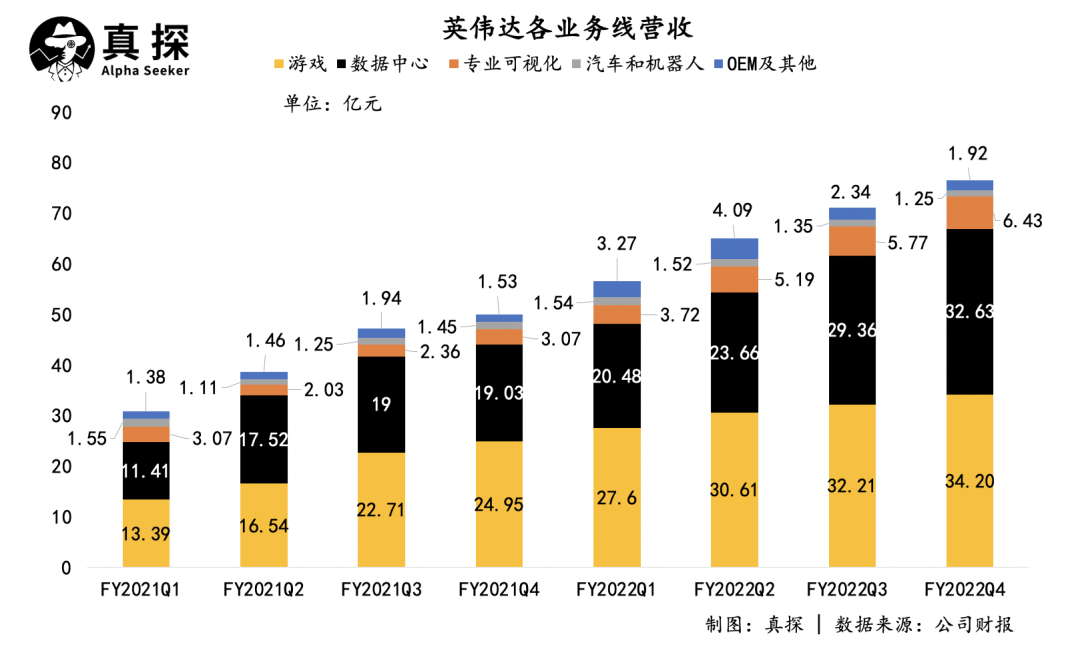

其中,数据中心业务、游戏业务和专业可视化业务营收分别为43.2亿、32.63亿和6.43亿,均是历史新高;

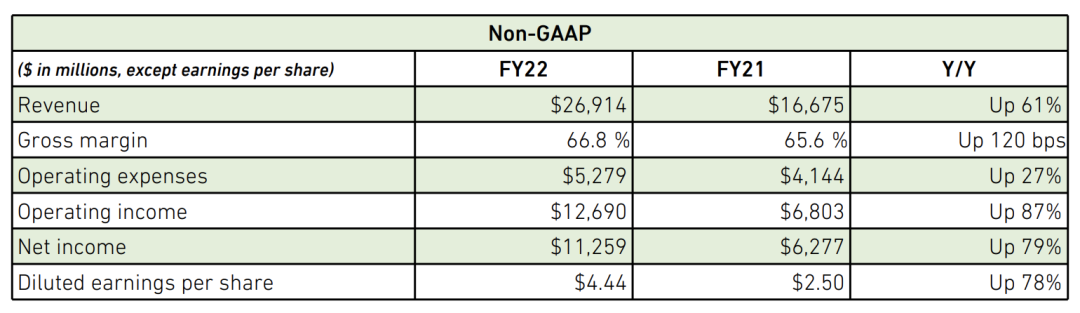

Non-GAAP下,净利润为33.50亿美元,与上年同期的19.57亿美元相比增长71%,环比增长的13%,毛利率为67%,与上一季度持平;

2022财年,英伟达营收269.14亿美元,同比增长61%,超出分析师预期,全年Non-GAAP净利润为112.59亿美元。

下一财季指引中,营收预计为81亿美元,上下波动幅度为2%。

“我们看到对英伟达计算平台的巨大需求,”公司创始人兼CEO黄仁勋在财报中表示。“英伟达正在推动当前最有影响力的领域进步,包括AI、自动驾驶、机器人、游戏等等。”他表示,英伟达将在3月的GTC上发布更多软硬件产品。

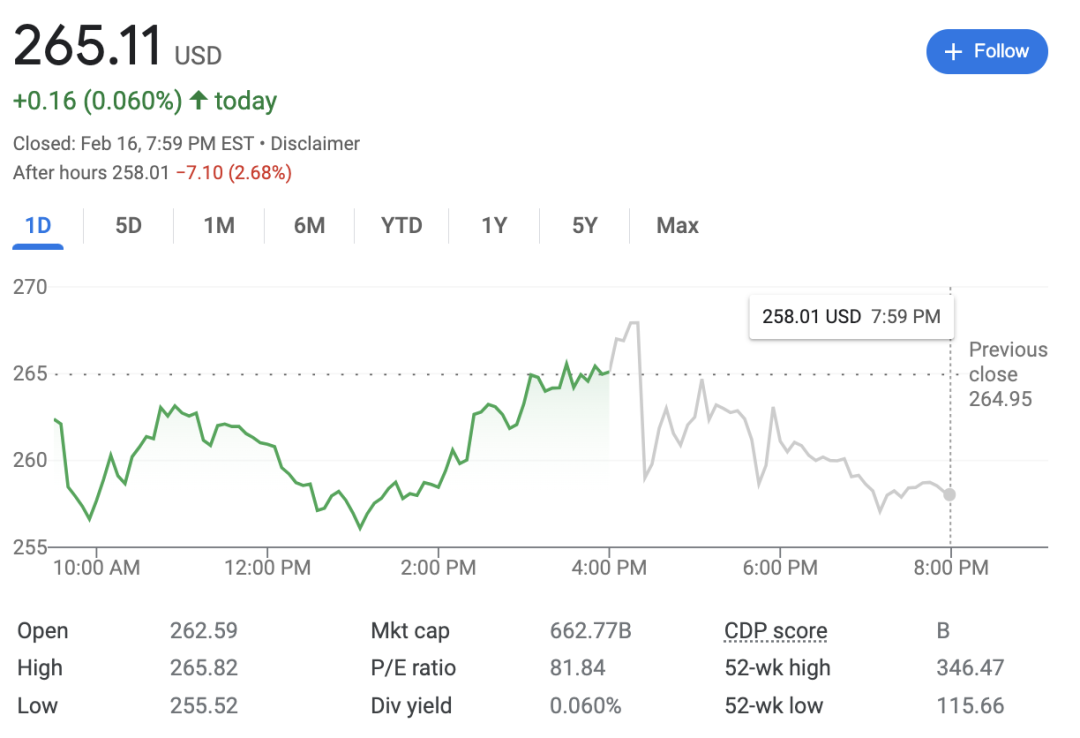

面对英伟达的优秀业绩,盘后却下跌2.68%,到发稿前,停在265.11美元位置,目前市值为6628亿美元。这与电话会中,英伟达表示多个业务依旧受到半导体供应链问题影响有关。

此前,受到游戏显卡价格上涨、加密货币挖矿热、元宇宙成为风口、云计算行业需求增长等等因素的影响,英伟达股价一路走高,从2020年初的59.02美元到去年11月触到333.76美元的最高点,成为去年最炙手可热的科技股之一。

虽然2022年因为持续的半导体供应链紧张、美联储紧缩政策等问题,与其他科技股一样,英伟达股价回落,已跌去近12%,不过分析师们依然对英伟达信心十足,在《华尔街日报》的43位分析师中,有41位给出积极评级,其中28位将其评为“买入”。

英伟达股价趋势图

01、押中赛道

作为不同领域的基础设施提供商,英伟达在财报中将庞杂的业务分为五部分:游戏业务(Gaming)、数据中心业务(Data Center)、专业可视化业务(Professional Visualization)、汽车和机器人业务(Automotive and Robotics)、OEM及其他(Oem and Others)。

其中,游戏业务是英伟达*的收入来源,主要包括公司传统显卡业务。本季,游戏业务营收占总收入44.7%,达到34.2亿美元,较去年同期增长37%,环比增长6%。2022财年该业务收入同比增长61%,年收为124.6亿美元。

在游戏业务方面,英伟达最新推出了基于Ampere架构的GeForce RTX 3050台式机GPU以及适用于笔记本电脑的GeForce RTX Ti和RXT 3070 Ti GPU。本财季发售30多款游戏,在光线追踪(图形渲染方法)、Relflex技术(减少系统延迟)等方面进一步优化,并向旗下云游戏平台GeForce Now中添加超过65款游戏,宣布与AT&T和三星的合作。

图源:英伟达官网

云计算、AI计算行业对高算力的需求,使数据中心业务成为目前英伟达增长最强劲的业务,也是成长性最为确定的业务,阿里云、亚马逊AWS、微软Azure等都是英伟达的客户。在超级计算加速器领域,英伟达用90%的市场份额占据了*的主导地位。

2022财年Q4,数据中心业务收入达到32.6亿美元,同比增长71%,环比增长11%,整个财年收入增长58%达到106.1亿美元,再创新高。

1月份,Meta和英伟达官宣合作,前者正在使用NVIDIA ® DGX™ A100 系统构建AI超级计算机AI Research Supercluster用来训练AI模型,这也是英伟达目前*的NVIDIA ® DGX™ A100客户系统。

在AI软件方面,英伟达去年发布的面向基础设施的人工智能企业套件NVIDIA AI Enterprise也所有更新,增加了对 VMware vSphere with Tanzu 的生产支持,使得开发人员能够在vSphere环境中容器和虚拟机上工作。

专业可视化业务Q4收入为6.43亿美元,增速迅猛,同比增长109%,环比增长11%,财年收入增长100%,达到21.1亿美元。

被称为“元宇宙基建”的Omniverse平台是该业务的增长引擎,目前已经向全球百万用户开放免费版本。这是一个集成核心渲染、AI等技术的开放式平台,专为虚拟协作和物理级准确的实时模拟打造,并由NVIDIA RTX技术提供实时协作,加快3D工作流程,应对了元宇宙大量3D建模需求。

Omniverse平台

图源:英伟达官方视频

汽车和机器人业务的发展不尽如人意,连续第三个季度环比下降,Q4营收为1.25亿美元,同比下降14%,环比下降7%,财年收入同比增长6%至5.66亿美元。

汽车业务过去一财年没看到明显增长与汽车供应链紧张相关,该业务占英伟达总营收比重小,并未对公司整体产生大的影响,但是英伟达对自动驾驶的未来比较看好,持续投入。过去一财季,英伟达与捷豹路虎建立合作关系,宣布蔚来、小鹏、小马智行(Pony.ai)的Robotaxi车队正在使用NVIDIA DRIVE Orin™。

汽车业务的增长性何时能够释放不确定性较强,但是在汽车智能化趋势下,英伟达的押宝或许未来能得到兑现。

OEM(Original equipment manufacturer,代工生产)及其他业务Q4营收1.92亿美元。

从财务指标上看,英伟达维持一直健康的经营状况。

受益于数据中心业务和软件套件的增长,Q4英伟达的毛利率维持在67%高位,2022财年为66.8%。Non-GAAP下,2022财年的经营成本和经营收入分别为52.79亿美元和126.90亿美元,分别占总营收19.6%和47.2%。

财报中提到,重大监管挑战阻碍了ARM收购案的完成,公司和ARM母公司软银同意终止交易,在下一财季中,会将13.6 亿美元的费用计入表,以反映其在2020 年 9 月首次签署协议时提供的预付款的核销。

整体上看,游戏、云计算、元宇宙、自动驾驶等热门赛道完备的布局给了英伟达很强的基本盘,其中游戏和数据中心业务的增长有很强确定性。上个财季,英伟达的加密货币挖矿处理器(CMP) 收入降至 2400 万美元,较上一季度的1.05 亿美元下降 77% ,随着加密货币价格的变化,波动较大,但并未对英伟达的核心业务造成强负面影响。

02、基建狂魔

淘金的没赚到钱,卖淘金铲的倒是赚的盆满钵满,这或许就是英伟达的故事。

云计算、物联网、AI、区块链等技术发展,多个新兴领域涌现对算力的高需求,英伟达就做了这些“金矿”行业边上,那个卖淘金铲的人。

在2021年的GTC上,被称作“老黄”的英伟达掌舵者黄仁勋将产品路线升级“GPU+CPU+DPU”的“三芯”战略。

根据这个战略的逻辑就很能理解英伟达为什么想收ARM。英伟达强于GPU,这也是其在算力大爆发背景下长期增长的根本原因,ARM在CPU架构上面有*优势,收购可以给英伟达同时拥有CPU和GPU的能力。

之前英伟达借助对以色列网络设备商Mellanox的收购,在DPU芯片领域成为定义者。但是ARM架构的普遍性,使其客户微软、苹果、高通等担心英伟达的收购会损害其中立性,甚至有泄露商业机密的危险。

同理,“千年老二”AMD也想借助对赛灵思的收购在数据中心领域有更完备的能力。赛灵思的业务主要集中在FPGA芯片、可编程SOC和ACAP等领域,FPGA与GPU一样也是计算加速器,市场规模虽不大,但是可后期编程、灵活性高,是5G通信、数据中心等产业的重要技术。

英伟达虽然没能成就这笔收购,但是持续与ARM密切合作来增强CPU能力的路线不会改变。2021年的GTC大会上,英伟达首次推出面向数据中心大规模AI和高性能计算应用的自研CPU——基于Arm架构的Grace芯片,预计明年可以供货。其自动驾驶汽车SoC NVIDIA DRIVE Atlan也是基于ARM架构设计。

二级市场过去两年对英伟达看好,有疫情、元宇宙、加密货币、美股大环境的叠加影响,今年以来,加密货币市场趋冷、美联储紧缩,短期使英伟达股价有所回落。

Seeking Alpha文章引援KeyBanc Capital Markets分析师John Vinh,他以 350 美元的价格目标对英伟达进行增持评级,指出市场和宏观经济状况可能会干扰该公司的价格目标,但基本面仍然强劲。

WestPark Capital 分析师 Ruben Roy 重申了他的买入评级和 365 美元的目标价,他表示,英伟达前景将受到对云数据中心的积极需求和“对高端游戏GPU显卡的持续需求”的推动。

英伟达在Q4向股东支付了1亿美元的季度现金股息,在2022财年共支付3.99 亿美元,将在下个月向股东支付每股0.04美元的季度现金股息。

从CPU到GPU时代,英伟达抓住机遇,从创业公司成长为芯片巨头,并一路押中多个黄金行业,而且研发投入巨大,近期维持在总营收20%左右。但是在高科技领域,技术研发、迭代具有不确定性,维持市场垄断地位和高增长不易。