近日,海关总署公布了2021年我国的进出口情况,其中关于集成电路部分的数据,受到了业内的关注。

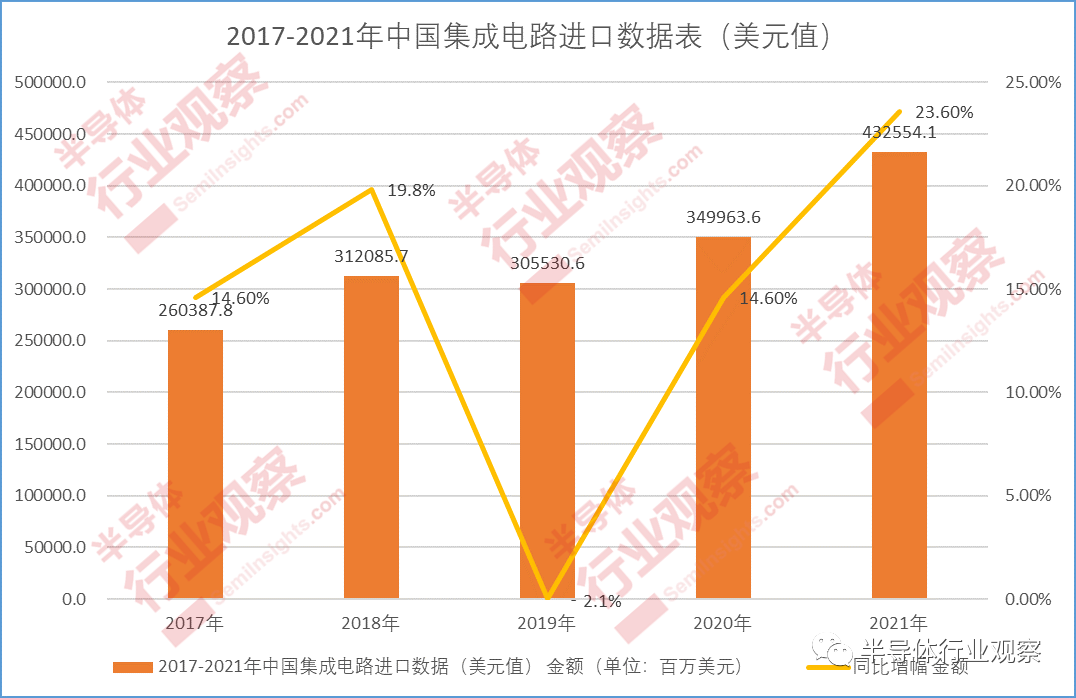

根据海关总署数据,2021年中国进口的芯片总量为6354.8亿个,同期增长了16.9%,进口金额突破到了近4326亿美元,同比增长23.6%,均创下历史新高。

2017-2021年中国集成电路进出口数据(半导体行业观察整理)

笔者根据海关数据,整理了2017-2021年近五年来中国集成电路的进出口数据。可以看到,近年来进出口额均呈现出高速增长的走势,且2021年还在继续加速。

我国集成电路进出口数据“背后”

2021年集成电路进口额为何会创下历史新高且增速持续走高,这其中有多方面原因。

2017-2021年中国集成电路进口数据

(半导体行业观察制图)

一方面是因为不稳定的国际贸易关系,以及2020年底以来席卷全球的缺芯潮导致众多的本土厂商开始囤货,以前可能是只囤一个月或一个季度,如今为了防止供应枯竭,有些厂商购买远超过当下需要的产品,囤货库存达一年甚至更久,进而导致进口量增加。

另一方面是因为全球持续缺芯情况下,长期处于供不应求的状态,导致芯片价格上涨,进而导致进口金额也随之上涨。甚至有些芯片品类涨价幅度令人咂舌,据国内一家汽车电子厂商此前透露,“我们之前一直用海外大厂的MCU,也顺利地完成了汽车电子产品的验证试验,不过受缺芯的影响,2021年我们 MCU 拿货的价格涨了起码有10 倍。”

时至今日,海外大厂车用MCU仍旧缺货,导致汽车电子厂商MCU供给跟不上。近日,有自媒体整理了2022年*季度半导体行业涨价情况。能看到,2022年*季度共有19家企业宣布涨价,晶圆代工行业共有5家企业宣布涨价,涨幅大部分在10%以上。

此外,除了囤货和芯片涨价之外,随着中国向信息化和数字化全面转型,5G、智能汽车、人工智能、物联网等新兴产业快速发展,也带动了芯片需求量的上升。

在上面三种因素的作用下,催动了我国集成电路进口额的快速提升。

值得关注的是,在一片增长的趋势中,2019年进口额却一反常态。2019年中国集成电路进口金额约3055亿美元,同比2018年下降-2.1%。笔者认为,一方面原因在于全球市场的不景气,纵观当时全球产业情况,在持续的全球贸易动荡和产品价格周期性等因素的综合作用下,2019年全球集成电路销售大幅下降至4121亿美元,同比下降12%。

另一方面造成2019年中国集成电路进口额下滑的主要原因可能是受到了2019年美国将华为及国内多家科技厂商列入“实体名单”的影响,集成电路进口金额应声下跌。

自从“中兴事件”和华为被禁以来,美国对中国在半导体技术和产品方面的出口限制逐渐收紧,后续海康威视等在内的很多中国厂商都被列入美国政府的“实体清单”,这引起了国内电子和半导体产业的恐慌。与此同时,国内厂商开始寻求“国产替代”,原来压根不考虑国产芯片的企业采购人员开始主动邀请国产IC设计公司参与其产品设计、工程测试,甚至量产供货。

自此,“国产替代”热潮开始在国内兴起,为国内厂商的快速发展埋下了伏笔。

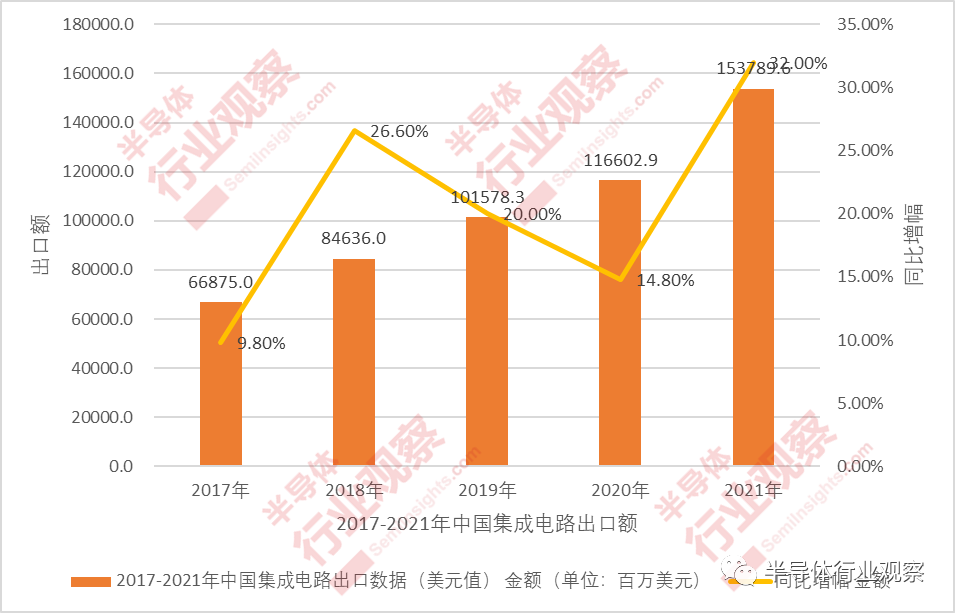

2017-2021年中国集成电路出口数据

(半导体行业观察制图)

再从集成电路的出口额和贸易差来看,根据上述数据计算,2019/2020/2021近三年的贸易逆差分别为2039.5/2333.6/2787.6亿美元,呈增大趋势。从中国集成电路贸易逆差体现出了我国依然对集成电路进口的高度依赖。

然而,如果继续观察其他几组数据,也能看到该高度依赖的局面似乎也在慢慢得到改善。

这一点可以从集成电路进出口产品的单价以及增速对比上看出,2019年进口单价为0.69美元/个,出口平均单价为0.46美元/个,2019年中国集成电路进口单价是出口单价的1.5倍;而2021年这一差距缩小到了1.4倍以内,价格差距逐渐在缩小;另一方面也能看到,近年来我国集成电路出口额增速均高于进口增速;近日,国家统计局发布的2021年经济运营数据中也表明,我国集成电路产业在去年的产量达到了3594亿块,同比增加了33.3%。

这些数据和迹象都在证明我国集成电路整体实力在逐渐提升。美国半导体行业协会此前发布的一份报告预测,如果以目前的势头保持下去,到2024年,中国半导体行业占全球销售额的比例将从2020年的9%上升至17.4%,这将使中国成为仅次于美国和韩国的全球第三大芯片出口国。

对此,赛迪顾问副总裁李珂表示,集成电路作为高度国际化的产业,大进大出本属于正常现象。但中国在该领域有如此巨大的贸易逆差,无疑反映出国内产业无论是规模上还是竞争力上,当前都还不能满足庞大市场的需求。但同时也要看到,近年国内集成电路的出口增速始终高于进口增速,贸易逆差的相对规模在不断减小,这也说明国内集成电路产业正在快速进步并逐步缩小供需差距。

国产芯片现状与前景

当前中国大陆与历史上日、韩、中国台湾半导体产业链转移的背景类似,不仅有政策扶持,同时拥有巨大的下游需求,受益于国产替代、第三次半导体产业转移两大趋势,中国芯片国产化替代产业前景广阔。

经过多年的发展,我国在中低端半导体产品国产化替代方面走的较快,但是高端产品有待进一步的发展和提高。

在CPU方面,在英特尔和AMD对市场的长期垄断下,以龙芯、兆芯、飞腾、鲲鹏等为代表的国产CPU厚积薄发,解决了国产处理器从无到有的问题,并且正在从可用向好用不断进化。同时,信创市场率先向国产CPU提供市场支持,党政军信创市场开始采购国产CPU,帮助其产品改进和生态构建。

GPU方面,近来,国产GPU市场的火爆引起广泛关注,多家国产GPU厂商相继发布产品进展的好消息,也有GPU厂商陆续获得大笔融资,这说明国产GPU不仅受到了资本的大力支持,也切实在产品上取得了一定的突破。

芯动科技*国产高性能服务器级GPU“风华1号”测试成功;景嘉微宣布JM9系列已经完成流片、封装、初步测试工作;壁仞科技*通用GPU芯片BR100正式交付台积电生产;此外,天数智芯7纳米GPGPU加速卡——“天垓100”已进入量产环节;登临科技的Goldwasser系列产品商业化落地,应用于互联网、智慧安防等领域;摩尔线程也发布了国产全功能GPU等公司均有所突破。

总体来说,国产GPU和CPU类似,在信创、服务器类市场都已经得到应用,但是桌面端的应用还需要更好的优化。

MCU方面,国产MCU主要起步于消费电子,目前在消费电子等应用领域已逐步进行国产替代,国产消费级MCU正从价格上“拼杀”,以求“低价抢客”。传统工控MCU领域向来是TI、ST、ADI和瑞萨电子等国际大厂的地盘,国内MCU厂商逐渐在这一细分市场占据一席之地。

作为车辆控制的核心器件,MCU主要用于车身控制、驾驶控制、信息娱乐和驾驶辅助系统。汽车MCU是一个相对成熟的市场,竞争格局比较稳定。恩智浦、英飞凌、瑞萨、意法半导体和德州仪器长期以来一直占据全球汽车MCU市场的前列。

在国内众多MCU厂商中,也开始有厂商进入了汽车OEM厂商供应链,但他们的产品仍然局限于简单的控制应用,例如车窗、照明和冷却系统,而在动力总成控制、智能座舱和ADAS等复杂应用中仍不多见。

存储芯片领域,从中国存储芯片行业竞争格局来看,市场主要由国外存储芯片巨头领导,但近年来国内厂商奋力追赶,已在部分领域实现突破,逐步缩小与国外原厂的差距。其中,兆易创新位列NOR Flash市场前三,长江存储128层3D NAND存储芯片,直接跳过96层来到128层,加速赶超国外厂商先进技术;国内的DRAM厂商长鑫存储的内存颗粒已经使用上了长鑫的DRAM颗粒。综合来看,随着国内存储厂商的发展和产品发布,国内存储产业生态得到极大的提升。

除了上述提到的一些国产芯片之外,国内厂商在AI、DPU、自动驾驶芯片等新兴的领域正在大力投入,汇集了很多具有创新力和技术能力的企业,虽然这些公司暂时在国内还没有形成市占率,但未来有望在行业中取得*地位。

在ICCAD2021大会上,魏少军对我国设计业的发展质量进行分析时表示,经过多年的努力,特别是在核高基国家科技重大专项的支持下,我国的集成电路产品体系不断丰富和完善,是全球最为完整的芯片产品体系之一。不仅在中低端芯片领域具备较强的竞争力,在高端芯片领域也摆脱了全面依赖国外产品的被动局面。国产集成电路产品涵盖了数字、模拟、数模混合、射频、功率、计算、存储、接品等所有领域。中国集成电路产品的发展已经走过了从无到有的阶段,正行进在从有到好和从好到优的大道上。

不难理解,“芯片”作为科技创新的基础盘,实现国产替代势在必行。但从目前行业发展现状来看,国产芯片仍不足以完全满足需求。国务院发布的相关数据显示,中国芯片自给率要在2025年达到70%,而2019年我国芯片自给率仅为30%左右。在进口保持高增长的同时,中国集成电路行业中上游对外依赖度高的问题仍然存在。

对此,北京国际工程咨询有限公司高级经济师、北京半导体行业协会副秘书长朱晶向媒体表示,至少在未来3-5年内,这种进口态势仍会持续下去,但这并不意味着中国的国产替代没有效果。

众所周知,芯片产业的背后是一个繁琐而复杂的供应链,从原材料到芯片设计、制造再到封装,任何一个环节不达标,都会使得整个供应链中断。我国近年来虽然突破了一些关键技术,但尚未完全突破,这也就导致了我国目前只能在某些环节上实现优化。朱晶表示,不同领域的“国产替代”有各自的时间窗口,芯片的本土化发展并非一蹴而就,下游企业需要一个试用和采纳的过程,企业首先要保障终端供应,再逐步进行国产替代。

写在最后

近年来,国家通过出台相应政策激励和大基金对集成电路的资金支持,可以看到国家的重视力度和大力发展集成电路的决心,国产化替代的趋势也会越来越强,行业的景气度也会越来越高。

“2021年中国集成电路产量为3594亿块,同比增长33.3%”,这标志着中国集成电路产量正在大幅加速。

在芯片长期短缺的情况下,中国正努力提高产量并推动集成电路产业的自给自足,产出的增长也表明中国保持与全球供应链一体化的努力正在取得成效。

尽管,当前中国半导体企业在全球舞台上仍是小角色。但正如上文所述,“芯片的本土化发展并非一蹴而就,下游企业需要一个试用和采纳的过程,企业首先要保障终端供应,再逐步进行国产替代。”