今年以来,生猪板块在今年再次为投资者关注的重点。

一方面是猪周期有望在今年反转,能繁母猪存栏量似乎出现了趋势性的去化,如果猪周期在今年结束下行,这将对猪企的业绩预期构成明显利好;另一方面,是当下的A股投资者更看重安全边际,在经历了22、23连续两年的调整后,生猪板块的估值优势也是吸引投资者买入的重要因素。

从生猪板块个股的长期表现来看,在牧原、温氏等大型猪企的股价在过去几年里随着猪周期下行而连续调整时,巨星农牧的股价却逆势而上,从21年7月末的低点位置到23年7月的历史高点,区间最高涨幅超过了300%,表现那是相当抢眼,以至于有投资者惊呼道:这企业穿越了周期。

图:巨星农牧近年来股价走势;资料来源:wind,36氪

那么,巨星农牧真的穿越猪周期了吗?投资巨星农牧的核心看点都有哪些?

01

财务分析:生猪养殖是公司业绩增长的核心动能

巨星农牧的前身是振静股份,彼时主营皮革相关的生意。19年9月公告开始重大资产重组,到20年7月基本完成重组,生猪、商品鸡、饲料等养殖相关业务随之并表,同年8月更名目前为投资者熟知的巨星农牧。

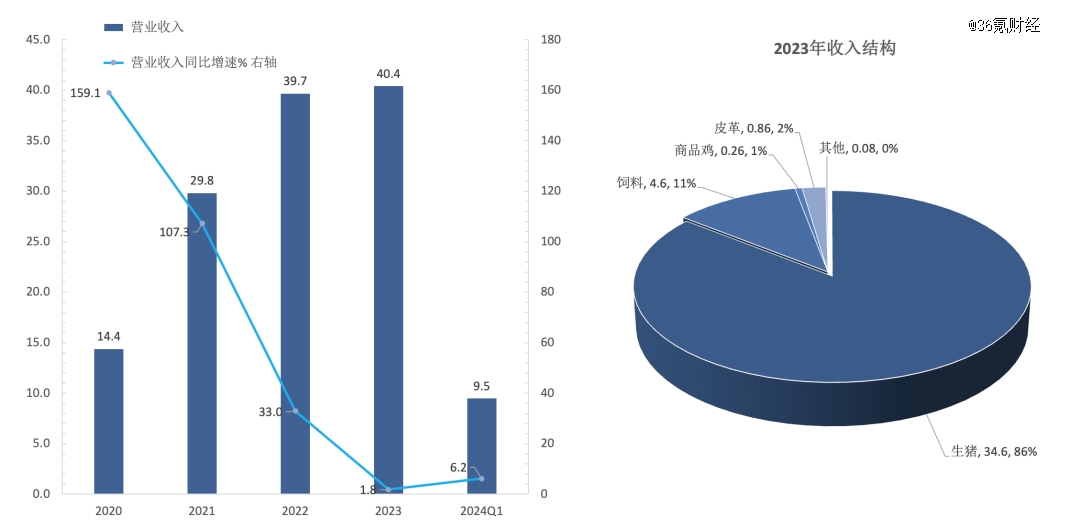

资产重组之后,养殖成为主营业务,而原先的皮革业务则迅速被边缘化,在养殖业务的带动下,公司收入在近年来增长明显。反映在财务上,20年刚完成资产重组后的收入只有14.4亿元,彼时养殖业务的收入占比已经达到了总收入的2/3;到23年当养殖业务已成为*支柱,公司收入也随之暴增到了40.4亿元,期间的CAGR高达29.4%。

图:巨星农牧近年来收入与2023年业务结构

资料来源:wind,36氪

收入结构方面,生猪业务在23年实现收入34.6亿元,同比增长15.81%,业务收入占比已高达85.7%。生猪业务为公司贡献了绝大多数的收入与利润,是公司业绩的最核心看点,公司生猪业务收入与盈利能力的边际变化,主要是受到猪周期的影响。

同期饲料业务收入录得4.6亿元,同比减少17%;商品鸡业务在23年出现了较大程度的萎缩,收入仅2605万,同比减少77%。公司的皮革业务因市场需求持续低迷,23年的收入也出现了大幅缩水,仅有8564万元,同比减少了72%。生猪以外的业务虽然在23年表现暗淡,但是鉴于其偏低的收入占比,对公司业绩的影响大都存在于边际上。

费用方面,巨星农牧与牧原、温氏等大型猪企在费用端的形态特征基本一致,即三费合计占收入的比重不高,同时管理费用相对是大头。体现在财务上,20~23年间,巨星农牧整体的期间费用率中位数仅为8.9%,其中管理费用率的同期中位数为5.6%。费用率的变动不大且与同行业企业相当,亦说明公司在收入增长的同时,大致匹配了行业平均的费用支出水平。

净利润方面,公司的净利润在近年来波动较大,养殖业务并表后,只有20、21两年是正增长,22年出现负增长,23年则是亏损。从业绩归因来看,费用端对利润的侵蚀相对较轻,猪周期下行导致的盈利能力大幅减弱是公司近年来业绩波动的主要原因。

02

猪周期下行对猪企业绩的影响

根据公司目前的业务结构可知,生猪业务是公司收入增长的核心动能,而猪周期下行的影响对映的是利润端的大幅波动。在节奏上,自巨星农牧完成资产重组的2020年算起到2023年末这4年时间,正是本轮猪周期猪价从顶点到下行的阶段。

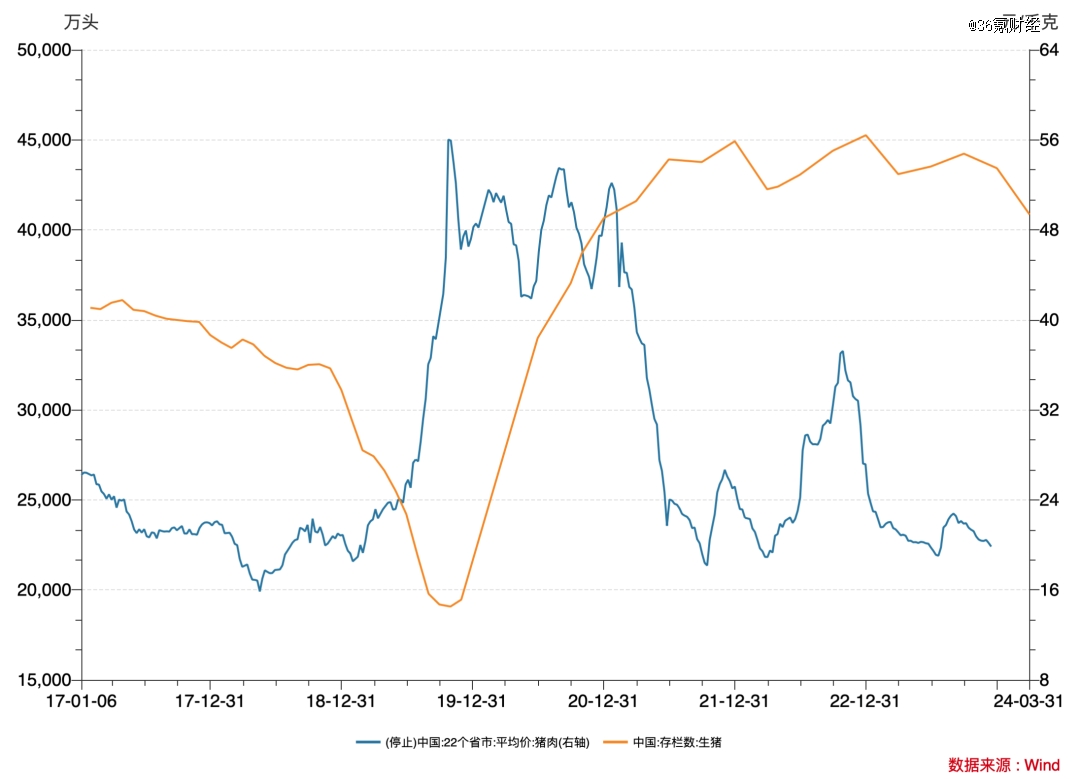

简单回顾本轮猪周期,以18~19年的非洲猪瘟疫情为标志性事件。受非瘟影响,国内生猪供给在18~19年间出现了大幅去化,到19年8月末,我国生猪存栏量跌破2亿头,相比2017年减少超过1.5亿头;受供给持续收缩的影响,猪价在同年10月站上本轮猪周期的顶点。进入20年后,随着非瘟的影响逐渐褪去,猪企/养殖户快速补栏,到20年12月,差不多只用了一年时间,生猪存栏量突破了4亿头;一直到23年末,生猪存栏量始终保持高位运行。

猪价方面,由于猪价的变化滞后于供给,在20年快速补栏的同时,猪价在同年总体保持了高位震荡。从21年开始,供给的持续增加最终使得猪价进入了下行阶段;虽然在22年也有过短期的反弹,但相比20年的历史级高位还是低了不少。

图:2017年以来我国生猪存栏量和猪价变化

资料来源:wind,36氪

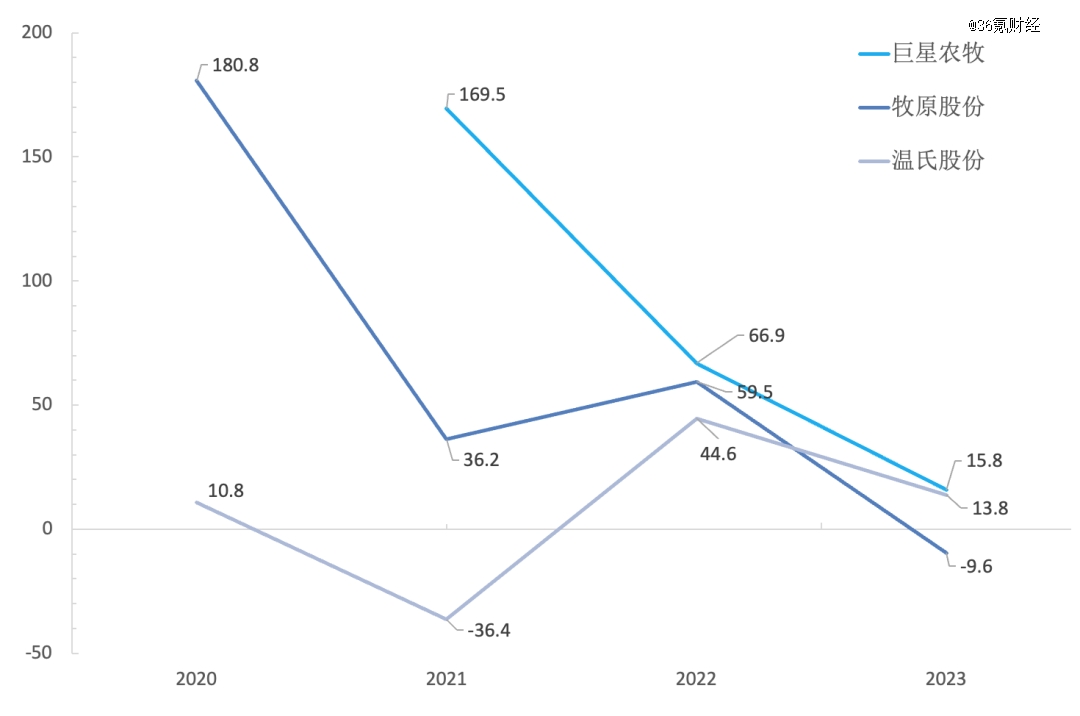

观其他猪企的同期业绩,牧原生猪业务收入在20年同比大涨,主要得益于猪价高位+出栏量大增;到21、22年,生猪收入同比增速明显放缓,到23年甚至出现负增长,都是主要受到了猪价走低的影响。

由于基本面的差异,温氏生猪业务同期的收入变动趋势与牧原有所不同,总的来看是增长动能相对偏弱。温氏20年的生猪收入增长偏弱的主要原因,是繁育体系在非瘟中遭到破坏,导致出栏量减少,猪价高位对同年业绩也只是有所支撑;之后的收入增长依旧偏弱则是主要受到了猪周期下行的影响。

所以,作为市占率*、第二大的猪企,它们20年后生猪业务收入增长的核心动能主要靠出栏量的增长,这一事实在财报中都有所披露。哪怕是牧原在23年、温氏在21年生猪业务收入都出现了同比减少,两家企业在彼时的出栏量却还是有不同程度的正增长。

图:牧原、温氏、巨星农牧生猪养殖业务收入同比变化

资料来源:wind,36氪

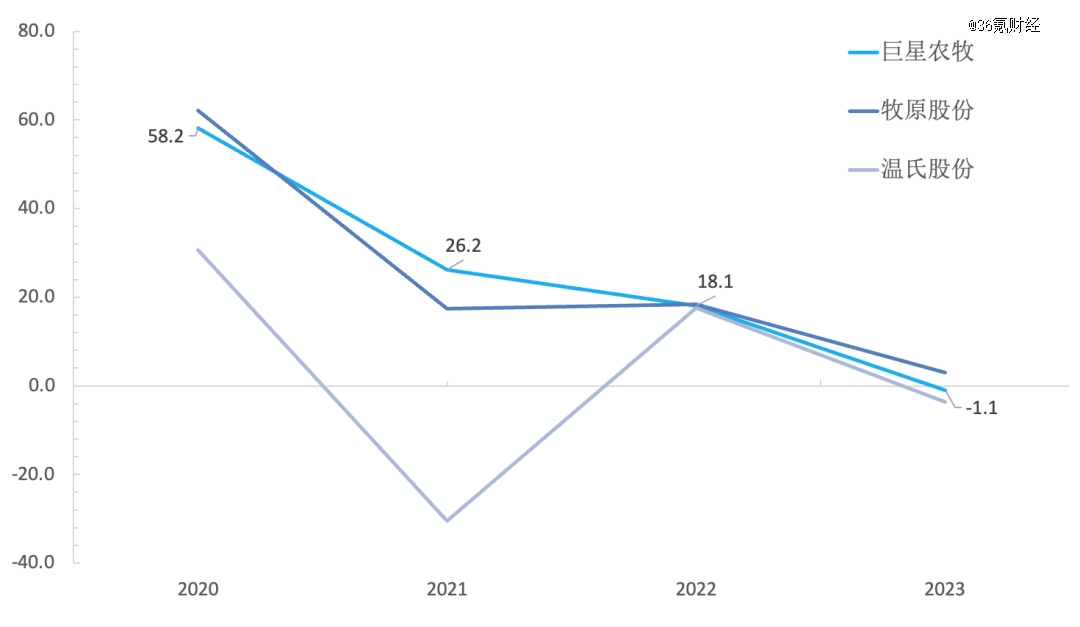

猪周期对猪企的影响,更直接的是体现在毛利率的变化上。21年后,本轮猪周期进入下行阶段,牧原生猪业务的毛利率出现骤降,哪怕牧原模式有着明显的成本优势,依然难以阻止周期之力对生猪业务盈利能力所施加的影响。温氏生猪业务的毛利率也表现出随周期下行而走低的趋势,22年的毛利率回暖则与猪价在22年的短期反弹有关。

再看近年来巨星农牧生猪业务毛利率的变化趋势,同样显著的呈现出随着周期下行而走低的趋势。而同期收入端的快速增长,一方面也是受益于生猪出栏量的明显增长,另一方面则是在基数上有优势明显,相比牧原、温氏这种千亿或接近千亿的业务规模,巨星农牧的生猪业务在23年也只有不到35亿的水平。

图:牧原、温氏、巨星农牧生猪养殖业务毛利率变化

资料来源:wind,36氪

由此可见,在猪周期下行阶段,由于猪价走低导致猪企生猪业务的盈利能力大幅下降,猪企通常都会通过加大出栏量来对冲周期下行的负面影响。对映到财务上,这一时期的猪企收入在增长、业务规模在扩大,但是生猪业务本身却变得越来越不赚钱,甚至到了赔钱的地步,牧原、温氏、巨星农牧等猪企无论大小都是如此。

03

自繁自养模式真的能穿越周期吗?

从上述猪周期影响猪企业绩的逻辑昭示出一个事实,即通常意义上是没有猪企能够做到穿越周期的,而近年来市场上总有一些观点认为某某猪企实现了穿越周期,但实际上所谓的穿越周期则要附加一些条件。典型的案例就是牧原,凭借着自繁自养的“牧原模式”与现代化的猪舍,让牧原在18~19年的非洲猪瘟期间名声大噪,业绩上亦是赚的盆满钵满。

在过去的认知里,在遭遇非瘟这种非常严重的动物疫情时,自繁自养的猪企由于养殖密度相对较高,一旦有生猪感染,就容易发生大面积的生猪死亡,因此公司+农户的模式在历史上的动物疫情里相对自繁自养模式有一定的优势。

然而,牧原凭借现代化的猪舍,特别是其优秀的病疫监控与隔离控制能力,大幅减少了其在非瘟期间的损失,而且凭借其更强的补栏能力,在猪价高位运行的20年实现了出栏量的大幅增长,量价齐升下业绩在当年大涨,真正做到了一回反直觉。反观同期的温氏,由于非瘟导致产能受损,没能抓住时代的红利。

所以,当时在讲牧原穿越周期时,并不能脱离非瘟的背景,在没有非瘟影响的21~23年,尽管牧原的业绩也受到了周期下行的影响,但是“牧原模式”对生猪养殖模式的思考始终是生猪行业从业人员和投资者讨论的重点。

不谈二元三元育种体系的利弊,“牧原模式”下的自繁自养主要有以下3大优势:

1.有利于养殖效率的提升,由此提升了对周期的响应能力,具备强的补栏能力,典型案例就是20年的牧原;

2.业务规模扩张不受养殖户的制约;

3.规模化养殖带来了显著的成本优势,主要体现在饲料采购的议价能力和集中物流上;

尽管自繁自养不能无条件的穿越周期,但凭借周期下行阶段的养殖成本和效率等方面优势,也让这一模式具备了一定对冲周期下行的能力。作为新兴猪企的巨星农牧,既有传统猪企的烙印,也看到了自繁自养的优势,所以目前所采取是自繁自养与紧密型“公司+农户”相结合的混合模式。

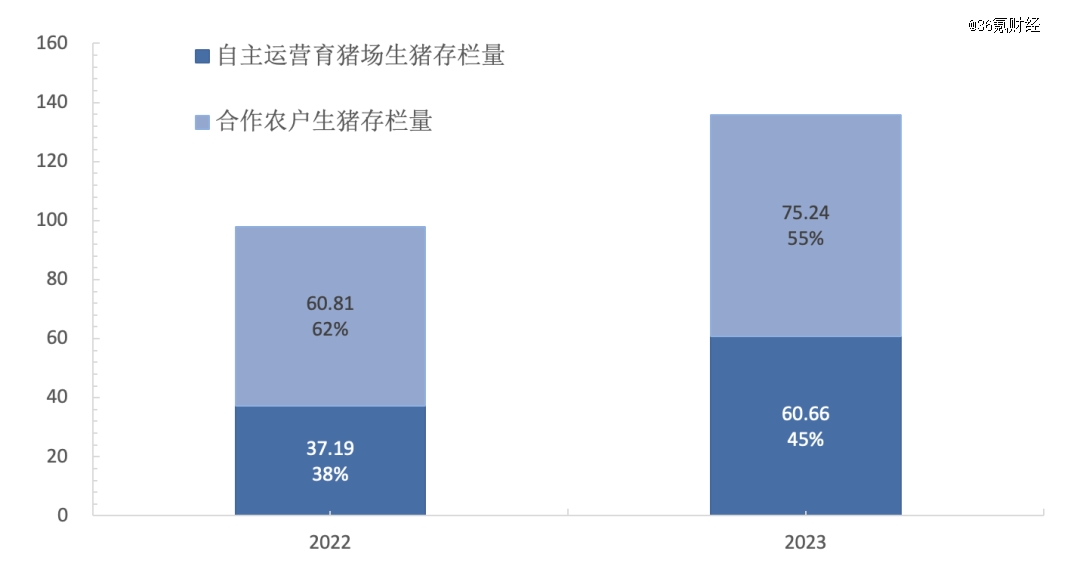

所谓紧密型,是指在养殖流程上,由公司负责育种和扩繁,养殖户负责育肥的模式。这一模式的优势之一,是可以通过优良的种猪谱系来繁育出优良性状的后代,发挥种猪产仔率高、仔猪存活率高等优点,并实现降本增效,根据23年财报,公司生猪养殖成本不高于行业平均水平的80%。同时,模式本身相对轻资产,在业务规模扩张的阶段,资本开支也相对较低。

结构方面,自生猪业务并表后,公司一直在提升自繁自养模式的业务占比,到2023年末自繁自养的生猪存栏量占比已经达到了45%,已经与公司+农户模式下的业务规模相当,对逆周期时减轻成本压力有一定的帮助。未来,预计自繁自养模式的业务规模占比还将继续提升,那么当周期反转时,自繁自养模式对猪周期更快的响应能力是公司届时实现业绩快速增长的主要保障之一。

图:巨星农牧不同养殖模式下的生猪存栏量及占比

资料来源:公司债券评级报告,36氪

04

投资策略

关于巨星农牧的投资价值,最主要的是判断猪周期的走势,然后再结合它自身的业务特点与估值,最终给出一个综合的判断。

说到对猪周期走势的判断,过去几年里猪价*的压力在于生猪存栏量始终高于4亿头,所以市场预期都在等生猪供给何时能够出现长期去化的趋势,过去几年间投资者对猪企的几次短期博弈都是基于这个底层逻辑,可惜的是彼时的生猪、能繁母猪存栏量在出现短期下降后又很快补了回去,没能形成长期去化的趋势。

进入今年后,投资者对猪周期的热情再一次被点燃,那是看到了今年3月的生猪存栏量相比22年12月的历史高点减少了10%,生猪供给似乎有可能形成长期去化的趋势,因此这也驱动了猪价的短期上涨。

由于目前生猪的存栏量是一季度一披露,作为月度数据的能繁母猪存栏量就不仅仅是个*指标,它的高频特性使其成为目前判断猪周期走势的主要指标。趋势上,能繁母猪存栏量自23年9月开始一直在保持去化,4月的存栏量相比3月虽然减少了6万头,但是从斜率上看,4月能繁母猪存栏量的去化程度相比之前有所放缓。

虽然生猪、能繁母猪当下的存栏量都相较历史高点已然是少了很多,但是总体上还在高位,对猪价仍旧存在明显的压制,所以对猪企的短期业绩预期也是相对偏空。仅从4月能繁母猪存栏量的边际变化,其实很难确定生猪供给在未来一定会一路向下。所以说,目前的行业数据多少会对投资者构成一定的困扰,后续还要继续关注生猪、能繁母猪存栏量的边际变化。

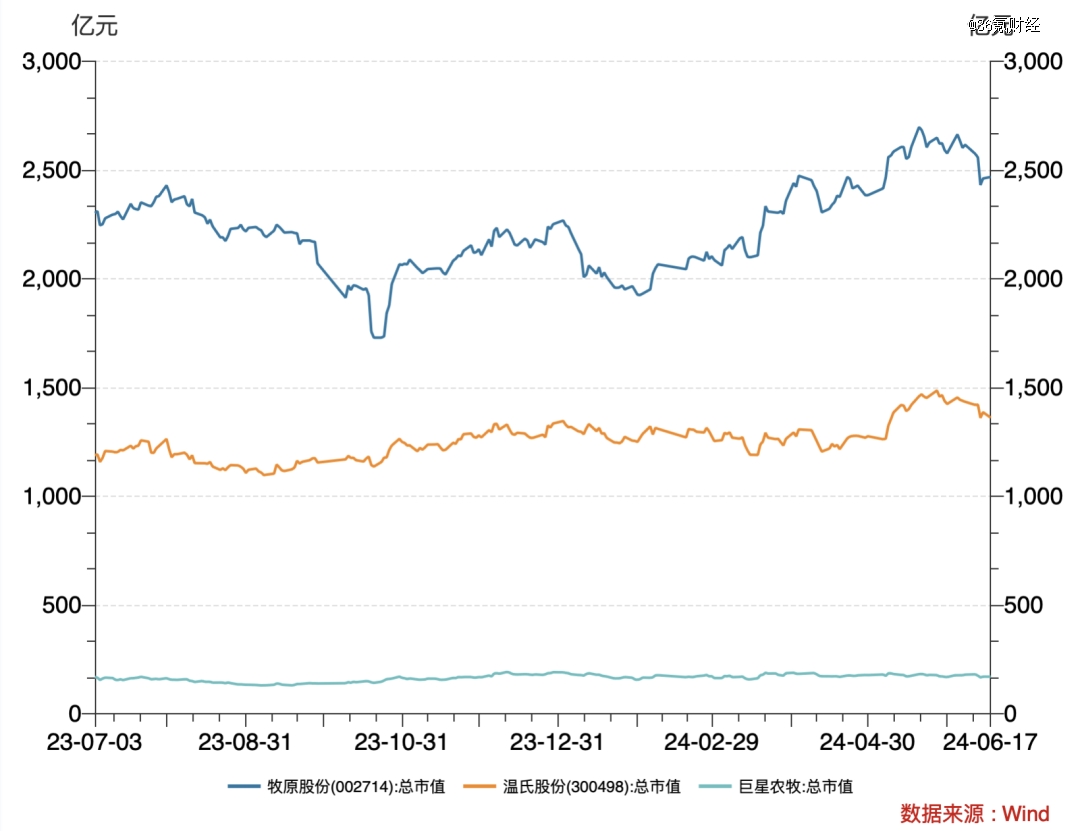

再来看猪企,巨星农牧的股价在本轮猪周期的下行阶段上涨明显,并没有出现牧原、温氏这种股价随周期而动的现象。那么,是巨星农牧穿越周期了吗?其实也不是。

从基本面来看,巨星农牧在周期下行期间的收入大幅增长,主要是靠做大业务规模叠加低基数来实现的。技术面上,截至6月14日牧原和温氏的总市值分别为2461亿和1386亿,而巨星农牧的总市值只有170亿,小盘股拉升起来也更加容易。

图:牧原、温氏、巨星农牧总市值

资料来源:wind,36氪

今年以来,巨星农牧的股价总体在横盘震荡,区间*回撤达到了24%,震荡幅度可谓不小,反观今年的牧原与温氏,都出现过短期暴涨的情况。其背后的逻辑在于,在博弈猪周期的同时,巨星农牧股价前期的暴涨被动推高了估值,导致其安全边际不如之前股价连续调整的牧原与温氏,从而一定程度上影响到了短期的胜率。

未来,猪周期一旦进入上行阶段,整个行业都将因此而受益,巨星农牧还要叠加一定比例的自繁自养与饲料业务一体化带来的成本优势,以及小盘股的特性,更有利于投资者在短期内赚取更多的超额收益。然而,在周期反转还不确定的时候,巨星农牧目前的估值相对不占优,这时候还是要更多的考虑下安全边际的问题。