一众药企中,谁会蜕变为MNC(跨国大药企)始终是中国医药投资市场关注的焦点。成为MNC,不仅需要企业产品能够走出去,更需要管理层定制精细化的发展战略。

这并非简单科研水平的差距,而是产业长期发展方向的差异。现如今中国头部医药公司中,很大比重的高管都曾有MNC履历,足以看出中国药企是有意向国际接轨的。但较为现实的是,即使是我国头部药企,依然距离MNC门槛有很远的距离,甚至不少企业的发展路径都是南辕北辙的。

中国药企如何做才能蜕变成为MNC?这一切的答案或许就藏在一张简单的财务报表中。

01

资产结构差异

为了搞清楚中国头部药企与MNC的差异,我们选取了五家头部MNC与五家国内头部药企进行对照。五家头部MNC公司分别是:礼来、默沙东、辉瑞、艾伯维、强生;五家头部国内药企分别是:百济神州、恒瑞医药、信达生物、荣昌生物、华东药业。

图:五大MNC与国内头部药企对比,来源:锦缎研究院

先给出结论,国内头部制药公司与MNC的资产结构差异极大,主要表现在三个方面:其一MNC负债率远高于国内药企;其二MNC无形资产占比远高于国内药企;其三MNC流动资产占比远低于国内药企。

究竟为何会出现这样的数据结果,这或许就是中国药企如何成为MNC的答案。接下来我们将对三大差异点进行逐一剖析。

02

差异一:由债务驱动的杠杆

与MNC相比,中国头部医药公司是极为保守的,这一点从资产负债率这项数据就能够得出。五大MNC的资产负债率几乎都在60%之上,其中礼来与艾伯维的资产负债率分别高达83%和92.3%。反观国内药企,资产负债率全部在40%之下,甚至恒瑞医药的资产负债率仅为9.3%。

通过资产负债率这项数据,投资者能够清晰观测到中 美头部药企之间发展路径的分歧:MNC战略较为激进,十分看重资本回报率,善于利用债务这个财务杠杆;反观国内头部药企则极为保守,不愿意举债,或者借债能力不强。

在A股投资者的传统观念中,高负债经营是较为危险的,稍有不慎就会满盘皆输。过往A股失败企业名单中,也确实不乏盲目举债扩张导致失败的企业。正是因为这种投资氛围,导致头部药企举债意愿不强,更愿意保持较低负债率运营,投资者甚至对于负债率高的企业嗤之以鼻。

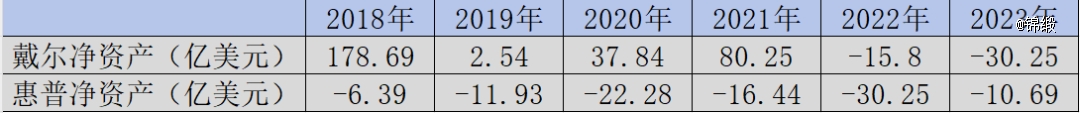

但实际上,刻舟求剑并不能找到投资答案。负债率高除了预示着风险外,还有可能意味着公司经营能力强,不仅可以将公司账面的资本都投入到运营中,而且还能借助债务杠杆去放大这种运营优势。高负债率运营不仅发生在MNC中,在惠普、戴尔等传统硬件厂商身上更是明显,它们甚至已经到了“资不抵债”的程度,但却依然保持极为健康的经营态势,股价也屡创新高。

图:戴尔与惠普净资产情况,来源:锦缎研究院

这里并非鼓吹药企进行盲目举债,而是中国药企如果想诞生自己的MNC,首先要学会的就是如何更高效地利用资产,学会利用负债。债务杠杆是一把双刃剑,但如果运营得当是可以明显放大企业竞争力的。

当然,这一切有一个前提,那就是企业自身业务足够优秀,投入到业务中的资金能够取得明显回报。

03

差异二:无形的核心资产

聚焦MNC的资产结构,无形资产(包括股权与长期投资、商誉、无形资产)是最重要的核心资产。

所统计的五家MNC中,除礼来无形资产占比较低外,其他四家公司的无形资产合计占比均占公司总资产的35%以上。而国内头部药企这边,只有华东医药和信达生物占比超过10%,另外三家公司的无形资产占比均在3%之下。

图:无形资产在总资产占比一览,来源:锦缎研究院

同样的情况还发生在商誉这项数据中,除礼来占比不足10%外,其他四家公司商誉在总资产中的占比均在20%之上。而国内药企方面,只有华东医药的资产结构中存在7.8%的商誉,另外四家公司都没有商誉。

在西方医药产业中,创新药与仿制药是完全分隔开来的,创新药被视为品牌商品,而仿制药则被视为大宗商品。两者之间*的区别就在于有无专利保护,这是创新药长期维系高药价的基石,也是仿制药充分市场竞争的诱因。

基于此,医药产业最核心的资产不是制造能力,也不是销售渠道,而是公司旗下药物的专利权。这种专利权以何种形式体现呢?那就是无形资产的形式。因此对于MNC来说,无形资产是最重要的资产类目,也是他们竞争力的核心体现。

有些时候,MNC为了获取专利权,经常会采用资产收购的方式,往往会诞生较高的商誉,这一部分资产实则也应该视作无形资产类目,与之类似的还有长期股权投资。所以商誉与长期股权投资,都可看成是企业为了专利权而投入的资产。

反观国内头部药企,无形资产占比极低,商誉与长期投资的占比更是微乎其微,只有华东药业在这方面做得略好一些。如此数据表明,国内药企研发效率并不高,并没有形成稳固的专利护城河,而且资产整合与并购能力不强,意愿较低。这样的做法固然拥有稳定发展的优势,但却并不符合MNC的发展趋势。

04

差异三:流动资产的控制率

国内头部药企资产结构中占比最高的资产为流动资产,而且其中大多数是现金及等价物资产。这一点也是与MNC趋势完全相反的,流动资产在MNC总资产中的比重是显著低于国内头部药企的。

图:流动资产在总资产占比一览,来源:锦缎研究院

现金资产占比高,意味着公司账户是并不缺钱的。从好的方面看,这表明公司暂时没有现金流危机,即使不融资也会在短期内游刃有余;但若以MNC标准要求,这样的现金资产利用率是并不合格的,表明企业并没有将经营效率提升至最高。

当然,国内药企资金占比高,这与它们起步较晚有关,而MNC则经过长时间的岁月磨砺。从侧面考量,即使是国内头部药企,在短期内想要达到MNC的资产运营效率,也是极为不现实的。

如果中国头部药企想要向MNC迈进,除了产品出海外,更为关键的是要学会提高资产利用率。MNC关键能力之一就是能够将资产运用效率维持在极高水平,稳步就班的推进药物是无法跻身MNC队列的。

05

创新药歧路

创新药商业模式,本质就是一种寻租权模式。

依靠专利保护,在某一适应症形成垄断,从而获得很高的药物销售价格。这种高售价实则就是“租金”,而MNC正是依靠这份租金进而创造利润。所以患者买到的创新药,大部分花费都相当于向药企支付了专利“租金”。

基于此,对于药企而言,真正赚钱的正是这一份专利“寻租权”。仿制药价格低,根本原因就是失去专利保护后,大批竞争者涌入,使得药物价格趋向于市场化。因为整个药品制造流程成本并不高,除部分特殊工艺的药物外,仿制药的售价普遍极低。

看透药物本质,也就搞清楚了为何MNC愿意在无形资产上投入这么多资源了。

由于中国药企起步较晚,因此整体思路依然较为保守,很多创新药企拿到融资后的*件事并不是聚焦研发,而是去拿地建造制药工厂。前文数据分析已经足以表明,这样的做法其实是完全违背现代药企发展趋势的,甚至不少MNC都在极力剥离仿制药业务和制药基地资产。

归根到底,国内药企还是痴迷于“房地产”经济,研发中的管线是看不到的,可制造基地却是实打实的。它们并没有将研发视为自己*的竞争力,最终还是希望转型为具备制造能力的传统制药公司。

一直以来,资本市场中都流传这样一种说法,那就是Biotech的发展路径就是成为Big Pharma。但从MNC资产结构投资者可以明显看出,制造流程的固定资产并非企业核心竞争力,拥有“寻租权”特性的无形资产才是。

如果我国的创新药企都去购买土地建造基地,全部都以营收为企业衡量标准,那么或许真的就走向了歧路。MNC最核心的能力不是产品规模,而是它们拥有一大批具备“寻租权”的产品。