新年伊始,宜联生物就与罗氏官宣BD喜讯,罗氏将以10亿美元的总金额获得宜联生物下一代c-MET靶点的ADC管线YL211。

买家还是MNC,买的还是ADC管线,中国药企的ADC管线已经成为MNC的供给站。不论是传统药企,还是Biotech,但凡手上ADC管线数据还不错,MNC就会出手扫货。这种狂躁的氛围,甚至已经超过了当年MNC对于中国PD-1管线的关注,中国ADC管线悄然成为全球*投资价值的前沿资产。

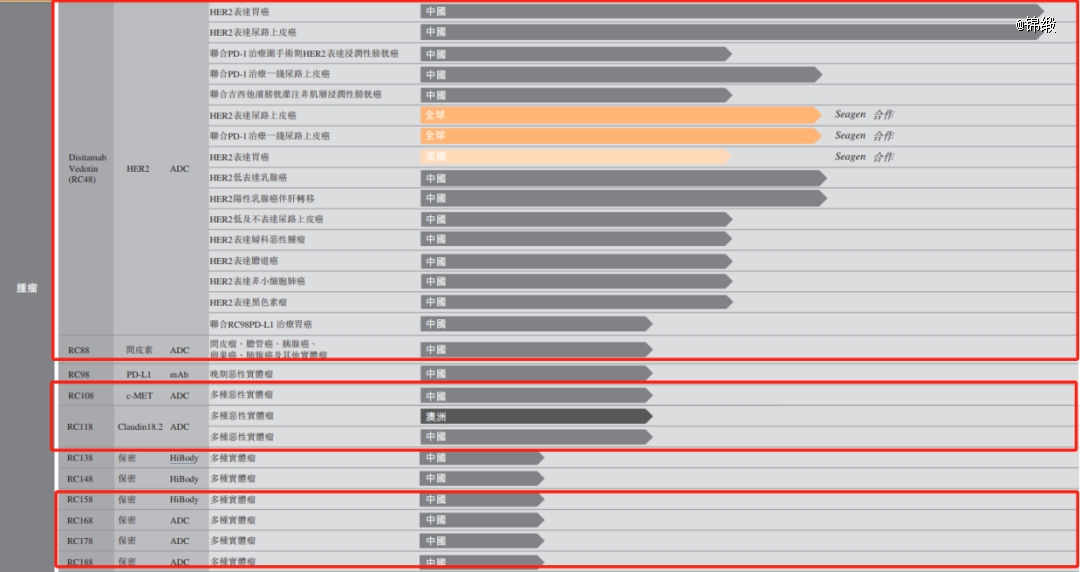

图:主要ADC管线BD交易一览,来源:锦缎研究院

复盘中国头部创新药企崛起史,PD-1红利是关键的核心动能。无论是百济神州,还是信达生物,它们被MNC认可依靠的是PD-1,获得投资者认可同样也是依靠PD-1。

如今ADC已经接过了PD-1的大旗,成为MNC集中布局的下一代平台技术。按照之前的逻辑,ADC如此盛世之下,这些国内参与者中一定也会诞生出新的*。

谁会从众多参与者中杀出重围呢?谁又会成为中国创新药的新王呢?

01

荣昌生物:中国最早的ADC玩家

中国ADC耀眼舞台的帷幕,是由荣昌生物率先拉开的。

在DS-8201尚未获得“大魔王”称号的2021年,荣昌生物就已经完成了核心ADC管线维迪西妥单抗的BD出海。当年8月,荣昌生物与Seagen达成BD交易,以2亿美元首付款,26亿美元总交易金额获得了迪西妥单抗的海外权益。这一事件让世界看到了中国创新药企的ADC实力,让MNC开始关注来自于东方的创新力量。

作为*上市的国产ADC药物,虽然其已经获批两年半的时间,但维迪西妥单抗却仍是*一款实现商业化的国产ADC产品,这足以表明荣昌生物的战略前瞻性。

目前,维迪西妥单抗已获批胃癌、尿路上皮癌两个适应症,且都已进入医保。基于巨大的先发优势,维迪西妥单抗上市首年就卖了8400万元,虽然进入医保后单价下降72%,但却销量却同比增长1513.23%,保持极为迅猛的增长势头。

尽管维迪西妥单抗增长迅猛,但投资者也不应忽略其所面临的挑战。由于尚未在海外上市,因此维迪西妥单抗的销售场景主要为国内市场。在HER-2靶点*的乳腺癌适应症中,“旧王”Kadcyla和“大魔王”DS-8201展开激烈拼杀,迫于压力Kadcyla只能连续降价。虽然维迪西妥单抗以适应症差异性守住了一定市场份额,但却也需要面临来自于“大魔王”的强大威压,进击乳腺癌适应症更是难度颇大。

纵观荣昌生物后续ADC布局,依然以拓展维迪西妥单抗适应症为主,同时布局更多新兴ADC靶点。

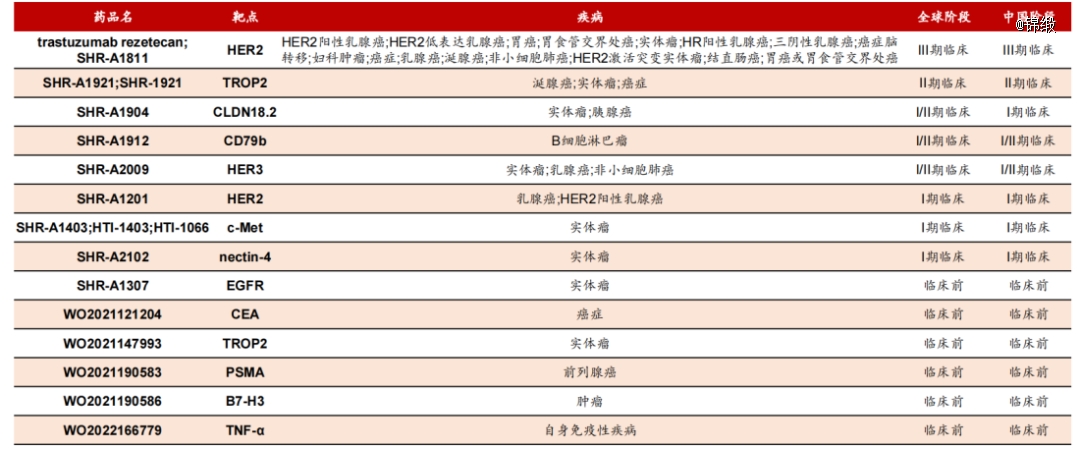

图:荣昌生物ADC研发管线,来源:公司公告

针对维迪西妥单抗,荣昌生物布局了多达11条研发管线,涵盖单药治疗乳腺癌、妇科恶性肿瘤、黑色素瘤,以及联合PD-1治疗膀胱癌、宫颈癌。除此之外,荣昌生物布局了6条后续ADC管线,涉及MSLN靶点(RC88)、c-MET靶点(RC108)、Claudin 18.2靶点(RC11)。

从这些管线布局看,Claudin18.2、c-MET靶点是市场关注度较高的ADC靶点,极有可能成为下一个产业焦点。不过,荣昌生物后续ADC管线的临床进度较慢,暂未获得更多MNC的认可。

中国ADC的崛起离不开荣昌生物的拓局,可仅依靠维迪西妥单抗一款产品显然是不够的,仍需孵化更多的后续潜力产品。

02

科伦博泰:默沙东即价值

如果说荣昌生物是中国ADC的开端,那么科伦博泰则是荣昌生物后的*个重要推手。

在2022年中,科伦博泰创纪录的实现连续BD交易,与默沙东订立了多达九项ADC资产的许可及合作协议,交易总金额高达118亿美元。默沙东几乎买了科伦博泰所有的在研管线,与默沙东的深度绑定也成为科伦博泰*的投资价值。

图:科伦博泰ADC研发管线,来源:国联证券

成也萧何,败也萧何。科伦博泰原以为绑定默沙东后就可以高枕无忧,但却没有想到后者居然是一个“渣男”。

2023年10月,默沙东宣布放弃科伦博泰两项合作中的临床前ADC管线,转而与“新欢”*三共达成了总额220亿美元的新合作。被*三共“插足”后,科伦博泰几乎没有任何反制手段,让不少投资者开始担忧起科伦博泰的未来。

虽然默沙东管理层表示,对于科伦博泰和*三共间的合作会一碗水端平,但从交易金额看,其实默沙东早已心中有数。默沙东从*三共引进的三个ADC靶点涵盖HER3、B7-H3、CDH6,属于新兴靶点;而从科伦博泰引进的Trop2和Claudin18.2靶点布局玩家已经不少,属于即将兑现的靶点。

对于科伦博泰而言,未来两年或是一次大考。如果默沙东所引进的Trop2和Claudin18.2管线不能抢得有利身位,那么默沙东极有可能转为侧重与*三共的合作。默沙东与科伦博泰的BD交易虽然总额较高,但首付款较低,因此并不需要付出太多的沉没成本。

默沙东之外,科伦博泰其实也有自己的布局。2023年5月,CDE网站公示了科伦博泰HER2-ADC(A166)的上市申请,用于治疗晚期HER2+实体瘤,不过HER2靶点已经较为惨烈,后来者科伦博泰能获得多少份额需要画上一个问号。

科伦博泰的投资价值源于默沙东,但自身却并没有太多话语权,唯有拼命研发才能留住后者的芳心。

03

恒瑞医药:老大哥的倔强

PD-1之后,恒瑞医药已经在创新药领域沉寂了很长时间,急需一款爆款产品破局,大热的ADC药物无疑给老大哥提供了契机。

在ADC领域,恒瑞医药布局已久,但却并未开花结果。距离获批最近的是HER2靶点ADC(SHR-A1811),已四次被CDE纳入突破性治疗品种,分别用于治疗HER2阳性的复发或转移性乳腺癌、HER2低表达的复发或转移性乳腺癌、HER2突变的晚期非小细胞肺癌和HER2阳性晚期结直肠癌。

但由于HER2靶点已经较为拥挤,恒瑞医药想要获得市场肯定,就必须直面“大魔王”DS-8201的挑战,可想要依靠疗效战胜对方,这并不是一件简单的事情。在强劲对手的压力下,通过蓝海适应症破局或是*方法。去年12月27日,恒瑞医药就启动了SHR-A1811治疗结直肠癌的III期临床研究,以期获得一席之地。

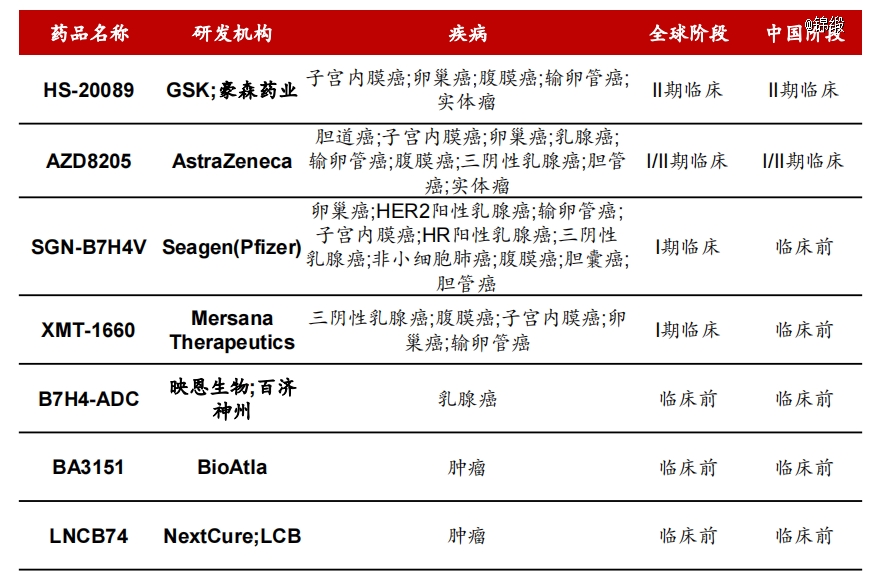

除SHR-A1811外,恒瑞医药还布局了TROP2靶点(SHR-A1921)、c-Met靶点(SHR-A1403)、Claudin 18.2靶点(SHR-A1904)、CD79b靶点(HR-A1912)及多款未披露靶点的ADC药物。

图:恒瑞医药ADC研发管线,来源:国联证券

从这些布局不难看出,恒瑞医药对于ADC这项平台技术充满期待。虽然错失了HER2靶点的先发优势,但却仍希望通过大规模布局来获得突破。作为曾经的“制药一哥”,恒瑞医药拥有成熟的临床推进体系以及成熟的商业化团队,这是其他创新药企所不具备的。即使在立项上慢了一步,但它依然具备依靠临床执行力来进行弥补。

对于恒瑞医药来说,ADC或将是一次比PD-1更重要的机遇。在现阶段进度不具有优势的情况下,如果它能后来居上,那么是极有可能重新获得投资者青睐的。

04

百利天恒:惊鸿一瞥

早在2015年,百利天恒开始投身创新药,申请了*个双抗专利、*个ADC专利。不过这些都不足以体现百利天恒的激进,研发管线里一堆四抗药物才是投资者咋舌的主要原因。全球范围内,进入临床研究的四特异性抗体仅有百利天恒的三款“先驱”,一家默默无闻的公司凭什么如此前沿,也因此备受质疑。

但冷眼与嘲笑,在2023年底被终结。

12月11日,百利天恒与BMS达成天价BD交易,以8亿美元首付款,84以美元总交易额,完成了EGFR×HER3双抗ADC管线BL-B01D1的授权。这笔交易也刷新了中国创新药史上单个项目的License-out交易记录。

BL-B01D1作为全球首创的EGFR×HER3双抗ADC,从结构上说,确实具有诸多优势。大分子抗体部分为SI-B001,是基于百利天恒SEBA技术平台自主研发的重组人源双抗,该双抗临床已推进至II期,相对成熟安全;

小分子毒素部分为ED04,是基于百利天恒的小分子毒素技术平台合成的、具有自主知识产权的喜树碱类似物;连接子方面,基于自身的全链条一体化ADC药物研发核心技术平台。

在2023 ESMO大会上,百利天恒公布了BL-B01D1治疗非小细胞肺癌(NSCLC)的I期研究,各项数据表现优异。

百利天恒身上充满想象空间,但另一面也意味着,存在太多不确定性。

05

迈威生物:重注ADC

全年125%的股价涨幅,这或许是对于迈威生物重注ADC药物的*认可。

ADC平台爆发之前,迈威生物被市场认可更多的标签在于“生物类似药”。2022年是迈威生物的商业化元年,阿达木单抗生物类似药和地舒单抗生物类似药2个产品获批上市,开始产生正向收益。但这样的表现却并未俘获投资者的心,公司股价在2022年暴跌58.5%,成为无数投资者心中的痛。

从迈威生物的研发管线和发展策略看,走的依然是以生物类似药为切入点,继而发展创新药的路线。这一路线的典型成功代表为复宏汉霖,其余还有博安生物、百奥泰等。

这一路线的确“稳妥”。一方面,由于并不需要创新,类似药的研发难度要小很多;另一方面,由于几大重磅单抗专利刚刚到期,有着巨大的可替代市场,并且国内类似药刚刚起步,尚处蓝海。

但对于投资者而言,它们更关注创新,而迈威生物就是很好的抓住了ADC的崛起契机。在创新管线的布局上,迈威生物布局了多个差异化靶点,其中包含三款ADC资产:Nectin-4靶点(9MW2821)、TROP2靶点(9MW2921)、B7-H3靶点(7MW3811)。

这其中,9MW2821是最为核心的资产,为国内*、全球第二款进入临床的靶向Nectin-4 ADC药物。根据II期临床研究数据显示,至少完成1次肿瘤评估的尿路上皮癌受试者共12例,其客观缓解率(ORR)为50%,疾病控制率(DCR)为100%;此外,至少完成1次肿瘤评估的宫颈癌受试者共6例,ORR为50%,DCR为100%,安全性方面整体良好可控。

随着公司重点转向ADC,迈威生物也进入新的发展阶段,投资者也开始有了新的期待,但最终能够兑现几分,依然需要经过时间的检验。

06

翰森制药:绑定GSK

整个2023年的License-out事件中,翰森制药的ADC授出最让人意外。

先是在去年10月,翰森制药与GSK达成了BD交易,以0.85亿美元首付款,14.85亿美元总交易款,将B7-H4靶点ADC产品HS-20089的海外权益授予GSK。而就在两年月后,翰森制药再次与GSK达成BD交易,以1.85亿美元首付款,17.1亿美元总交易款,将另一款B7-H3靶点ADC产品HS-20093再次授予GSK。仅这两项交易,就收获了2.7亿美元首付款,交易总额更是高达32.8亿美元。

图:B7-H4 ADC产品临床布局情况,来源:国联证券

对于翰森制药这样的BigPharma来说,国际化战略通常都是选择自己努力,很少License-out给国际同行。或许是GSK的价格足够美丽让翰森制药动了心,亦或许是其国际化战略发生了变化。

这样的变化其实在恒瑞医药身上也已显现,2023年以来,恒瑞医药也在频繁地对外授权。仅10月份,恒瑞医药就对外达成了3笔License-out交易。

翰森制药与恒瑞医药有着千丝万缕的关系,它们态度的转变也意味着传统药企不再固执。

07

更多的可能

除了以上一众资本市场熟悉的面孔外,2023年的ADC对外BD交易案中,还出现了许多强劲的“黑马”。

映恩生物研发管线里的ADC资产几乎被一扫而光,继2023年4月BioNTech花费16.7亿美元引进其两款ADC后,8月再度共同推进第三个ADC候选药物DB-1305的开发;而百济神州给出13亿美元的总交易合同,才只拿到一款临床前ADC药物,可见其实力之强大。

宜联生物是由科伦博泰出走的ADC研发团队创建,其实力也被BioNTech所认可,斥资10亿美元拿下了其中一款HER3靶点ADC产品;罗氏也在2024年初抢下c-MET靶点的ADC产品。由技术平台TMALIN形成的ADC具有许多优点,已在多个体内药效模型与大动物毒理评价实验中,展现出相比于现有ADC技术更宽的药物治疗窗。

乐普生物虽然股价持续下跌,但其却在ADC领域布局较深。2023年2月,乐普生物/康诺亚合作研发的CLDN18.2 ADC在研产品CMG901被阿斯利康相中,以6300万美元首付款和超过11亿美元里程碑付款的代价收入囊中。同时,乐普生物还布局了EGFR靶点和HER2靶点的ADC产品,也已经进入临床后期。

礼新医药也是不可忽视的强大存在,目前已建立了以CCR8、GPRC5D、Claudin 18.2及SIRPα为核心靶点的4个临床及多个临床前管线。其中Claudin 18.2 ADC项目LM-302获美国FDA三项孤儿药资格认证;LM-108是国内*获批正式开展临床研究的CCR8靶向抗体;LM-305是全球*获批IND的靶向GPRC5D ADC。

此外,国内Biotech还有包括启德医药、信诺维等都展现出ADC领域非凡的研发实力。

一批新势力正在崛起,而以百济神州和信达生物为代表的中国Biotech*梯队,虽然也布局了不少ADC项目,但主要精力似乎都不在于此,颇有错失风口的感觉,这让投资者甚是遗憾。

从各大MNC疯狂扫货的态势看,一个属于ADC的时代即将到来,其显然已成为决胜未来的关键性平台技术。在这个过程中,注定会有人成为赢家,甚至成为引领中国创新药研发走向的新一代*。