新年伊始,Biotech宜联生物将其下一代c-MET ADC候选产品YL211全球权益授予罗氏,获得5000万美元首付款+近10亿美元潜在里程碑及销售分成。

这距离强生以17亿美金的协议引进韩国LegoChem Biosciences的Trop2 ADC全球权益,过去不足一周。

随着底蕴深厚的MNC罗氏和强生出手后,2022年前十二大跨国药企中,仅剩诺华和礼来未出手自研或引进ADC了。

目前,Seagen/默沙东的CD30 ADC维布妥昔单抗已经成为CD30表达的sALCL(系统性间变性大细胞淋巴瘤)一线治疗药物,默沙东的K药与Nectin4 ADC组合疗法也成功闯关局部晚期或转移性尿路上皮癌一线疗法,还有更多ADC及组合疗法冲击一线在路上。

ADC作为“精准化疗”概念新一代药物,替代传统化疗已成为确定性趋势。

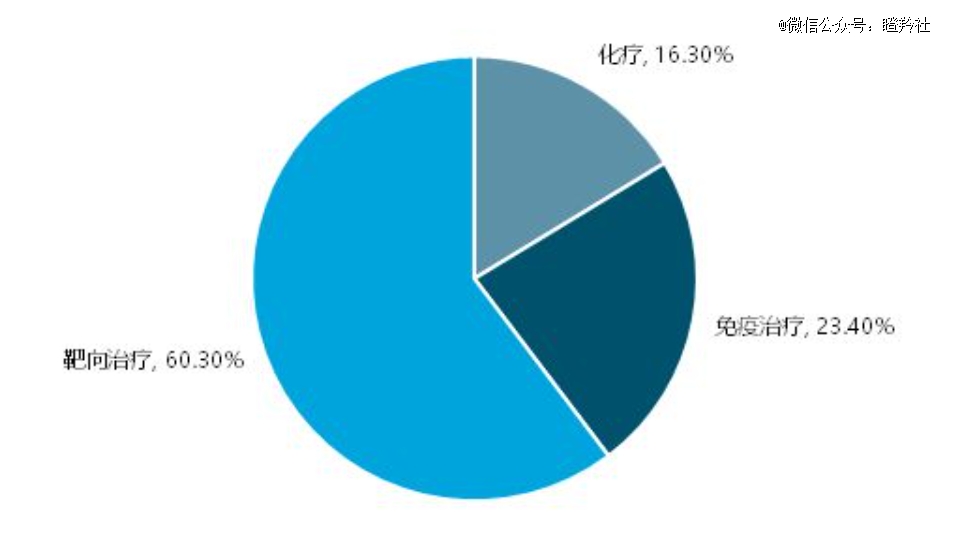

据智研咨询数据统计,2022年全球抗肿瘤药物市场规模约为2220亿美元;按锐观咨询全球肿瘤药物行业结构分布来看,化疗药物市场占比为16.3%;如此粗略预计,全球化疗药物市场规模超过360亿美元。

(全球抗肿瘤药物行业市场结构分布 图源:锐观咨询)

2023年前三季度,ADC药物市场规模来到74亿美元,预计全年将突破百亿美元。考虑到目前大量传统化疗药物已专利过期,ADC将有数倍以上的增长空间。

关于ADC,创新药行业投资者在打一场“明牌”战,最后拼的是挖掘能力。

01 纠正过往误区,热门靶点BD机会依旧丰富

在我们寻找下一个出海ADC系列中(《瞄准下一个BD大热的ADC》),Nectin4、EGFR、FRα等靶点进入我们视野。尽管这些是竞争格局相对较好的靶点,但同样意味着缺乏一定确证性临床证据、适应症潜力有限、成药难度较大等特性。

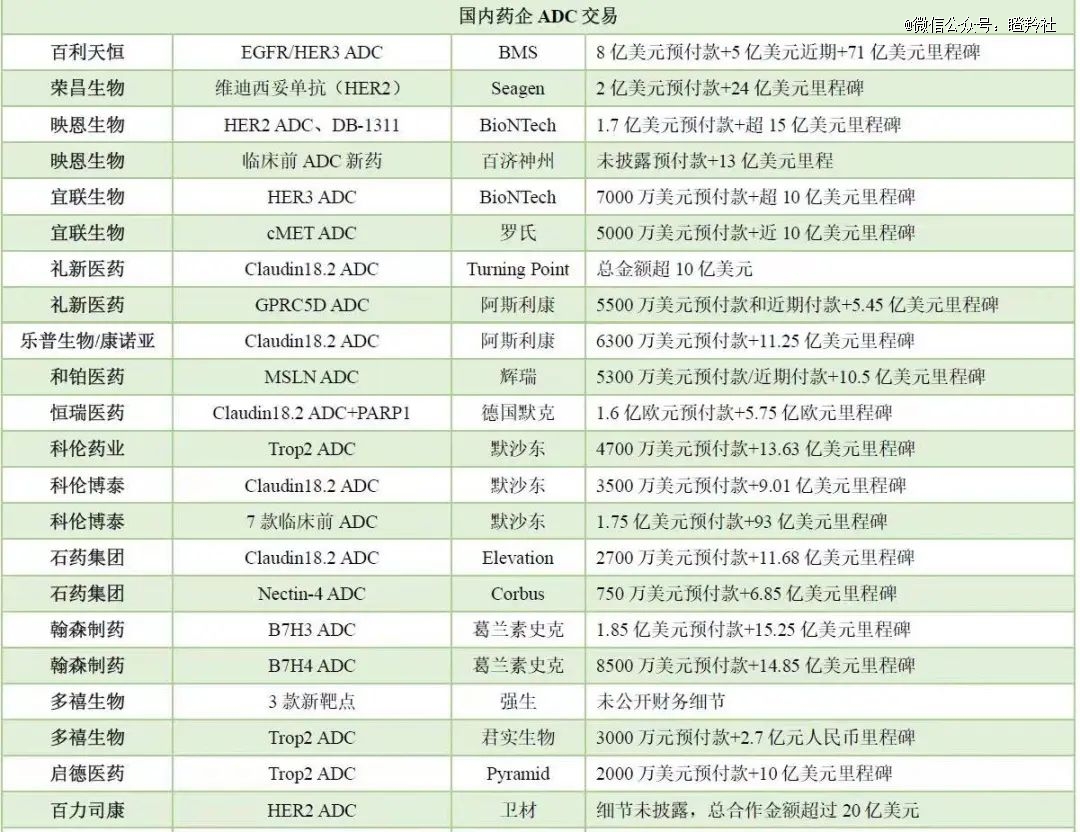

实际上,诸如HER2、TROP2、CLDN18.2等热门靶点,全球在研管线仍然拥有巨大的BD价值与机会;纵览国内ADC交易历史,可以发现超过50%均为热门靶点。

(图源:医药笔记)

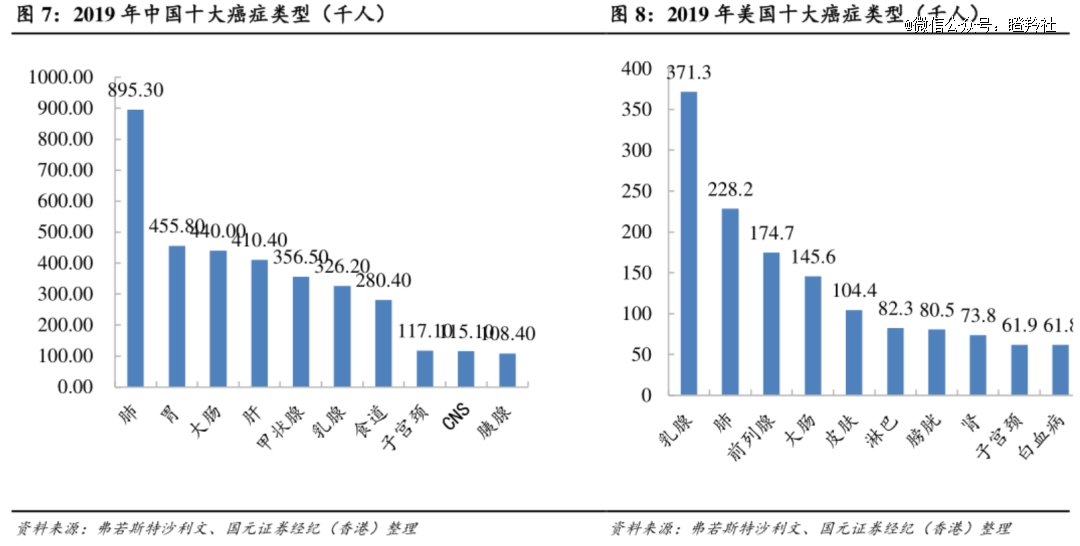

热门靶点BD交易的喷发,无外乎两大因素:1)机理 - 靶抗原不仅要在肿瘤细胞高表达,且还要在细胞外表达以便被游离的ADC识别,这样可极大提升ADC的成药性(疗效&安全性),同时可提供更大的治疗窗口;2)市场空间 - 中 美大癌种集中在肺、消化道、生殖系统等器官,循着这些癌种的前线治疗来看,卖得好的均为机理明确或者沿用了多年的热门靶点,而HER、TROP2、CLDN18.2等靶点均为过往销量优秀的分子沿用而来,具备相当深度的基础研究。

那么,ADC下一个机会在哪里?我们认为可能围绕三个方向展开。

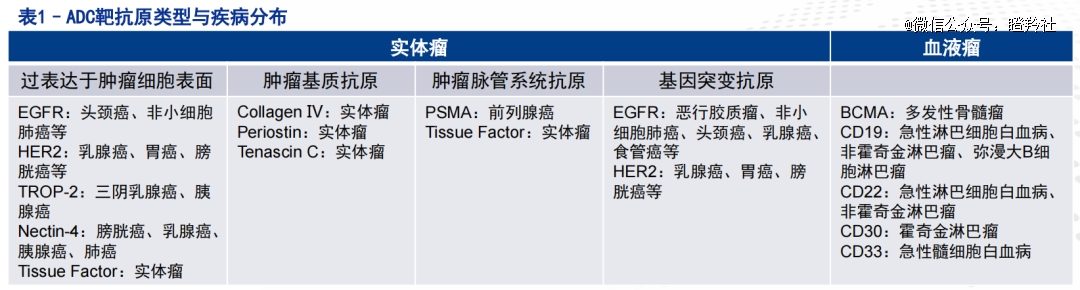

1)传统热门靶点的遗珠:除了HER、TROP2、CLDN18.2等靶点外,还有部分过表达与肿瘤细胞表面或基因突变抗原热门传统靶点竞争格局相对较好,并且具备一定成药潜力,如EGFR、ROS1等;

2)热门靶点的迭代:目前已商业化的ADC管线存在治疗窗口窄、毒性大、耐药性等缺点,新一代的ADC经过技术改良后或者改变研发策略有望解决这些问题,得到更稳定、更强旁观者效应、更高治疗系数的产品;

3)前沿靶点的验证:在靶抗原的选择上,目前全球已经从传统的肿瘤细胞抗原发展为肿瘤微环境抗原,可以看到更多新兴靶点ADC交易正在增加,如MSLN、GPRC5D等。

在这样一个明牌而充满巨大机会的赛道上,中国作为龙兴之地,哪些ADC Biotech存在授权预期或大量价值可挖?

02 国产ADC遗珠之一:乐普生物

和科伦博泰、映恩生物一样,乐普生物显然是“根正苗红”的ADC Biotech,并且是国内拥有ADC管线最多的创新药企之一。

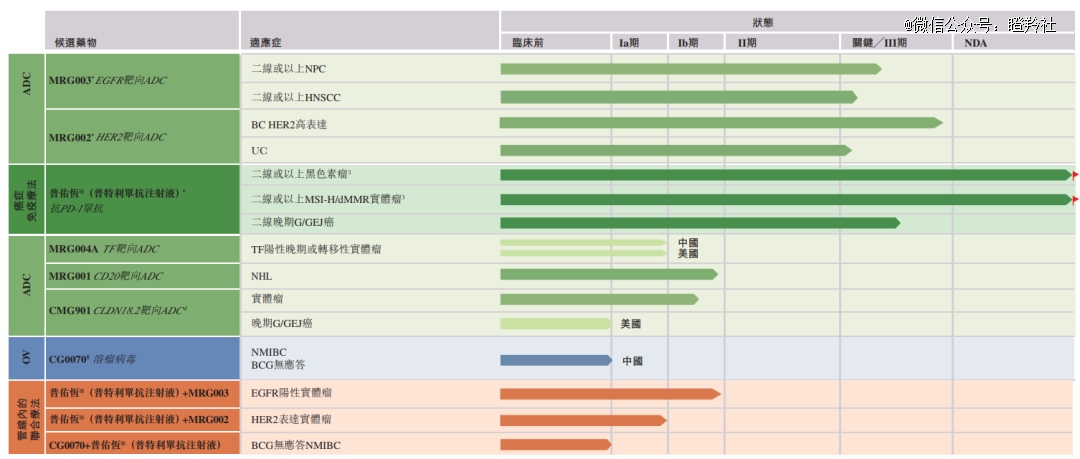

(乐普生物在研管线 图源:公司2023年中报)

乐普生物*授权潜力的,或许是MRG003(EGFR ADC)。由于百利天恒HER3/EGFR双抗ADC的“巨额BD”,让EGFR ADC的潜在价值又重回市场视野。

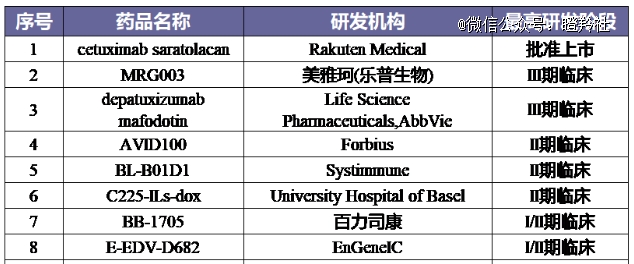

目前,全球*上市的EGFR ADC为搭载光敏剂ASP-1929,但由于光免疫疗法自身的缺点以及其临床样本量较小,受限于适应症拓展,上市三年销量不佳。全球EGFR ADC进度来看,乐普生物MRG003全球*。

(图源:凯莱英药闻)

在适应症的选择上,MRG003选择了鼻咽癌和头颈癌,并未选择肺癌这种大适应症,目的可能是为了通过小适应症快速在海外推进商业化的目的。就在近日,MRG003被FDA授予快速通道资格,用于治疗复发性或转移性鼻咽癌。

在2023 ESMO最新公布的MRG003治疗鼻咽癌的IIa期数据显示:在61例可评估患者中,2.0mg/kg剂量组ORR为39.3%,DCR为71.4%;2.3mg/kg剂量组29例可评估疗效,ORR为55.2%,DCR为86.2%;尽管严重副作用发生率较高(11.5%),但MRG003在鼻咽癌适应症中展现出较PD-1治疗疗效的显著性,有望成为鼻咽癌等癌症后线治疗的优质药物。

后续MRG003同样有可能从小适应症出发,去挑战更多大适应症;另外,乐普生物的TF ADC(MRG004A)同样拥有授权潜力,TF在包括乳腺癌、肺癌、结肠癌、胰腺癌、肝细癌等多种癌症上过表达,而TF靶向疗法尚未有商业化产品,MRG004A是仅次于Seagen/Genmab联合开发TF ADC的前沿布局者。

除了旗下ADC可能的授权预期外,乐普生物在组合疗法布局上可谓超前。

乐普生物不仅围绕“PD-1+ADC”联合治疗进行了前沿布局(EGFR ADC、HER2 ADC的联合PD-1治疗方案均处于一期临床),同时公司还布局了“号称PD-1*搭档”的溶瘤病毒CG0070(在高危膀胱癌患者早期数据中实现100%CR,同时安全性*),有望打造更多样化、全面的组合。

03 国产ADC遗珠之二:基石药业

基石药业尽管并非“根正苗红”的ADC企业,但凭借出色的眼光成为未来最有可能有ADC对外授权的Biotech之一。

2020年10月,基石药业与韩国LegoChem达成合作,拿到LCB71(ROR1 ADC、现代号为:CS5001)除韩国之外的全球权益。

没错,这个LegoChem真是刚刚与强生达成授权合作的那家公司。

基石药业CS5001与强生引进的LCB84一样,均由LegoChem独有的前药ADC技术(pPBD)产出。该平台在PBD毒素上有遮蔽部分,在正常组织中没有毒性,ADC被内吞后遮蔽组分被酶切掉,毒素恢复毒性启动杀伤功能。

一直以来,前药技术被视为“老概念”,在各类新型分子上均有研发者运用,但过往缺乏有效的临床数据支撑。在LCB84与现有的商业化Trop2 ADC对比上,其具备更小的有效剂量、更大的治疗窗口,令人眼前一亮。

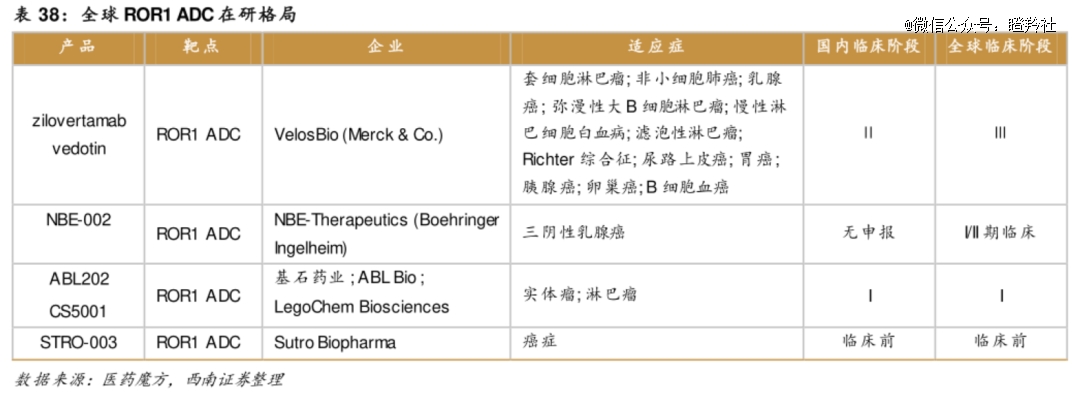

虽然基石药业CS5001作为ROR1 ADC,热度并比不上TROP2 ADC,但仍具备竞争格局好、市场前景大等特点,对外授权概率很高。

ROR1是一种典型的肿瘤胚胎蛋白,在成人组织中的表达水平较低或根本不表达,而其在多种癌症过度表达,包括血液系统肿瘤(如慢性淋巴细胞白血病、非霍奇金淋巴瘤、急性淋巴细胞白血病等)和实体肿瘤(如乳腺癌、肺癌、胃癌等);CS5001目前一期临床已完成七个剂量水平的评估,具备较好的安全性和耐受性。

在竞争格局层面,全球不超过5款ROR1 ADC进入临床阶段,基石药业CS5001研发进度处于国内第二、全球前三的位置。目前进入临床阶段的ROR1 ADC,排名前二的分子分别被MNC巨头MSD、勃林格殷格翰分别以27.5亿美元、14.3亿美元的高价收入囊中。

另外,基石药业也在构建自己的ADC平台,其中2023年中报显示:两款FIC的ADC管线正在向PCC阶段(临床前候选药物)推进。

结语:未来我们或许会见证,过去因为内在价值、流动性错配而低估的部分港股ADC Biotech,通过ADC出海而实现价值反转。