作为初创企业成长道路上的“保姆”和“导师”,风险投资机构不仅要为创业公司注入启动资金,还要对他们进行指导,提供帮助。对于现在硅谷的人工智能初创企业来说,钱有了、人有了、技术有了,但是GPU没有了。

面对此景,*风投Greylock表示:只要你们有需要,我们就帮你把GPU搞来。

初创公司Laredo Labs的联合创始人Mark Gabel说:VC帮我们跳过了最烦人的销售等前置环节,节约了我们的时间,让我们能够租用配备Nvidia A100芯片的服务器。没有VC的帮助,这几乎是不可能的!

1、初创企业的GPU缺口,由VC来弥补

面对被投企业GPU和云服务紧缺的情况,VC机构大手一挥,直接帮他们支付相关费用。

直接和云厂商绑定,坐上同一条船,是其中一个办法。今年8月,Index Ventures就与云服务供应商Oracle达成协议,Index Ventures的被投公司,能够免费使用包括英伟达H100在内的GPU服务器。同样地,希望在AI时代抢到云市场一杯羹的Oracle,也能获得新客户。

Github前CEO Nat Friedman和共同投资人Daniel Gross宣布筹集了近10亿美元,用于投资AI初创企业。在今年早些时候,他们就宣布购买了2512块英伟达H100芯片——比微软整个人工智能研究部门所能调用的英伟达GPU总和还多。

不过,由于供应紧张,Nat Friedman和Daniel Gross只启动和运行了1000块GPU,但数量依然惊人。

今年5月,专注于AI初创企业投资的风投Conviction也宣布,他们将为初创公司支付租赁GPU服务器的费用,Conviction所投资的初创公司们都将有权使用这些服务器。

正如Conviction的创始人Sarash Guo所说:“许多云服务提供商并不会与小规模的初创公司合作,但我们有关系,不仅承担垫付了前期投资,还承担长期风险。”

长期风险是什么呢?——GPU供应增加后导致的租赁价格下跌。

尽管目前GPU的行情紧俏,供应短缺,但总体来说,算力需求不均匀,很多用户只是临时需要大量GPU算力,长期全额购买的成本太高。此外,小公司和个人的GPU利用率低、维护成本高,且等新卡出来后旧卡面临被淘汰的风险。

此外,随着英伟达等厂家扩大生产、谷歌等科技公司自研的AI芯片成熟,GPU的短缺将得到缓解,价格也随之下跌,购买或者租用GPU很可能为VC机构带来财务风险。

对于初创企业来说,无法及时获得GPU芯片和云服务可能导致产品开发进度的落后,从而让公司陷入困境。

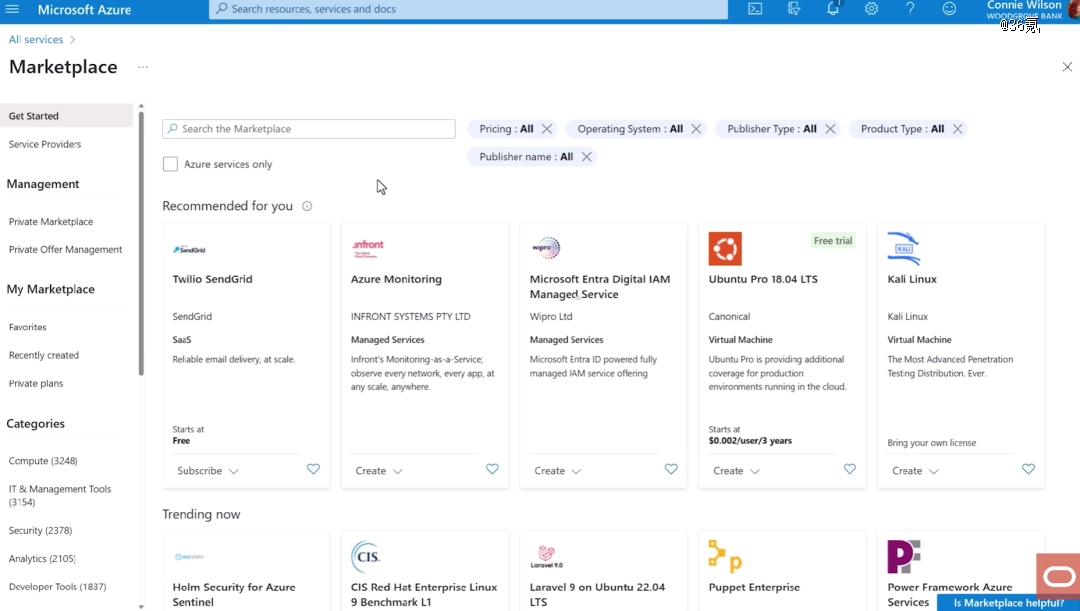

不直接提供GPU,但也不能就此落下风,VC机构又想了一个办法:让初创公司和云计算提供商高管直接谈生意。

总部位于美国加州的VC公司Greylock的合伙人Reid Hoffman是OpenAI的早期投资者,在去年投资了人工智能开发商Adept AI和Inflection AI后,就为两家公司的创始人提供机会,让他们可以直接和云厂商高管接触。

Inflection AI在成功开发自己的人工智能聊天机器人和大语言模型之后,Greylock将其介绍给了微软和英伟达。今年6月,Inflection AI宣布完成13亿美元融资,微软和英伟达是主要投资者,而作为交易的一部分,Inflection AI表示将购买2.2万块英伟达H100芯片。

这样的情况并不少见。

总部位于多伦多的VC机构Radical Ventures,对AI初创公司Laredo Labs进行了首轮投资,并帮助公司的联合创始人Mark Gabel与Oracle取得联系,使其能够租用英伟达A100芯片的服务器。

值得一提的是,英伟达也积极地沟通过与VC机构建立合作关系,直接网罗AI初创公司的算力需求。2021年,英伟达启动了Inception VC Alliance计划,为该计划的VC机构都派遣了专属客户经理。从而形成了“初创公司-VC机构-客户经理-英伟达”这样一条关系。

简单来说,英伟达客户经理从VC机构处了解到初创公司的算力需求后,会直接跟进这一销售线索,若初创公司购买了英伟达的产品,VC机构就能够得到返利。据英伟达网站报道,参与该计划的投资机构包括Mayfield、NEA、In-Q-Tel和Madrona。

2、VC、初创企业、云厂商的三角恋

前文说到,VC投资AI初创企业,并通过直接或间接的方式帮企业解决芯片和云服务供应问题。但其实,对于GPU的需求还催生了GPU经销商的出现,他们也获得了不少风险投资的青睐。

起初,这些经销商的收入增速很快,其中一家经销商Together在推出服务仅四个月后,年收入就达到了2000万美元,但很快他们就发现这一业务并不好做。

GPU经销商们通常需要向Lambda Labs、CoreWeave和Shadeform等众多小型云厂商采购芯片,并且面临和几十家初创公司争购的局面,导致他们不得不从多家云服务提供商那里拼凑GPU,或者签订具有长期约束力的合同。

一位GPU经销商告诉The Information:

虽然Amazon Web Services和微软Azure等一级云提供商有更多的机会获得GPU,但由于价格昂贵,我们很难使用他们的GPU。

更糟糕的是,客户可以随时增加或者减少云服务器的使用量,GPU经销商们需要被迫保持一半以上的服务器使用率来满足客户变化的需求。此外,由于客户的期望价格低于CoreWeave等专业云计算服务提供商的收费,GPU经销商们只能收取略高于成本的费用,综合毛利率只能达到50%,而一般的软件公司的毛利率都在70%以上。

也就是说,GPU经销商们的供应和销售渠道都面临着压力,费了老大劲,结果还是吃力不讨好。

3、硅谷VC投资策略趋向保守

初创企业需要GPU,硅谷VC拿芯片无非两种方法。要么直接买芯片,要么联系经销商和生产厂家。然而,不论是投初创、投经销商,还是和芯片厂商建立合作,其实都是为了加倍收回投出去的钱。

市场环境发生改变,投资标的收益不达预期,迫使VC们调整自己的投资策略。

以全球智能手机市场为例,科技行业的增速放缓,科技公司面临更加艰难的成长环境。加上许多独角兽企业在上市后股价下跌情况时有发生,VC机构开始更看重公司的盈利能力,而非成长性和用户规模。

从PitchBook发布的2023年Q1美国VC投资报告来看,在高通胀、加息和监管缩紧等背景的影响下,*季度整体的交易规模和估值都所有下降,达到了近年来*的季度总量。

从投资行业来看,2023年Q1,软件行业依然占据*份额,但占比从43%降到了34%;商业和服务行业占比13%,上升了2个百分点;生物科技和制药技术依然的投资占比稳定在17%;加密货币和区块链行业大幅下降,仅占去年总额的1%;受CHIPS法案实施的影响,硬件和半导体相关的初创公司获得的投资额有所上升。

不难看出,风险投资者对以往的热门投资领域如软件和消费互联网的投资热情有所下降,而是追求更加多样的资产组合,寻找不同领域的投资机会。科技创新仍然是VC们的重点投资对象,但更青睐“成熟”的公司,呈现出谨慎和保守的投资态度。

硅谷VC不再热衷于炫耀自己和初创企业负责人的关系有多铁,转而炫耀自己和芯片厂商的关系。不仅是硅谷VC,中国本土VC也呈现出这样的转变:“投资国产大模型后,帮忙购买AI芯片”。尽管炫耀的关系有所改变,但本质都不变:吸引优质项目。

正如前文所说,VC是初创企业成长道路上的“保姆”和“导师”,依靠股权转让、分红、超额收益分成等方式套现获得回报。

过去的投资人看重个人特质,现在转向产业趋势;过去助攻上市,现在打造生态……VC们的目标不再是“捧红”明星,而是成为队长,拉到外援,合作共赢。

有了Oracle这样的好哥们,就能为创业公司提供优质的云服务;有了英伟达这样的铁哥们,就能使用最新的GPU芯片,而这些资源将直接影响人工智能公司的成长。

风险投资机构变成了经纪人,不仅入股还开路,而和云服务商以及芯片厂商们的关系,就是他们的产品。