近期,中国大陆封测业频频传出杂音。

2月11日,全球第二大委外封测厂(OSAT)安靠(Amkor)封装测试(上海)有限公司官方发布声明,辟谣公司搬离中国或裁员的传闻,声明指出,安靠没有从中国搬离的计划,目前也没有裁员计划。

此前,有媒体曝光安靠上海发布的内部工作通知,称受半导体市场整体环境的影响,公司目前没有足够的订单需求,基于成本管理,公司将于2023年2月27日-3月5日安排放假。基于此,业界便有了安靠上海要大幅裁员,以及撤离中国大陆的传言。

虽然安靠辟谣了,但全球*大OSAT日月光投控在中国大陆的业务,特别是先进封装业务要大幅减少了。

2月9日,日月光投控财务长董宏思表示,部分产线正在中国大陆以外地区建厂,相关作业持续进行中。董宏思预估,未来日月光投控约25%的系统级封装(SiP)产能将转移到中国大陆以外。

日月光投控营运长吴田玉指出,未来数年,大部分先进封装产线仍将会在中国台湾地区,不过,有客户要求在中国台湾以外地区扩大产能,吴田玉表示,投控将在马来西亚、新加坡、越南、韩国等地扩充产能。

日月光投控于2018年4月成立,是日月光与矽品以股份转换方式设立的投资控股公司。

在封测界,日月光不但技术*,而且涉及的产品和业务面很广。该公司是2.5D/3D 封装技术先驱之一,2.5D封装技术与台积电CoWoS、英特尔EMIB、三星I-Cube处于同一水平。该公司的3D封装主要透过扇出型封装堆叠完成,对标台积电的InFO-PoP,这在OSAT界不多见。

作为全球*的封测厂商,日月光的新厂建设,特别是在中国台湾以外地区的封测厂,是业界关注和争取的焦点,特别是该公司先进封装的比例不断提升,新建产能多为SiP等先进封装业务。随着各地区客户需求的增加,日月光在中国台湾以外地区新建的封测产能持续增加,从商业角度考虑,中国大陆本来是建新厂的理想之地(市场容量大、劳动力性价比高),但随着2019年美国开始对中国大陆的半导体业进行打压,日月光不得不调整策略,不断减少在中国大陆的业务和投资。前文提到,未来日月光投控约25%的SiP产能将转移到中国大陆以外地区,若没有美国政府近几年的打压动作,这25%先进封装业务中的一大部分大概率会落脚中国大陆。

日月光原本在中国大陆有多个投资项目,但随着美国政府打压政策的出台,出于商业安全考虑,日月光不得不大幅减少这些投资。2021年12月,日月光投控宣布将其大陆四家工厂(威海厂、苏州厂、上海厂、昆山厂)及业务以14.6亿美元出售给智路资本。2023年及之后的新建先进封装产线也不会出现在中国大陆了。

01 先进封装市场前景

研调机构数据显示,2022年全球OSAT产值增长7.2%。在摩尔定律接近极限的情况下,预计先进封装占整体封装业务比重将由2020年的44.9%,提升到2025年的49.4%,年复合增长率为4%。

2022下半年以来,消费类电子产品市场持续低迷,目前仍在库存调整阶段,最快要等到下半年才有可能恢复增长,已有多家科技大厂坦言今年生意不好做,如三星表示手机市况欠佳,但高端手机需求受影响程度低于整体手机市场,因此,高端产品线已成为今年各大手机厂商主攻的焦点。这就是先进封装的机会所在。

由于先进制程推进到3nm后,成本相当高,因此,系统级封装或立体堆叠封装等2.5D/3D封装技术,不仅可以提升效能,且成本不会像采用*进制程那么昂贵。

近些年,AMD一直是采用先进封装的领导厂商,该公司已经委托台积电量产晶圆和先进封装等一站式服务。日月光投控也指出,预计先进封装业务将会有更高的营收比重,且先进封装的产能利用率将会优于打线封装。为了顺应市场需求,日月光投控将会增加产能,近年来,日月光投控打造了36座智慧工厂,2023年目标为44座,且以先进封装产能为主。今后几年,全球先进封装市场规模有望快速增加。

下面简单介绍一下先进封装技术。

先进封装主要包括先进SiP(SiP涵盖范围很广,大致可分为传统SiP和先进SiP),晶圆级封装,以及2.5D/3D封装,它们分别代表了集成化、微型化、立体化的发展方向,各大厂商都投入大量资源布局相关领域。

先进SiP就是将各种集成电路、无源器件、光器件等封装在一起;晶圆级封装包括扇入型封装和扇出型封装,前者主要玩家是各大OSAT厂 ,后者则由晶圆代工厂主导;2.5D/3D封装涉及的芯片多为先进制程集成电路,如CPU、GPU、3D NAND Flash等,市场主导者更倾向于各大IDM,如英特尔、三星、SK海力士等,当然,台积电也是2.5D/3D封装的主要玩家。

近年来,封装业正在发生变化,以IDM和晶圆代工厂为代表的厂商都在进入该领域,蚕食OSAT部分市场,特别是先进封装,重心正在从封装载板向晶圆级转移,这一转变为台积电、英特尔和三星等半导体巨头提供了在先进封装领域展示实力的机会。

02 中国本土厂商能顶住吗?

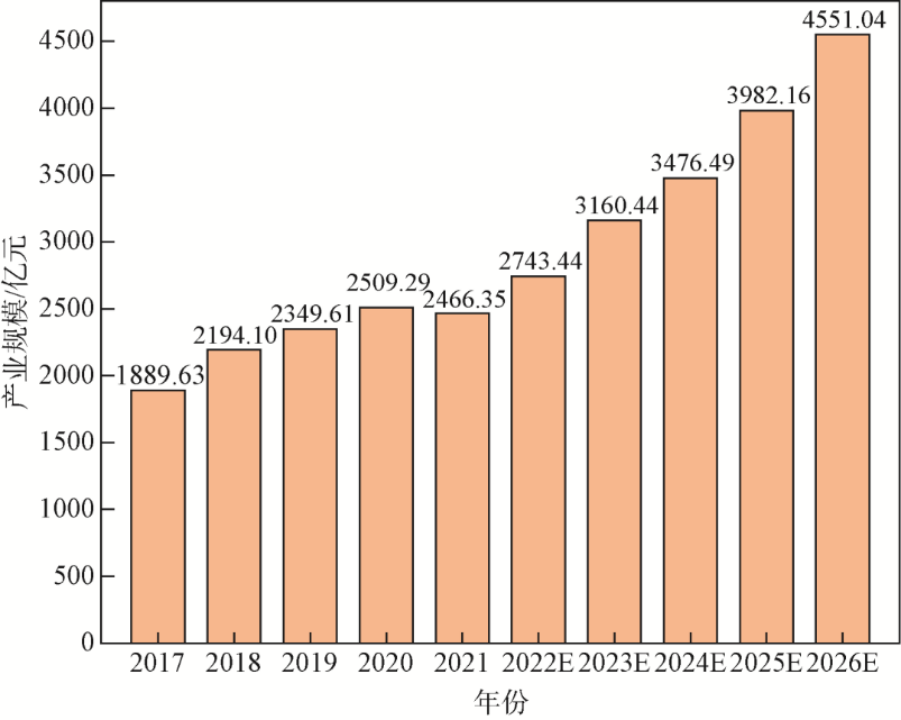

2022年,中国大陆封测市场规模有望达到2743.44亿元人民币,同比增长11.2%,预计2026年将达到4551.04亿元,如下图所示。包括BGA、CSP、WLP、FO、SiP和2.5D/3D等在内的封装,特别是先进封装业务占比逐年上升,2021年,中国大陆规模以上集成电路封测企业的先进封装业务销售额占整个封装产业比例达到35%左右。

如前文所述,全球*的日月光正在逐步退出中国大陆市场,特别是先进封装业务。那么,面对市场需求的增长,本土封测企业的技术和量产能力能否跟上并填补空白呢?

在保持增长势头的同时,中国大陆相关企业与国际大厂之间仍存在差距。总体来看,中国大陆企业仍以传统的中低端封装业务为主,从先进封装营收占总营收的比例和高密度集成等先进封装技术发展情况来看,仅FC技术相对成熟,而以TSV为代表的2.5D/3D封装和以扇出型封装为代表的高密度扇出型技术,与国际大厂的技术差距明显。

目前,中国大陆先进封装代表企业主要有3家:长电科技,通富微电,华天科技。各封测厂都有各自重点关注的领域。

从产品结构来看,日月光、长电的业务更多聚焦在高端数字IC的封测,包含手机芯片、CPU、射频芯片等,通富微电营收大多来自CPU、GPU、服务器和网通IC封装测试,华天科技则以功率器件、射频IC、CIS封装为主。

对OSAT来说,异质异构芯片SiP封装是一个稳定的增量市场,从技术角度来看,中国大陆厂商在该领域与国际大厂差距不大,基本处于同一水平。

受限于体积,晶圆级封装中的扇入型大多用在体积小且制程节点高于55nm的芯片,如TWS蓝牙芯片。就技术实力而言,扇入型封装由头部OSAT引领,长电科技、通富微电与国际大厂之间的技术实力相当。

对比一下中国大陆三大厂商的技术实力。各家在常见的FC、SiP、BGA、引线框架类等中高端封装技术方面都有涉及,且发展较好,主要区别在于先进封装技术水平和量产能力,特别是在先进SiP和扇入型封装方面,长电科技的量产能力*。

下面看一下长电科技和通富微电的具体情况。

长电科技的技术与日月光相近,其2.5D/3D封装可以按结构分为三大类:封装级,晶圆级,硅互连级。封装级需要基板和引线框架,包括堆叠芯片封装Stacked Die(SD)、层叠封装 PoP、封装内封装 PiP;晶圆级封装运用RDL重布线进行互连;硅互连级还在研发当中。长电科技正在向类似于台积电SoIC的3D IC方向发展,不需要中介层和载版。

2022年,长电计划Capex投入为60亿元,其中70%用于先进封装,重点聚焦5G、汽车电子、大数据存储等热门应用领域。长电科技与中芯国际合作紧密,双方有望在芯片制造和封测环节协同合作,增强差异化竞争优势,从而提升市场地位。

值得关注的是,2022年7月,长电科技在先进封测领域取得新突破,实现了4nm制程手机芯片的封装,以及CPU、GPU和射频芯片的集成封装。

通富微电方面,正在积极布局Chiplet封装技术。Chiplet可以在提升良率的同时进一步降低设计成本和风险,该公司正在为AMD大规模量产Chiplet芯片。

通富微电已完成5nm制程的FC技术产品认证,在多芯片MCM技术方面,已经实现9个芯片的MCM封装,正在推进13个芯片的MCM研发。在超大尺寸FCBGA-MCM高散热技术方面,该公司具备了IndiumTIM等行业前沿材料的量产能力,并完成了新型散热片的开发。

值得关注的是,在前文所述的2022年全球十大OSAT厂商榜单中,*的变化是通富微电,该公司营收超过200亿元,同比增长30%,超过力成科技,成为全球第四大OSAT厂商。

03 结语

市场需求推动先进封装市场容量不断扩大,商机促使更多厂商加大在先进封装领域的投入力度。

中国大陆市场广阔,且发展潜力巨大。不过,受到美国政策影响,以日月光为代表的封测大厂在中国大陆的业务比重越来越小,特别是先进封装,几乎要完全撤出。这样,市场就出现了一定规模的“真空”区域。

在这种情况下,中国大陆本土企业必须顶上去,当然,这对它们来说也是难得的发展机遇。早些年,中国大陆封测企业与国际大厂之间,无论是先进封装技术,还是市场影响力和占有率,都存在明显差距。但近些年,本土企业发展迅速,差距缩小了很多,这在全球封测*排名和营收榜单中也有所体现。