卡塔尔世界杯正愈演愈烈,虽然比赛中少了中国队,但赛场内外却充满了中国元素。除了中国裁判、中国赞助商、中国大熊猫,还有就是卡塔尔新建的800MW的光伏电站。

这不仅是卡塔尔*个太阳能发电厂,更是迄今为止全球第三大单体光伏发电站。这个项目的承建方是中国电建,用的是中国企业阳光电源的逆变器,以及中国企业隆基的双面组件。

在光伏产业链中,电站的运营总是充满波折,就像我们上一篇文章所说,“想说爱你不容易”。然而,顺着产业链向上,到了组件这个环节时,我们会发现,虽然中国光伏组件公司,已经全球*,而且前十有七八家。但组件行业,却反而也是“两头受气”。

一方面,对下游电站而言,当组件价格上涨、导致电站运营收益率过低时,电站方可以选择延缓甚至放弃项目。尤其当运营方是国企、央企时,一旦项目敲定,组件企业想涨价是基本不可能的。

另一方面,和上游的电池片、硅片企业相比,组件行业相对更加分散,技术含量较低,硅片时常也会供应不求,笼统地说,组件向上也缺乏话语权。

那么,这样一个看起来“两头受气”的领域,是如何发展、一步步做大,又如何破局、走向远方呢?

01、淘汰,从上而来

组件,简单来讲,就是买来电池片、边框、胶等材料,封装起来。而这个行业的早期发展,可以用一组数据来说明:

2002年中国劳动力工资水平,仅相当于美国的2.1%、日本的3.4%、新加坡的4.3%、韩国的7.8%、马来西亚的19.2%。

依托廉价的劳动力优势,组件这个加工行业,在国内迅速开花。2009年时,从事硅和硅片生产的厂家超过100家,从事电池生产的企业约50家,而有能力及具备生产线进行封装生产组件的企业则有200余家。

而在这其中,能够生产电池片的组件企业,竞争优势显著。比如无锡尚德先有了电池片、后拓展组件业务,成为行业龙头。

组件行业的*次淘汰,导火索并不是行业内,而是上游“硅料”。

在2005-2007年之间,硅料紧缺,价格飙涨,也是“拥硅为王”。许多组件、电池片公司看着心痒、跃跃欲试。

无锡尚德和海外硅料公司MEMC签署了2006-2016年的长单协议,在硅料涨价的过程中,公司的采购价一度只有市场价的1/3。依靠着采购优势,迅速扩张,2008年成为全球产能*的组件企业。2007年,天合光能也决定在连云港投资10亿美金,建设万吨级多晶硅项目。

不巧的是,2008年金融危机影响,欧洲光伏市场收缩,硅料价格暴跌。无锡尚德的长单协议,反而成了累赘。最终赔付对方2亿多美元结束了订单。但也因此蒙受损失,导致公司不得已在2013年破产重组。

伴随无锡尚德离开组件市场的企业还有很多,组件企业睁眼闭眼都在亏钱。在2009年末,组件企业存活数量也从去年的400家,骤降到了50家左右。

而天合光能的高纪凡,则通过一些调研了解到多晶硅产能已经达到当时需求的三倍以上时,便果断终止了多晶硅的项目,躲过了一劫。而通过多方组织的谈判,也保住了欧洲市场。就在无锡尚德破产的第二年,天合光能组件销量登顶全球*。或许,这也促进了日后天合光能“佛系”的经营风格。

一念天地、一念生死。在上游硅料的剧烈波动中,组件领域完成了一次淘汰。

02、技术,搅动格局

就像许多行业一样,品牌对于组件行业也是重要的。

尤其光伏电站的运营周期一般是25年左右,组件的质量决定了运营效率。因此,当银行给电站项目放贷款的时候,也会更加看重组件品牌。海外渠道的建立,也非常重要。

比如破产重组后的尚德、英利等品牌,并非销声匿迹,如今依然可以凭借早先积累的客户渠道顽强的生存。

回顾来看,组件行业的格局逐步稳固,前十名偶然会有变动,但大盘子变化不大。而两次较大变动,则是源于“技术驱动”。技术的来源,并非是组件行业本身,而是在于硅片、电池片等上游技术。

*次技术驱动,主角是以薄膜电池为主的汉能。

2011年起欧美发起的对中国光伏产品的“双反”,主要目标是硅基电池。因此,汉能的薄膜电池成功躲过风波,股价大涨、新晋首富。不过,汉能产品虽然热销,但却并未在欧洲市场大行风靡,反而陷入关联交易疑云。直到第二次技术驱动来临,薄膜电池只能落土尘埃。

第二次技术驱动,主角是以单晶硅片技术为主的隆基。

隆基股份在硅片领域推动了多晶硅片转向单晶硅片,与此同时,基于单晶硅片的PERC电池也开始取代BSF电池。

原本隆基业务只是在硅片领域,但由于单晶硅技术得不到下游的认可,没办法,隆基只能在2014年自己收购了乐叶公司,从事电池片以及组件业务。自己的粮、自己先吃。幸运的是,政策送来“助攻”。

2015年,国家启动“领跑者计划”,对光伏组件的转化效率提出要求,单晶组件的高效优势凸显。下游电站企业为了在“领跑者”基地项目投标时拿到满分,纷纷选择单晶技术路线,单晶组件装机量占到整个“领跑者”基地的85%,单晶组件一度供不应求。

随着单晶硅片效率被市场认可,隆基组件业务也开始突飞猛进。2017年进入前十军团,不断高歌猛进。

全球组件市场格局变化;数据来源:券商研报

全球组件市场格局变化;数据来源:券商研报

如今,组件领域又面临着第三次技术驱动的窗口:硅片领域面临着182mm 和210mm尺寸之争,电池片也面临着Topcon、HJT、IBC等路线选择。每一个选择,都是市占率的更迭。

也难怪说,虽然组件领域自身没太多技术变革的精彩故事,但却被行业技术的变化制造了一场场“事故”。

03、一体化,真香

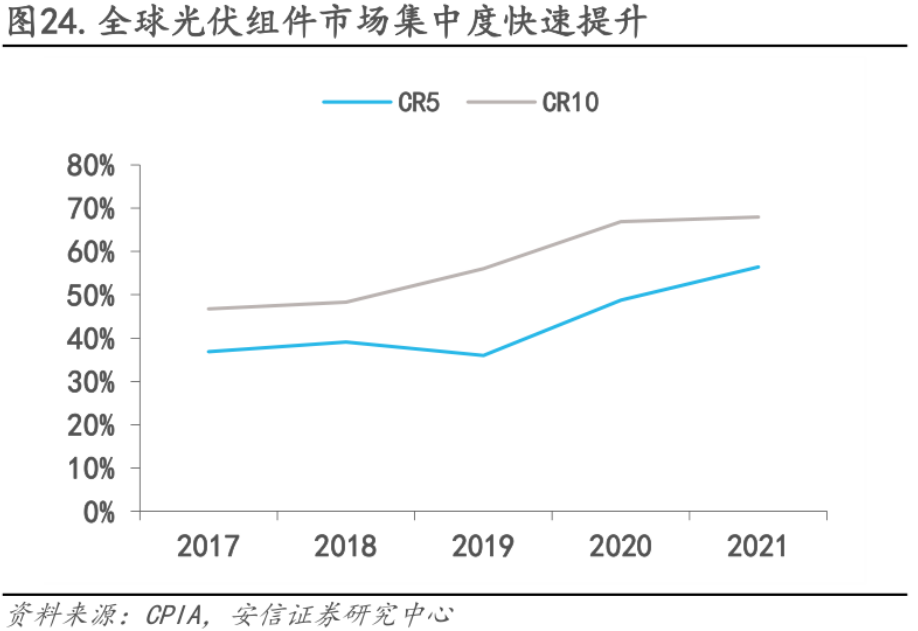

组件龙头公司,虽然有“大哥”的名字,却没有“大哥”的气势:排序稳定,但市场占有率也相对不高、稳稳地不高。在2019年时,CR5也仅40%不到。

光伏组件集中度;数据来源:安信证券

这个结果,和组件行业相对低门槛有关。组件一条产线扩产周期3-6个月左右,产线投资额也相对其他环节低,而且技术壁垒相对不高、产品同质化。因此,也就导致行业虽有出清,但活下来的也都各有招数、各有天地。

然而这一切,在2020年起,开始发生变化。

2020年,平价时代来临。光伏需求快速爆发,但上游硅料的扩产周期长平均需要18个月,技术门槛相对高,进入者较少。因此,下游扩张过快、导致硅料供不应求。自2020年下半年起,硅料价格开始持续走高。

不断上涨的硅料价格,也相继传导到硅片、电池片、组件环节,但由于组件向下议价能力弱,没办法实现成本的完全转移,因此,就不得不承担压力,利润遭到侵蚀。

这个时候,有“一体化”能力的企业就彰显了优势。

一体化并不是最新出来的战略,比如晶澳能源在2011年就建立了当时全球*的一体化基地;而隆基也是2014年就开启了收购。但之前一体化的优势,并不算很显著。

行业有补贴,也是招标制,各自盯着各自的饭碗就行,竞争不算特别激烈;与此同时,上游硅料也没有凶猛的涨价,甚至还持续跌了几年,所以组件企业做不做一体化,差别并不大。

但补贴取消、硅料涨价的“上下挤压”之下,一体化就真香了。安信证券的数据显示,在2021年期间,普通组件企业每瓦亏0.04元,有电池业务的组件公司每瓦赚0.05元,而如果还有硅片业务,那么每瓦则盈利0.16元。一赚一亏,市占率就这么发生了改变。

比如曾经组件出货量排名全球第二的阿特斯,近两年与*梯队之间的差距被越拉越大。阿特斯在招股说明书中表示,公司垂直一体化程度较低,且产能投资的规模效应尚未充分显现,导致公司单晶组件的毛利率受原材料价格上涨的影响较大。

所以,一体化、拥硅片也是王。隆基股份组件业务市占率,就从2019年的8%,提高到了2021年的20%以上。其他组件龙头公司也开始加大一体化。

天合光能就公告称,公司拟在西宁经济开发区投资建设一条龙7个项目:工业硅、高纯多晶硅、单晶硅、切片、电池、组件以及组件辅材生产线。晶澳科技的一体化也有百亿投资。晶科科技在接受采访时也表示,垂直一体化的能力是未来头部企业竞争的必备能力。

与之对应,整个中游组件前5名企业的市场占有率,也从55%提高到了80%左右。

而更要紧的是,硅料龙头,通威股份也加大了一体化力度,进军组件环节。8月、9月,连续中标组件招标,气势汹涌。一体化碰一体化,割据、混战,再所难免。

04 、尾声

一体化也不是新鲜事儿。协鑫集团、赛维LDK都是过来人,而他们留下的经验则是,当重大技术变革来临时,一体化只会加大“船大难调头”的风险;当一体化加大力度时,资金管理也会非常关键。

站在当下来看,资金的问题,相对并不严重了。主流公司都已经是上市公司,拥有便捷的融资通道,可以借助多方力量来试错。就像股民老王说,银行、信托能接的资产,我们能接;他们不敢接的资产,我们也敢接。当然,这也是股市实现资源配置的功能。

而技术的问题,似乎也不是问题。至少在当下,已经没有像单晶取代多晶这样颠覆性的变革。已经历经几次动荡的巨头们,也都是多种技术押注,技术担忧也降低不少。

展望来看,组件领域,还是有半片、叠瓦、双面等工艺来提升效率、推动发展;也有通威这样从源头直接下来的巨头发起挑战;薄膜电池的建筑一体化,会带来新空间;美国正在发起的双反政策,也都会改变东南亚的产业格局。

但,分工时代告落。组件江湖一定还有精彩故事,然而,纯组件公司的故事,已经结束了。