历经蓬勃发展的几年,美国两家备受瞩目的HR SaaS独角兽,在业务上要“正面”开打了。

10月21日,HR SaaS公司Rippling宣布,将进军全球发薪(Global Payroll)业务领域。Rippling创始人Parker Conrad表示,该业务是公司以来“*的变革”。

全球发薪领域是指为有跨国业务的企业,提供员工入职、发薪等一系列服务,其合规成本和前期投入都很大。这正好是另一家明星HR SaaS公司Deel的当家业务。

Rippling和Deel都是SaaS行业里的当红角色——两家公司都在不到5年的时间里,成长为估值超过百亿美金的独角兽公司。Deel更是将这一时间缩短到2年,让行业为之一震。

Rippling则成立于2016年,凭借着通过多产品线、平台级的业务战略,已经覆盖了包括员工入职、福利、假期、薪资等领域。现在,Rippling的年度经常性收入(ARR)已超过1亿美金——在SaaS行业,如今这是一个比收入更为重要的指标。

Rippling风格颇为高调。在公开场合,创始人Conrad从不避讳和其他对手相比较,反倒表示他们都是上一个时代的产物。

“全球发薪领域的很多公司,都只是基于本地合作伙伴做的‘工资单聚合器’,不同的国家会有不同的系统而已。”他直言。

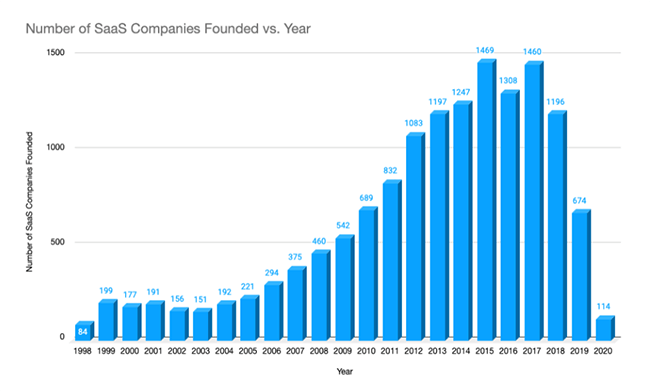

极速增长无疑给了Rippling底气。不过,这家公司的崛起,和SaaS行业的一个趋势相呼应:全球范围内,SaaS企业的数量增长趋势,已经从顶峰回落。

而比起做偏向“单点功能”的SaaS,如今一体化的趋势开始显现。做平台、做多产品矩阵的SaaS公司将会变多,企业对“全家桶”式的产品需求快速增加。

四面出击,混战HR SaaS赛道

从2010年开始,全球SaaS赛道经历了持续数年的繁荣。HR SaaS赛道肯定榜上有名——包括Brex、Ramp、TripActions和Airbase等等,都成长于这一时期。

Rippling也成立于同一时期,一出场就备受资本关注。创始人Conrad曾于微软工作,而2013年创立明星公司Zenefits后,Conrad因为公司合规问题和内部分歧,在2016年中途退出。但在短短几个月后,Conrad就成立了新公司Rippling。

Rippling的不同在于,一开始,Rippling的定义就是“人力资源系统”,而非一个单纯的HR软件。围绕着“员工信息”,Rippling发展了众多业务线,并且各个产品模块,保证易于集成,让数据能够在其中自由流转。

Rippling主要面向团队少于1000人的的中小企业,声称能够在90秒内帮助企业完成从员工入职全流程的登记。

具体而言,新员工入职后,Rippling会为员工自动开通工资单、做好养老金、保险等计划的开通。2020年,Rippling就已经和超过500个软件打通,公司能够快速给员工配置好有预装软件的电脑——如Excel等Office套件、Slack、以及IT开发软件等。

SaaS模式是对软件业的巨大革新,其核心是以订阅模式获取稳健的、流水般的收入。简单来说,用户以每月/每年为单位付费,以享受软件服务,区别于以前一次性买断的方式。

因此,SaaS企业以往的主流发展模式,往往是先在非常细分的赛道中,做好一个做单点突破的产品,等到跑通商业模式后,再进行横向拓展。

而美国市场早有HR巨头环伺,Rippling一开始采用平台型策略,前期投入巨大,不得不说是勇敢之举。

不过,Rippling用实际成绩证明了思路的可行性。

在5月的融资后,Rippling宣布其年度经常性收入(ARR)已经超过1亿美金。在TC近期的报道中,Rippling透露其ARR是一年前的2.7倍——比起收入,ARR是如今SaaS行业更为看重的数字,代表稳健的现金流和未来的收入潜力。

Rippling的业务线间很容易集成,交叉销售显示出强大力量——也就是用户习惯于在平台上采购其他产品。去年,其投资方红杉资本投资人Mike Vernal就透露,Rippling超过10条产品线的ARR超过100万美金。

而走多产品策略,成本不菲, Rippling试图在其中找到平衡,其方法是让所有产品模块都做到高度标准化。成立最初两年,Rippling将软件中需要定制化、人工操作的部分砍到几乎没有,没有设立任何客户支持团队,均由50人规模左右的工程师团队亲自提供支持。

完成新融资后,Rippling正处于野心勃勃,高歌猛进之时。据Forbes,Rippling团队人数现在已从四年前的60人增加到1700人。

除了全球发薪业务,Rippling还在前不久进入“企业支出管理”赛道,这同样是新老巨头云集的领域。典型企业如Brex(2017年成立,最新估值123亿美元)、TripActions(2015年成立,估值92亿美元)、Ramp(2019年成立,估值81亿美元)。

不过,创始人Corad毫不掩饰他的宏伟蓝图。他表示,Rippling的目标是成为HR领域的Salesforce。如果说Salesforce依靠丰富的客户关系信息,以及极为丰富的产品生态做到如今的地位,那么Rippling就希望用“员工信息”做到这一点。

SaaS公司和巨头,都在造“全家桶”

Rippling并不是个例。越来越多的SaaS公司试图在云上造“全家桶”,一体化(All in One)是软件行业未来相当重要的趋势。

事实上,Rippling的飞速成长,其实押注了两个趋势:云计算对SaaS生态的助推作用,以及客户对一体化方案的需求急剧增加。

过去十年里,美国市场已有大量企业上云,这改变了他们采购软件的模式。也为SaaS创业者创造了机遇:上一个时代,SAP和Microsoft等公司的很多软件都有大量功能,但SaaS公司可以通过单独把这些功能做好,以快速获得客户。

这催生了巨量的SaaS公司,他们也都倾向于做非常细分、单点的功能。但是,随着这样的企业数量变多,新的难题会出现:财务、人事、业务等数据散落在不同的软件中,数据打通会成为客户的难题,反而会拖慢业务发展。

合久必分,分久必合——以现有产品类比,Rippling希望做的,是HR SaaS领域的Office“全家桶”。当单一功能SaaS无法为企业提效时,那将其进行整合合,减少数据孤岛,这反倒是客户会想要的、也是更有效的方案。

在Forbes采访中,创始人Corad表示,随着企业上云,云生态的逐步成熟,未来寻求便利的企业自然会将支出集中在少数几家SaaS公司身上。就像上世纪90年代,大部分企业都将IT支出大头放在了SAP、微软、甲骨文几家软件巨头中。

美国一直是全球SaaS行业风向标,Rippling押注的这一趋势,已有征兆。

全球每年新增的SaaS公司数量 来源:Crunchbase

据Crunchbase统计,全球有15529家SaaS公司。这包括成立上世纪90年代,已经完成SaaS变革的公司。

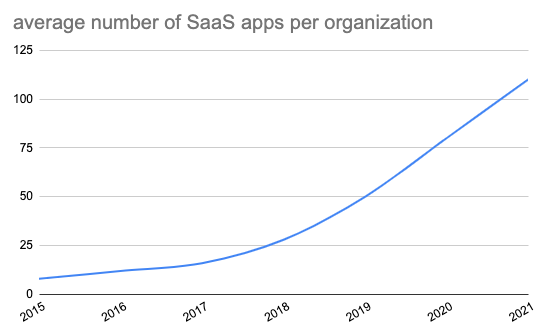

SaaS行业毫无疑问还处于高速增长中,但已经度过初创期,SaaS公司的数量增长开始减缓。美国一家机构BetterCloud的调查的企业数据显示,当今美国企业平均使用超过100个SaaS应用程序。这个数字近3年内增长5倍,2015年以来总共增长10倍。

美国企业平均每年采购SaaS的数量 来源:BetterCloud

无论是创业公司还是巨头,这几年都在响应这一趋势。

36氪曾报道去年大火的在线协作平台Notion,也是主打All in One,希望成为新一代“微软Office”。在Notion上,用户以模块(Block)为基本单位来进行组织内容,在画布上,用户可以插入包括文字、表格、视频、音频、网页等内容,如同个人数据库。

巨头也不例外,比如微软。Rippling产品策略其实深受微软影响——微软的Office 365,同样让用户数据在底层流转,word、ppt、excel等软件既可以分开使用,但成套使用,会获得更好效果。

但Office毕竟是云计算时代之前就有的产品,要跟上新时代难度不小。所以,2020年微软推出了全新的协作平台Loop,和各大协同办公平台对垒。Loop的*特点,正是希望打通原来office的各个套件,让用户能够在一个平台上完成所有的协作流程。

巨头和创业公司齐齐回击,Rippling要面临的挑战其实不小。

无独有偶,尽管国内SaaS生态起步比海外市场要晚,但这样的趋势也已经有显现。

钉钉、企业微信、飞书目前已经瓜分了国内企业的协作入口,如今各家都在通过打通底层连接器、api等方式,建立起第三方软件生态。而飞书选择了更为彻底的“all in one”策略,自研人事、项目管理、费控等模块。

无论中 美,一体化的趋势都尚在早期,还需要时间。在诸多行业,如今做垂直化的SaaS还是投资人关注度相当高的领域。只是,Rippling的发家史值得让所有玩家警醒——未来的软件生态,边界会逐渐模糊,“护城河”的定义,也将会被重新改写。