自2020年起,一场芯片缺货危机席卷全球。

其中,MCU更是这轮缺芯潮的重灾区。从2020年下半年开始,MCU价格一路走高,除了芯片原厂为了应对原材料价格上涨而频繁调涨价格之外,不少产品从原厂到代理商、下游经销商,最后到终端厂商,价格更是再经历了几轮涨价。

有芯片分销行业人士表示,有些热门型号MCU涨了几倍甚至是几十倍,比如恩智浦(NXP)的FS32K144HAT0料号,从24元涨到高达600元;意法半导体(ST)众多热销MCU系列价格涨幅超过400%,部分产品交期甚至达到了50周以上。

除了国际大厂,国内厂商的MCU产品也呈现不同幅度的价格上涨和产能紧缺。

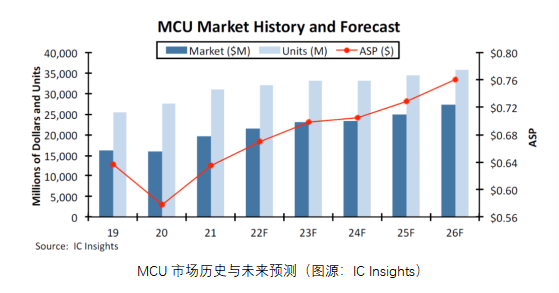

据IC Insights统计,整体MCU市场在2021年的平均售价(ASP)上涨12%,创下25年来的*涨幅记录。

然而,从2021年后段开始,半导体市场供需紧张的态势开始出现松动迹象。

持续下行的经济环境打断了终端厂商的囤货需求,由于前期大量备货,各大终端厂商库存偏高,而以智能手机、平板、可穿戴设备为代表的消费电子市场需求骤冷,导致消费类MCU市场拉货动能明显趋缓。

今年以来,随着消费市场的持续低迷,下游砍单不断,而与上游晶圆厂签署的往往是“不可撤销订单”,使得MCU厂商库存积压的情况越来越严重。重重压力之下,过去涨价几十倍的MCU,如今报价出现雪崩式的下跌。

近日,尤其在消费电子领域,全球前五大MCU厂产品价格腰斩——相对此前的价格坚挺、供不应求,当前MCU价格开始快速下滑。据悉,ST的STM32F103C8T66目前已从3月的70元拦腰降至32元,STM32F103RCT6从一季度的百元高位跌回2位数价格。

MCU成为继驱动IC、电源管理IC、CIS之后,又一大幅跌价砍单的芯片品类。然而,价格大幅下跌是否意味着MCU市场开始“崩盘”?

实则不然。一方面,所谓的MCU价格“雪崩”,比如从100多跌到30元,这只是MCU价格的理性回归,现在的“雪崩”让MCU价格从被炒作的高价回调是合理的,可能只是回调到几年前的正常水平而已。

另一方面,也并不是所有MCU的价格都在雪崩。

这与下游需求的变化密切相关,相比消费市场需求疲软,以汽车和工控为代表的高端应用场景需求在2022年还将持续提升,尤其是车用MCU产品景气度依旧较高,对车规级MCU来说,部分产品价格仍处于短缺情况,甚至有IDM厂商为此专门增加车规级芯片制造或封装产线。

IC Insights发布的《McClean》报告指出,今年汽车MCU的增长将超过其他大多数终端市场,未来五年,预计汽车MCU销售额将达到7.7%的年复合增长率。

可见,车用MCU一直是较为紧缺的芯片,而瑞萨电子车用MCU工厂近日遭到雷击,生产损失约2周产量,又将加剧这一局面。

综合来看,目前全球MCU市场已出现结构性失衡,消费电子市场的需求有所下降,但部分高端MCU依然处于短缺状态,车规级MCU首当其冲。对此,DIGITIMES预计,到2023年下半年,汽车MCU的供应仍将保持紧张。

在这种结构性失衡下,MCU在消费市场的率先跌价,或将对本土MCU厂商带来较大冲击,加速行业洗牌。

MCU市场格局与发展现状

MCU,又称单片机,是把CPU的频率与规格做适当缩减,并将内存、计数器、USB、A/D转换、UART、PLC、DMA等周边接口,甚至LCD驱动电路整合在单一芯片上,形成的芯片级计算机,主要为不同的应用做不同组合控制。

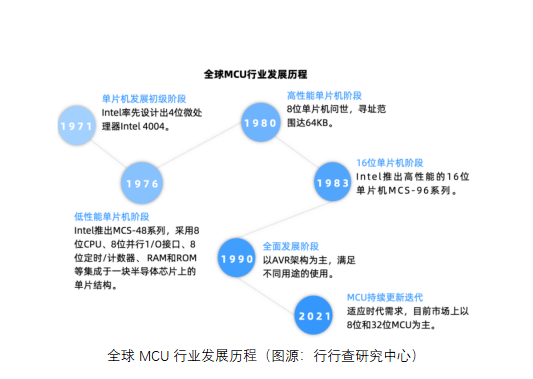

回顾其发展历程,MCU出现的历史并不长,但发展速度十分迅猛。

发展至今,MCU供给市场高度集中。

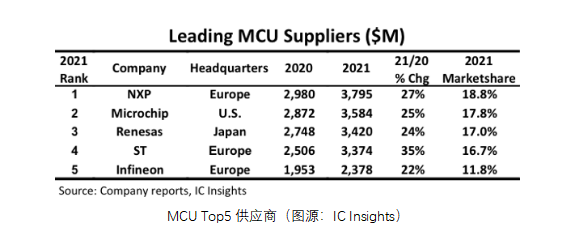

据IC Insights报告显示,2021年MCU市场销售额达到了创纪录的202亿美元,同比增长27%。在MCU供应商营收榜单中,恩智浦、Microchip、瑞萨电子、意法半导体和英飞凌位列前五,与2020年相比保持不变。

从榜单可以看到,前五MCU厂商牢牢占据了2021年全球MCU销售额的82.1%,寡头效应显著。

其中,中国作为主要的应用市场,每年的MCU市场容量达到400亿元左右,虽然大陆MCU市场全球占比较大,但海外巨头们占据了国内超过80%的市场份额,高端汽车MCU海外市占率甚至超过95%。对国内MCU产业来说,虽然市场空间巨大,但自给率低,且主要是中低端产品,国内MCU厂商产品结构布局和国外厂商仍有较大差距。

从全球MCU下游应用来看,汽车市场占39%,工控27%,消费18%。而中国MCU*市场则集中在消费、小家电等领域,且产品型号大多集中在8位MCU和32位低于100MHz的中低端消费领域,汽车电子及工控市场的MCU占比显著低于全球水平。

近几年,在国产替代的风口之下,国内MCU厂商如雨后春笋般出现,据不完全统计,现国内已有近百余家MCU厂商,但多是以低端的小家电和消费电子作为切入口,这就导致市场同质化严重,竞争十分激烈。

去年行业内有消息传出,在消费电子市场持续下滑的情况下,有部分初入局的MCU厂商客户认可度不高,大量的货品囤在其代理商的仓库中,根本卖不动。

而放眼当下,由国内及台企主导的8位MCU领域市场竞争相当激烈。有业内人士直言,当前8位MCU在市场上已经开始泛滥,若后续头部厂商还进行产能扩张,国内MCU厂商面临较大的出货压力,中小型MCU厂商的生存空间就会进一步缩小,行业洗牌也将加速到来。

也正是在这样的产品和市场格局下,本次MCU在消费市场率先跌价,对处于消费市场“乱战”阶段的国内厂商来讲更是雪上加霜。

因此,在当前形势下,向汽车电子和工控等中高端市场转型,逐渐成为国内厂商的主要选择。

国产MCU厂商如何突围?

国内MCU厂商寻求突围,主要的方向有哪些呢?

首先是工业级MCU。工业级MCU具备鲜明的技术特点,对特定技术指标要求有突出的性能表现,包括超高可靠性与质量保证、超长工作年限等要求。当前市场上工业级MCU还是欧美及日系拥有技术优势和产品特色,品类繁多,国产MCU应用进入门槛高。

但是当前对于部分“卡脖子”的关键节点,高端需求正逐步释放,国内MCU厂商也将加大研发投入,强化产品质量控制,打造出可靠耐用的MCU产品进一步切入工业级MCU应用。

其次,车规级MCU。与消费级和工业级MCU相比,车规级MCU壁垒较高。这主要体现在对工作环境温度、良品率要求和工作寿命要求等方面。当前国内车规级MCU产业基础较为薄弱,市场主要被国外头部企业垄断。

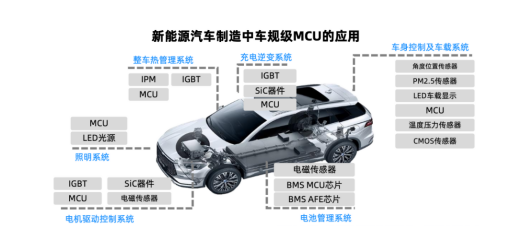

在汽车电子领域,MCU应用范围较广,从车身动力总成,到车身控制、信息娱乐、辅助驾驶,从发动机控制单元,到雨刷、车窗、电动座椅、空调等控制单元,每一个功能实现的背后都需要复杂的芯片组支撑,MCU在其中扮演着最重要的角色。

从产品类别和应用领域来看,车规级MCU主要分为8位、16位和32位三种类型,8位MCU主要用于风扇、空调、雨刷、天窗、座椅以及门窗的控制;16位MCU主要用于动力传动系统,比如引擎、离合器、刹车等;32位MCU主要用于仪表盘、车身、娱乐、ADAS、自动泊车等应用场景。

目前,中国作为全球*的汽车市场,高度重视汽车产业链的发展,国内车企正在主动拓展国内供应链,有技术实力的MCU企业应该在工业级MCU基础上进一步开发车规级MCU,对接车企需求,优先开发与车企需求对口的产品型号,逐步切入汽车供应链。

近年来,由于国际贸易关系的不稳定,让国内车企逐渐意识到,海外MCU供应链并没有想象中那样稳固。出于供应链安全考虑,国内部分客户对使用国产MCU的意愿不断增强,这几年逐渐实现了一定的国产替代。再加上本轮缺芯大潮,更是加速了产业发展的步伐,许多国内汽车半导体企业在不同产品和领域实现了零的突破,甚至开始起量。

但也有人趁此“浑水摸鱼”,许多做工控MCU的厂商,不管是否有真金白银的投入,均会宣布自己进军车规MCU,只为能“蹭个热点”。然而,车规MCU对各方面的性能均有非常高的要求,检验标准也十分严格,因此,那些借助“缺芯潮”打入市场的车用MCU厂商并不一定能顺利被市场留下。

通常来讲,车规级MCU需要从设计开始就符合车规级规范,从设计到晶圆,再到封装测试,所有流程都必须符合车规级的规范,这样势必会增加芯片的成本。还有,车规级MCU要求可靠性更高,温度范围更广,一般车规级MCU的温度要求是-40℃~125℃,而工业级只需要-20℃~105℃,消费级则更低了,满足0℃~85℃即可。

此外,想要真正进入汽车供应链,除上述谈及的车规能力以外,非技术层面的实力也至关重要。相比消费电子,汽车的寿命平均是15年左右,因此进入汽车供应链通常需要满足技术实力强大、产品体系丰富以及具备一定的规模与体量,供应稳定等诸多要素。

国产MCU厂商“暗夜突围”

面临价格雪崩、库存堆积、晶圆厂继续涨价等重重冲击,在低端MCU厮杀的国产MCU厂商已经意识到,低端消费电子领域已经不具竞争优势,高性能MCU才是重要的发展蓝海和增量市场。

因此,在市场应用上往更高阶的工业和汽车领域发展,是国产MCU厂商抵御行业下行周期的一个重要选择,也是国产MCU由弱变强的必经之路。

可以说,加速高端MCU国产替代的同时,行业也在倒逼国内厂商技术的提升。

目前,中国MCU产业集群化分布初步显现,形成以长三角、环渤海、珠三角三大核心区域聚集发展的产业空间格局。国内MCU行业主要企业包括兆易创新、中颖电子、东软载波、乐鑫科技、芯海科技、国民技术、上海贝岭、比亚迪半导体、芯旺微电子、泰矽微等。

从发展历程来看,面对国际大厂的先发优势,国内MCU厂商从车身域开始切入,目前已经在这些领域占领了一定的国内市场。但总体来看,国产车规级MCU仍处于起步阶段,车规MCU芯片数量少,且主要集中在非核心汽车部件,部分接口能力还未健全。

虽然低端的车规MCU产品进入门槛相对较低,但也很容易进入红海市场,向中高端车规MCU领域进击是国产MCU领域的*目标。

近段时间来,国内也陆续有厂商开始取得车规认证,踏上车规级MCU的攻坚研发和上车之路。

据不完全统计,复旦微电子、比亚迪半导体、杰发科技、兆易创新、芯旺微电子、芯驰科技、紫光国微、国芯科技、小华半导体、芯海科技、航顺芯片、国民技术、极海半导体、泰矽微、赛腾微电子、云途半导体等多家企业陆续发布了车规级MCU芯片,且后续还将有更多企业面向中高端MCU市场推出产品,国产汽车MCU实力正在不断增强。

国内芯片厂商在车规领域大多聚焦于32位MCU赛道,一步步打造满足ISO 26262标准的产品开发和流程体系版图,推动产品安全性和可靠性达到最高标准,以打下车用MCU国产化的坚实基础。

在车身控制方面,如今已经逐渐开始国产替代,国产MCU的技术指标和产品性能已经可以满足汽车需求,整体增速较快。而尤为值得提及的是,在一些核心控制领域,汽车供应链厂商也在逐步开放,愿意基于国产车用MCU厂商的产品做一些开发评估。

在“国产替代”机遇窗口下,国内车规级MCU芯片厂商正在奋力追赶,不仅是解眼下燃眉之急,更是面向未来的增量市场进行布局。

缺芯或芯片价格周期都是动态的,不可能永远不变。当市场稳定之后,衡量指标还是会回归到车企对芯片性能和可靠性的原始诉求上来,整个行业的价值点还是在产品力上。所以从根本上来说,还是要把产品做好做强。

RISC-V给国产MCU带来新机遇

除了向中高端的汽车和工业市场进阶之外,MCU的技术发展趋势也需要国内厂商高度关注。

从产品架构层面来看,目前大部分MCU都是基于Arm Cortex-M内核,而RISC-V架构则是32位MCU领域的新生力量,随着内核、开发工具、设计方案、开源计划等不断发展,RISC-V应用生态建设渐趋完善,同样具备高性能、高可靠、高安全、低功耗等产品优势。

中国工程院院士倪光南认为,中国可适当聚焦RISC-V架构来发展芯片产业,从而避免受到外国架构垄断的制约,将芯片产业发展的主动权牢牢掌握在自己手中。

RISC-V的兴起给国产MCU带来了更多发展机遇,国内已经有不少厂商投入RISC-V赛道,推出了RISC-V架构的MCU产品。

例如兆易创新发布了其*基于RISC-V的32位通用MCU GD32VF103,并宣布未来将坚持Arm和RISC-V两种架构并行;

核芯互联凭借着“高性能模拟、自研RISC-V架构、芯片敏捷设计方法”三大护城河在业内崭露头角;

爱普特微电子全线产品均基于RISC-V架构内核研发,其2021年发布的新品APT32F1023已累计出货超一亿颗;

中微半导体的ANT32RV56xx也是集成RISC-V内核的32位MCU,该系列芯片集成模拟外设并简化设计;

航顺电子针对AIoT已推出一款M3+RISC-V 双核MCU, 并会相继的推出RISC-V内核、M4+RISC-V多核以及M33+RISC-V多核异构的产品;

......

随着RISC-V架构在国内MCU企业中的逐步渗透,越来越多不同于国外通用产品的特色技术产品相继问世,与国际巨头形成了差异化竞争,中国MCU企业将拥有更多可能。

此外,随着市场需求的变化和演进,包括MCU+无线、MCU+AI、MCU+传感,以及MCU+存储器在内的“MCU+”概念正在成为行业追逐的热点。国内厂商在原有布局上追赶的同时,也要时刻关注新技术的更迭,解决市场和客户的痛点才是制胜的根本。

危机推动变革,变革带来机遇。

写在最后

近年来,在政策引导、国产替代等多重利好因素推动下,本土MCU产业取得了一定突破。除硬件技术投入之外,本土厂商还在市场服务、生态构建、解决方案等软技术上颇为用心,尝试构建新的竞争力。

据IC Insights预计,2026年MCU总销售额将达到272亿美元,未来5年将以6.7%的年复合增长率持续增长,发展空间巨大。

本次MCU芯片价格“雪崩”是消费电子需求不振的一个小小注脚,也是国内MCU厂商思变的契机。

随着国产汽车芯片拉开突围的序幕,本土MCU厂商从低端向高端逐渐跃升已成为发展的必然。

产业归位,行业洗牌,留给国产MCU厂商的时间不多了。