在科创板开闸之初,资本市场给芯片行业带来了全要素的整体性重估,主要是高估,由此形成了“科创板红利”。

在科创板红利形成并放大的背景下,“套利型投资”开始流行。许多人开始认为,即便不参与生产要素的培育和生长,利用信息差,也可以将其从一级市场带到二级,变现走人。

但是,这个看法是错误的,里面有一个严重的归因错误。科创板开闸之初上市的企业,之所以值那么多钱,高出来的估值的钱,只是顺带的,带很大运气成分。而他们在长达十几年里赚的经营的钱,往往容易被人所忽视。也就是说,没有从0到1的曲折,后面1到100的资本增值,也就无从谈起。实际上,中国芯片行业曾有一批很老的投资者,投资了大量的创业企业,但后面赔了个精光。认为投芯片就能暴富的想法,是经不起时间检验的。

实际上呢,随着时间的推移,科创板红利消失了,套利型投资也宣告死亡。

简单来说,因为二级投资者对芯片行业的认识程度大大提高,整个芯片行业的估值体系回归常态,不是真稀缺、没有真增长,已不能讲圆一个故事。实际上,不参与生产要素的生长过程,已不能获得超额收益。

本文试图复盘芯片行业投资热始末,分为以下部分:

1. 芯片热的几个迹象;

2. 复制互联网模式;

3. 估值塌方与依旧坚挺;

4. 一些隐忧;

5. 回归天道。

01

芯片热的几个迹象

按照芯片行业产品的生命周期来看,科创板前两年,芯片热有三个迹象:

一些尚处于快速变化、产品定义没有成熟的芯片企业,如寒武纪等,因为带人工智能概念,被市场热炒。

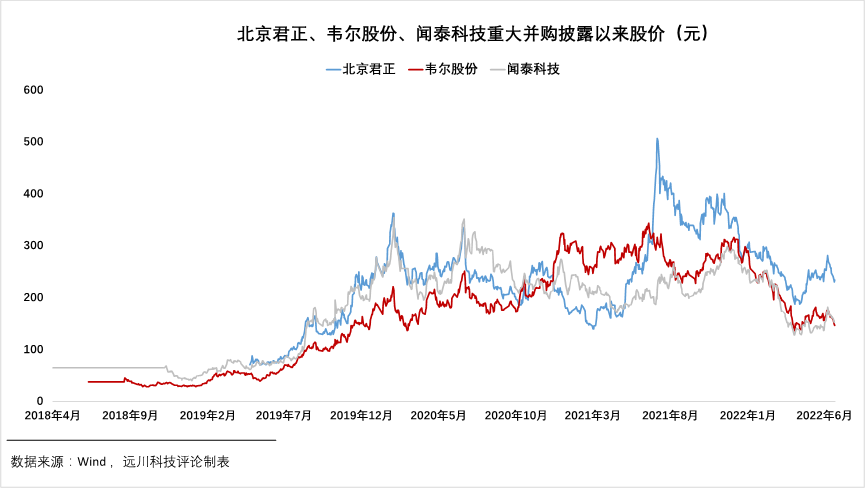

一些在海外市场主营成熟芯片产品的企业,被嫁接到国内市场,几宗大型海外并购,向人们展示了跨境套利的广阔前景,如君正、韦尔、闻泰在这一时期涌现。

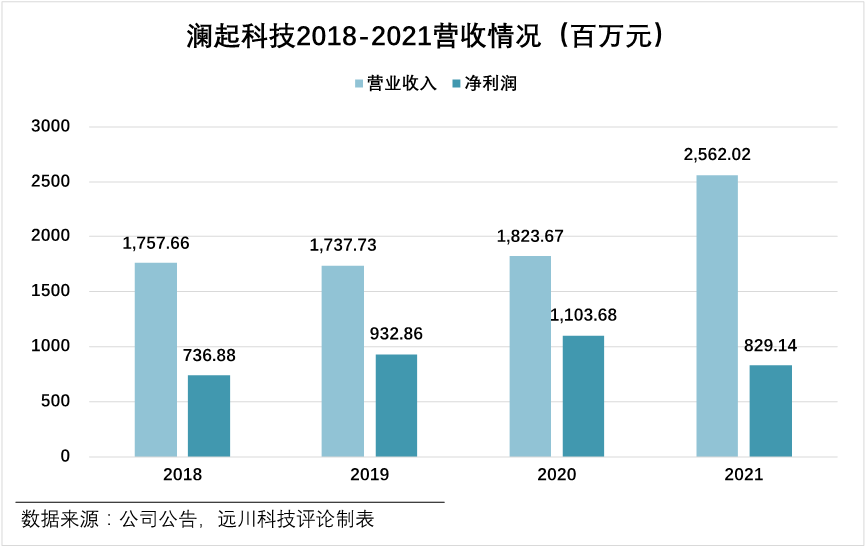

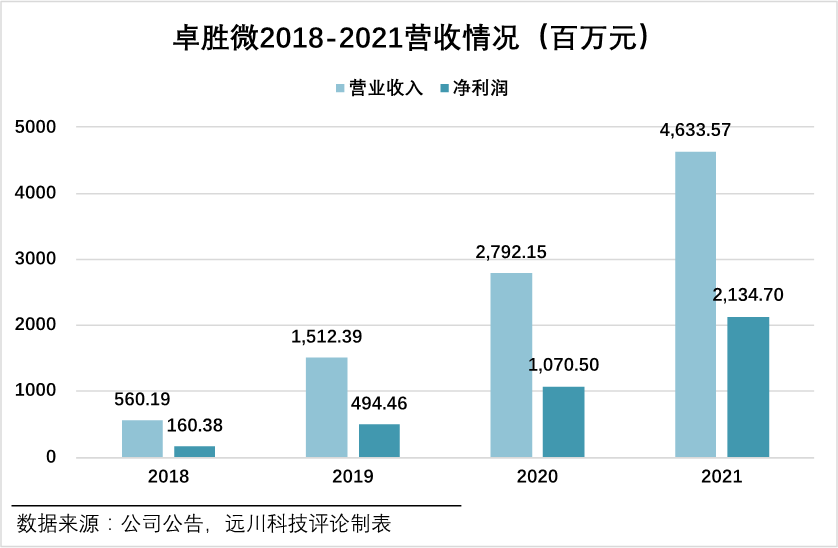

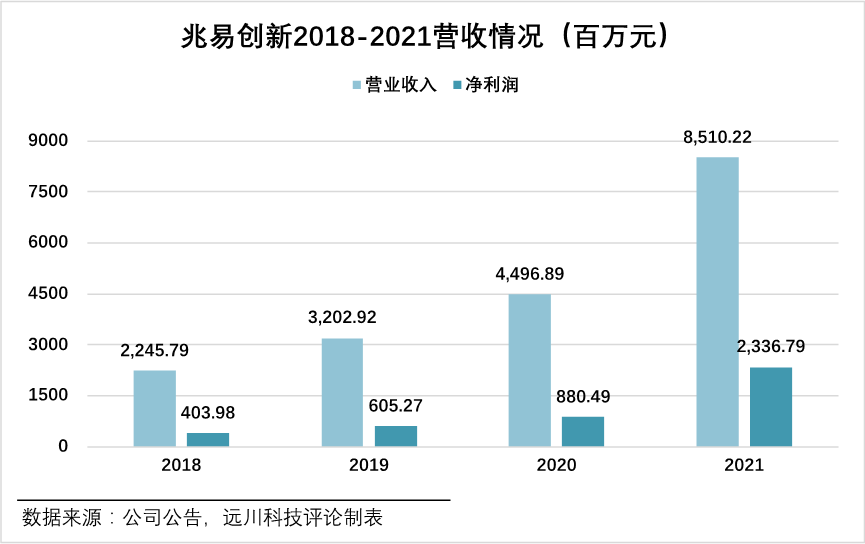

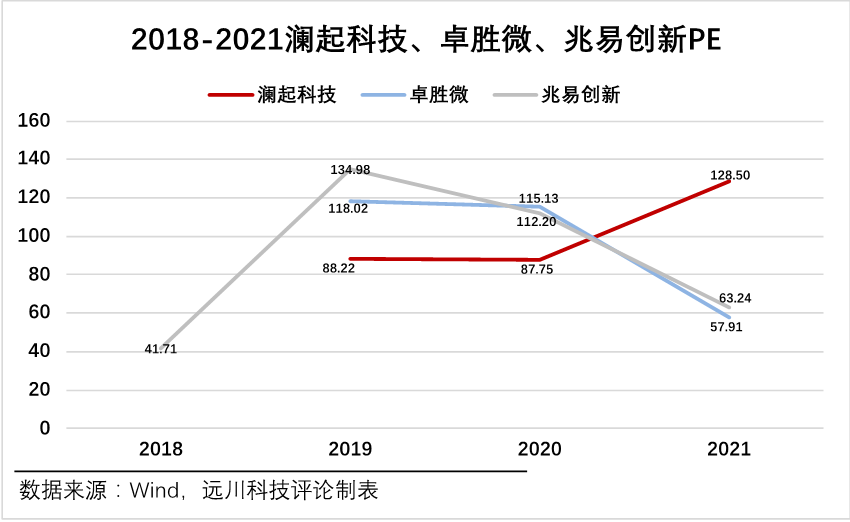

一些成立较早、在国内市场主营成熟芯片产品的企业,在2019年后的高景气周期中迎来戴维斯双击,如澜起、卓胜微、兆易创新,在这一时期增收也增利,在财务上都比较健康。

02

复制互联网模式

科创板红利带来了大量的资本,市场上进而出现了仿照互联网模式高举高打、饱和攻击的一种打法。这种打法的核心,在于对稀缺要素(如人才、设备、晶圆产能)竞拍高价然后独占,以此排异竞争者,在一开始形成“护城河”。尤其在芯片设计领域,这一现象较为普遍。

芯片行业的资本扩张持续了一段时间,到了现在,二级市场对于芯片行业的定价正在重构,具体到上述的三类芯片企业,具体表现为:

对于那些产品定义和商业模式仍在迷茫的企业,大家已经没有耐心了;

对于那些跨境并购整合而来的企业,投资者在谨慎观望,嫁接到中国市场不是保证增长的灵药,一些企业经过疫情、砍单潮等波折,反而只是回到了收购前的水平,估值自然也就大幅缩水;

那些老一代的芯片企业,估值还算坚持住了,但也坐了过山车,他们是资本市场*质的芯片资产,老业务稳健,但是增长不能说引人注目,新业务的开拓较多也处于摸索期,不是现在就能摘桃子的阶段,因而有较大不确定性。

03

估值塌方与依旧坚挺

转眼间,芯片行业迎来了冰火两重天,冰的有一些案例:

指纹芯片企业重跌,“一代拳王”之后找不到方向。这不是个案,很多数字芯片设计企业都身处这个严峻的困境,只能在缺货潮来的时候捞一把就走,接下来就是勉强维持生存,对于开拓新的场景也无所适从。

手机砍单潮下,该崩的都崩了,PA龙头市值不足两百亿。任技术壁垒有多高,人才有多牛,市场是不认账的,不赚钱的就给不起来估值。

在估值塌方的大背景下,估计有不少泡沫不能得到兑现,以为科创板人傻钱多的,怕是要失望了。

当然,芯片行业不只有估值塌方的,也有依旧坚挺的,火的有一些案例:

芯片设备老当益壮,在晶圆厂扩产潮下,许多专精于特定工序设备的厂商,业绩依旧高速增长,老美继续卡脖子,景气反而越好,正所谓缺什么补什么。

具备自主知识产权的国产CPU风采依旧,龙芯的“自研IP+基础软件组件”得到市场认可,芯片行业的叙事在深入。

可见,真正稀缺的、依旧增长的,仍然会维持其强大。资本市场已经过了芯片行业的科普“补课”期,什么是真金,自然能够经受火炼。

04

一些隐忧

在资本市场剧变的背景下,套利型投资却仍在大行其道,值得我们警惕。此处所指的套利型投资,不只是资金套利,还包括画PPT、动用社会关系、无序涨价等广泛意义上的套利行为。以下仅举几例:

一些设计公司学生创业,毁约T家,但不影响各种宣布战略合作,上游不信任;

一些设计公司涨价的时候漫天要价,不做好品控,投机心态严重,下游模组厂等深受其害;

一些厂子的股权斗争波谲云诡,大资本和一些其他势力习惯于摘成熟的桃子,摘完便驱逐管理层,不是你死就是我活,这么一斗,高速发展的黄金期错过了,谁受益谁受损?

一些大算力芯片公司在投资人压力之下,对外动辄讲“国产”、“自研”,暗地里却是广泛利用多地芯片设计外包团队,对外让人以为是对标英伟达,追逐星辰大海,实际上瞄准的是不可言说的XC市场,遮遮掩掩;

此外,还有一些风格浮夸、不知所云的芯片行业发布会,已经成了广告法的法外之地。如果说迫于外力欺人是不得已,那就怕之后发展到自欺的地步而不知进步了。

总之,对于短期利益的贪婪,正腐蚀着芯片行业。

05

回归天道

那么,中国芯片行业接下来会向什么方向发展?我认为是回归“天道”:

做一块芯片,挣一份利润;真突破有多大,那就赚多大的毛利率;吹了半天猛如虎,一看毛利率是20%,那多半是虚假的泡泡,迟早要破。

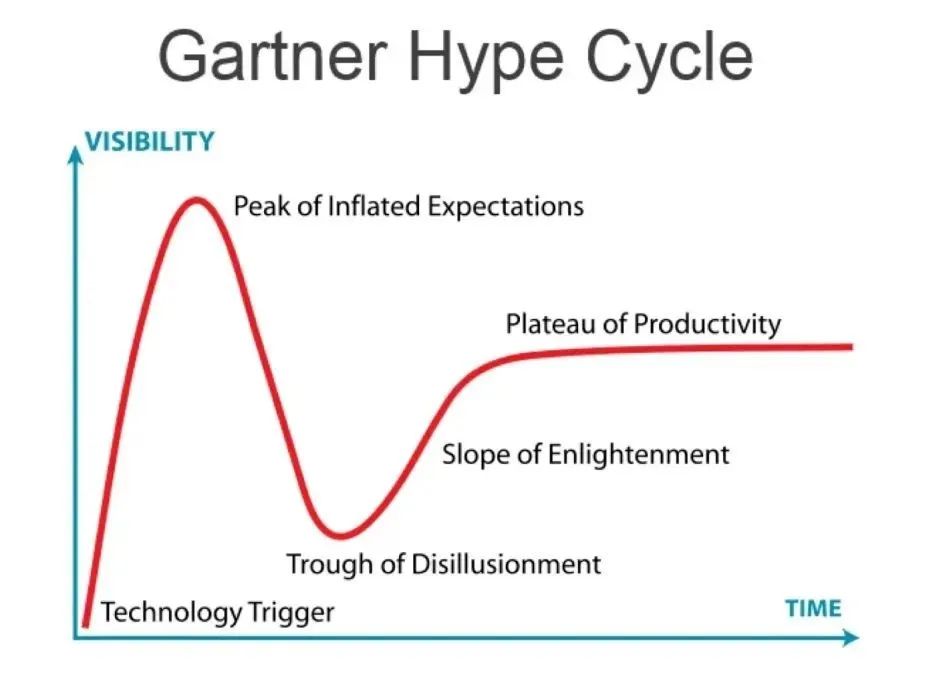

实际上,我们不能把芯片行业都放在Gartner曲线的上行段上面,不同的芯片公司因其品类不同,属性不同,应该做不同的归类:

掌握六、八英寸晶圆厂的,制造一般品种的,类似于资源型企业,应归入周期品行业;

在成长迅速的景气度行业,如电动车的功率半导体,应归入成长行业;

突破高难度、卡脖子品种并且实现量产了,这是真稀缺,真高科技,不过这类一般可能性很小,专利墙作为高技术芯片的重要护城河,不可能不用,要去突破老的有专利墙的品种,难度很大;

转折期的新兴细分芯片,还处于产品原型打磨阶段,产业链的诸多环节尚未成熟,很多是风险投资,要谨慎观望。

06

尾声:警惕大崩溃

在游戏业界有一个著名的历史事件:雅达利大崩溃。

1982年的圣诞节,雅达利母公司华纳,逼迫雅达利用六个星期制作了史上最臭名昭著的游戏IP《ET外星人》。结果,雅达利只卖了150万份,剩了250万份没卖出去,最后只能和其他存货被当成垃圾一样,掩埋在了新墨西哥州的一个小镇。

其实,早在此之前,在“数量压倒质量”的政策下,美国游戏市场已浮现了成千上万款烂游戏,这些垃圾着实恶心到了美国消费者,只是《ET外星人》成了最后一根稻草。在此之后,美国游戏市场总额跌了97%,以至于四年没有恢复元气,人人谈游色变,直到一家日本游戏厂商——任天堂拯救了美国游戏行业。

是不是有些眼熟?一个公司带崩一个行业,不是什么戏说,而是真事。

这正是当下的中国芯片行业应该警惕的。雅达利大崩溃给人的启示,就是不要为了爽一把,梭哈了一下,透支了整个行业的信誉。不管是行业龙头、创业企业,还是投资人,都要把握住自己的信誉,不要把最珍贵的名誉给糟践了。

其实,早在2007年左右,中国芯片业曾涌现出一波电视芯片创业热潮。

当时,广电与工信争雄,出台了一个新的电视标准,一度是众望所归,前后吸引了为数不少的海归创业,成立了三十多家芯片公司,但最后都给埋了,只剩下一个转型射频。这波芯片热,吓走了不少知名的美元基金(你熟悉的都有),以至于十几年间不再投资中国芯片。

以史为鉴,警惕大崩溃。