随着唯捷创芯上市破发,国产射频芯片的终局之战提前到来。

该来的迟早会来,行业各方都冷静下来,想想出路和未来,少一些乱象丛生,多一些回归产业本质,理性客观地来看待这场国产射频芯片终局之战。

技术和市场是国产射频芯片终局之战的两个最重要战场。资本市场留给国产射频芯片创业的时间不多了,短则3年,长则5年,如果不能上市或被并购,最后面临的就是出局。

技术之争

在芯片行业,产品是技术的体现,技术是人才的体现,但技术又不仅仅是人才的体现,也是时间和资金的体现。做出技术*的芯片产品,需要人才、时间和资金的投入。只有这三个要素同时到位,才能获得技术竞争力。

技术优势和竞争力最终要落在产品上,用产品说话才有价值和意义。对企业来说,不能落地的技术,不能转换成产品竞争力的技术,就不是真正有意义的技术。

射频芯片技术在中国经历了近20年的发展,从蹒跚学步,到突飞猛进,离不开中国射频人的坚持和努力,离不开资本的青睐和加持。今天,中国射频前端芯片技术和产品已经全面铺开,学习和追赶国外厂商。下面对国产射频芯片技术和产品做个归纳和总结:

2G PA/3G PA:

国内从2006年开始量产2G PA至今已有16年,从开始采用砷化镓工艺到现在已全部采用CMOS工艺。国产射频芯片公司做的既便宜又好。

3G PA从2012年开始实现国产,砷化镓和CMOS工艺共存,纯粹的3G手机市场基本上没有了,PA就也没有了市场空间。

Phase 2/Phase 5N:

到了4G PA,在MTK的主导下创新出Phase2架构,简称Phase2 PA。这也是PA模组化最早的雏形,采用基板技术,几个不同DIE集成在一个封装里,并采用不同的工艺,集成PA和开关。国内射频芯片公司花了三年时间集中研发取得了成功,又花了2年时间在技术上迭代才追上国外厂商。

接着,在Phase2 PA的基础上升级到Phase 5N,进入到5G PA行列,技术上没有太多障碍。

L-PAMiF:

Sub-6GHz UHB L-PAMiF对PA的设计难度大幅提升,n77/78/79 PA频率更高,带宽更宽,设计难度也就更大。同时要求更高的功率,更高的集成度,增加集成LNA和滤波器,导致对散热要求更高。国内头部射频芯片公司在2020年开始量产,到今天实现量产的国产射频芯片有四家,因而拉开了国产射频芯片公司之间的技术差距。

PAMiD:

5G手机sub-3GHz PA模组方案,经历了Phase7到Pahse7L,把LNA整合到PAMiD,成了高集成度的L-PAMiD,该方案是目前最广泛使用的模组方案;接下来从Phase7L演进到Phase7LE,在MH L-PAMiD基础上增加EN-DC。

国内在这个产品上都是空白,大量的滤波器被集成,相比L-PAMiF,集成度更高,研发难度更大。PAMiD将进一步拉大国内射频芯片厂家之间的技术差距。

WiFi FEM:

做WiFi4 FEM很容易,做WiFi5 FEM也不难,但做好WiFi6 FEM并实现正常量产,显然不是那么容易。

WiFi FEM已经进入WiFi6时代,频段涉及2.4GHz、5GHz和6GHz。没有全频段覆盖,不叫做WiFi FEM;没有现实WiFi6 FEM技术,不叫做WiFi FEM。因为WiFi7已经来了,接下来要开始研发WiFi7 FEM。

Cat.1 PA:

Cat.1 PA是Phase2 PA的缩减版,相同的技术。难度在于谁能把尺寸做小,把成本做低。

BT FEM:

蓝牙FEM的技术门槛低,采用CMOS工艺,研发相对简单。市场很小,却有近10家国产BT FEM。

UWB FEM:

UWB FEM跟BT FEM类似,采用CMOS工艺,没有线性技术指标要求,功率要求不高,但频率从6G-9GHz,属于高频宽带。整体来说,技术难度不大,技术上没有演进,做完即结束,国内在做的也有好几家。

基站 PA:

市场上关于基站PA的介绍很少,大众熟悉的PA公司都没有正式介入。是技术太难,还是市场太小?

基站PA分为宏基站PA和微基站PA,这一块在5年以前被国外公司所垄断。早期,宏基站PA采用LDMOS工艺,现在70%的产品转为氮化镓工艺。技术难度是有的,尤其是在可靠性方面要求高。微基站PA一般为10W,采用砷化镓工艺,技术难度相对要低一些。现在国内公司已经进入这个基站市场。

DiFEM/LFEM:

这个产品,国内已经有龙头存在,技术上不存在问题,国产芯片在成本上也很有竞争力。

批次的一致性是目前存在的挑战,如果自身没有SAW滤波器资源,基本上不可能在这个赛道存活下来。

Switch/LNA:

开关和LNA成为了射频前端芯片最为基础的常规产品,会出现在各种芯片模组里。做FEM的公司都有这个技术,国内有这个技术和产品的公司超过50家。

滤波器:

滤波器是国内射频芯片最需要突破的地方,滤波器研发技术涉及到EDA、设计和工艺,以及封装技术。做滤波器,需要建立自己的生产线成为行业共识。

BAW/FBAR滤波器还会遇到专利问题,绕开国外的专利将让国内射频芯片公司付出高昂的研发时间和费用。

市场之争

市场之争也是技术之争,产品之争。射频前端芯片的前三大市场分别是手机市场、WiFi路由器市场、基站市场。

手机市场之争是大客户之争,实际上就是华为/荣耀、小米、OPPO、vivo,再加三大ODM厂商闻泰、华勤、龙旗,都是围绕这几个客户的争夺。根据供应链管理原则,每个客户一般只会导入2~3家国产射频芯片公司(保留2家国外公司)。这样会导致一个结局:有主力核心产品,但没有大客户,出局;有大客户,但没有主力核心产品,出局。既有主力核心产品又有大客户的国产射频芯片公司才能赢得终局之战。

何谓主力核心产品?是那些技术含量高并且销售额占比大的产品。在射频芯片行业,芯片产品越高端,市场规模往往越大。所以,国产射频芯片公司一边要攀登技术高峰,一边要攻占大客户,面临的挑战很大。从下面产品的2021年国内市场规模就可以看出:

2G PA/3G PA市场规模:6亿元以内

市场在萎缩,产品做到了*,低毛利,国产供应商只剩2~3家。

Phase 2/Phase 5N PA市场规模:约55亿元

Phase 2 PA和Phase 5N PA大部分已经国产化,Skyworks和Qorvo一共还有10亿元市场。随着4G手机转为5G手机,Phase 2 PA会下降,Phase 5N PA会增长,但整体的市场规模在近两年会维持不变。唯捷创芯占约60%的市场份额。

L-PAMiF+LFEM市场规模:约50亿元

一般来说,客户会一起采购L-PAMiF+LFEM,除了慧智微在2020年开始供应客户,国内其他厂商在2021年下半年才开始批量供应。这个产品主要是国外厂家为主,其市场规模随着5G手机增长而增长。预计在2022年,大部分市场份额会被国产射频芯片替代。

PAMiD市场规模:约60亿元

这个市场为Skyworks、Qorvo和高通RF360所占有。市场规模会继续增长,但两年内国产射频芯片公司还吃不到这块市场蛋糕。

分立Switch/LNA市场规模:约36亿元(射频开关:28亿,LNA:8亿)

到目前为止,市场被卓胜微所垄断,估算大约有15亿元来自韩国市场。根据唯捷创芯财报,2021年射频开关销售额约5000万元。

这个市场规模是往下走的,只要卓胜微不放弃这个市场,其他公司都没有机会。即使是手机PA公司,有射频开关技术,有好的供应链价格,有大客户基础,也没有机会。否则,这些手机PA公司直接干射频开关上市好了。

DiFEM市场规模:20亿元(猜测)

市场上在量产交货的DiFEM国外厂家有Skyworks、村田、Qorvo、高通RF360,国内只有卓胜微。目前没有收集到具体市场数据,待后续更新。

随着卓胜微SAW滤波器工厂量产,在DiFEM市场,卓胜微将继续成为主导者,甚至垄断者。

WiFi FEM市场规模: 约30亿元

WiFi6 FEM市场规模大于WiFi5 FEM,WiFi5 FEM市场规模大于WiFi4。相信在未来,WiFi7 FEM市场规模一定大于WiFi6 FEM。

国内有20多家公司在做WiFi FEM,而目前80%以上的WiFi FEM市场份额属于Skyworks、Qorvo和Richwave,高通RF360也在研发WiFi FEM,将加入到这个市场。

Cat.1 PA市场规模: 约3亿元

市场容量不大,市场成长空间有限。国产竞争厂商达7家之多,技术上没有演进,最后都是同质化产品杀价格,无利可图。

BT FEM市场规模: 1亿元左右

这么小的市场空间,为什么有多达10家国产厂商。答案只有一个:技术门槛太低。

UWB FEM市场规模: 约200万元

UWB和蓝牙一样是短距离通信,基本上不需要外加FEM,同时追求的又是低功耗,加了FEM就没法低功耗。

UWB基站侧需要加FEM,增大发射功率。但UWB基站的推广属于民间商业化范畴,与运营商无关。UWB是10多年前的老技术了,未来市场能不能起来,什么时候起来,都有不确定性。就算UWB市场起来了,UWB基站侧加FEM的市场规模也就是1亿元左右。

基站射频前端芯片市场规模:30~60亿元

基站市场受技术升级和政策影响很大,属于周期性波动市场。所以,在这里强调2021年市场规模没有多大参考意义。

基站射频前端芯片包括PA、Switch、LNA、Filter(SAW、LTCC、BAW/FBAR)。

基站又分为宏基站和微基站,据市场信息,2021年微基站PA市场规模为5亿元,宏基站和微基站采购的滤波器为6亿元左右。

国内宏基站和微基站PA格局初定,三个客户和四家国产基站PA厂商。客户为华为、中兴、新华三,四家国产基站PA厂商中有三家国产PA厂商处在即将上市或者上市辅导中,还有一家是不会上市的。据行业内人士告知,国产基站PA在2021年实现出货近20亿元。

分立滤波器市场规模:约110亿元(SAW滤波器:100亿元,BAW/FBAR:10亿元)

这110亿元滤波器市场包括村田7亿美金、高通3亿美金(SAW+BAW)、Wisol2亿美金、太诱2亿美金、博通1亿美金(FBAR)、国产滤波器2亿美金。手机上只有n40、n41频段会采用BAW/FBAR滤波器,而且在未来,大部分的滤波器会集成在模组里。

国产滤波器80%的销售额来自四家公司:好达、德清华莹、麦捷科技、三安集成。

PA与滤波器之争

射频前端模组的到来,PA和滤波器本来可以成为合作关系,但随着越来越多的国产滤波器公司对外官宣在研发射频前端模组,这种关系由合作转变为竞争。

有一句话说到:“大家都穷的好好的,你为什么要先富起来,打破这种平衡呢?”在任何一个行业,一个打破了平衡的人,就有无限的可能。可能还会保持原有的圈子,也可能会抛弃原有...

国内射频芯片行业陷入了囚徒困境,国产滤波器公司在研发PAMiD、LPAMiF、LFEM、DiFEM,手机PA公司要不要进入滤波器呢?

卓胜微从射频开关开始,进入到滤波器,最后实现PA模组化,是国内射频前端芯片布局最完整的公司。

唯捷创芯怎么办?其他国产PA公司怎么办?毫无疑问,必须自己做滤波器,就像Skyworks、Qorvo、高通那样,有自己的滤波器才能做出有竞争力的射频前端模组。

国产PA与国产滤波器之间的竞争就此拉开序幕,谁会成为这场终局之战的胜者呢?

国产PA与国产滤波器之争,实质上是PAMiD+LPAMiF产品之争,尤其是PAMiD,模组里滤波器占总成本的60%。谁更有优势?我们先做产品分析。

PAMiD中所需要的滤波器均为小尺寸,如Low Profile CSP(厚度小于0.35mm),或者WLP。因为PAMiD应用于高端手机,对滤波器性能、可靠性要求高。另外,PAMiD需要支持复杂CA功能,需要用到四工器或者六工器,对滤波器设计要求难度大大提高。

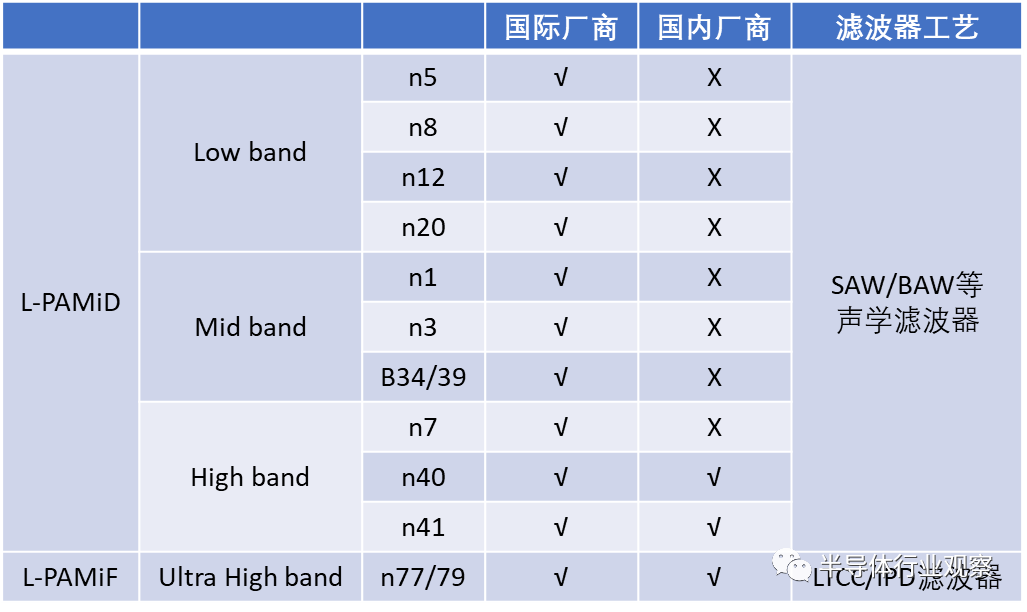

PAMiD需要的滤波器包括,Low band: n5、n8、n12、n20,Mid band: n1、n3、B34/39,High band: n7、n40、n41,其中SAW滤波器占70%,BAW滤波器占30%。除了n40、n41BAW/FBAR滤波器有国产厂商可以提供,其他滤波器都是只有国外厂商。至于LPAMiF,n77/79频段采用的是LTCC或者IPD滤波器,与SAW和BAW/FBAR滤波器无关。未来毫米波AiP和SAW、BAW/FBAR滤波器也没有关系。

国产滤波器公司做PAMiD和LPAMiF,首先要研发PA,因为市场上没有公司卖5G PA裸DIE;其次要研发模组需要的滤波器,当然也可以外购国外滤波器,但那样在PA和滤波器上都没有优势。所以,要在竞争中取胜,国产滤波器公司必须在PA和滤波器研发上齐头并进,在人力和资金上都要大投入。

再回看国产滤波器走到哪一步了,分立Rx SAW滤波器已经OK,分立大尺寸Normal SAW滤波器只能应用于如B1/5频段,分立大尺寸TC-SAW滤波器(可扩展到B3/8/28/7等频段)还没有,可集成小尺寸并采用IHP/TC-SAW/BAW等工艺实现B1/3四工器等全频段滤波器更没有。

但对手机PA公司来说,PA技术已经掌握,只需要购买国外滤波器来做PAMiD,解决集成化的问题,后续再进行国产滤波器替代(不管是买还是自己做)。相对来说,能更快地推出PAMiD产品。

未来未知,国产PA与国产滤波器之争到底谁会胜出,只能拭目以待。

结语

国产射频芯片终局之战会分为两个赛段,*赛段是上市出线赛,第二赛段是上市后的淘汰赛。有人会倒在*赛段,有人会倒在第二赛段,不管哪个赛段,这个赛程都不会太长。

不要惧怕结果和未来,做好你自己,去看更明亮的光,看更深邃的梦,即使哪天告别了芯片创业,也要告诉自己活过一场。