中芯国际在近日的年报会上表示:“面对疫情演变、复杂的外部环境、快速变化的产业动态,行业整体产能供不应求,但部分应用领域需求趋缓,产能全线紧缺逐步转入结构性紧缺。”

大家还在思索到底是哪部分应用领域需求趋缓之际。台积电董事长刘德音公开表示,由于俄乌冲突和亚洲国家的疫情封锁政策,智能手机、个人电脑、电视等消费电子产品在全球的需求开始放缓。

台积电作为全球*的芯片代工制造商,反映着全球电子产品需求的晴雨表。台积电、中芯国际两大Foundry透露需求变缓,那么如今消费电子究竟是哪方面出现了瓶颈?

有业界人士表示,由于此前智能手机等消费类电子终端供应链厂商疯狂备货,谨防今年再次出现去年严重缺芯的情况,导致目前库存压力很大。同时据市场预告,整个消费类电子市场需求疲软,对芯片的需求恐怕将同比下降30%左右。TrendForce将今年智能手机产量下调至13.66亿部,花旗集团也下调了对Qorvo、Skyworks等消费类芯片企业的预期和目标价格。

可以看到其中提及的两个关键词:需求疲软和库存高企。

消费电子设备出货下滑

日经新闻日前报导,受俄乌战争与通膨压力影响,消费电子产品需求不振,考虑到当前接近饱和的产能和库存状况,苹果将削减iPhone 13、iPhone SE、AirPods等三大产品线订单,这显示地缘政治与通膨削弱消费电子产品需求。苹果身为消费电子产业领导品牌,可能引发整体消费电子产业的连锁效应,促使其他制造商也减少产量,在市况不确定之际,先消化库存。

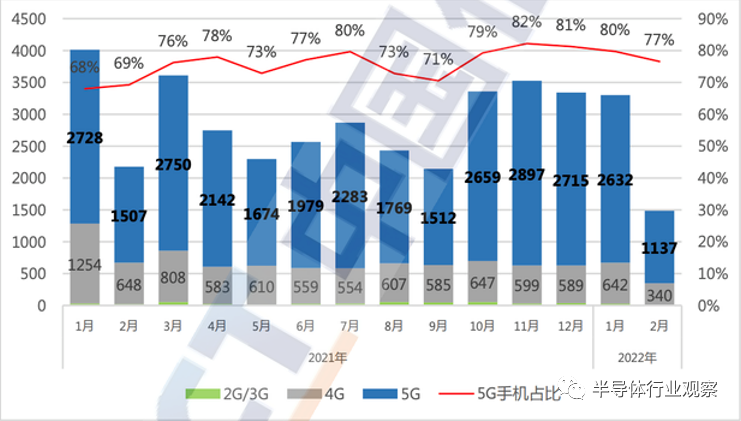

据中国信通院的数据显示,2022年2月,国内市场手机出货量1486.4万部,同比下降31.7%,其中,5G手机1137.4万部,同比下降24.5%。

国内手机市场出货量及5G手机占比

(图源:中国信通院)

除了苹果之外,天风国际分析师郭明錡在社交媒体上表示,国内各大安卓手机品牌今年迄今已削减约1.7亿部订单(占2022年原出货计划的20%),其中70%以上的订单使用联发科芯片。由于消费者信心低迷,在接下来的几个月里,订单可能会继续减少。

受整体市场环境影响,手机厂商开始降低市场预期和着手削减手机供应链订单,并对手机产品进行降低规格和降低配置操作。

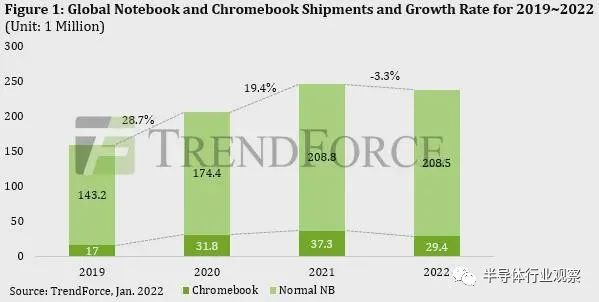

此外,除了智能手机外,笔记本电脑、平板电脑等此前都由疫情引发的市场需求增长,但目前海外众多地区对疫情实施开放性态度,远程办公与教学等宅经济效应所衍生需求有所减退,导致居家办公对平板和电脑的需求随之下降。

TrendForce预测,2022年笔记本电脑出货量将年减3.3%。

2019-2022全球笔电与Chromebook出货量与增长率

(图源:TrendForce)

其中,2021年Chromebook的市场占比为15.2%,但2022年预估将会下调至12.3%。出货量势头明显放缓,表明来自远程工作和教学的经济效应正在减弱。

市场研究机构IDC发布的报告数据显示,2021年四季度全球PC显示器出货量同比下滑5.2%,其中,中国PC显示器市场出货量816万台,同比下滑2%。IDC预计,2022年全球显示器出货量将会同比下滑3.6%。

而平板出货量同样在下跌,根据Strategy Analytics发布的研究报告,2021年第四季度全球平板电脑出货量同比下降25%,

综合来看,消费电子终端在经过多年发展后,已经进入存量发展时代。

在市场需求低迷不振的情况下,对于芯片端而言压力非常大。据业内人士透露,由于消费类电子市场需求不强,导致消费类电子芯片端面临30%的巨幅砍单,而芯片厂商此前由于备货向制造端购买产能,致使当下面临极大的库存清理压力。

预计在2022年的大部分时间里,非消费性芯片的供应商将维持强劲的出货量,但消费电子设备需求疲软将首当其冲地冲击到行业供应商。

近日,市场传出苹果将对iPhone SE和AirPods砍单的消息,歌尔股份、立讯精密、闻泰科技等供应链企业股价应声下跌。在整体市场需求疲软、削减订单的趋势下,将导致消费电子芯片厂商业绩下滑,并且由于去年芯片严重涨价,现在价格也在明显下降,从需求端和价格方面来看,出现了双重承压的现象。

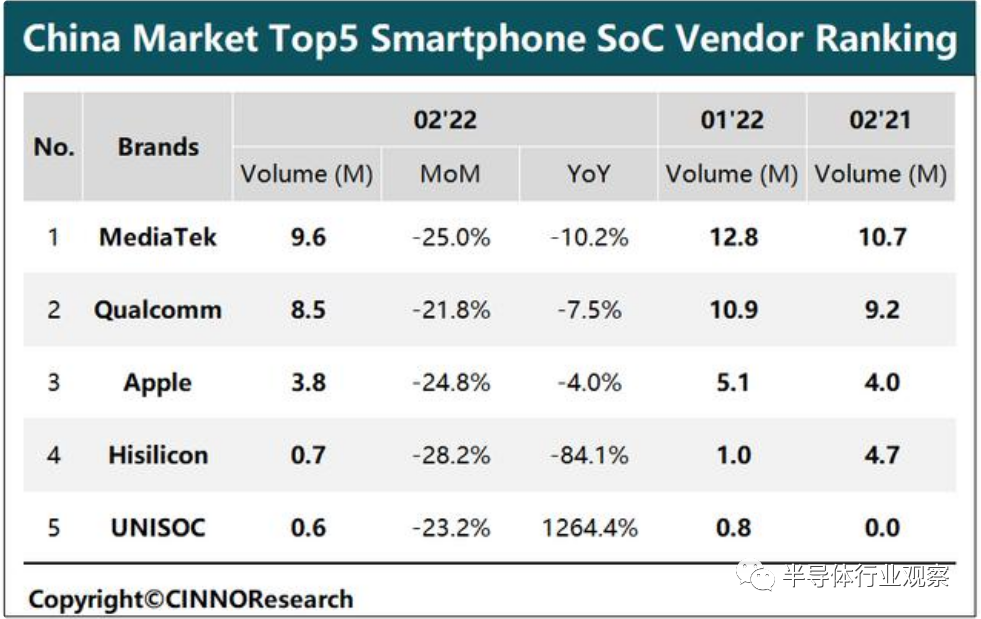

中国市场智能手机SoC芯片top5供应商排名(图源:CINNO Research)

从数据机构CINNO Research发布的2022年中国市场智能手机SoC排行榜可以看到,今年2月智能手机SoC厂商的芯片无论是环比还是同比都呈下降状态。

消费电子市场投融资遇冷

消费电子市场预冷,资本市场的嗅觉最是灵敏。

据美国普罗托科尔网站报道,尽管美国2021年全年在芯片领域对中国实施制裁,但在全球芯片短缺的推动下蓬勃发展的芯片市场里,中国芯片企业(主要是初创企业)的融资规模达到创纪录的108亿美元。

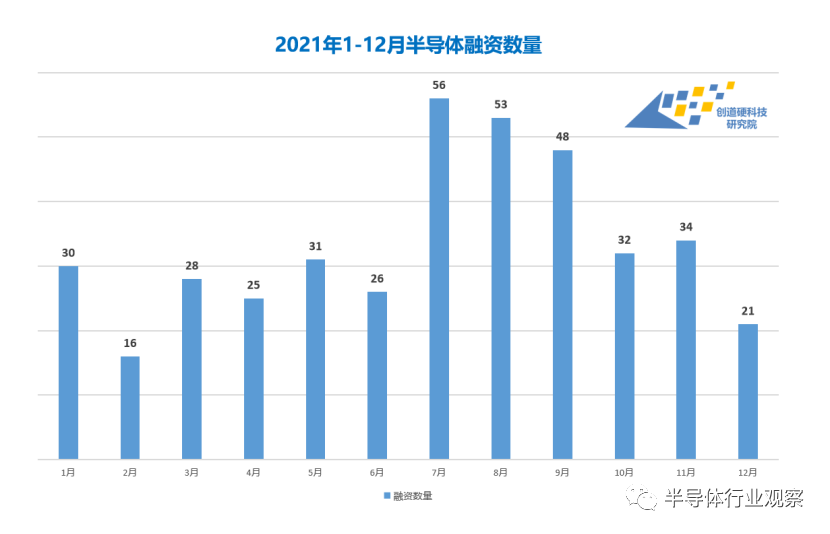

创道硬科技研究院数据显示,2021年半导体行业整体投资数量再次攀升,较上年同期(283笔)大增41%,投资数量超过400笔。

2021年国内半导体融资数量

(图源:创道硬科技研究院)

从目前投资机构集中的赛道来看,数据中心、汽车和半导体制造三大热门赛道,以及设备材料、EDA/IP等是目前最热的几个领域。

AI芯片领域,据不完全统计,2021年超10家AI大算力芯片企业完成超15轮的融资,包括瀚博半导体、天数智芯、九天睿芯、知存科技、昆仑芯、燧原科技等。2022年伊始,AI行业又有多起融资事件,比如,上海深聪半导体、墨芯人工智能等公司完成的上亿元A轮融资。

虽然人工智能目前在走向规模应用上遇到了一些瓶颈,但AI芯片作为人工智能产业*层的硬核技术,仍然是资本看好的优势赛道。

此外,从投资的热度来看,汽车是近年来最热的风口,资本正在大力地推动国产汽车芯片取得进步和突破。

本轮缺“芯”潮从汽车领域率先爆发,“缺芯”掀起半导体行业加速扩产浪潮,半导体行业进入新一轮景气周期,尤其是车用MCU、功率半导体等紧缺领域年内项目投资达到近几年峰值。其中,功率半导体在近两年大放异彩,除了传统的硅基材料外,以SiC、GaN为主的第三代半导体材料颇受资本追捧。

另外,自动驾驶AI芯片企业黑芝麻智能、芯驰科技、地平线等国内头部厂商融资动态不断,单是地平线就完成了15亿美元的C轮融资。

从2021年的投融资整体情况来看,AI芯片作为智能化产业发展的支柱性产业,备受资本青睐;另外汽车智能化趋势的带动下,汽车芯片、智能驾驶芯片以及智能驾驶方案等相关企业的融资笔数和金额都相当高;此外,物联网、SiC、GaN为代表的第三代半导体材料和器件等也是资本下注较高的领域。

由于体量规模较大,且准入门槛较低,消费电子市场仍然是投融资领域占比*的应用赛道,但市场活力和受关注度呈下降趋势。深层原因或在于,经过多年发展,传统消费电子行业已逐步进入成熟阶段,产品创新、市场增长速度已逐渐放缓,在芯片紧缺、产业链转移等负面因素影响下,产业链竞争进一步加剧。

人力/芯片生产成本不断提升

近期,业内一篇热门文章《一个亿,在一家芯片公司可以烧多久?》中表示:“一个亿烧完的时候,其实很多公司连芯片的影儿都没见着,有模有样的demo可能都没搞出来。但是不好意思,下一笔融资必须马上接着到账,否则之前投的钱就可能全部打水漂。

这钱到底怎么烧的?芯片设计公司属于轻资产公司,并没有什么特别昂贵的机器和场地投入,主要开销来自人力成本,芯片流片成本以及各类IP、EDA和相关服务类的费用,这几项开销会让你体会到什么才叫花钱如流水。”

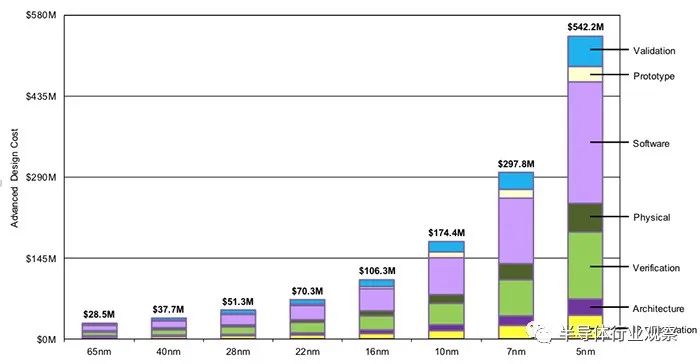

要是涉及到先进制程,花销更是一升再升。笔者在此前文章中对先进工艺设计成本进行过分析,统计了不同工艺下芯片所需费用,其中28nm节点上开发芯片需要5130万美元投入,16nm节点需要1亿美元,7nm节点需要2.97亿美元,到了5nm节点,开发芯片的费用将达到5.42亿美元。

先进工艺设计成本

(图源:Semiengingeering)

台积电近日还警告称,零部件和材料的成本也正在急剧上升,这在一定程度上推高了芯片的生产成本,这种压力最终会转嫁给消费类芯片设计企业。

另一方面,人力成本的不断上涨也在为芯片公司“雪上加霜”。

半导体行业人才严重缺乏已经成为全球产业面临的共同挑战。随着集成电路产业黄金十年的到来,人才薪酬也呈现明显增长趋势。据《2022人才趋势报告》预测,2022年通过跳槽涨薪最高的是芯片行业,有行业公司指出,这个行业的人才流动“往往是一个萝卜(求职者)N个坑(公司),只要求职者愿意动,每个坑都可以出非常高的价格招人,薪资平均涨幅大概是50%,很多人会高过这个涨幅。

不难分析,正常情况下芯片行业都是花钱如流水,可见在当今人力成本和芯片制造成本迅速提升的趋势中,芯片设计企业更是压力陡升。再加上资本市场遇冷,消费类芯片企业或将迎来“寒冬”。

写在最后

整体来看,2022年消费类电子市场需求表现并不会十分抢眼,尤其是智能手机、笔记本电脑和平板电脑等消费类电子市场的主要产品,市场需求逐渐趋缓。

如何获得增长新动能,成了消费电子企业的头等大事。

眼下汽车电动化、智能化发展迅速,元宇宙也创造了新的想象空间,这都给了供应链企业新的方向,或深耕VR/AR以求抓住消费电子行业新的增长点,或跨界“造车”试图突破重围。

综合来看,消费电子头部企业都在发力来寻找适合自己的第二成长曲线,究竟谁能够率先走出低谷还需进一步关注。

而对于转型本就不易的中小供应链企业,能思考的或许只是如何才能安稳度过这即将到来的“寒冬”。