联发科很有可能会抢走高通的高端手机芯片市场份额,不过,目前高通已经不“单恋”手机芯片市场。

虽然高通不做手机终端,但在过去十多年里却一直掌握着智能手机最关键的芯片产业链,各大厂商都有搭载高通芯片的手机。即便是iPhone13,也搭载了骁龙X60 5G基带,所以高通几乎享尽了智能手机发展的红利,多年来一直是智能手机SoC(System on Chip,系统级芯片)的*大供应商。

如果此前在高端芯片市场横行多年的高通曾坐稳行业一把交椅,那么联发科便是以低廉的芯片占据低端手机市场,稳坐二把交椅。

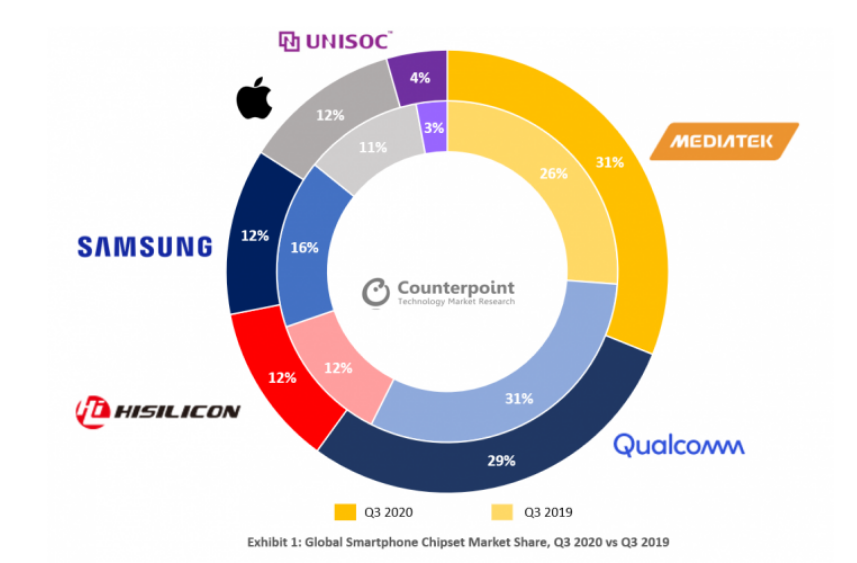

但从2019年开始,这一格局开始发生变化,联发科开始蚕食高通的市场份额。据市场研究机构Counterpoint数据显示,截至今年9月,联发科已连续5个季度芯片出货量超过高通,成为了全球*大智能手机SoC供应商。

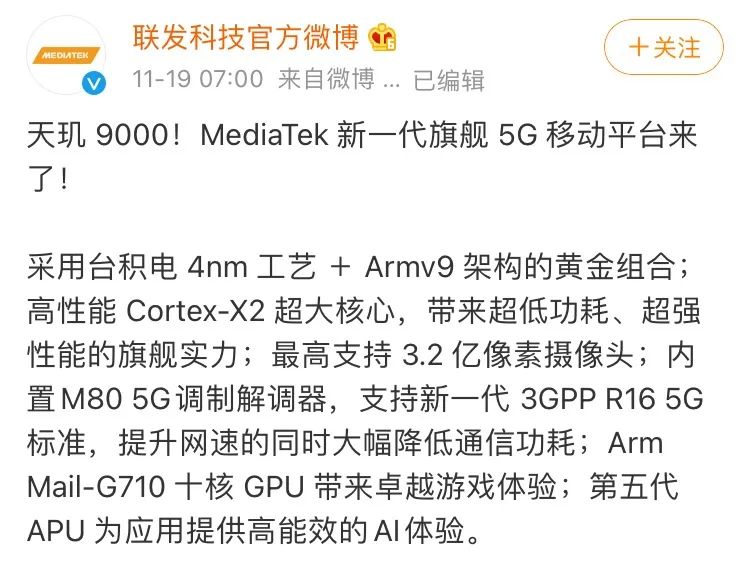

联发科正在迎头追赶高通,曾经在各自领域占山为王的两家公司,如今交锋次数越来越多。11月19日,联发科推出天玑9000新一代旗舰5G移动平台。

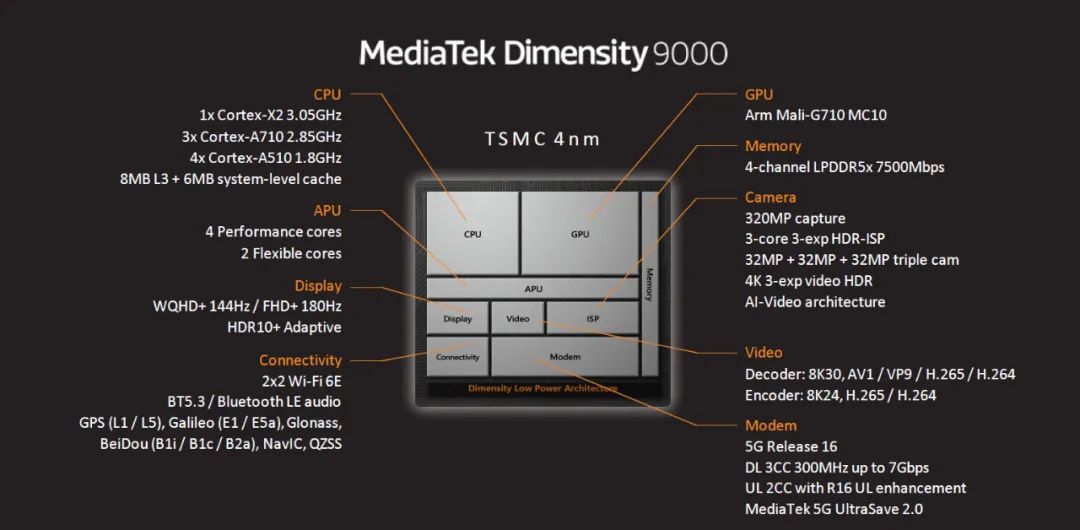

天玑9000,图源联发科官方微博

天玑9000,图源联发科官方微博

除了在发布时间上早于即将在今年12月1日发布的高通新一代骁龙8系旗舰芯片外,这款天玑9000在技术规格上也的确出彩,被外界认为是联发科高端旗舰的翻身之作。它是全球*采用台积电最新4nm制程工艺的手机芯片。而此前,联发科一直没有能与高通旗舰级产品抗衡的高端产品。

从手机测评软件安兔兔公布的性能跑分来看,这款天玑9000测评分数已经超过高通S888+处理器,成为目前安卓平台中成绩*的手机处理器芯片。

在联发科推出天玑9000的前两天,也就是11月17日凌晨,高通公司总裁兼首席执行官安蒙(Cristiano Amon)在投资人大会上表示,“我们不再局限于单一的终端市场和单一的客户关系。”目前,高通芯片销售收入中已有三分之一以上来源于非手机业务,包括汽车、无线家庭宽带、工业等领域。

其实高通转型之路在五六年前便被提上议程,但一直未有明显进展。彼时决定转型,也是因为高通业务发展遭遇不小冲击。

现在,联发科正在挑战自己主打的高端市场,并且“作品”的市场口碑也不赖,一场关于手机芯片的战役正在愈演愈烈。

高通虽多元化发展业务,但目前手机仍是其主要业务。11月23日,高通宣布将在12月1日带来最新一代骁龙旗舰芯片。这意味着联发科、高通将在新一代旗舰芯片产品再次正面对决,至于谁的芯片更胜一筹尚且需要画上一个问号。

除了手机战场外,联发科也在探索第二增长曲线,在新的领域,二者也狭路相逢,战火正在蔓延并越来越猛烈。

联发科奋力追赶高通

对高通来说,躺着收快钱的日子越来越少了。

不难否认,高通给外界的印象一直是手机芯片供应商的领跑者,但实际上,高通早已坐不稳“一方霸主”的地位了。调研机构Counterpoint发布的报告显示,2020年第三季度,联发科在全球的市场占有率达到了31%,同时还预计联发科今年的市占率会继续上升到37%,这将高出高通6%。

图源

图源

2020年第三季度全球智能手机SoC芯片市场统计报告

联发科无线通信事业部副总经理李彦辑也毫不掩饰,“联发科今年的目标就是冲击*旗舰芯片。”事实证明,这一点联发科确实做到了,天玑9000便是最直接的证明。

在产品方面,这两款芯片在规格上比较接近,主要差异在于它们所采用的芯片制造工艺不同。

首先来看首次突破安兔兔跑分100万大关的天玑9000。根据联发科提供的参数,天玑9000采用了全球*台积电4nm工艺和最新的Arm v9架构,这也是联发科好不容易抢在苹果、高通之前使用了新工艺。尤其在在当前半导体行业短缺行情下,联发科*高通采用台积电的4nm制程并不容易。

在CPU方面,天玑9000配备了1个Arm最强的Cortex X2核心,频率达到了3.05GHz,3个Cortex A710核心频率高达2.85GHz,还包含了4个Cortex A510能效核心。

相比上代天玑1200芯片,天玑9000芯片变化最明显的地方是引入了X2超大核心,上代天玑1200芯片并没有采用超大核心,而超大核心的引入会大幅度提升芯片的性能。联发科官方数据也显示,在这颗全新超大核的帮助下,天玑9000的性能提升35%,功效提升37%。

拍摄能力也是天玑9000的主要卖点。在影像方面,天玑9000配备了18位HDR-ISP图像信号处理器(ISP),能够支持三个镜头同时拍摄HDR视频,最高可支持3.2亿像素摄像头。

可以说,天玑9000除了CPU配置基本高过高通8系列以往产品的配置,其他指标也做到了顶格,一改联发科往日保守的风格。

较为可惜的是,天玑9000并不支持毫米波,依然是Sub 6GHz,但联发科表示明年推出的芯片会提供支持。

据多位测评博主爆料,天玑9000这个规格的芯片再配上其他硬件成本,成本或将超过3000元。这意味着联发科正式进入高端市场,正面与高通的骁龙系列芯片竞争。

天玑9000规格,图源联发科官方微博

天玑9000规格,图源联发科官方微博

高通自然也不甘示弱,距离联发科推出天玑9000的5天后,高通官方正式确认将于12月1日至3日开展2021骁龙技术峰会,揭秘全新一代骁龙移动平台,并表示其将应用新的、更简单的命名方案。这一信息与最近出现的几份爆料信息存在重合,不难让外界联想到下一代骁龙旗舰处理器或被称为“Snapdragon 8 gen1”。

据多家媒体爆料,最新一代的旗舰芯片或采用三星的4nm工艺制程。CPU方面,拥有1个Cortex-X2超大核、3个Cortex-A710大核以及4个Cortex-A510小核,共有八个核心。

若信息属实,高通新旗舰芯片与天玑9000芯片在硬件参数上难分伯仲,两款芯片同样都采用了4nm先进制程工艺,并且都采用了X2超大核加持的1+3+4三丛集设计。

因此,两款芯片的性能和功耗差异主要由它们的芯片制造工艺决定。虽然三星和台积电的工艺制程都叫4nm,但按此前的表现看,台积电的工艺相对更加成熟一些,成品在功耗、发热等方面的表现更为突出。

据此前台媒DigiTimes报道,在7nm时代,台积电就要强于三星一些,到了5nm时代又是如此,三星的5nm工艺与台积电的7nmEUV相当,可以说台积电的5nm工艺要比三星5nm工艺*一代。如此或可以预测,台积电的4nm工艺或比三星的4nm工艺优秀。

并且,以往每一代制程基本由高通、苹果厂商率先发布,联发科属于后来跟进者。但这一次联发科先于高通率先发布*4nm芯片,或许就此能在高端市场打一个翻身仗也未可知。

毕竟联发科与高通的争斗由来已久,这次也并非高通和联发科*次在中高端市场的对弈。

在功能机时代,联发科最早依靠低廉的芯片占据低端手机市场,被视为“山寨机之父”,那时联发科与高通还没有过大的冲突。

后来进入智能机时代后,遇到海思芯片断供,联发科成为多家手机厂商应对市场风险的“备胎”,这使联发科迎来了一个市场红利期。凭借在中低端市场的发力,联发科在2020年第三季度首次超越高通,成为全球*的智能手机芯片供应商。

同时联发科为了扭转低端印象,开始冲击高端市场,但联发科的高端之路一直走得很艰难。由于产品质量、价格偏高等因素,其高端芯片并不如高通受手机厂商欢迎。

此次天玑9000则让联发科有实力挑战高通,但其能否成为高端市场的爆款,最终还是要看有多少手机厂商与其合作。

对联发科来说,它一直在加大对高端手机芯片市场的投入,这些年的奋力追赶如今总算看到了一些成效。但就在联发科可能超越高通之际,这家常年霸占高端手机芯片市场的“老大哥”,却将目光看向了其他领域,不再“只把鸡蛋放在”手机芯片市场。

高通不只迷恋手机战场

当联发科还在想尽办法追赶高通时,高通早已不只迷恋手机芯片战场。

高通发布第四财季财报也显示,它已经实现了业务多元化,超过三分之一的销售额来自驱动其他类型设备的芯片,如个人电脑、汽车和虚拟现实头盔。高通汽车业务营收已由2020年的6.4亿美元增长到9.7亿美元,营收增长甚至超过手机业务,预计未来这一业务的营收还会继续增长。

随后,在高通举办的投资者大会上,其公开了更具雄心的业务增长计划:未来十年,高通的潜在市场规模将从目前的约1000亿美元增长至7000亿美元。这意味着手机以外的业务将以更快的速度增长,物联网、数据中心和PC市场都会出现高通的频频动作。而高通的战略也变为“不能再被单一市场和单一终端客户所定义”。

可以说这场投资者日活动以及第四财季财报,打消了很多投资者对高通是否能实现多元化转型的顾虑。

这直接引起了二次市场的波动。随后高通股价开始大涨,一度上涨了7.89%,市值突破2000亿美元,创历史新高。

高通股价走势,图源老虎证券

高通股价走势,图源老虎证券

对于高通近年一直在推进业务多元化,新上任领导有很大功劳。尤其是自Cristiano Amon在今年上任高通的CEO起,他一直试图降低高通对智能手机的依赖,比如“去苹果化”。

而且,高通早在6年前便开始规模化布局新业务板块。彼时,受手机大厂自研芯片的加速、行业整体不景气等各因素影响,从2015年开始,高通的营收和净利润出现明显的下滑趋势。2017年第四财季,净利润更是同比大幅下滑89%至2亿美元,创多年以来新低。而在2014年的*期,高通曾创造近80亿美元的净利润神话。

于是高通在2015年年中不得不宣布战略调整计划,其中包括调整业务方向等,开辟第二战场。

据当时高通的官宣内容,除了巩固智能手机核心市场外,高通此后会把核心技术向物联网、移动计算、车联网等领域扩展,并将投资重点集中在具有规模化和高盈利前景的市场机遇,比如数据中心和部分万物互联的垂直领域。

在传统移动通信领域,高通占据着强势地位,但其他新业务的市场早已被其他玩家占据,想再次“占山为王”显然不可能。于是高通曾试图通过砸钱收购新业务的头部玩家建立行业地位,但最终以失败告终。

比较典型的一个例子是,为了抓住自动驾驶这一机遇,2016年高通宣布以470亿美元价格收购全球*的车用半导体制造商恩智浦,成为芯片史上*的并购案。但经历了近20个月的协商后,因监管原因这一计划最终“流产”。

但这起并购失败并没有让高通停止追逐新业务。2017年高通首次披露了其研发自动驾驶汽车芯片的计划;时隔一年后的高通CES发布会上,当时担任高通总裁Cristiano Amon(现高通CEO)全程只提了一次骁龙845,其余时间主要介绍除了手机业务之外的所有业务,比如宣布高通在语音助手、汽车、5G等领域的合作伙伴等等。

而Amon也表示,除了发展新业务,仍将手机作为高通的一大重点业务。

即便现在高通在新一代芯片发布时间上受到来自联发科的挑战,但并不是发布越早越占优势,后续是否能打开销路,还需观察以小米为代表的国产厂商的采购意愿。只有用户真正用上才叫商用。

在目前已经公布的消息中,小米、荣耀、vivo和OPPO已经确定未来2年会与高通在旗舰和高端手机进行合作,三星也将在其2022年多层级终端中采用骁龙移动平台。而就在高通官方正式宣布了2021骁龙技术峰会后,联想中国区手机业务部总经理也随即在微博表示,“12月1号,很快就到。我们moto的新旗舰们,也即将就位”。

而天玑9000只是预计小米、OV等厂商将会搭载,其中Redmi希望大一些。不仅多家媒体在报道指出Redmi K50游戏增强版将搭载联发科处理器天玑9000,Redmi品牌总经理卢伟冰也在社交媒体上转发并写道,“天玑9000来了……对Redmi有什么期待”。

受制于4nm芯片工艺的难度和量产爬坡时间较长,需要投入大量的资金与时间沉淀,最终哪方率先实现商用,暂不好说。即便联发科此次成功逆袭,但它也不得不正视一个重要的问题:在高端芯片市场,联发科与长期主打这一市场的高通相比,实力依旧存在较大差距。

高通已经发布骁龙855到骁龙888这几代高通5G旗舰芯片,代表着安卓行业内5G旗舰芯片的最高水准,而联发科最强的天玑9000,至今还未实现量产。并且根据CINNO Research中国智能手机市场销量数据预测,2021年中国5G智能机市场中高通仍为*手机处理器厂商,市场占比预计增至35%。

即便不会被对手轻易超越,高通在芯片市场受到的威胁也越来越大,它不得不发力拓展新业务,来平衡智能手机领域市场份额的减少。而且随着手机厂商自研芯片快速成长,终将会终结高通独霸芯片市场的时代。因此,若不选择多元化转型,高通很可能在强敌环伺的市场里失去优势地位。

高通VS联发科:狭路相逢新业务

联发科与高通,不仅在手机芯片领域抢蛋糕,在多个其他领域同样存在竞争关系。

伴随着全球智能手机市场饱和,高通和联发科之争已经从增量市场转到存量市场。不管是高通还是联发科,都意识到了原先主打的手机市场已经不能够为其带来更大的利润,更大的利润点只会出现在新的增量市场。

因此,除了在手机芯片市场发力,联发科和高通不约而同尝试其他新领域,也避免不了出现“狭路相逢”,互抄“后路”的情况。

关于高通与联发科在新业务方面的角逐,首先该提及的是WiFi芯片。根据Gartner数据,到2025年,所有物联网连接中的72%将使用WiFi和Zigbee的传输技术。如今,作为上游的WiFi芯片厂商已形成稳定格局,其中以博通、高通、联发科等为首的传统全球IC设计企业掌握市场话语权。

2011年,高通与联发科同时开始布局WiFi领域,两者再次在WiFi领域相遇。

虽同一年入场,但高通在网通市场实力仅次于博通之后的第二大方案商,陆续发布了多款WiFi芯片。联发科也一直积极布局WiFi业务,但与高通仍存在一定差距。

据英国咨询机构ABI Research分析指出,自2015年开始到2018年,原先头部厂商博通在WiFi市场的份额大幅下降,同一时期高通公司的市场份额从24%增长到28%,曾一度成为市场*。

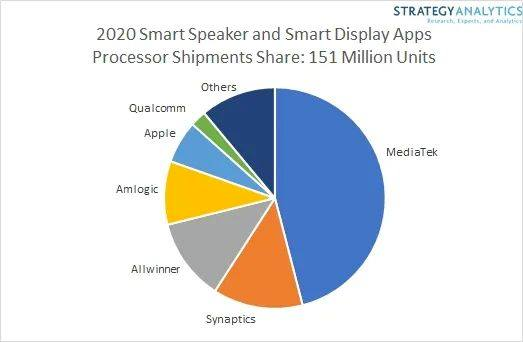

在WiFi市场没能分得多少红利的联发科,扭头却在智能音箱芯片市场收获得盆满钵满。

彼时,在智能手机市场连续攻克高端市场失败,中低端市场份额也在逐步减少的联发科,开始把智能音箱作为第二战场。天猫精灵、亚马逊的Echo等当时海内外出货量*的两款智能音箱,均采用了联发科的芯片MT8516。

这让在智能音箱小试牛刀的联发科尝到了甜头,此后便重力发展该业务。据市场研究机构Strategy Analytics智能音箱和屏幕服务最新发布的研究报告显示,2020年全球出货1.51亿智能音箱和智能屏,销量创下新高,其中近50%设备都在使用联发科的处理器芯片。

2020年全球智能音箱销量,图源Strategy Analytics

2020年全球智能音箱销量,图源Strategy Analytics

而在智能音箱这一领域,高通的动作落后不少,2019年才推出了一款专门针对智能音箱的处理器QCS400芯片,并未在终端市场上掀起多少浪花。

除了智能音箱,伴随元宇宙概念大火的可穿戴设备、AR/VR技术等,也有高通、联发科的身影。

继2018年,高通推出*专业应用AR和VR设备的芯片XR1后,2019年12月,高通又发布了升级版XR2,Meta(前Facebook)VR头盔Oculus Quest 2便是依赖这款骁龙XR2芯片组来驱动其独立VR硬件,这也让Amon今年引以为傲地夸赞“我们的技术是进入元宇宙的门票”。

联发科虽也在2016年跟进了虚拟现实的浪潮,但一直并未明显动作。

而近几年来,智能汽车的发展加之5G技术应用,使得车载芯片的发展呈现了持续增长的趋势。面对车联网这块大蛋糕,高通与联发科动作不断。

2016年,联发科技宣布正式进入车用芯片市场,2018年的CES上,联发科推出了NeuroPilot人工智能平台,将终端人工智能(Edge AI)带入自动驾驶汽车等各种跨平台设备。2019年联发科又在此前的基础上推出了车载芯片品牌Autus,与韩国现代起亚汽车供应链进行合作。

高通早已在汽车领域布局20多年,成为汽车芯片市场的核心玩家,产品范围也从原来的车联网C-V2X扩展到了数字座舱、ADAS、云服务等领域。

在今年11月投资者大会上,Amon更是直言高通不仅要稳固手机芯片上的霸主地位,此后还要大力发展汽车芯片业务,并且制定汽车业务年营收目标是未来5年增长至35亿美元,未来10年增长至80亿美元。

不仅如此,他还在大会现场宣布高通和宝马在自动驾驶领域达成合作。

需要注意的是,宝马并不是*个吃高通螃蟹的车企。根据高通发布的官方数据,高通目前已和25家车企达成了合作,市面上使用高通方案的联网汽车已经达到了2亿辆。也就是说,高通早就开始大规模地抢占汽车市场了。

其实不管是高通还是联发科,造成这些芯片巨头多方探索的原因,大多是因为两者都已经意识到了手机市场逐步进入饱和、增量微薄。

最终回过头来看,芯片巨头们纷纷进军新兴且潜力巨大的蓝海市场,难免再度狭路相逢,如今高通开辟的“第二战场”已经显露雏形,逐步拼出自己的商业版图——主要集中手机芯片、IOT、汽车芯片、PC业务等方面。相反,联发科一直主要发力手机业务,新业务还在逐步探索当中。

市场总是在变化,没有哪家企业永远会是赢家。高通与联发科的属性,也注定两者会在其他领域狭路相逢,而此时是高通依旧保持*,还是联发科后来居上,还要看两者产品的实力。