A股迎来首家同股不同权公司。

投资界(微信ID:pedaily2012)消息,9月27日晚间,上交所科创板上市委审议同意了优刻得科技股份有限公司的科创板首发上市申请。

尽管科创板推出之初就明确允许同股不同权企业挂牌,但优刻得过会,对于中国的资本市场仍有重大的意义。

募资近47.5亿元,背后VC/PE浮出水面

据悉,优刻得此次在科创板IPO计划募集资金近47.5亿元,发行股份不低于公司发行后总股本的21.56%。以此计算,优刻得的市值将达220亿元左右。

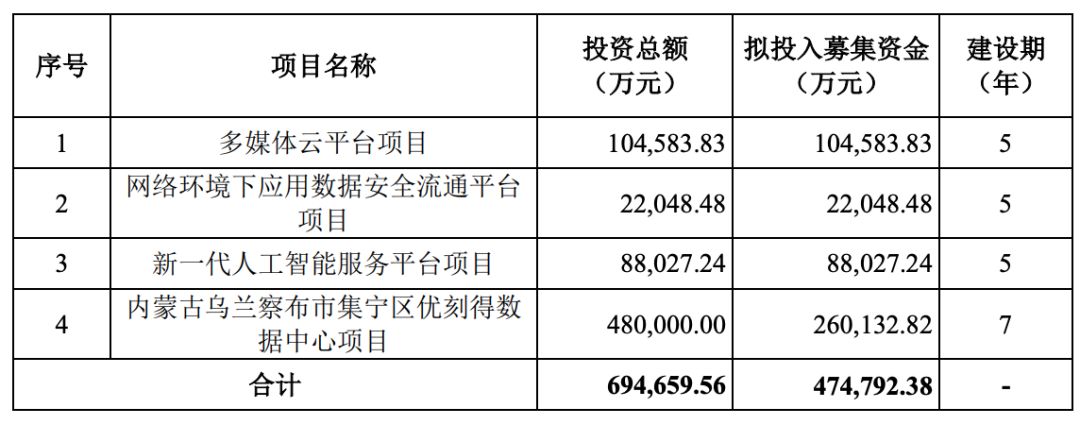

优刻得此次募集资金的用途将用于“多媒体云平台项目”、“网络环境下应用数据安全流通平台项目”、“新一代人工智能服务平台项目”及“内蒙古乌兰察布市集宁区优刻得数据中心项目”。

尽管募资额高达47.5亿元,但优刻得计划投资总额为69.47 亿元远超计划募资额,优刻得表示将按照先后顺序使用所募集资金。

优刻得成立于2012年,是国内最早一批投身云计算行业的原生云服务商,其自主研发并提供计算资源、存储资源、网络资源等企业必需的基础IT架构服务,并深入了解互联网、移动互联网、传统企业不同场景下的业务需求,提供全局解决方案。

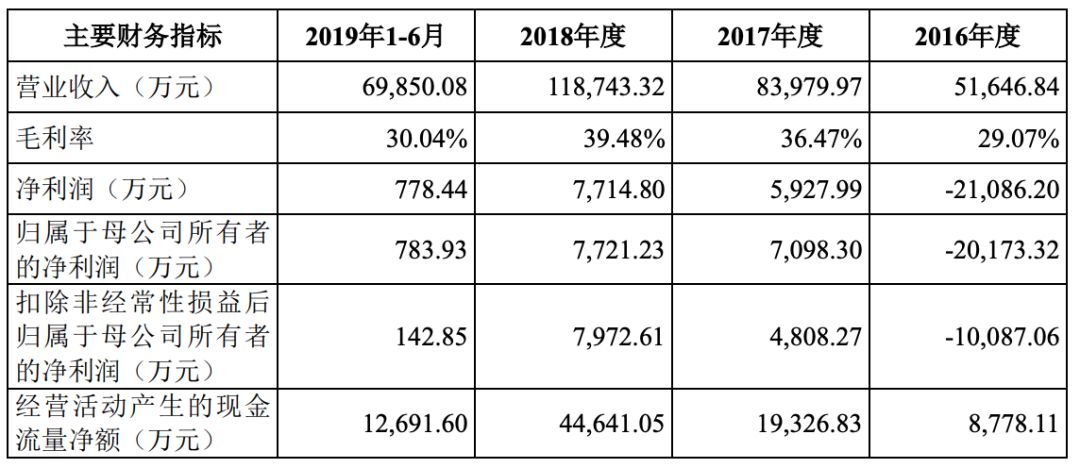

招股书显示,2016 年度、2017 年度、2018 年度和 2019 年 1-6 月,优刻得分别实现净利润-2.1亿元、5928万元、7715 万元和 778 万元。显然,2019年上半年优刻得的利润较前两年有大幅下降。

优刻得是典型的腾讯系创业公司,它的创始团队主要来自腾讯,CEO 季昕华曾全面负责过腾讯安全体系建设;CTO 莫显峰负责过腾讯海量云存储系统、海量CDN 系统、腾讯云计算平台的研发及管理;而COO 华琨同样在腾讯负责过腾讯开放平台、QZone、QQ 农场、QQ 会员、电商等业务的运营服务。

2013至2018年历数优刻得共获得五轮融资,君联资本、光信资本、开元国创、元禾重元、中金甲子、中移资本等知名机构均是其投资方,详情见下表:

本次IPO后,各个股东持股变化情况见下表:

同股不同权为本次IPO最大亮点

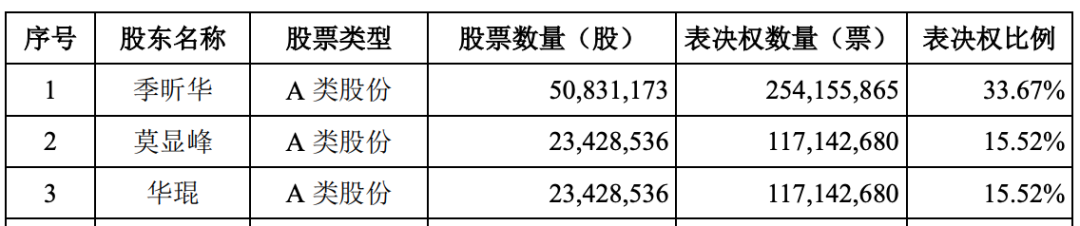

据悉,季昕华、莫显峰及华琨为优刻得的共同实际控制人。这三人持有的A 类股份每股拥有的表决权数量为其他股东(包括本次公开发行对象)所持有的 B 类股份每股拥有的表决权的 5 倍。

因此,季昕华、莫显峰及华琨对优刻得的经营管理以及对需要股东大会决议的事项具有绝对控制权。

本次发行前,季昕华、莫显峰及华琨合计直接持有优刻得 26.8347%的股份, 但拥有64.7126%的表决权。按照本次可能发行的最多股数(不含采用超额配售选择权发行的股票数量)计算,季昕华、莫显峰及华琨在本次发行完成后将合计持有发行人 20.1239%的股份及 55.7463%的表决权。按照本次可能发行的最多股数(含全额行使超额配售选择权)计算,季昕华、莫显峰及华琨在 本次发行完成后将合计直接持有发行人 19.3964%的股份及 54.6113%的表决权。

除了试水注册制外,科创板推出带给我国资本市场上市制度的一个显著变革是允许发行AB双重股权结构股票。这意味着在我国资本市场中奉行了近三十年的“同股同权”原则将被“同股可以不同权”新的原则所取代。

普遍的观点认为,由于目前大部分科技创业公司在多轮融资后,到上市时创始人股权比例已经远低于50%。选择不同投票权架构,有助于创始人及其团队牢牢掌握公司的控制权。因此,国内大量的高科技企业选择赴美上市。

而这,也正是科创板允许同股不同权企业挂牌的原因所在。