全球汽车产业正在经历前所未有的重大变革,新能源汽车的发展将颠覆汽车产业的过往格局。近期,中国电动汽车百人会联合麦肯锡发布研报《对2030年全球新能源汽车产业发展格局的初步分析》,归纳出7个标志性变化趋势,供业界参考。

1

2030全球新能源汽车市场发展趋势

2030年全球新能源乘用车渗透率有望达到50%。据麦肯锡预测,到2030年全球乘用车市场规模预计将超过8千万辆,其中新能源汽车接近4千万辆;从保有量角度看,全球新能源乘用车规模有望达到2.4亿辆,占比接近20%。

图表1 2030年全球新能源汽车市场发展趋势

资料来源:公开资料、麦肯锡,车百智库整理

因政策、战略和推广程度不同,全球各地区新能源汽车市场发展呈现差异化特点。随着新能源汽车总拥有成本(TCO)经济效益的逐渐显现和智能汽车带来的消费者体验感提升,2030年中国新能源乘用车渗透率有望接近70%,销量达到18(百万台);欧盟在禁燃指令和本土动力电池产业链建设的推动下,新能源乘用车渗透率预计达到8(百万台),将与中国共同引领行业发展。美国在IRA法案财税激励和对本土产业链、基础设施投资等多方面政策的推动下,汽车电动化进程将提速,预计2030年新能源乘用车销量达到7(百万台),渗透率有望达到50%以上。

东南亚地区虽然在新能源汽车发展方面起步较晚,目前新能源乘用车渗透率仅约2%,但近年来,各国纷纷出台了一系列鼓励发展的政策和措施,包括提供购车补贴、加强充电基础设施建设、给予关税优惠、建立多边贸易合作机制、设立具体发展目标等,东南亚地区的新能源汽车市场有望进一步增长。预计到2030年,渗透率有望达到20%以上,其中泰国、印尼、马来西亚将成为重要拉动国家。

2

2030全球新能源汽车产业消费趋势

全球新能源汽车产业消费趋势呈现出台阶式变化特点,基于智能化的个性场景应用将成为未来消费者的关注重点。在中国,由于高级别自动驾驶功能在新能源汽车中的普及,经济型和高端品牌的新能源汽车车主,都表达出愿为高级别自动驾驶功能付费的意愿,尤其是高端品牌车主(根据市场调研,53%的高端新能源车主愿意为自动驾驶功能更换品牌)。

欧美消费者将追随中国消费趋势变化,从当前关注的续航里程、拥车成本、电池衰减等因素转变为以自动驾驶、智能座舱应用等为主的智能化功能。到2030年,汽车智能化功能将逐步普及并成为全球汽车消费者的共识,中国汽车市场也将持续引领全球消费趋势并成为全球研发的重要集聚地。汽车智能化水平将成为车企竞争的主赛道。

3

2030全球新能源汽车技术发展趋势

动力电池降本迭代以及生成式AI等智能化技术的大规模应用,将推动全球新能源汽车普及进入快车道。在电动化方面,得益于动力电池创新技术的迭代突破、现有工艺的改良和精进,以及电池产能规模的提升和原材料价格的趋稳,预计到2030年,锂电池成本将再降低25%左右,进一步推动“油电同价”的实现。

此外,2030年或将实现全固态电池产业链的全面打通,高比能、高安全性电池的量产,将进一步助推新能源汽车的普及。在智能化技术方面,随着传感器、算法和数据处理能力的提升,智能驾驶功能将变得更加成熟和可靠。人工智能的发展,特别是生成式AI的应用,也将为汽车行业带来更多创新,如自动驾驶决策、个性化用户体验等。智能化技术的大规模应用与迭代,有望促使各类高阶新能源汽车售价,从当前的25万元人民币左右下探到15万元人民币左右。价格下探可使更多消费者在车辆使用周期内享受到更高阶的智能化功能,提升其驾驶体验。

4

2030全球新能源汽车产品功能发展趋势

汽车产品属性正在由传统出行工具向移动智能空间转换。随着软件定义汽车成为行业趋势,汽车的差异化竞争将从传统的硬件转向软件和生态系统。汽车的属性将由传统出行工具向第三生活空间、移动智能空间转换,逐渐走向与消费电子相互融合的产品形态,成为以电子电气构架为核心,连接车身域、智能驾驶域、动力域、座舱域,基于车、路、云协同的全产品形态。

新能源汽车的核心功能也将在生成式AI等*技术的支持下,在时间和空间维度上发生相应转变。未来5-10年,新能源汽车行业的电动化、互联化、数智化、绿色化进程会继续加快,新能源汽车将成为能源革命、汽车革命、消费革命、智能革命融合发展的最终载体。

5

2030全球新能源汽车供应链发展趋势

全球新能源汽车供应链格局,将呈现从“全球标准化”向“全球区域化”、“区域差异化”的格局转变,但也没有国家可单独实现整车供应链的自给自足。新能源汽车全球区域化规模的发展,改变了过去一条供应链服务全球的标准化供应体系。预计到2030年,全球将至少有8个区域新能源汽车新增销量突破百万辆。区域规模化的发展,将促进动力电池等新兴核心零部件的本土化投资,比如,美国、墨西哥和加拿大联动的北美地区,计划投资576亿美元,建立电动汽车和动力电池产业链。根据美国能源部数据统计,预计到2030年,北美地区动力电池产能规划将达到1000GWh,是2021年的近20倍,能够支持1000-1300万辆电动汽车电池的本地化供应需求。

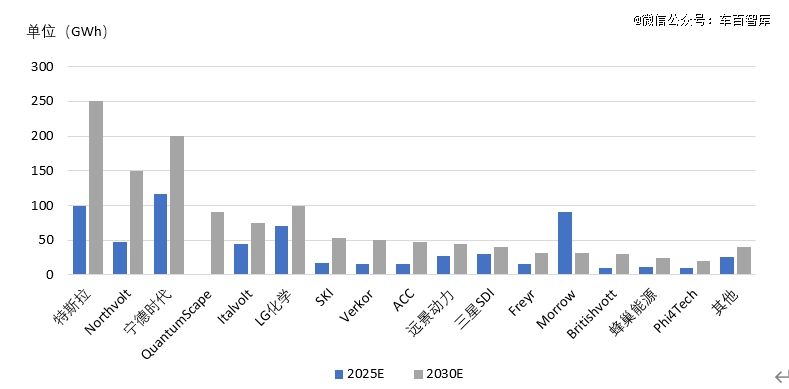

欧洲也正在加快完善本地化供应链,努力培育本土企业成长,根据欧洲各动力电池企业公告的规划,到2030年,欧洲预计将形成1200GWh本地化电池产能。除欧洲本土电池厂扩产外,中 美日韩等动力电池企业也在加速于欧洲建厂的步伐,模式也从零部件贸易出口转变为“销地生产”,主要集中于德国、匈牙利等紧邻主流整车厂商的地区。

图表3 2030年欧洲地区动力电池产能规划

资料来源:公开资料、车百智库整理

一方面,中国和欧美在供应链当中将各自扮演不同的角色,中国成为以研发、生产为主的供应链中心,欧美在创新领域发挥关键作用。过去以欧美推动的供应链体系,将会转向中欧美“新三角”发展格局,结合区域化发展特点,发挥不同的优势。另一方面,全球区域化发展趋势并不等同于放弃全球协同发展,比如汽车专利提交量排名前五的汽车企业分布在四个不同国家,没有一个国家能完全垄断或者封闭所有专利技术,产业链、供应链的全球化合作将会持续。

6

2030全球新能源汽车市场竞争趋势

中国新能源汽车的发展正在重塑全球汽车工业格局,2030年全球销量前十大车企中,中国车企有望占据多个席位。通过对中国自主品牌汽车市占率进行测算和推演,未来中国汽车的发展格局或将呈现出两种不同的情景。

情景一:当中国自主汽车品牌维持当前国内50%和海外7%市占率的情况下,随着全球汽车市场规模的增长,预计到2030年,中国有望在全球前十大车企名单中占据2-3个席位。

情景二:在中国自主品牌汽车在国内外市占率稳步增长并通过新能源汽车出口建立海外优势的前提下,如果国内市占率达到60%-75%,海外市占率达到10%-20%,预计到2030年,中国有望在全球前十大车企名单中占据3-5个席位。

7

2030全球汽车企业竞争趋势

中国汽车企业市场竞争环境更为激烈,海外成熟汽车市场竞争格局则相对稳定。为应对快速增长的用户需求和激烈的市场竞争环境,中国车企通过加快新车型研发速度和降价等战略来赢得竞争优势,比如当前中国车企平均新车型研发周期缩减到2-3年,仅2023年新上市车型就超过700款。数据显示,2023年中国汽车平均售价下降15%,2024年2月价格战再升级,部分车型降价幅度达到20%-30%。

展望2030年,随着中国汽车市场竞争的加剧,企业并购速度将加快,最终演变为少数头部企业集中的竞争格局。过去十年间,美、德、日等核心汽车市场前十大乘用车企业基本保持不变,市场总份额占到当地90%以上。展望未来,中国汽车企业将从当前的爆发式增长,逐渐回落到相对头部企业集中的竞争格局,前十名车企市场总份额有望从当前的70%-75%增长到90%。