继今年1月“童颜针”上市后,江苏吴中再次落子医美赛道,以3000万元投资换取“婴儿针”*权益。

所谓“婴儿针”,指的是注射用透明质酸钠-多聚脱氧核糖核苷酸(PDRN)复合溶液产品。PDRN是由50-200个碱基对组成的链状脱氧核糖核苷酸聚合物的混合物,主要从含有丰富核酸的鳟鱼和鲑鱼精巢中提取。

由于PDRN碱基组成与人类DNA相似度高达98%,PDRN成分不会引起明显的免疫反应,该复合填料能够在一定时间内在体内完全降解,具有优异的生物相容性和生物降解性。

基于PDRN成分的安全有效性,海外PDRN产品的使用已有大量研究积累,证明该成分具有抗炎、组织修复、胶原再生等功效。目前欧洲意大利、韩国等国家都已有PDRN产品获批上市,我国尚未有该类产品获批,而江苏吴中则是国内这一领域的先行者。

自2020年玻尿酸爆发以来,医美就成为火热的资本风口之一,很多传统药企也将医美当成是转型的出路。为了找到下一个玻尿酸,药企纷纷布局各类医美迭代产品,“瘦脸针”、“水光针”、“童颜针”应接不暇,但其中却始终并未出现如当年玻尿酸一样的爆款。

以江苏吴中为例,在年初“童颜针”上市后,市场曾对其充满期待,然而仅半年时间,江苏吴中的股价就几乎回到了今年起点。

医美,真的是传统药企转型的捷径吗?

01 多次转型后的抉择

江苏吴中算得上是一家老牌药企。

成立于1994年,最初是苏州吴县教育系统的一家校办企业,通过收购兼并吴县服装辅料厂、吴县喷胶棉厂、苏州市工艺品进出口公司、吴县制衣厂等服装企业进入纺织服装行业。

两年之后,江苏吴中筹建苏州中凯生物药业有限公司,正式切入生物医药领域;1998年再次全资收购吴县市十大骨干企业之一的苏州第六制药厂,从传统服装业向现代高科技制药业转型,医药逐渐成为公司的主业,并于1999年于A股上市。

然而,上市并未让江苏吴中一帆风顺,后续发展之路可谓一波三折。

自2003年起,江苏吴中开始沉迷“副业”,当年就开始涉足贵金属加工领域,此后贵金属加工成为其营收的主要构成之一。2014年—2016年,贵金属加工占营收的比重高达40%左右,反而喧宾夺主成为营收占比最高的业务板块。

但贵金属加工业务不足1%的毛利率严重拖累整体毛利率水平。2017年,江苏吴中决定退出贵金属加工领域,完成兴瑞贵金属的股权转让。

涉足贵金属加工产业的同时,江苏吴中还涉足房地产业务。2010年正是地产经济高速发展期,江苏吴中剥离了赖以起家的纺织服装业务,成立了江苏中吴置业。然而,随着房地产行业的监管趋严,房地产业务收入也逐渐萎缩,2019年转让吴中置业股权,剥离房地产业务。

此外,江苏吴中为增强持续盈利能力,在2016年收购了实力雄厚的大型染料中间体生产商——响水恒利达,希望建立“医药+化工”的新业态格局。但事与愿违,在2019年,响水恒利达所在的园区发生了“321响水爆炸事故”,工业园区关停,江苏吴中遂在2020年退出化工行业。

在反复更换赛道下,江苏吴中不仅未能在纺织服装、贵金属、房地产、化工领域有所建树,反而导致主业医药业务的发展停滞不前。2019年—2022年,医药行业实现营业收入分别为15.15亿元、13.38亿元、12.91亿元、14.21亿元,直至2023年才重新回归增长至18.4亿元。然而,由于公司医药产品主要以仿制药为主,随着集采的深入,毛利率不断下降,2023年药品毛利率仅27.78%,大幅下降10.76个百分点。

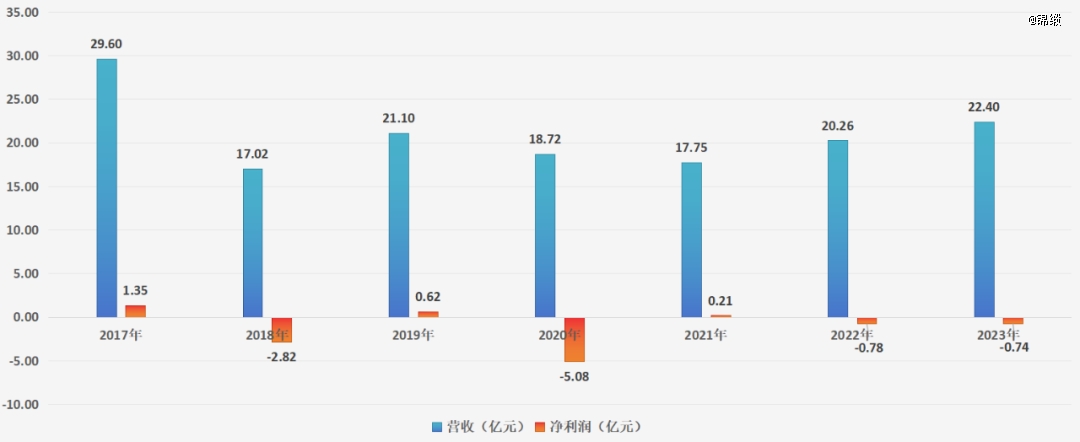

总体来看,主业失焦期间,江苏吴中业绩惨不忍睹。2017年以来营收规模大幅度收缩,利润端更是出现连续亏损。

图:江苏吴中历史业绩,来源:锦缎研究院

图:江苏吴中历史业绩,来源:锦缎研究院

多次转型都以失败告终,主业医药业务陷入发展瓶颈,生死存亡之际,江苏吴中将目光瞄向了医美行业。

02 “童颜针”的魅力

2020年玻尿酸成为*的资本风口。

为了探寻新的发展方向,江苏吴中在剥离房地产和化工业务的同时,决定重新聚焦医药大健康产业,并确定“医药+医美”的双轮驱动战略,希望借助药企基因快速切入医美赛道。

此后一年时间,江苏吴中先是设立江苏吴中 美学生物科技有限公司;而后又在6月通过增资入股战略控股尚礼汇美,取得韩国Humedix最新一款玻尿酸产品中国区*代理权;12月通过增资+股权转让方式控股达透医疗51%股权,获得韩国公司Regen Biotech的AestheFill“童颜针”产品中国境内区域*销售代理权。

“童颜针”也被称为“再生针”,与市面上较为普遍的玻尿酸、胶原蛋白注射不同,“再生针”注射能刺激属于人体自身的胶原蛋白,使人体不停重新生成胶原蛋白,从而起到重塑紧致、美容抗衰的作用,让人仿佛“再生”。

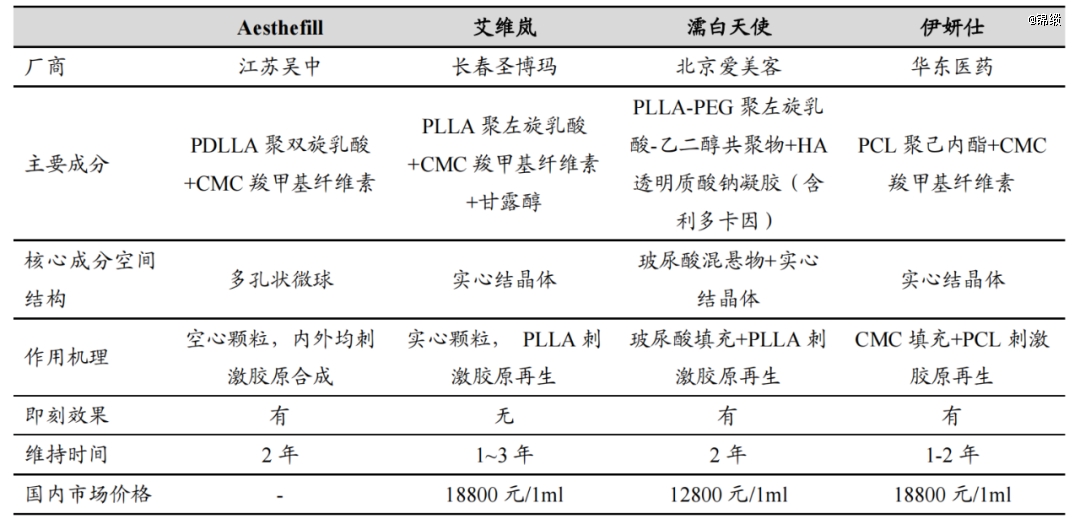

今年1月,江苏吴中*代理的医美再生注射剂AestheFill获国家药监局批准上市。在此之前国内仅有三款再生类填充针剂获批,分别是圣博玛的艾维岚、爱美客的濡白天使和华东医药的伊妍仕,且单价均在1万元/支以上。

在爱美客和华东医药的营收体系中,“童颜针”均是公司新的业绩增长点。2021年—2023年,爱美客的濡白天使分别实现收入分别为0.64亿元、3.14亿元、7.83亿元;华东医药的伊妍仕分别实现销售收入1.85亿元、6.26亿元、10.5亿元。

与国内已经上市的三款产品相比,AestheFill的核心成分为PDLLA聚双旋乳酸,而艾维岚和濡白天使均采用的是PLLA聚左旋乳酸。PDLLA微球在相同质量下体积更大且即刻塑形效果更为明显,且由于PDLLA微球呈海绵状多孔微球结构的特性,刺激再生的胶原和组织在微球降解的同时将填充微球间缝隙,让AestheFill兼具即时填充及长期再生效果,效果维持长达18—24个月。

图:已上市再生针剂产品对比 ,来源:东吴证券

图:已上市再生针剂产品对比 ,来源:东吴证券

在海外市场中,AestheFill同样是三大主流“童颜针”产品之一,早在2014年就获得韩国食品药品监督管理局(KFDA)审批并上市销售。目前已获得欧盟CE认证,在全球65个国家和地区均有销售,品牌认知度较高。在中国台湾,AestheFill以近30%的市占率*,终端售价36000新台币,高于伊妍仕。

基于此,AestheFill在国内的定位为高端市场,终端指导价格为19800元/针,部分机构实际价格达每针2万元以上。为了更好地推向市场,江苏吴中早已为其搭建专门的销售团队,目前已与线下100多家终端医美机构合作,希望实现快速放量。

尽管AestheFill是一款颇具竞争力的产品,有望帮助江苏吴中实现快速“放量”,但从资本市场的表现看,投资者显然对于这样的叙述并不买单。

03 医美真的是转型捷径吗?

江苏吴中转型医美并非个例。

随着医保降价和药品集采政策的深入推广,传统药企进入微利时代,寻找新的利润增长点成为传统药企转型的关键。在此背景下,传统药企四处出击,有的加大研发投入,转型创新药企,有的向上游拓展,发展原料药业务,还有的干起了CDMO,释放产能。

近年来行情火热的医美市场,也成为传统药企拓展的新方向。

与药品不同,医美行业同时兼具医疗与消费双重属性,且不受医保及集采政策影响。从供给端看,技术逐步成熟,产品日渐丰富,市场走向规范化,各类医美机构不断成长;从需求端看,经济发展、人均可支配收入的提高、市场教育逐步渗透,消费者群体不断扩大。

其中,轻医美行业也就是非手术类医美由于操作更容易、恢复期更短、风险更低以及治疗效果有一定可逆性的特点,更受消费者欢迎。根据新氧数据,2023年,我国轻医美市场规模达到1461亿元,预计2030年将达到4157亿元,2023年—2030年年复合增速达到16.11%。

传统药企跨界医美行业也具有天然的优势。

在技术上,医美的本质是用医疗手段让人变美,传统药企积累的技术、人才和资源有助于医美产品的研发、注册和生产;在供应链和销售渠道方面,传统药企在国内各大医院都有相关的销售渠道,可以更方便将产品经销到医院的医美科室;在消费者认同上,药企凭借多年品牌和口碑积累,比医美品牌更容易获得消费者的信任。

近年来,除了江苏吴中,还有华东医药、四环医药、康哲医药等药企在加速押注医美行业。为了快速切入医美赛道,传统药企一般都采取代理、收购、参股等方式快速完成产品和业务整合。

如华东医药虽然在医美赛道接连布局,但却也曾遭遇严重危机。

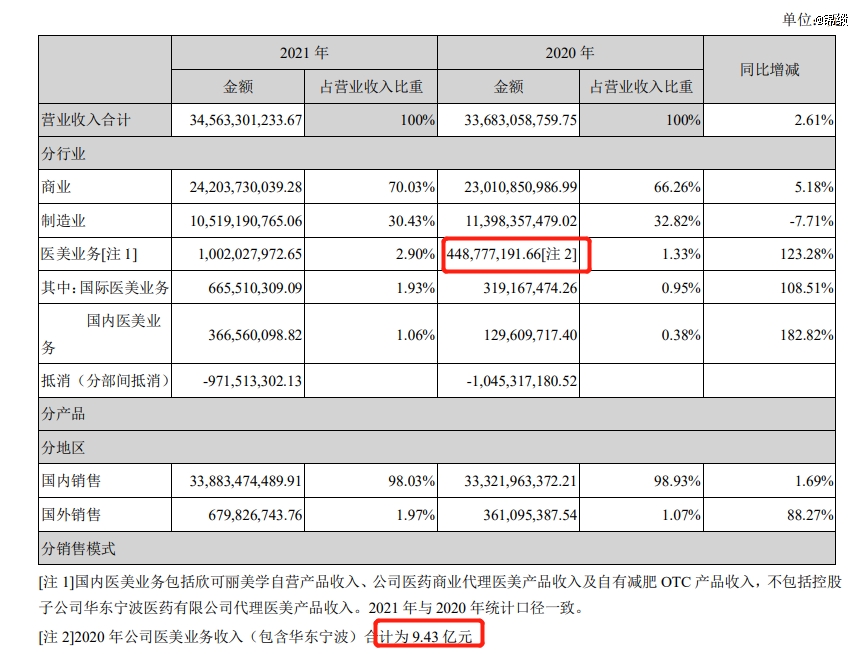

2021年的时候,由于迟迟无法与旗下子公司宁波华东的少数股东达成一致,最终导致华东医药国内医美业务的核心载体华东宁波被迫清算。

华东宁波曾是华东医药医美业务的核心主体。2013年,华东宁波拿下了韩国伊婉玻尿酸中国市场代理权,华东医药持股51%,其余少数股东持股49%。伴随着医美行业的火爆,玻尿酸一夜成为产业热门,而早早布局玻尿酸业务的华东宁波业绩持续增长。正是在华东宁波的助力下,华东医药成为2018年和2019年国内玻尿酸销售规模*的公司。

除玻尿酸伊婉外,华东宁波还拥有韩国Jetema公司的A型肉毒素产品的国内*代理权,也就是所谓的“瘦脸针”。然而,随着公司与华东宁波少数股东谈判的破裂,华东医药已经失去了这块国内*的医美蛋糕。

根据华东医药2021年报,公司2020年的医美收入为4.49亿元,而如果加上华东宁波后公司的业绩则增至9.43亿元。也就是说,因为华东宁波的清算,华东医药医美业务惨遭“腰斩”。

图:医美业务数据,来源:公司财报

图:医美业务数据,来源:公司财报

无独有偶,四环医药曾经也对医美赛道踌躇满志,但最终也并未如愿。

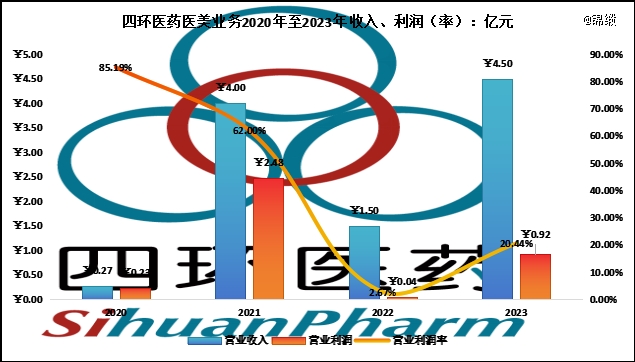

自2010年代理*医美产品后,四环医药也正式启动其“创新药 + 医美”双轮驱动战略,欲将旗下的渼颜空间打造成研产销一体化的医美平台型公司。

2020年代理的“瘦脸针”乐提葆上市,2021年自研的童颜水凝嘉乐妍上市,2022年医用皮肤修复凝胶和代理的注射用修饰透明质酸钠凝胶上市。然而,产品矩阵的丰富,却并未带来业绩的稳定增长。

营业收入自2021年(*产品上市)的4亿元大幅下滑62.5%至2022年的1.5亿元,又暴涨200%至2023年的4.5亿元。但是,尽管收入在2023年创下新高,可其医美板块的营业利润表现大幅低于2021年。

这两个案例充分说明,医美赛道的风险远比看上去的更大。

尽管江苏吴中最终转型结果如何尚无定数,但有一点可以肯定,那就是医美赛道也是存在护城河的,并不是想要转型就能成功的。切入医美赛道的做法虽然勾起了市场的好奇心,但却并非买几条管线就能轻易成功的,而是需要对于医美赛道的持续专注钻研。