那是 1999 年。史蒂夫·乔布斯刚刚回归苹果公司,英特尔是半导体行业的主导力量。一家名不见经传的芯片制造商 Nvidia 在纳斯达克证券交易所首次亮相。

但只用了不到三年的时间,Nvidia Corp.就跻身标准普尔 500 指数,取代了声名狼藉的石油交易集团安然。

但即便如此,也很少有人会打赌该公司会成为过去 25 年表现最 好的股票,自首次公开募股以来,包括再投资股息在内的总回报率达到 591078%。这是一个难以理解的数字,在一定程度上证明了围绕人工智能的金融狂热正在酝酿,投资者已经将 Nvidia(生产推动该技术的尖端芯片的公司)视为繁荣时期的最 大赢家。

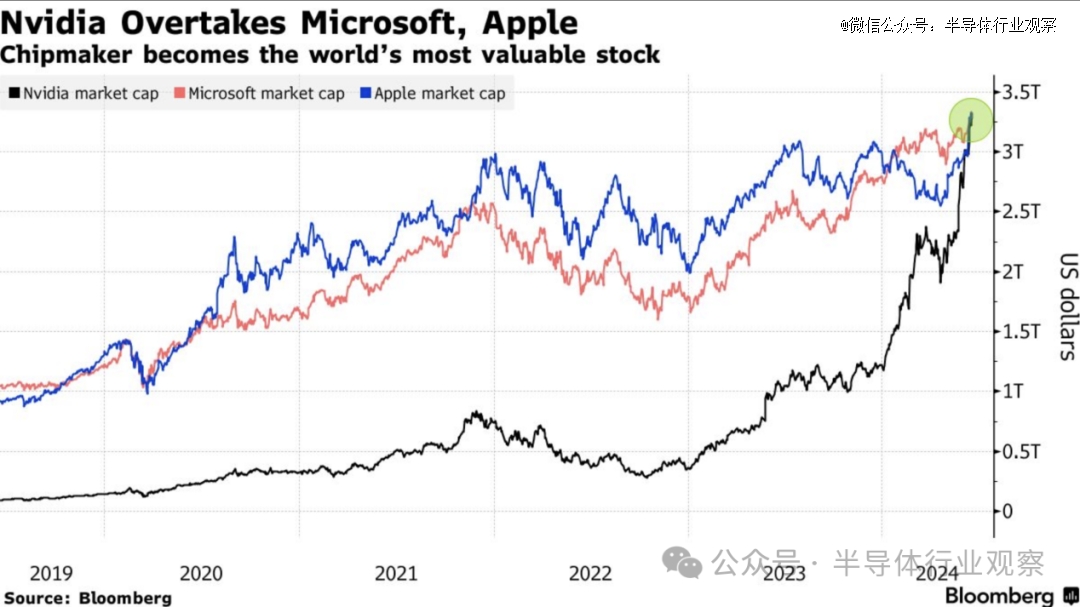

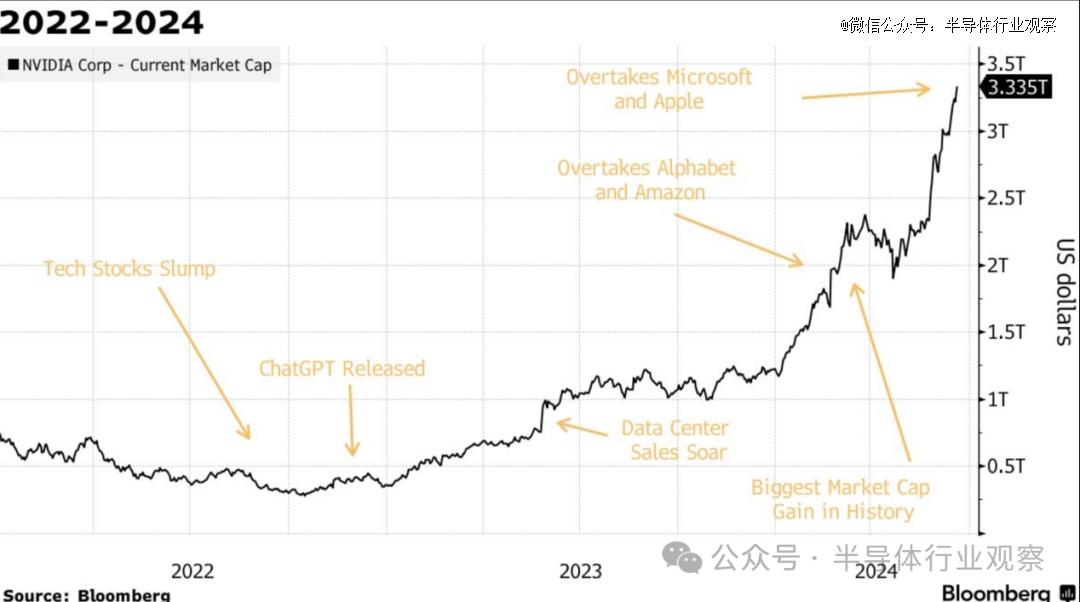

周二,英伟达股价上涨至顶峰,取代微软公司成为全球市值最高的公司,市值达到 3.34 万亿美元。今年以来,该公司市值增加了 2 万多亿美元。

该排名再次提醒人们,人工智能是许多投资者关注的焦点。英伟达被视为该技术的最 大和最早的受益者,因为它凭借其备受追捧的芯片主导市场,这些芯片帮助数据中心运行人工智能应用所需的复杂计算任务。对其 H100 加速器的需求激增,并帮助该芯片制造商去年的销售额增长了 125% 以上。

其实早在其他大型芯片公司成立的数年前,Nvidia 的首席执行官黄仁勋就认为 GPU 对于构建人工智能至关重要,并且他根据自己的信念对公司进行了调整,以适应技术的下一个大繁荣。

他的大赌注正在获得回报。根据一些衡量标准,Nvidia 控制着人工智能系统芯片市场 80% 以上的份额。Nvidia 最 大的客户经常争夺芯片订单,以运行其大型数据中心的计算机,并且正在构建自己的人工智能芯片,以便他们不再过于依赖一家供应商。

“其他人都没有完全看到或意识到这一点,”科技研究公司 Futurum Group 的首席执行官丹尼尔·纽曼 (Daniel Newman) 表示。“他们看到了趋势,顺应趋势,并推动了市场的发展。他们可以有效地收取他们想要的任何费用。”

Nvidia 股价飙升,联合创始人兼首席执行官黄仁勋成为全球最富有的人之一。他的净资产自今年年初以来已攀升近 750 亿美元,达到 1190 亿美元,在彭博亿万富翁指数中排名第 12 位。这是他的亿万富翁同行中最 大的涨幅。

投资者和黄仁勋都认为 Nvidia 不仅仅是一家芯片制造商。

Baron Capital Inc. 副总裁兼投资组合经理 Michael Lippert 在接受采访时表示:“他们不仅在销售芯片,还在销售系统。”他指出,该公司拥有专有软件和开发生态系统。

Nvidia 迅速攀升至榜首,创下了历史新高,因为该公司是少数几家从人工智能中实现显著收入增长的公司之一。截至周二收盘,2024 年股价已上涨超过 170%,市值增加超过 2 万亿美元。

Wedbush Securities Daniel Ives表示:“随着第四次工业革命的顺利进行,越来越多的企业和消费者迅速走上这条道路,Nvidia 的 GPU 芯片本质上就是科技领域的新黄金或石油。”

英伟达会成为下一个思科吗?

英伟达的崛起让人想起了互联网时代的巨头思科和瞻博网络,它们制造了运行互联网通信网络的设备。思科的股价在 1990 年首次公开募股至 2000 年间上涨了 1000 多倍,并一度成为全球市值最高的公司。

Nvidia 市值增长速度令人吃惊。苹果在 2018 年 8 月市值突破 1 万亿美元,去年 6 月成为首家市值 3 万亿美元的公司。微软也用了近五年时间才从 1 万亿美元攀升至 3 万亿美元。

Nvidia 的投资者更看重该公司的潜力,而非当前的利润。截至 3 月份的三个月中,微软和苹果的利润均超过 210 亿美元。Nvidia 在其最近一个季度(截至 4 月份)的利润为 148.8 亿美元,但比去年同期增长了 600% 以上。

“数字增长如此之快,人们开始担心:这种状况可持续吗?”伯恩斯坦研究公司 (Bernstein Research) 分析师斯泰西·拉斯冈 (Stacy Rasgon) 表示。“如果人工智能的回报不高,那么整个行业就会崩溃。”

标准普尔道琼斯指数显示,自 1926 年该指数创建以来,仅有 12 家公司以市值领 先于标准普尔 500 指数:AT&T、苹果、思科、杜邦、埃克森美孚、通用电气、通用汽车、IBM、微软、菲利普莫里斯、沃尔玛以及现在的英伟达。

Nvidia 的崛起得益于其不断超越华尔街预期的能力。该公司上个季度的销售额较上年同期增长了两倍,达到 260 亿美元。该公司还预计本季度的销售额将翻一番。

Nvidia 销售的产品种类繁多,从芯片到用这些芯片构建 AI 系统所需的软件,再到超级计算机。这些机器有 35,000 个零件,装有该公司的 GPU,售价为 250,000 美元或更高。Rasgon 表示,Nvidia 即将推向市场的新型超级计算机售价可能超过 100 万美元。

“尽管系统成本在上升,但每一代产品的性价比都在提高,这就是他们能够让客户继续购买的原因,”拉斯贡先生说。

华尔街一直在关注经济放缓的迹象。微软、Meta、谷歌和亚马逊都开发了自己的可用于人工智能的芯片,而超威半导体和英特尔等传统芯片竞争对手也试图用自己的人工智能处理器抢占英伟达的业务。

但黄先生认为,任何公司要想赶上英伟达都需要时间。英伟达已经领 先了十年,并且已经培养了一个庞大的人工智能程序员社区,这些程序员都喜欢英伟达的技术。

“我们正在从根本上改变计算的运作方式和计算机的功能,”黄仁勋在 5 月份与分析师的电话会议上表示。“下一场工业革命已经开始。”

Nvidia 从 IPO 到现在的发展历程

该公司的崛起绝非板上钉钉,其在标准普尔 500 指数榜首的持久力也并非板上钉钉。英伟达的长期投资者不得不忍受该股三年内 50% 或以上的暴跌。维持当前的涨势将需要客户继续每季度在 AI 设备上花费数十亿美元,而这些设备的投资回报率目前相对较小。

然而,最终为英伟达攀升至榜首铺平道路的是该公司对图形芯片的大赌注,以及联合创始人兼首席执行官黄仁勋的愿景,即行业将转向他所谓的“加速计算”,而他的芯片天生就比竞争对手更擅长这一点。

“我认为,你必须给予管理团队极大的信任,”Zacks Investment Management 客户投资组合经理 Brian Mulberry 表示。“他们完 美地抓住了硬件领域的每一波创新浪潮。”

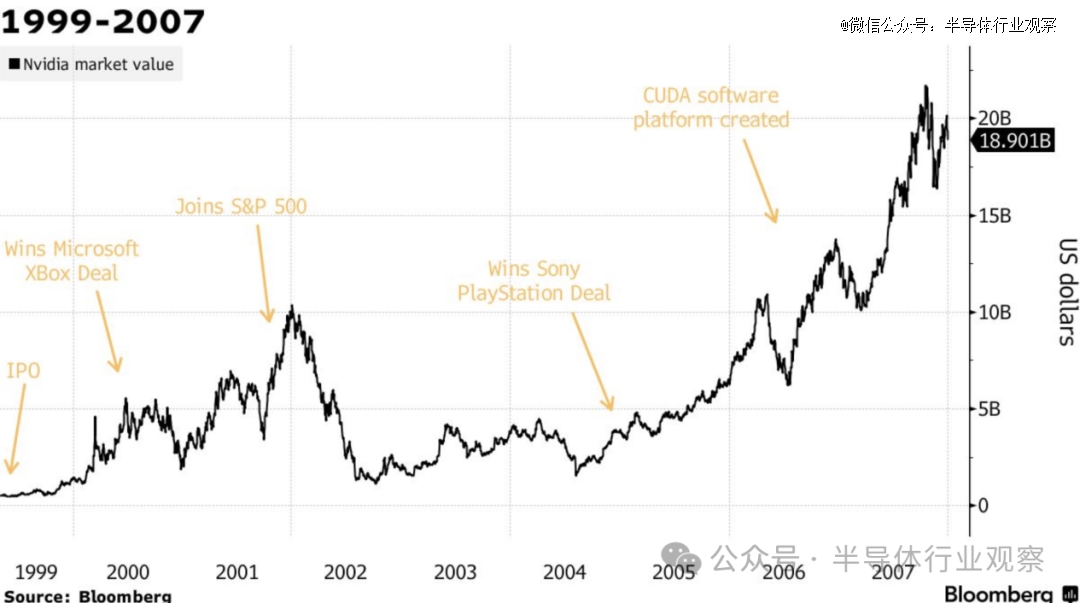

早年历程

Nvidia一鸣惊人。

从首次公开募股到进入标准普尔 500 指数,该股上涨了 1600% 以上,市值达到约 80 亿美元。当时,许多其他科技股都在互联网泡沫之后暴跌,互联网泡沫在 2000 年 3 月达到顶峰。

该公司早期成功的关键是:将其技术应用于微软 Xbox 和索尼 PlayStation 等视频游戏机。Nvidia 的 GeForce 图形处理单元 (GPU) 成为游戏玩家梦寐以求的对象,因为它们始终提供最逼真的体验。

“Jensen 一直是一位出色的沟通者,讲故事很精彩,显然 GPU 变得越来越重要,”Wayve Capital Management 首席策略师 Rhys Williams 说道,他是 IPO 的买家之一。“每一代硬件都提供了更好的性能,更逼真的画面,然后 PC 游戏才真正诞生。”

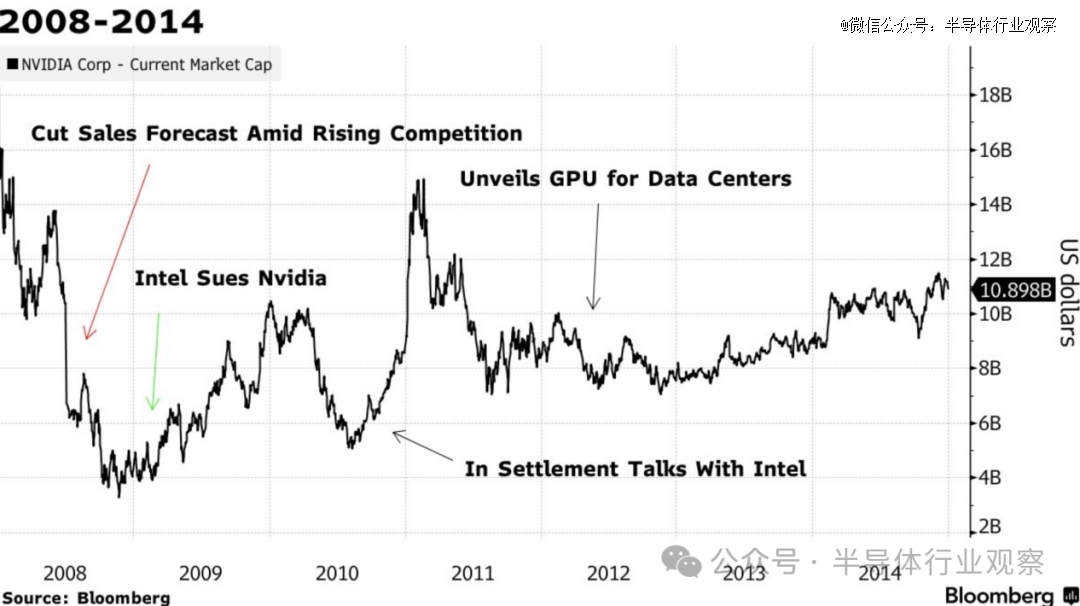

诉讼与竞争

接下来的六年对 Nvidia 来说并不好过。由于金融危机削弱了需求,长期陷入困境的竞争对手 Advanced Micro Devices Inc. 开始扭转局面,该公司股价在 2008 年暴跌。

与此同时,Nvidia 和英特尔之间允许两家公司使用彼此功能的协议也失败了,迫使 Nvidia 退出其最 大的市场之一。两家公司于 2011 年达成和解,英特尔同意向 Nvidia 支付 15 亿美元。

次年,Nvidia 推出了用于数据中心服务器的图形芯片。它们可以帮助复杂的计算工作,例如石油和天然气勘探和天气预报,让 Nvidia 在这个利润丰厚的市场中站稳了脚跟。然而,这些芯片并没有立即畅销。Nvidia 的股价花了近九年时间才超过 2007 年的高点。

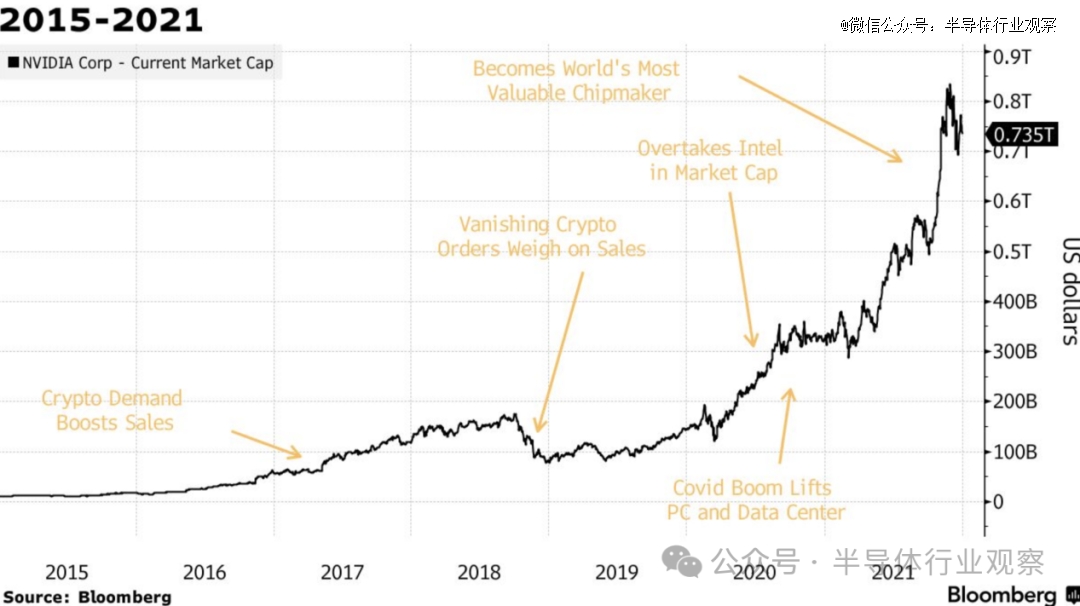

Crypto和Covid

2015 年,英伟达股价再次飙升。在此期间,该公司的芯片成为新兴技术的基础,从先进的图形界面到自动驾驶汽车,再到新一波人工智能产品。

正是在那时,Banrion Capital Management 首席执行官 Shana Sissel 首次真正注意到了这家公司。她描述了 2017 年的一次会议,在会上,英伟达更像是一个选美冠军,而不是一个投资理念。

“每位发言者都说英伟达是最重要的公司,”Sissel 说。“那时,它真的引起了我的注意。”

即使在加密货币矿工的需求枯竭之后,数据中心的销售额仍在继续增长。新冠疫情推动了这项业务,因为公司需要购买额外的计算能力来支持远程工作。从 2017 财年到 2021 财年,英伟达的数据中心收入增长了八倍。

人工智能销售爆炸式增长

2022 年,Nvidia 的股价与其他科技行业一起暴跌,这些行业在新冠疫情繁荣后因利率飙升和需求下降而陷入困境。

OpenAI 于 2022 年底发布的 ChatGPT 立刻引起了轰动,但投资者花了一段时间才意识到 Nvidia 可能从中受益。最终,人们对 ChatGPT 和其他生成式 AI 产品的兴趣激增,引发了对 Nvidia 芯片订单的疯狂激增。

当该公司公布 2023 年第 一季度收益时,其业务增长的规模震惊了华尔街的几乎所有人。Nvidia 给出的季度销售额预测比平均预测高出 50% 以上。

Nvidia 的数据中心销售额在 2023 财年首次超过其游戏收入。在 Nvidia 的当前财年,分析师预计这些销售额将超过 1000 亿美元。

“他们在行业中的地位非常稳固,”Wayve Capital Management 的策略师威廉姆斯说。“显然,他们不可能永远占据 95% 的市场份额,但几乎不可能有人能取代他们。”