在经历了*周的大爆之后,我是歌手第二期刚刚发布就再次冲上了多个热搜,成为了各大社交平台的热议话题,甚至热度比年度大剧《庆余年2》有过之而无不及。

作为芒果TV的上市平台,芒果超媒的股价自上周一就开启了上涨模式,过去5个交易日股价大涨16%。

不过复盘芒果超媒的股价,2021年从高点至今跌幅已经超过70%。

为何芒果的股价跌跌不休?凭借歌手的热度能否扭转芒果的颓势,公司再迎一波大的上涨行情?

#01互联网视频业务增长不在,芒果超媒股价承压

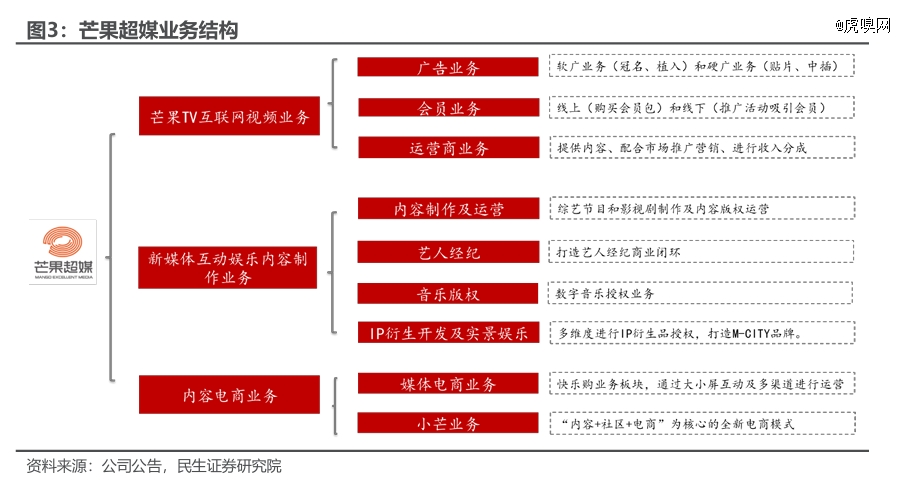

作为A股市场上*的长视频上市平台,芒果超媒主要涵盖三大业务模块,芒果TV互联网视频、新媒体互动娱乐内容制作以及内容电商业务。

其中芒果TV互联网视频业务是公司的*大营收业务,也是公司的盈利重心。2023年芒果TV平台运营收入106亿元,占总营收的72.56%,其营业利润占到公司总利润的90.88%,因此对于芒果超媒的关注核心就在于其互联网视频业务。

芒果TV互联网视频业务的收入来源又可以分为三大块,一是用户购买芒果的会员取得的会员收入、二是为客户植入广告带来的广告收入,三是和运营商合作,为电视等大屏产品提供内容取得收入分成。

其中,来自运营商的收入整体增长会比较稳定,而会员收入和广告收入更能体现公司的运营,加上毛利率更高,盈利水平更好,因此,这两块业务是市场对于芒果的关注核心。

但是,2022年以来,会员业务增长的疲软以及广告收入的大幅下滑是芒果超媒股价下跌的主要原因。

作为长视频平台的重要运营数据,付费会员人数是重要的跟踪指标。在长视频行业流量见顶的背景下,从数据看,芒果的会员数逆势取得了增长。2023年,芒果付费会员数达到6653万人,较2022年同比增长12.5%,似乎看上去是一个不错的数据。

但是,公司的估值核心在于核心经营数据的增速,从付费会员的增长趋势来看,其会员人数的增速进一步放缓,2023年的增速仅有12.5%,较2022年进一步下滑,没有看到扭转的趋势。

再加上这12.5%增速的背后还和公司的买量有关,让市场更不买账。2023年8月1日,芒果TV与淘宝天猫 88VIP 达成合作,淘宝天猫88VIP页面增加芒果TV会员年卡选项,等于给芒果带来了新的流量入口,但是其增长仍不及预期。

从另一个维度也同样可以看到芒果当前的困境,2023年公司的会员收入同比增长了10.2%,但是平均来自每个会员的收入却持续下滑,2023年公司平均来自每个付费会员的收入下降至64.93元,较2022年下降2.46%。

和行业的另一家公司爱奇艺相比,芒果TV的年ARPU值仅有爱奇艺的一半,而在较低基数下公司的ARPU值仍在下降,让市场在整个行业会员价格上涨的背景下,芒果超媒仍处于以价换量的阶段。

会员的收入虽然疲软,还能维持了正向的增长,但是芒果视频业务的另一大主要营收来源广告收入在近两年下降明显。

受到经济波动的影响,广告方的投入减少,芒果超媒的广告业务在过去两年出现了明显的下滑,2022年,广告收入同比下降26.8%,2023年广告收入继续下降11.6%,实现35.3亿,被公司的会员业务营收所赶超,成为了公司的视频业务的第二大收入来源。

和爱奇艺依赖会员收入不同,芒果超媒的营收中广告业务占据了更为重要的地位。2021年公司广告业务收入*时期,其广告业务占公司视频业务的45%左右,而爱奇艺广告收入占到公司总收入的20%左右。

因此,随着公司广告收入的下降,芒果超媒的整体业绩在过去两年明显承压。

2022年公司实现营收137.04亿元,同比下降10.75%;实现扣非归母净利润15.87亿元,同比下降22.94%。

2023年公司实现营收146.28亿元,同比上升6.74%;实现扣非归母净利润16.95亿元,同比下上升6.81%。

虽然2023年略有回暖,但仍难回到2021年的盈利水平,公司的收入及利润已经连续4年没有大的增长。

对于成长股来讲,没有增长就意味着难给到较高的估值,加上业绩的下滑,这也是近两年公司股价跌跌不休的主要原因。

那么,歌手的热度能否带动芒果业绩的回暖?使得芒果的股价回到前期高点?

答案是很难。

#02歌手大爆,能否带动扭转芒果颓势?

短期来看,随着爆款节目的出现,短期芒果超媒的广告收入以及会员人数会有所增加,股价会迎来相关的刺激有所波动。

但是中长期来看,歌手的话题会像之前批哥浪姐、心凌男孩等话题带来的短期热度冲击一样,仍难掩芒果超媒在发展上所面临的困境。

一方面,经济周期拐点何时到来尚不确定,而芒果传媒面临着更加激烈的竞争态势。

上文聊到,广告收入对于芒果的业绩有着至关重要的影响。而广告行业是一个明显的顺周期行业,即在经济形势好时,行业内公司会加大产品的宣传投入,在经济形势一般时,会精细化运营,减少广告的投放。

在过去两年,由于经济周期的波动,相关的消费品纷纷减少了自己的广告支出,以行业内广告支出较大的伊利股份为例,2023年伊利股份的广告及业务宣传费用从146亿下降至139亿,同比下降了4.7%。

所以,对于芒果超媒来讲,当经济周期开始复苏时,对于公司将会是一个大的宏观利好,但是具体的节点何时到来,尚无法准确的判断。

虽然经济有着复苏预期,但是即便行业复苏,芒果超媒也需要面临更为激烈的竞争。

广告行业的产业生态在过去发生了重大变化,行业的竞争更加激烈。芒果超媒过去广告收入的下降不仅和经济周期有一定的关系,短视频等新的流量渠道带来的巨大冲击也是其收入下滑的重要原因之一。

相比于长视频面向终端所有人统一的广告内容,短视频等新的流量平台在广告投放时,通过算法进行了更加精细化的管理,更能千人千面,这在很大程度上会使得部分广告主转向其他流量平台。对于芒果超媒来讲,则需要生产更为优质的内容来抵御这种竞争。

然而,在内容的剧集生产以及综艺制作方面,芒果超媒仍是跛脚走路。

长视频平台有个广泛的商业模式逻辑:“会员靠剧集、广告靠综艺”。一方面,长视频平台需要生产优质剧集内容,从而留存更多的MAU,带动会员的增长,从而影响会员收入的增加。

另一方面,综艺节目通常具有较高的观众参与度和话题性,能够吸引大量观众收看,因此,视频平台通过在这些综艺节目中插入广告来吸引广告商的注意,从而获得广告收入。

这两种模式相辅相成,共同构成了视频平台的主要收入来源。剧集吸引用户成为会员,而综艺节目则吸引广告商投放广告,两者都是视频平台盈利的重要途径。

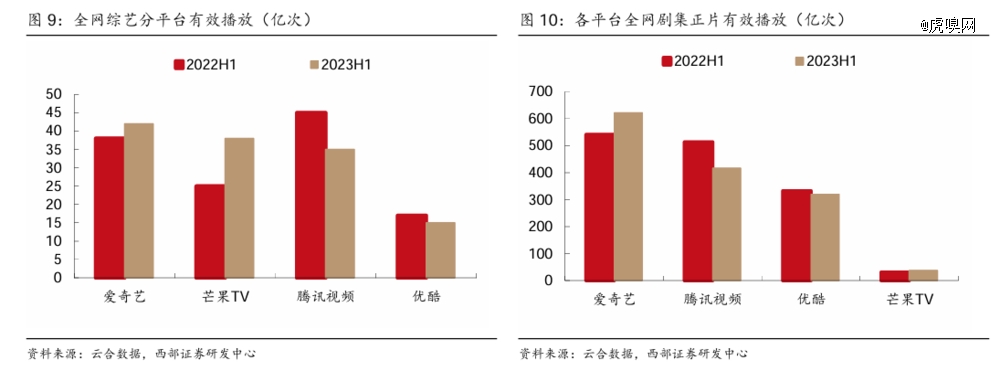

芒果的综艺虽强,但其剧集内容却处于较大的劣势。根据2023年上半年云合数据显示,芒果超媒的综艺有效播放量处于各个平台的前列,但是剧集播放量仅有爱奇艺的十分之一左右。

优质剧集内容的缺失成为公司会员价格难以上调的重要原因之一,其平均每个付费用户带来的会员收入仅有爱奇艺的一半左右。芒果虽然也意识到了自身的短板,但是影视作品的投资周期往往较长,短期内很难追上竞争对手的脚步。

因此,对于芒果超媒来讲,短期歌手热度的上升会给公司带来正向的反馈,但从中长期的发展角度来看,面临行业内外竞争激烈,以及自身在内容上存在的断板问题,公司的股价难以再回到过去的高点。