破产,一直是一个讳莫如深的话题。一条Biotech公司破产的消息,往往以隐晦的方式在非公开的渠道首先传开,尽管抹去具体公司名字,但从公司业务、坐标等等信息,很快就能知道是哪家Biotech公司坚持不下去了,然后连同清算、裁员、变卖资产等等字眼,引发一波感慨。

Infinity Ventures联合创始人Jeremy Jonker曾表示,公司倒闭是目前商业环境里最不透明的一环:“美国每年有超过100万家企业倒闭,但这个话题却是一种禁忌。”

标普全球市场情报(S&P Global Market Intelligence)的数据显示,2023年申请破产的美国Biotech数量达到了2010年以来的新高。美国SEC的数据中,显示有高达41家Biotech在2023年宣布破产。

在国内,今年出现了*家提交破产清算申请的Biotech:1月12日,博际生物正式向杭州市余杭区人民法院提交破产清算申请。随后的2月13日,在大洋彼岸上市的Biotech联拓生物(LIAN.US)宣布开始缩减业务、退市,并于2024年底前完成其终止运营的相关活动。紧接着在3月,CGT公司蓝盾生物公开招募评估机构正式推动破产清算流程,去年公司还拿到了其CAR-T管线的1期临床批件。

从去年开始,国内核心生物园区就出现大量空置现象,原先一室难求的园区开始降租金挽留公司。新成立公司减少、存量公司缩减之下,有生物园区的招商负责人表示原来热闹的园区“像被抽空了”,以及“KPI压力也很大”,搬走的公司都是大几十人一起撤离,而现在的形势下却很难再引进相同规模的公司入驻。

这也暗示着Biotech破产或停止运营不会是个例,目前Biotech融资市场虽有初步的改善迹象,可活跃的资金有限,仍有很多企业在生存线挣扎。但是,我们不应该把接连到来的Biotech破产看作是行业的溃败。

破产,是Biotech生态的必要组成部分

生物科技行业具有非线性特征,创新过程难以预测。Biotech公司的表现尤其具有二元性,因为临床试验结果往往会决定药物开发商的成败。通常情况下,Biotech相较于其他行业,由于其高度的复杂性、研发周期的漫长性,以及监管环境的严格性,是最难把控也是商业模式“最差”的资产。

尤其近几年来,Biotech创新竞争愈发激烈,低垂果实逐渐减少。以癌症为例,许多问题较之过去更加难以攻克,自身免疫性疾病等领域也面临类似情况。Biotech需要持续开发创新技术,以应对日益棘手的医学难题和众多对手。

而一旦技术验证的过程不顺利,Biotech就有可能走上死路。

就在几天前,工程化B细胞疗法Biotech公司Walking Fish Therapeutics破产关闭,创始人表示破产的重要原因之一是“因为主要投资者突然的退出,导致其来不及找到新的投资人,而前期的融资也无法支撑公司未来的持续运营”。这家Biotech最快的管线也仅仅在IND阶段,短时间难以看到临床转化希望的Biotech遭到投资人抛弃,是既无奈又合乎情理的结果。

再比如红细胞疗法公司Rubius在2018年上市时创造了当时*的IPO记录,曾开发多款红细胞疗法候选药物,涉及癌症、自身免疫性疾病、遗传性代谢紊乱等领域。但Rubius的临床数据缺乏说服力,红细胞疗法被质疑是一条无效的技术路径,最终Rubius在2023年初关门。

即使已经进入商业化阶段的Biotech也无法放松。

今年早些时候,Impel Pharmaceuticals提交了破产申请。它的一款急性治疗成人偏头痛的药物在Trudhesa就获FDA批准并开出了数万张处方。然而Trudhesa并没有达到预期商业目标,这也导致它缺少充足资金支持接下来的管线。尽管Impel尝试了多种维系途径,包括出售公司资产、出售整个公司、合并或其他战略交易等手段,但最终这家Biotech还是走到了破产保护这一步。

还有正常的出清。就像TMT时代一度涌现大量宣称要成为下一个大平台的创业公司,国内的Biotech热潮兴起时,也出现了无数家想引领创新药产业的公司。

“当时多少家都是标榜要做出First-in-Class,后来发现能做Best-in-Class都很了不起,如今再看很多公司做出来的是Me-Worse。”有投资人表示。

一些推测认为,接下来国内一级市场Biotech的存活比例,大致在5-10%。

这并不一定是坏事。从宏观角度来看,破产就像是创业生态系统中的一个“净化器”。通过淘汰不具竞争力的企业,可以为新企业的发展创造空间,并将资源和人才重新分配到更有生产力的用途上,也为其他公司的运营提供警示或启发。尽管破产对于任何一方来说都不是理想的结果,但从维持Biotech生态活力这一点上讲,破产带来的并不全是负面影响。

体面破产,一门技术活

近期国内一家破产Biotech的工商信息显示,公司有超过110条司法案件缠身,案由包括买卖合同纠纷、建设工程合同纠纷、服务合同纠纷、劳动争议等等,同时公司法人代表已经收到了30张限制高消费令。

而股东追责、对赌协议触发,更会将创始人拉入深渊。

这种“一团乱麻”的状态和对“个人无限连带”的恐慌,会让其他Biotech和整个行业都有惴惴不安之感。

美国Biotech公司在面临破产时,可能会经历一种被称为“速决生死”的情形方式。这种方式主要是在美国破产法下进行的一种快速清算程序,破产申请公司首先向法院申请第11章破产保护。

第11章允许企业在继续运营的同时重组债务,也会启动“自动中止”程序,防止债权人采取行动来扣押公司的资产。这可以给公司喘息的机会,不必担心关键资产被剥离。

一旦资产被出售,债务得到偿还,公司可能会宣布法律意义上的“死亡”,即公司解散,或者在某些情况下,如果经济条件允许,可能通过重组继续存活。

这一快速清算过程往往很快,资产评估、资产出售,以及债务偿还通常在破产申请后几个月内完成,减少法律和行政成本,尽快让公司重组或清算,尽可能地减轻对债权人和投资者的影响,适用于那些资金链断裂严重、无法维持正常运营和需要迅速解决债务问题的Biotech。

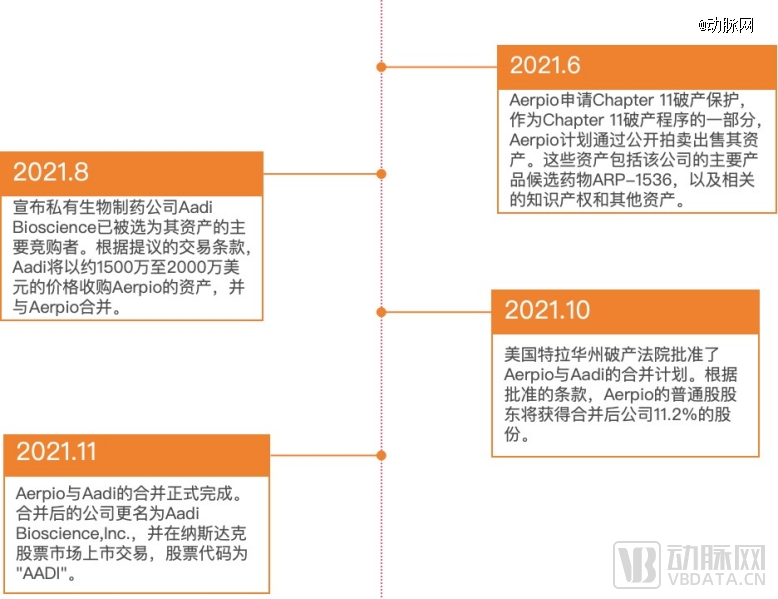

通过这种方式,公司能够快速“自救”或优雅“出局”,*程度地减轻破产对所有相关方的影响。前文中的Impel Pharmaceuticals便是申请第11章破产保护。事实上,在疫情之后,美国有数家Biotech由于无法承受债务累积而选择第11章破产保护,包括罕见病疗法公司Permeon Biologics、代谢病疗法公司Vivus、血管疾病药物公司Aerpio Pharmaceuticals等。

Aerpio申请第11章破产保护,动脉网制图

从Aerpio申请破产保护的流程来看,虽然Aerpio作为一家独立的公司不再存在,但其资产和技术通过合并后的新公司得以继续发展。对于Aerpio的股东来说,他们在Aerpio的原有股份价值已大幅缩水,这种结果虽然可能远非理想,但他们在合并后的新公司中获得了一定的股份。

还有一些仍有一定资产的Biotech,可以适用一些州法上的“建议破产程序”——An assignment for the benefit of creditors(简称为ABC):将公司资产交给债权人处置。

ABC程序目的一般不涉及重组,也不受联邦法院的监督,是一种更轻快、简便的方式。更重要的是,ABC是非公开的方式,而破产在公众心目中往往与失败和财务困境联系在一起,因此选择ABC可能对公司的声誉影响较小,对Biotech管理层和董事的负担更轻。

当Biotech创业失败时,一个成熟运作的破产体系至关重要。创业者可以快速、体面、低成本地退出,将时间和精力投入到新的职业选择中。漫长而复杂的破产过程不仅会过分耗费创业者的资源,创业者也可能会被贴上“失败者”的标签。

同时,快速、高效的破产程序也是对Biotech投资者的重要保护。如果破产程序冗长,投资者的损失可能会进一步扩大,加深对Biotech行业的风险厌恶,形成恶性循环。

此外,Biotech行业的*特点之一是其专利、管线资产,仍然可能在重组或易主后焕发生机,对破产公司的妥善处置能让更多有前景的项目得到继续推进的机会,这对于新药研发生态至关重要。

不需要所有的Biotech都活下来

去年,Flagship孵化模式下有4家公司接连倒闭,市场开始认为这种追求Biotech创新的方式“不灵了”。但是,Flagship本身也不认为所有公司都能活下来,和多数VC一样,其挖掘前沿科技、组建团队,并经过大量漏斗型筛选的逻辑,建立在多数Biotech都将消亡的基础上。

Flagship在游说人才加入或领导创业Biotech时,也会提供给他们足够的安全感:既描绘创业的美好图景,也为他们保有退路,即使失败,他们成功的职业生涯也不会戛然而止。

而凭借良好的融资运作,在一家Biotech公司出问题之前,Flagship往往已经全身而退。这是Flagship赚钱的方式,也是让科学带来价值的方式。

因此,市场不必苛求所有Biotech都背负重大的生命科学使命前行,并期待它们在寒冬中坚持到底。

生物医药行业的特殊性,使Biotech创业相比其他赛道有更多道德感与责任感的压力。资金端长钱短缺,支付端选择不多,两方挤压下中国Biotech还要带来更多、更好、更新的产品实属不易,在艰难条件下苦心经营仍遭遇生存问题的公司与创始人,实在不应该被过分指责,或是被扼腕叹息的同时再被补一句“行业不行了”。

而浑水摸鱼的公司、借创业之名大肆捞钱的创始人,则应被加速淘汰、甚至被行业拉黑。所幸在中国生物制药行业逐渐步入正轨的进程中,大量“水货”的面目已被识破。

中国生物制药,处在有史以来做得*的时候。公司陆续出清不是Biotech的溃败,而是中国Biotech的新篇章开始了。

19080起

融资事件

7520.01亿元

融资总金额

9529家

企业

3006家

涉及机构

777起

上市事件

7.04万亿元

A股总市值