今天(4月8日),德昇济医药(D3 Bio)宣布获得6200万美元的A+轮融资,经纬作为老股东继续加码。D3这一轮融资的一个特点在于,是由欧洲著名的生命科学投资公司Medicxi领投,中国的Biotech越来越融入全球体系,并且也说明了不管是投资,还是License out、收购,当中国的创新达到了世界一线水平,那在全世界就能吸引到*的合作伙伴。

在经纬生态内部,D3的新融资以及上个月荃信生物在香港交易所上市,成为“港股自身免疫*股”,再加上去年底Ambrx 20亿美金被强生收购,都反映了Biotech正在全球回暖。从规模来说,荃信IPO的募资额并没有特别高,但竟成为整个Biotech领域的盛事,在认购阶段获得了接近200倍的认购比例,这样的市场热情,在2022年之后就没有见到过了。

荃信的IPO是从去年就在准备的,也可谓一波三折。公司的管理层,也包括我们,都耐心地向很多二级Biotech投资人解释,针对自身免疫疾病的生物药是全球*的生物医药细分赛道之一,而中国在过去三年多时间年里,从不到十亿美金的体量,猛增到几十亿美金的体量,而美国是千亿美金的体量。

而荃信是对自免疫赛道布局最全的公司,在过去三年里,它基本上覆盖了全部自免疫二代靶点,每一个靶点属于本土前三名,*个产品马上进入商业化阶段,第二个产品也处于临床三期,今年还有两个产品进入三期,管线布局也非常合理,并且在先前的泡沫阶段估值并没有被炒到太高。这些都是非常重要的价值点,但市场的想法也很简单,大家都在等Biotech的泡沫破得再彻底一点、等美联储的加息周期过去……

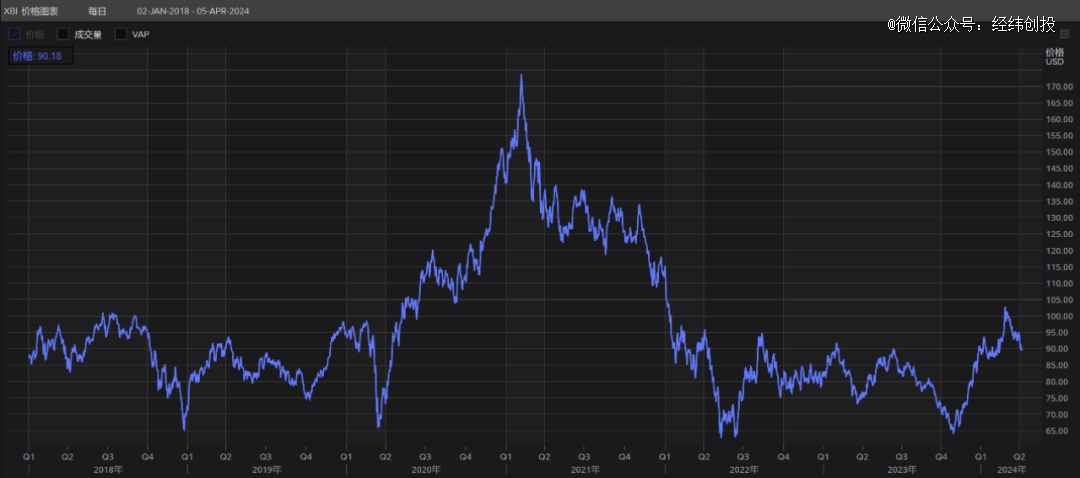

但荃信今天的火爆,印证了在冰封的表象之下,其实暗流涌动。从去年10月以来,美国纳斯达克生物技术指数就开始触底反弹,上涨了~50%(注:XBI指数,103023-032024),虽然距离2021年的泡沫高点还有相当大的距离;去年也是跨国药企成批来中国“扫货”的一年,很多笔金额巨大的并购和License out交易,比如强生20亿美元收购Ambrx,以及创业公司通过License out获得的资金首次超过了IPO,都令整个市场的情绪筑底反弹。

反映二级市场情况的美国纳斯达克生物技术指数(XBI):随着疫情影响逐渐退去而跌入低谷,但24年初从*谷反弹。数据来源:Thomson Reuters Eikon

我们在2021年4月,就领投了荃信生物的B轮融资,并且持续加码,虽然股价可能会起起伏伏,但自免疫赛道国产替代的潜力是实打实的。德昇济医药(D3 Bio)我们投资得更早,早在2020年11月我们就参与了其A轮融资,还于同年投资了Ambrx,并且一直坚守其价值。

要说这种情绪的回暖,在今年的JPM摩根大通医疗健康峰会上(这是创新药圈子里一年一度的盛会),体现得更加淋漓尽致。在去年1月的大会上,每个人都是愁容满面,凄风苦雨,整个行业不知道出路在何方,对下跌的态势也完全看不到尽头,这种感觉几乎笼罩了整个大会。

但今年1月的大会截然不同,大部分与会的创新药公司和跨国药企,都对未来充满了乐观。在一个分论坛上,主持人用“a light at the end of the tunnel”(隧道尽头的一束光)来形容2024年,非常能代表市场心态,最关键的就是信心。虽然今年Biotech大概率依然艰难曲折,但大家相信“底”已经到了,“日子有奔头,未来有光明”。

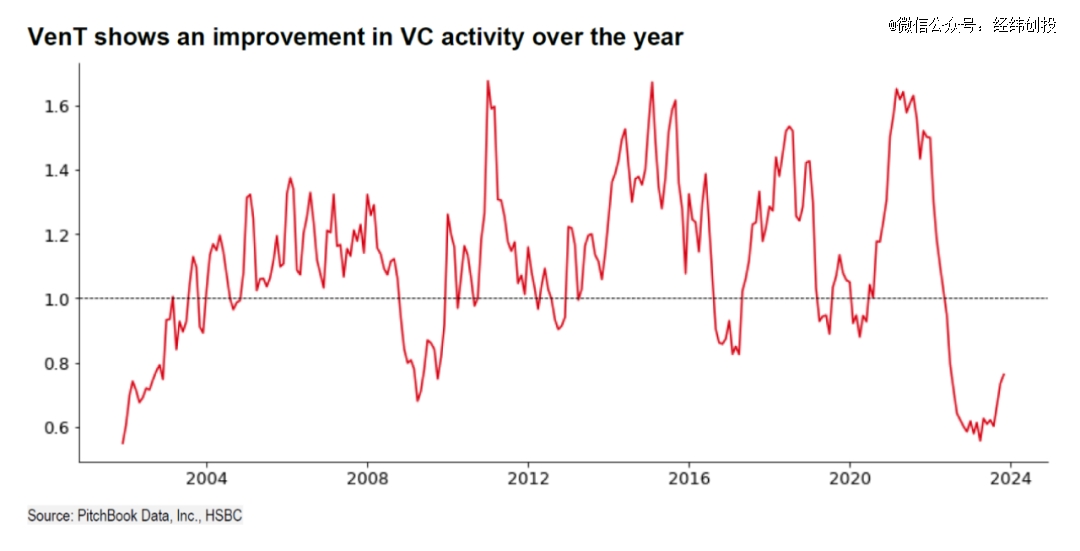

在2024年,对Biotech的VC投资触底反弹

今天这篇文章,我们来聊一聊为什么说Biotech正处于复苏前夜?当然我们也会回顾之前的泡沫是如何产生和破裂的?今天的并购与License out为什么很热?“穿越周期”这四个字说起来容易,但其中的酸甜苦辣,只有亲历才知道。

·Biotech曾经的疯狂与低谷

·隧道尽头的一束光:触底反弹的并购与License out

·下一个增长点将在哪里?

Biotech曾经的疯狂与低谷

要想洞悉什么时候才能看到隧道尽头的那束亮光,我们需要先来看看,当初为什么会陷入黑暗。

整个Biotech生物技术领域,其实是个年轻的行业,从1976年才有*家公司成立(美国基因泰克)。在五十多年不算很长的历史中,一共发生过4-5次大的行业周期。我们知道周期有波峰也有低谷。Biotech周期的一个特点是,低谷部分通常都在两年左右就结束了,后期都会出现非常明确的复苏信号,然后出现一个从熊市向牛市的转变。

但这次的熊市有些不一样,整个市场下行得非常深。这波周期从2010年开始至今,本来在2019年几乎已经见顶,要开始掉头向下了,当时整个资产端已经越来越贵,但紧接着出现了疫情,一下子点燃了全世界对生物医药的热情,导致整个板块在接下来的两年里疯涨,被爆炒了一把。

终于在疫情影响逐渐消退的2021年中,整个市场开始见顶,然后就进入了一个格外严酷的寒冬。所以在2023年1月JPM摩根大通医疗健康峰会上,大家才会面面相觑、迷茫不已,在本该看到曙光的时候,却因为之前的“暴饮暴食”而承担惨痛的后果。

当然在这个过程中,还要叠加宏观因素和技术因素。

*,宏观因素就是美联储加息。为什么加息周期对Biotech有格外致命的影响?核心是因为Biotech是*的风险资产,大部分Biotech公司都是纯研发导向,不仅没有利润,更是连收入都没有,一家生物医药的初创公司,从建立到获得*笔实际意义的销售收入,一般来说10年起步,12-15年是平均值,7-8年是最快的情形,当然新冠相关的药物除外。

所以说Biotech非常依赖外部融资,也非常依赖宏观环境。当进入加息周期,市场上缺钱了,缺乏自我造血能力的Biotech公司就会非常危险。

第二,技术因素则是指,很多技术愿景和目标,在短期内没有达到预期。PD-1作为一种新兴的免疫治疗手段,获得了很好的疗效,也给整个医药行业带来巨大的泡沫,大量资金投入进来,目标是想把这种革命性的治疗方式,真正的推广到各种疾病上。如果成功了,那其实也就不会有泡沫了,但实际上并未实现。

PD-1(程序性死亡受体1)是一种重要的免疫抑制分子,简单来说,以PD-1为靶点,这种治疗方式并不是直接杀死癌细胞,而是通过调节免疫系统,给免疫系统松刹车,让免疫系统去杀死癌细胞。

在PD-1之后,人们看到了这种方式的潜力,疯狂注入资金,希望能够寻找到各种类似的机制,来做出各种类似的药,以攻克癌症。比如与PD-1类似的一些靶点,LAG3、CTLA-4、TIGIT、NKG2A等等,在生物学机制上它们都比较相似。

但从后续的临床结果来看,这些靶点远远没有PD-1那么成功,LAG-3和CTLA-4获得了突破但不及预期,TIGIT、NKG2A等等甚至遭受了失败,各种临床实验数据不是很匹配,从二期到三期的差异很大,不同公司的数据也差异很大,这就导致当初蜂拥而至的资金,不少打了水漂。

这时候人们才发现,PD-1这样的靶点其实可遇不可求。原本以为可以快速复制这种方式,快速找到更多革命性的靶点和治疗方式,但结果发现这只是一个短暂的开阔地,前面的道路依然很窄很艰难,至今也还没有下一个像PD-1这种革命性靶点的出现。

此外,新冠期间大热的mRNA技术,也带来了一个巨大的偶发性增长。mRNA技术也很早就出现了,但一直没有得到很好的发展,大规模疫情恰恰是这样一个契机。因为对于疫苗这样的药物需求来说,mRNA的可编辑性非常强,天然很适合这种药物形式,于是新冠三年给mRNA赛道带来了天量资金。

不过新冠疫情并不会一直持续,我们也不希望它一直持续,在新冠结束之后,对mRNA疫苗的需求就一落千丈。当然mRNA技术也可以应用在其他疾病中,只是这些仍然有待探索。

以上这两大宏观+技术因素的叠加,共同促成了一个史无前例的、非常深的下行周期。这个周期从2021年3-4月见顶,一直持续到今天,构成了一个巨大的低谷,并且持续的时间比整个五十多年来,Biotech历史上的周期低谷都要长。

隧道尽头的一束光:触底反弹的并购与License out

泡沫的本质在于扭曲了价格,而价格恰恰是对风险和资源配置的信号。Biotech所经历的也是一个典型的泡沫周期,在早期阶段,吸引了很多人才和资源,起到了一定的正面促进作用。但越来越多人蜂拥而至,价格开始严重扭曲,造成了对风险的错误定价和资源的错误配置。

这种错误随着整个生物医药板块蒸发掉近70-80%市值得到了矫正,无数公司过得非常艰难。但在这冰封的湖面之下,三股支撑复苏的暖流也在聚集之中:

*是宏观环境正在改变,随着美联储加息周期结束,对降息周期的预期已经打开,导致资金重新开始重视风险类资产。虽然现在还没有开始降息,但最艰难的时刻已经过去。

第二是技术因素,虽然最理想的愿景没有实现,融资端非常差,泡沫也得到了惩罚,但其实过去两年半的时间里,依然不断有新的研发成果,在临床实验中得到验证,有新产品获批上,不断有积极正面的结果,技术基本面还是向好的。

第三是市场的交易愿望越来越强烈。随着新冠所带来的药品需求,以及近年来以司美格鲁肽为代表的减肥药爆发式增长,大型药企在过去两年半的时间里,其实积累了越来越多的现金。对于相对保守的大型药企而言,一直以来最核心的策略是从创新公司里,收购更具创新力的产品管线。国际大药企当前70-80%的产品,都是外部创新而来的,所谓的“外部创新”,核心就是“买买买”。

这里需要多说两句创新药行业的基本格局。这个行业的特点是创新很分散,R&D中,通常都是小型创业公司负责R(Research)和early stage D,做到低成本试错,Fail Early、Die Early,暴露问题了就尽快投入下一个;而大公司把优秀成果收购过来做late stage D(Development),保持整个产业链的高效运转。

由于创新药行业针对的是人类攻克癌症,追求健康和长寿的*事业,这种创新肯定是散发式的,并且极为高风险。所以不同于电子行业迭代式的创新,迭代式创新容易被巨头垄断,因为链主地位很重要。Biotech的创新更适合一伙在某个领域最专业的人员,成立一家公司就专注做这一件事,然后取得颠覆性进展,错了就再投入下一个。而在大型药企内部,要想推动这么高风险的事情也比较困难,他们需要考虑对风险的控制,很多灵感也很容易淹没在太多的想法中,所以由创业公司负责研发,大型药企收购有潜力的管线专利,再来开发成产品,这样的分工很适合Biotech。

由于之前Biotech赛道的资产泡沫很高,导致大型药企不愿意出手,但是又在过去两年半里,积累了这么多现金和购买欲望。所以从去年下半年开始,大型药企终于又重新进入了“买买买”的周期,他们觉得整个行业泡沫被挤得差不多了,他们准备花掉手中太多的现金,去买进新的产品管线,也就是买进新的未来增长点,交易的动力变得无比强烈。

比如在今年1月宣布的强生收购Ambrx,就是非常典型的例子。这笔交易是全现金交易,凸显了大型药企的财大气粗,与快速整合的决心,20亿美金几乎是谷底的价格,对强生来说是一笔很划算的买卖。

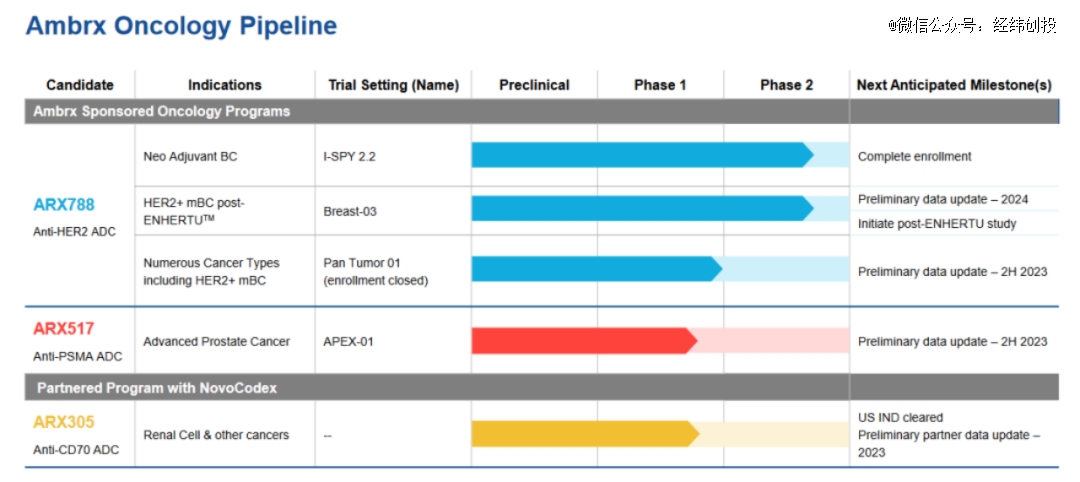

Ambrx是*非天然氨基酸定点偶联技术平台开创者,传统的偶联技术无法控制payload偶联效率具有随机性,有的抗体没有偶联payload,有的抗体则偶联不足或者过度,因此产物中的DAR往往分布不一,产生一些无效产物或高度副作用产物。并且偶联上去的payload的经常不够牢固,在不该掉下来的地方掉下来而产生系统性毒副作用。而Ambrx的非天然氨基酸定点偶联技术正是解决这一难题,通过将非天然氨基酸精确掺入单克隆抗体重链上的特定位点,实现定点偶联,并且精确控制了偶联的化学本身,使得这个偶联极为牢固,不该掉下来的时候一丝一毫都不漏水这个技术也是公司立足于ADC领域的核心技术。

但在2022年,正处于Biotech行业的低谷中,Ambrx被寄予厚望的核心产品ARX788面临激烈的竞争,也在获取临床资源上面临巨大挑战,公司只得放弃对ARX788的研发投入,并辅以裁员等手段来给公司续命。

几乎走在生死边缘之际,ARX788的亮眼临床数据成功挽回了信心,让公司得到翻身的机会。试验结果显示,ARX788在T-DM1治疗进展的转移性乳腺癌患者中的ORR为57.1%。这一数据一披露立马拉升了公司股价,Ambrx股价单日上涨1000%,这也令Ambrx再度把目光投注于ARX788上。

除此之外,另外一条针对前列腺癌的管线,也取得了积极的临床数据,为公司再添助力,进一步验证了公司技术平台的价值。ARX517报告了I期初步临床数据,结果显示,在2.0 mg/kg剂量组中,ARX517把三名患者的前列腺特异性抗原(PSA)水平显著降低了50%以上,其中两名患者的 PSA 水平降低了 90% 以上。

Ambrx的肿瘤学产品线

接连的临床好消息,将公司起死回生,股价也得到修复。另一方面,强生作为一家大型制药公司,在肿瘤学领域拥有广泛的业务,其与Legend Biotech合作的血癌细胞疗法Carvykti,和AbbVie联盟的Imbruvica,以及其他多种最近批准的血液药物,如Talvey和Tecvayli,这些都是强生公司想开发20种新药的雄心壮志的一部分。而Ambrx在ADC领域的独特技术,能够产生有效杀死癌细胞并限制毒性的工程化产品,对强生也很有价值,于是双方一拍即合。

从我们的角度来说,经纬一直看好ADC,并且坚定布局。最难得的是,我们一直坚持看好Ambrx的ADC平台,从2020年初次投资Ambrx,坚持长期主义,是Ambrx一级市场投资人中唯二经历这波过山车的洗礼却一股没卖的机构,另一家是某支波士顿的对冲基金。我们始终相信*的技术平台和产品,终将会被市场认可。

当然从全行业来说,ADC是从去年四季度开始的热门并购领域,一共发生了108笔合作或交易,总价值高达630亿美元。在融资市场的谷底,这些交易给急缺资金的Biotech公司雪中送炭,以至于在JPM大会上,买方卖方均云集美国旧金山。在大会的*天,与强生20亿美元收购Ambrx的同时,还宣布了瑞士诺华以4.25亿美元收购了自身免疫药物公司Calypso,默克以6.8亿美元收购癌症药物公司Harpoon,交易火爆。这个趋势持续至今,今年4月普方生物被丹麦Genmab以18亿美元收购。

既然资本市场还处于哑火的谷底,那么一些Biotech公司就渴望找到潜在买家,通过“License out(授权许可)”交易的形式,给公司回血,拿到撑过谷底的“诺亚方舟船票”。去年,通过License out融到的资金,首次超过了IPO,成了初创公司最重要的融资路径。

而对于中国Biotech公司来说,去年一共积累了80笔类似的交易案例,出海的规模和首付款的金额都是2022年的三倍以上。大家意识到,中国资产其实有明显的国际竞争力,海外药企也的确愿意真金白银的花钱,去年80单交易中,有20单的首付款就超过了5000万美元。当然,License out是一种快速获取资金的方式,来支撑公司度过谷底,但也有所牺牲,需要做更通盘的考虑。

下一个增长点将在哪里?

除了宏观因素之外(市场重新为风险资产做好准备),最重要的就是有没有足够强的新技术出现。

在持续几年的资本低谷中,洗掉了很多一般的技术,但真正核心的研发进展仍在持续,比如减肥药的异军突起,诺和诺德的司美格鲁肽非常火爆,但礼来的下一代双靶点产品已经上市,迅速抢占市场,甚至更进一步的三靶点,也已经在临床试验中显出了愈加惊人的效果,过去一年里市场非常疯狂。

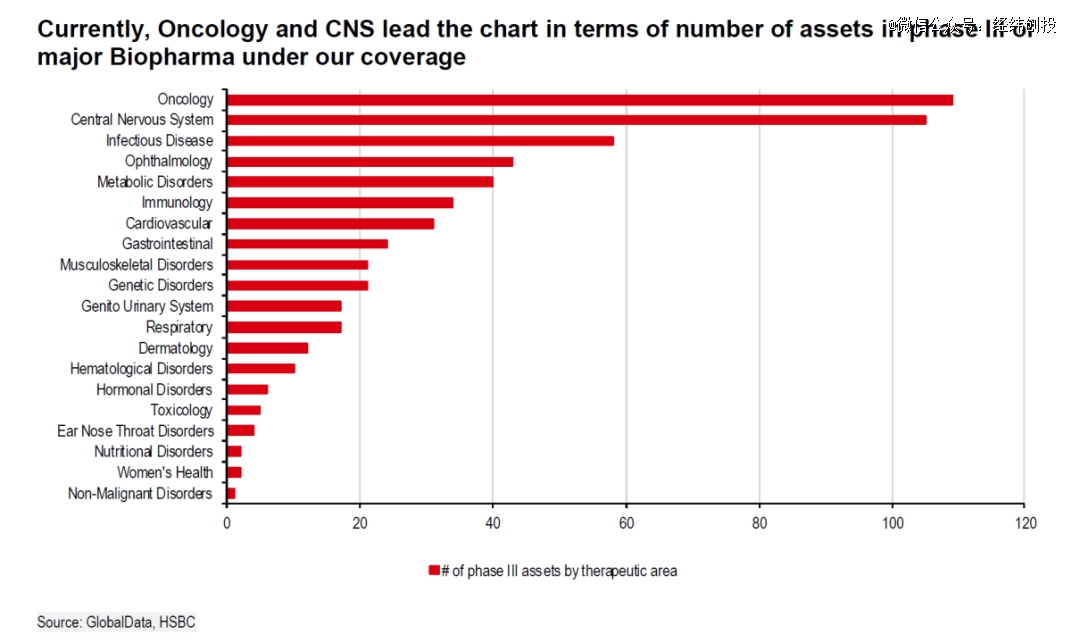

近期的一些进展体现在:肿瘤方面南京传奇的CAR-T推进到二线用药;*个基因编辑的产品获批(CRISPR Therapeutics和Vertex合作),自免疫几个大靶点验证(TL1A,FcRn等等),核药赛道崛起,ADC红到发紫(无数并购和大型BD)等等,整个行业的研发还是始终在推进。

其中,一个重要的热门赛道是细胞治疗做自免疫疾病。2021年新英格兰医学杂志发布了一篇论文,是一篇单一病历报告,这位病人使用了治疗B细胞淋巴瘤的CAR-T之后,红斑狼疮奇迹般的消失了。对于自免疫疾病,B细胞的靶点非常重要,因为自免疫疾病是因为抗体攻击自身导致的,而B细胞是分泌抗体的。这篇论文在医学界引起了很大轰动,很多公司都开始跟进这个新方向。例如Kyverna就在今年2月成功在纳斯达克上市,Kyverna就是一家利用CAR-T疗法治疗自身免疫疾病,也是全世界*一家刚刚进入临床二期的公司,但其实还没有任何二期数据,就有9亿美元左右的市值了。

当然,未来CAR-T要想得到真正的发展,还需要解决“自体”问题。现在我们做CAR-T,是需要把每个病人的T细胞拿到体外做改造,但这样很麻烦,不仅费用高而且周期很长,有限的设备也无法普及到每个病人,这就导致CAR-T更像是一种独特的技术,而非针对大众的药物。

未来如果CAR-T能走向通用,不需要拿个人的T细胞做改造,那就会有突飞猛进的发展。现在待突破的难点在于,我们自身的免疫细胞会攻击这些新进入的外来细胞,如何识别它们是友军,是最前沿的技术难点。

另一个热门赛道是ADC,简单来说这项技术是把原来毒性很强的化疗,变成精准化疗,也可以说是靶向化疗。我们用抗体制作一个“激光制导导弹”,然后结合化疗药,原来化疗这种“炸弹”是一炸炸一片,但现在的“激光制导导弹”能精准的去“炸”肿瘤细胞。

还有一种思路是靶向蛋白降解(TPD),无论是ADC还是TPD,本质上都是想把我们身体里的坏东西消灭掉,但要想定向把一个东西从我们身体里拿掉是很难的。ADC是做加法的思路,是在一个抗体上面加一个毒素,制作成“导弹”,而TPD是在做减法,是我们用一个Protein小分子,一边绑在我们想干掉的靶点蛋白上,另一边绑在细胞回收站,以往我们的身体不会把这些蛋白丢到回收站里降解掉,但现在可以了。

最近几年也出现了很多TPD的临床数据,但整个赛道属于刚刚开始的阶段,还没有药物获批,但有几十个药物都处于临床验证的过程中,有4-5个取得了临床二期不错的数据,也是很有潜力的方向。

甚至在神经领域,最近也出现了一个巨大突破。二十多年以来阿尔茨海默病终于有一款新药获批,这款新药“仑卡奈单抗”(Lecanemab)是在一个旧靶点上,之前所有人都失败了,但Lecanemab做出了一些疗效。虽然疗效不算特别突出,在将近2000名志愿者的临床试验中,Lecanemab使早期阿尔茨海默病患者的认知和功能下降速度减缓27%,但确实填补了空白。

从经纬的角度来说,我们会在未来重点关注以下几个方面,并且格外重视创始团队的国际化竞争力,彻底融入全球体系是未来发展的重中之重:

1)在生物技术领域,我们主要关注全球First-in-Class和Best-in-Class的药物:下一代细胞与基因治疗领域(通用型细胞治疗,新型细胞类型,体内细胞治疗等等);AI驱动的药物发现(我们关注具有药物开发内核,同时又具有很高AI水平的公司);多肽类药物领域(我们认为未来多肽类药物将会在更广的疾病领域成为重点);偶联系统领域(我们更关注对疾病部位的精确导航+弹头不同的排列组合)等等。从*性原理来说,我们关注核心的生物学问题是如何被解决的,为什么解决这个问题能够给我们带来下一代革命性的药物,不管是小分子、大分子、细胞与基因治疗,能解决未满足临床需求的药物就是好的药物。

2)随着众多生物医药创新和医疗器械从实验室走向产业化,对生产工艺和科研服务的需求不断增长。凭借对研发与生产流程的深入洞察,我们的投资布局已经扩展到医疗产业的上游环节,专注于那些为产品研发和生产提供关键设备、耗材和高端原料的*企业,这些企业构成了我们所称的医疗产业上游链。

3)在医疗器械领域,我们特别关注在传统大领域的新玩家,它们在商业化上存在代际超越的机会。

前段时间,各种微信群里都在传一个105M大小的pdf文档,名为“全链条支持创新药方案征求意见”,之所以这个文档这么大,因为它是一份17页的高清照片,一份支持创新药行业发展的红头文件问询函。里面提到了我国创新药行业的发展情况、不足之处、所面临的困难,和主要任务,比如加快新药研发和成果转化、丰富融资支持渠道等等。

在整个2023年,随着国家重拳打击医疗流通及销售环节腐败,以及医疗集采加速、医保谈判等等,快速变化的监管环境也令整个行业在净化中发展。如今越来越明确的支持信号,也给行业带来了强心剂。

Biotech创业公司其实很不容易,面对的都是类似癌症这样难以攻克疾病的、最前沿的目标,但又对融资能力有极高的要求,因为一款药物从研发到上市的时间周期非常长,一方面要保证公司能活下去,才能看到成功的那一天,另一方面又需要大量资金,支持科学家能把研究做下去。

所以Biotech行业才会出现Pipeline的概念,要保持在研的药物形成一个序列(也称之为管线),可能*个在三期临床开发中,第二个一期临床开发中,第三个在临床前,第四个在探索研究阶段。可能这个成功了,另一个失败了,然后再去下一个寻求成功。在实际投资中,我们除了看Pipeline和药物研发能力之外,还会关注公司的融资能力如何,这些要求综合起来,其实非常非常高,那些最终成功的Biotech公司,他们当之无愧。

荃信生物在研管线一览;图片来源:荃信生物招股书

最后,我们还是想用“a light at the end of the tunnel”(隧道尽头的一束光)来形容2024年,最关键的就是信心,虽然今年Biotech不会立刻重新爆发,但我们相信“底”已经到了,未来的日子有奔头,有光明。