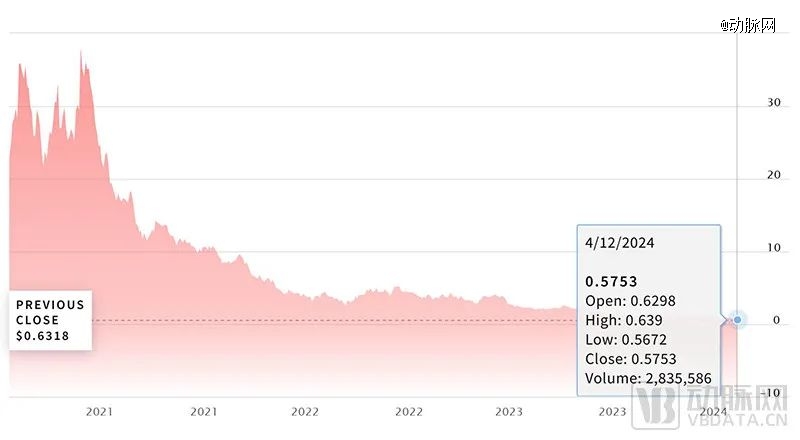

4月2日,美国证券交易委员会向知名互联网医疗企业Amwell发出警告函,表示由于Amwell的普通股连续30天平均收盘价低于1美元的临界价格,触发了退市警告,如果其股价在6个月内没有得到改善,将被从纽约证交所中除名。

Amwell股价已长期在1美元以下徘徊

这并不意味着Amwell就铁定将被从股市中移除。毕竟,6个月的时间横跨两个季度,它有足够的时间来改善股价。不过,对于这家被视为美国互联网医疗行业领军企业来说,这也够得上是一个巨大的污点了。

要知道,就在几年前,Amwell还与互联网医疗鼻祖Teladoc一时瑜亮。短短几年时间,Amwell究竟做错了什么?背后折射出了什么趋势,本文对事件来龙去脉进行了总结,希望能够给予行业参考。

1、成立近廿年,一朝IPO高光

Amwell原名American Well,成立于2006年,由Ido Schoenberg和Roy Schoenberg两兄弟联合创立。两兄弟皆出生于以色列,并在当地医学院求学。两兄弟在通过分别创立各自的公司积累一定的创业经验后,联手创立了Amwell,投身当时方兴未艾的远程医疗。

当时,远程医疗仍处于起步阶段。就在一年前的2005年,远程医疗鼻祖Teladoc刚刚正式推出了远程医疗服务。患者可以通过拨打电话“1-800”接入这个远程电话咨询项目向医生求助,医生会在3小时内来电反馈(平均反馈时间在30-40分钟)。除了远程给予就诊意见,医生有时还会直接开药。Telacdoc则会跟据患者需求,向相应药房致电直接下处方。

受此启发,Amwell选择的主要业务是为医患双方提供全天候可用的电话会议服务。它将其电话会议平台作为订阅服务出售给医疗机构,以帮助医疗人员能够轻松在线。

转眼进入到互联网时代,Amwell的平台也得到了进化。它提供了出类拔萃的SDK(软件开发工具包)和API(应用程序编程接口),使其平台可以被方便无缝嵌入到医疗机构的工作流程中。具有一定开发能力的客户甚至可以通过Amwell提供的SDK及API自行对系统进行嵌入、集成或者定制。借助Amwell的平台,医疗机构可以直接从其本地电子健康记录(EHR)启动互联网医疗服务,并与其报销系统无缝集成。

考虑到客户的需求,Amwell还提供集成音、视频功能的手术推车、医疗服务亭等硬件。此外,当Amwell的客户在无法提供自身能力范围内的远程医疗服务时,还可通过Amwell附属的AMG服务,随时调用多达5000余名医疗服务提供者为患者提供线上远程医疗服务。

不难想象,Amwell得到了医疗机构的广泛好评。2014年,Amwell的下载量突破了100万次大关。2015年3月,Amwell又获得了美国远程医疗协会的*在线患者咨询认证。

2015年,Teladoc在纽交所上市,成为全球*家上市的互联网医疗企业。投资人迫切地开始寻找“第二个Teladoc”,Amwell也因迎来了快速发展的机遇。

从2007年到2020年,Amwell共完成了10轮融资,累计融资额达到了8.66亿美元,其中,有7轮融资都是发生在2014年12月之后,累计融资额8.01亿美元。在Amwell的投资人中,还包括了保险巨头安联和跨国药企武田制药。显然,没有人希望错过互联网医疗这个风口。

尽管如此,不同于其竞争对手Teladoc较为激进的扩张风格,Amwell在业务扩张上还是中规中矩,只是在2018年和2019年分别收购了Avizia和Aligned TeleHealth两家企业。前者主要扩大其商业模式,后者则扩大了其精神健康服务的能力。

时间来到2020年,Amwell的规模已经相当可观。它为240多个卫生系统提供远程医疗解决方案,其中包括2000家医院和55个健康计划合作伙伴,以及超过36000名雇主,覆盖了全美超过8000万人的生活。每天,有多达4.5万次互联网医疗访问通过其平台完成。

此时,Amwell开始了冲刺IPO的最后准备。

2020年3月,其对品牌进行了优化,将品牌名称从略显冗长的American Well改名为更紧凑的Amwell(亦有I am Well的谐音意味)。5月,它完成了C轮融资,融资额高达1.94亿美元。不仅如此,Amwell还与谷歌云达成合作,将其视频功能迁移到谷歌云上。作为合作的一部分,谷歌云则向Amwell投资1亿美元。

这无疑大大增强了投资者对Amwell的信心。8月,Amwell向纽约证交所递交了注册声明。

2020年9月17日,Amwell在纽交所敲钟上市,顺利募集了7.42亿美元。上市首日,其开盘价就达到每股25.51美元,比其18美元的IPO定价上涨了42%之多。一个月后,Amwell的股价已冲高至35.84美元。

随后,在12月公布的上市后*次财报中,Amwell交出了一份不错的成绩单:其Q3实现营收6260万美元,同比增长高达80%。其中,长期合同营收2580万美元,同比增长17%。在线问诊收入则达到了2850万美元,比2019年同期720万美元同比增长了足足300%之多。

在访问数量上,Amwell的增长速度也令人震撼,当季访问量达到141.4万人次,同比增长高达455%。活跃的(在一年中至少在平台上提供过一次在线问诊服务)第三方医疗服务供应商的数量则达到了6.2万,同比暴增930%。

彼时彼刻,所有人都认为,这只是Amwell起飞的开始,更美好的将来即将到来。然而,没人想到,这却是Amwell迄今为止的高光时刻。

2、Amwell高成长背后的隐忧

虽然Amwell被视为第二个Teladoc,但它在业务的侧重方向上与Teladoc其实有一定差异。Teladoc主要依赖在线问诊,Amwell则更偏重在幕后通过自身技术平台为客户赋能,通过医患双方对其信息化技术平台,以及设在社区的手术推车、服务亭等硬件的使用获得收入。

经过多年的发展,Amwell的平台实现了对家庭医生和医疗机构等多种临床环境的覆盖。它将对应病症进行了模块划分,客户需要订阅相关模块才能针对性地提供服务。比如,健康计划最初可能只会选择急救模块,但随着雇主的需求发生变化,之后雇主也可能会增添行为健康模块。在Amwell收入中,对应病症模块订阅费用占据了很大一部分。

Amwell自建的AMG部门则是另外一个增值服务。该部门提供了由5000多名医疗服务提供者组成的临床网络,覆盖急救、行为健康、哺乳咨询和营养等诸多领域,并获得了美国国家质量保证委员会(NCQA)和使用审查认证委员会(URAC)远程医疗认证计划的认可。

这一服务使得Amwell的部分客户可以在没有专职医生的前提下部署远程医疗服务。此外,在其他客户因夜间急诊、周末及其他原因超出自身服务能力,或者超出本身医疗专业知识外时,AMG均可作为辅助力量,当然,这需要收取访问费用。

在疫情之前,这种2B的服务一直都是Amwell营收中的绝大部分。2019年,Amwell全年实现营收1.49亿美元,超过1亿美元都是来自为其他机构赋能,其本身的在线问诊只贡献了4080万美元的营收。

尽管发展较为稳健,但从其多年的运营来看,这种以赋能客户为主的业务模式也限制了其营收规模的增长。

此外,Amwell的客户集中度颇高。在其招股书中披露,美国第二大保险公司安森保险(Anthem)不仅是其拥有3%股份的股东,也是其*客户。来自该客户的单一营收占其2020年上半年收入的22%之多。加上安森保险,Amwell的前十位客户共贡献了高达44%的营收。

从另外一个角度而言,任何一个大客户的丢单都可能导致其业绩大幅跳水。

没有人想到,Amwell的在线问诊业务在2020年获得了爆发式增长,一举超过了之前长期占据*比例的2B业务,成为了营收贡献的主力。

Amwell的高增长固然有互联网医疗逐步成熟的原因,但从事后来看,很大一方面还要得益于新冠疫情带来的红利。在疫情期间,美国远程医疗发展过程中的监管和报销障碍显著地减少,卫生系统为了保护医护人员免受感染并帮助身患其他疾病的患者接受治疗,也提倡远程问诊,这极大推动了互联网医疗的发展。

坏消息是,随着疫情的消退,患者仍然还是更愿意选择与医生进行面对面的沟通交流。这对于Amwell来说无疑是一大隐忧。

事实上,在2020年Q3的Amwell财报中,这种隐忧也已经开始凸显。Amwell的Q3远程访问量达到141.4万人次,虽然同比增长455%,但环比Q2高达200万人次的数据,其实已经下降了约1/3之多。

Amwell自己也强调,从2006年成立以来,它累计提供了560万人次在线问诊,其中,单在2020年上半年问诊量就达到了290万人次。显然,Amwell自身也对这一隐忧有所警惕,担心临时支持远程医疗发展的政策被予以取消。

此外,这种突增的业务扩大也并没有帮助提升利润。2019年上半年,Amwell实现营收6900万美元,净亏损为4100万美元。到了2020年上半年,其营收达到了1.22亿美元,但净亏损却达到1.11亿美元——营收增长的同时亏损甚至增长得更快。

尽管如此,Amwell在当时还是看好互联网医疗的发展前景,认为当用户接受远程医疗这一理念后,访问数量、访问收入不会呈现明显下滑,并且随着监管的重新趋严,很多在疫情发展起来的其他远程医疗平台会逐渐退出市场,减少竞争。

3、几经探索,Amewll仍没有找到自己的节奏

Amwell高层对于后续增长放缓的隐忧也是心知肚明的,从其一贯警醒的言论也不难看出。因此,在通过上市获得了充足的资金后,Amwell开始一系列布局,希望能够探索出属于自己的康庄大道。

首先,Amwell在技术研发上下了大功夫。2021年4月,Amwell发布了Converge远程医疗平台。通俗来说,这一平台更像是“远程医疗的应用商店”,通过统一的界面将Amwell自己的所有产品和第三方应用程序集成在一起。这种紧密的协作可以极大提升用户体验。

比如,在发布新平台的同时,Amwell就将Biobeat的可穿戴监测解决方案整合到了平台中,从而使得临床医生可以使用Amwell的Converge平台持续监测患者的生命体征,并通过Biobeat的人工智能自动化实时预警评分系统将病情恶化警报直接发送到手机。

Amwell在该平台上进行了大量投资,并自信这将成为其未来核心竞争力。坦率地说,新平台的确让Amwell受益匪浅,比如在2022年8月,Amwell就赢得了CVS的青睐,帮助这家医药巨头搭建初级保健线上服务。

这一项目便是以Converge平台为基础,计划将CVS生态系统的服务元素全部整合到具有统一用户体验的单一平台下。考虑到Teladoc此前已经成为CVS旗下保险公司Aetna的*互联网医疗服务供应商,这次合作无异于虎口拔牙,对于Amwell来说意义重大。Amwell的高层也将其视为Converge平台的精彩演示。

就在前不久的2023年11月,Amwell又拿到了美国国防卫生局(DHA)的大单。该合同据称价值高达1.8亿美元,将部署Converge平台取代美军卫生系统中的既有视频解决方案。

除了Converge平台,Amwell还在其他地方砸下不少研发费用。比如,Amwell先后与Solaborate和LG合作,将电视作为互联网医疗的入口;此外,Amwell还与以色列初创企业TytoCare合作,集成并销售后者通过FDA批准的远程听诊器、耳镜及压舌板。

除了在技术上砸钱,Amwell也在快速扩张业务规模上不吝金钱。在通过IPO筹集了足够的“子弹”后,Amwell很快便在2021年7月以3.2亿美元总价收购了SilverCloud Health和Conversa Health两家公司。前者为帮助Amwell扩充了数字认知行为健康及欧洲业务,后者则专精文本自动对话,通过覆盖入院前患者教育到急性期后监测和慢性护理管理提升服务效率。

此外,传闻称Amwell还在2022年先后两次尝试收购线上精神心理服务企业Talkspace。不过,据称Talkspace拒绝了Amwell的邀约。

令人遗憾的是,尽管采取了诸多动作,Amwell的业绩仍然在短暂的业务快速增长后便撞上了天花板,财报和股价也如同王小二过年,一年不如一年。

在2月份公布的2023全年财报中,其全年营收为2.59亿美元,相比2022年的2.77亿美元同比下降6%。全年亏损则从2.72亿美元大幅增加至6.79亿美元,主要原因是股价下跌导致的4.36亿美元商誉减值。

可能*的好消息是,前面提到刚刚中标的美国国防卫生局大单未来有望极大改善财报。Amwell预计2024年亏损将减少到1.55-1.6亿美元之间,2025年亏损范围可减少到3500-4500万美元。

Amwell历年业绩表现(动脉网制图)

根据外媒对Amwell前员工和其他内部人士的了解,其业绩始终难言理想可能有如下原因。

一方面,Amwell的业务过于分散,也没有将有限的资源集中到关键领域集中突破,给人一种东一榔头西一棒槌的感觉。Amwell以2B赋能客户起家,但2C在线问诊业务短期的高增长又让其欲罢不能,究竟未来往哪个方向发展并没有一个明确的规划。

另一方面,表面上看Amwell与不少企业进行了合作,但实际上这些合作的实施多不顺利。但凡对医疗信息化实施略有了解就知道,即使是单点的医疗信息化实施也是一个极其繁琐的交付过程。相比之下,Amwell提出的无缝嵌入的统一化平台复杂度更是不可同日而言,加上还要保障业务正常运转,实施难度可想而知。

其研发费用也水涨船高,从上市前2019年的约5400万美元上涨到8000多万美元,进而突破1亿美元。研发费用占营收的占比也从36%提升到最高占比接近50%之多。不过,至少从目前看,这些投入似乎并没有带来足够的回报。

Amwell可能是对自身技术太过自信,做出了一些过度的技术承诺,从而导致产品交付远远不如预期,这对其业绩似乎造成了较大的影响。

最后,大环境的不理想恐怕也是Amwell落寞的原因之一。事实上,在过去一段时间中,互联网医疗企业的日子都不好过。以互联网医疗领军企业Teladoc为例,其在2023财年的业绩也没有达到预期,其2023财年Q4的季度营收为6.6亿美元,低于市场预期的6.71亿美元的水平。

此外,其2023财年全年营收26亿美元,比2022年24亿美元同比增长仅8%,增速明显放缓。对于2024财年,公司也给出了一个较为悲观的预测,预计2024年Q1收入在6.3-6.45亿美元,低于分析师预测的6.73亿美元。全年营收26.35-27.35亿美元,也低于分析师预期的27.7亿美元。

财报一出,Teladoc股价应声大跌22%。这也导致已经担任CEO长达15年时间的Jason Gorevic不得不宣布辞职。这对于Teladoc来说无疑是一个重大打击。不过,相比现金流紧张的Amwell,Teladoc庞大的规模和营收仍然能够保证其度过难关,卷土重来。

事实上,不单是美国的互联网医疗,国内的互联网医疗行业在最近一段时间以来也面临艰难调整。无论是平安健康年报中体现的业绩下滑,还是后被辟谣的好大夫在线被收购传闻,都是这种不景气下的集中体现。

Amwell要想在这种环境下逆市增长,难度可想而知。

4、写在最后

Amwell的处境虽然艰难,但其账上仍有3.7亿美元现金,以其现有的营收和订单,在6个月的时间中脱困并不是一件难事。但作为互联网医疗的代表模式之一,它的未来走向恐怕更加值得关注。

有意思的是,长江后浪推前浪,我们也注意到一些新兴的具有特点的互联网医疗企业也在成长壮大。比如,专门针对年轻人世代的Hims&Hers虽然比Amwell上市晚了近一年,上市时的业绩与Amwell接近,但它却在连续多个季度高速增长后,在几年间营收翻了4倍,年营收即将突破10亿美元。或许,这种探索方向也代表了一种潜在的可能。

互联网医疗,未来将如何进化,就让我们拭目以待。