上周五,Meta凭借一份超出市场预期的业绩表现,和令人兴奋的业绩指引,市值竟暴涨将近两千亿美元。

经此一役身价暴涨280亿美元的小扎,一年前还迷失在元宇宙的创业梦里,面对业绩和股价双双大幅回调的冰冷现实,承诺这一年要开源节流,聚焦主业不瞎胡闹。

市场对Meta困境反转的剧本是一直有信心的,去年2月初公布业绩后,同样送上了20cm大礼,之后一年里,在逐季增长的流量和广告收入加持下,同时吸血的VR业务收入也开始规模放量,配合不断释放的AI进展,启动了一路上涨的行情。

去年四季度营收同比增长25%,净利润同比净翻3倍,并且下一季度的业绩指引范围,甚至超乎华尔街预期。500亿回购+历史首次分红的大手笔操作,就是在向投资者释放了公司已经“满血归来,而且更加强大”的讯息。

虽然迫于宏观环境的担忧,市场对Meta业绩修复一直没抱太高的要求,而Meta用一次次强势的表现引导着股价和预期往上走。

小扎没有食言,Meta的戴维斯双击,是今年内外兼修带来的结果。

01

22年Meta业绩持续暴雷,成本费用失去控制,股价也不好看。投资人把怒火怼向了小扎,要求他赶紧裁员,减少亏钱的业务。

Meta的广告业务基本盘面临两大挑战,一是苹果隐私政策降低了平台的广告投放效果,加息周期里广告主预算更加谨慎;其次来自Tik Tok的流量争夺,月活不仅超过了Instagram,用户时长上更具粘性。

屋漏偏逢连夜雨,现金牛业务遭遇“逆风”,同时新业务卯足了劲儿亏损,VR是个烧钱的无底洞,小扎一门心思扎在Reality Lab上,可是销量规模一直上不去。

在AI还没火起来之前,市场更愿意看到Meta能够削减支出,拯救大幅下滑的利润率,好在小扎选择了服从现实。

去年年初小扎便宣布,2023会是“效率之年”。从业绩表现来看,具体体现在两点:1)削减人员成本和资本开支;2)回归主业,提高应用商业化变现的水平。

削减成本方面,Meta的员工数量从19-22年增长了90%,22年11月宣布裁员11000人,去年累计裁员接近2万人。

2022-2023年在裁员补偿、业务重组方面总共花了80亿美元,这笔花费虽然增加了一些当期费用,但从长远的角度,对于优化人员结构和提升治理水平是有帮助的。

回归主业方面,去年广告收入的恢复,得益于公司对产品结构做出的调整,把重心放到了短视频和电商广告的变现上来,广告业绩的增长既有beta,也有alpha。

Reels是Meta为了应对快速崛起的Tik Tok推出的对标短视频工具,对Meta意味着开辟收入增量的机会,去年得到了重点投入。

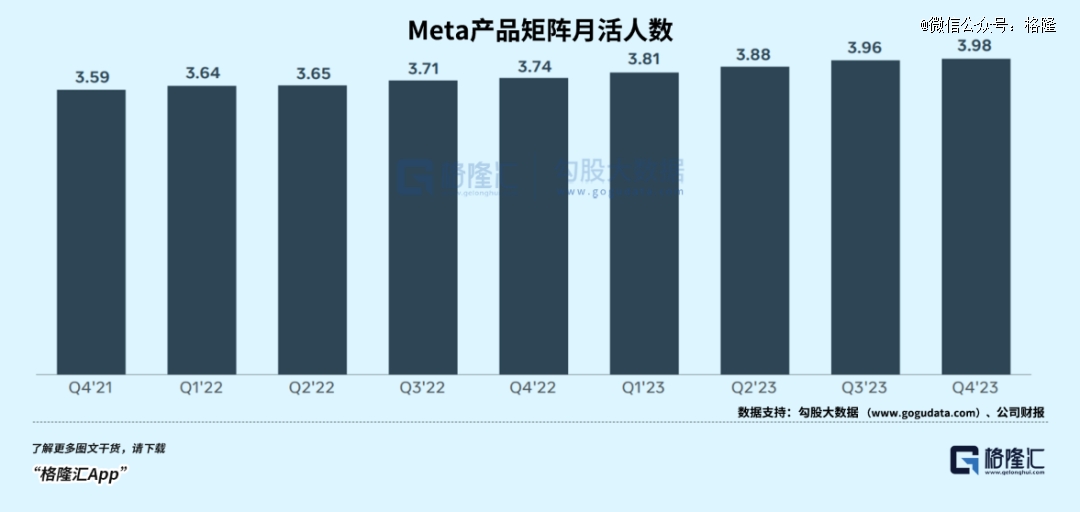

短视频对于年轻用户的吸引力重新推动了Facebook和Instagram的月活增长。39.8亿月活的“应用全家桶”在去年增长了8%,Facebook单个应用增速达到了3%,那么大部分用户还是来自Instagram和Reels的贡献。

在两大拳头产品的引流下,Reels去年的商业化几乎是顺风顺水,公司释放了大量广告位和付费模式,分别吸引广告主和创作者,基本上就是抄作业。

比如,去年2月Instagram向更多Reels创作者开放Gifts打赏功能。

5月,Meta宣布将AR技术应用于Reels广告和Facebook Stories当中,为Reels广告增加了呼吁购买的按钮,并允许广告商在同一个Reels当中链接多个产品。Meta还测试了新的Reels创作者激励模式,将根据短视频播放量付费,并宣布将使Facebook上的Reels广告盈利计划覆盖更多创作者。

小扎在2023年Q2财报中首次披露了Reels的业绩,年化营收已经到了100亿美元,而且还只是一项应用内功能。

和Tik Tok比较怎么样?

根据Statista和eMarketer的数据显示,Tik Tok在21年就已经创造了99亿美元的广告收入,尽管面临监管压力,机构对23年广告收入的预测依然还是百亿美元的量级。

另一块是电商广告的开辟,Meta为了推动社交电商,分别在两个平台上都推出了在线商店,但效果一直不温不火,购物体验和SKU丰富度都难以与亚马逊等媲美。

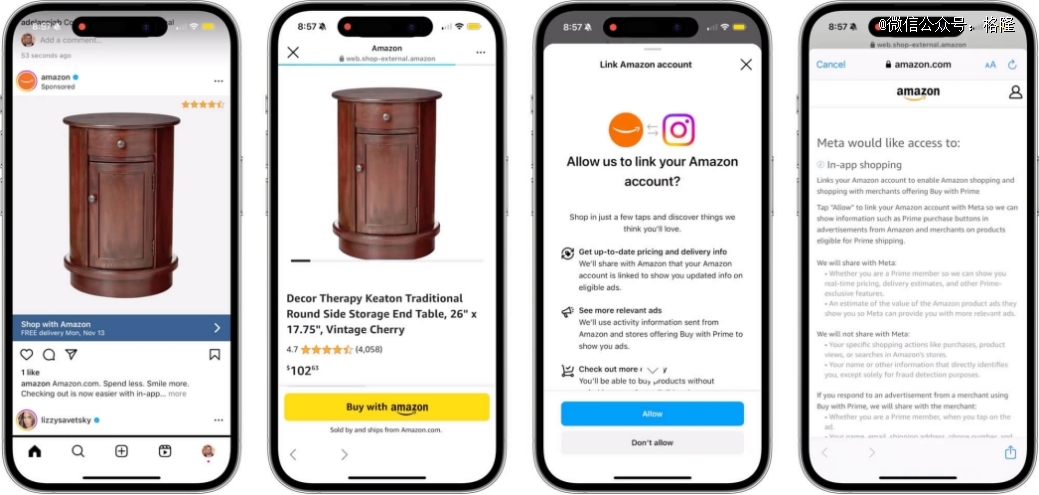

虽然碰一鼻子灰,但公司调整了策略,转向与外链电商平台进行合作,把站内支付和电商广告同时落地,其中影响*的一笔合作,就是去年11月和亚马逊的珠联璧合。

具体来说,就是用户可以在Facebook和Instagram上点击亚马逊商品广告,直接在平台上支付下单,通过广告可以直接看到商品定价等详细信息。

11月,Meta与亚马逊达成了合作,将在Meta旗下两大社交平台推出新的应用内购物功能,打造电商闭环,使得用户在平台内点击亚马逊商品广告后,无需跳转到站外,就能直接支付下单。这项功能比较适合于在亚马逊销售,并且通过Facebook或Instagram投放广告的卖家。

一个奢望流量,一个顺便赚点广告费,还能让用户乖乖待在app上。虽然Meta并没有像国内抖音、快手独立构建电商闭环,但站内支付这一招能让Meta不知不觉地获取更多维度的数据,填补苹果隐私政策的限制,恢复广告投放的吸引力。

那么这一来二去的结果,使得Meta在流量恢复增长的基础上,用户黏性还能进一步提高,这种增长质量相当健康,小扎没有食言,市场也予以认可。

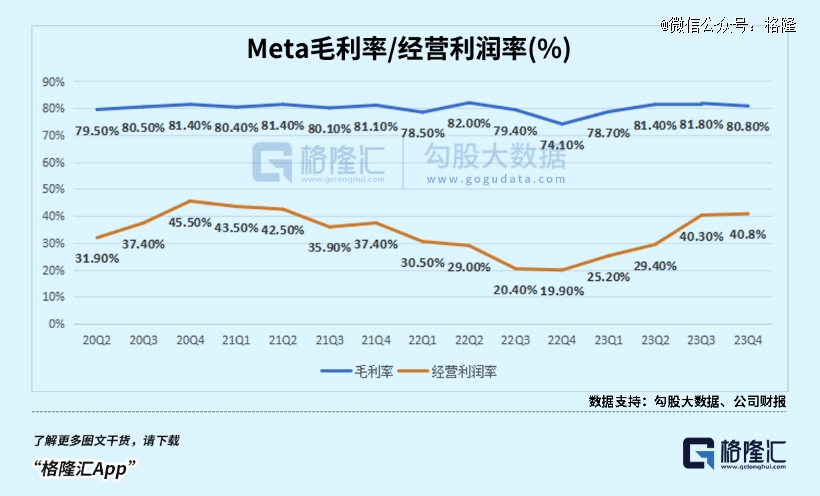

公司毛利率和经营利润率从2022年四季度开始触底回升,去年四季度相比之下,毛利率提升了6.7%,经营利润率更暴增了20%,接近*时期的状态。

02

Meta今年的困境反转,有着开源节流,降本增效的内在动力,宏观环境和上下游行业竞争的变化也帮助了公司飞得更高,具体的机会来自三个方面。

首先,去年上半年我们曾在《一只改头换面的科技巨头》中提到,宏观经济是广告的命门,美国经济去年打破了很多人对衰退的质疑,个人消费支出也保持着非常强劲的势头,在此基础上,Meta广告创收依托于美国经济恢复的beta。

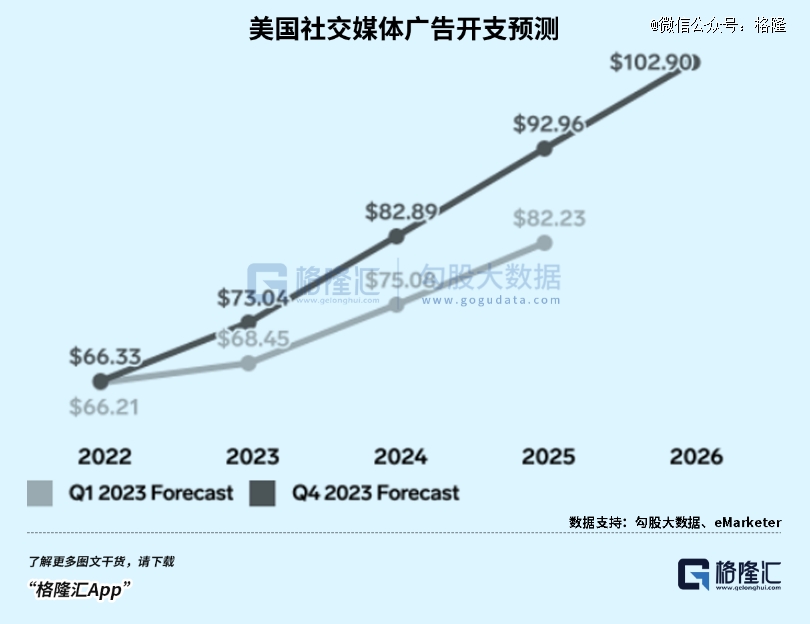

以Meta为首的社交媒体广告在2022年被苹果隐私政策拖累,业绩受到很大的影响。但近年来视频化的趋势风靡全球,数字视频广告挤压了其他广告形态的需求,尤其是社交媒体的视频广告,如Tik Tok和Reels,带领了社媒广告进行了一个自然的修复,机构对广告支出的预测也更加乐观了些。

接着,Meta或许是跨境电商竞争*的受益者,现如今两家*的跨境电商平台Temu和Shein为公司的广告反弹做出了巨大贡献。在盘后电话会上,小扎说今年收入中有10%来自于中国广告主的投放。

尤其在2022年才刚刚推出的Temu,为了快速吸引用户,投放策略上更为激进。据Bernstein 研究估计,2023年 Temu 在美国的广告支出达到30亿美元。另据高盛分析,去年仅在Meta上的广告支出就达到12亿美元。

而Temu的对手不仅仅是Shein,更有亚马逊、沃尔玛、Target一众美国本土零售巨头,这也解释了亚马逊为啥要找Meta合作,借助流量优势来应对销量竞争。鹬蚌相争,Meta最得益。

最后是在更具备alpha的视频广告领域里,由于竞争放缓的buff叠加,Meta这一年过得轻松滋润。说到这,就不得不提这条赛道*的竞争对手—Tik Tok。

TikTok 自从 2021 年初超越 Instagram 后,下半年TikTok 美国用户今年的增长已经有明显放缓,月活趋紧 1.7 亿就很难上提。

Tik Tok在其他国家和地区都遭遇了不同程度的“国际麻烦”,四季度针对禁用Tik Tok的呼声又开始在美国政府议员中传播,广告主投放预算时会考虑平台的生命周期,这一点无可厚非。

除此之外,Tik Tok平台较年轻化的用户圈层覆盖其实不够全面,当新增流量放缓,衡量ROI成了决定广告主预算分配的关键,广告投放从原来的平台迁移到Tik Tok更加困难可能会更加困难。

而Meta这边Facebook和Instagram下半年开始借助 Reels 的威力,总时长快速修复。短视频天然能够带来爆量的特色帮助广告展示量的提升。

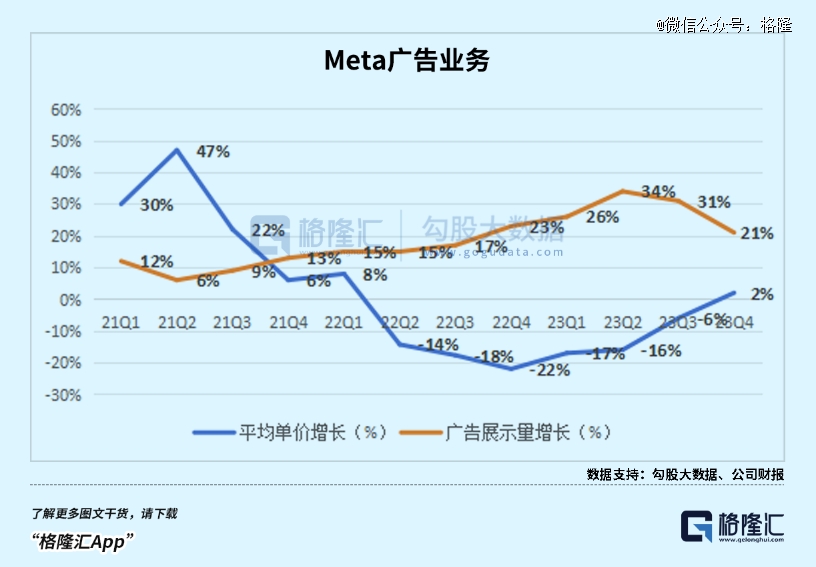

从数据上看,去年全年,Meta的广告展示次数同比增长了28%。而Reels的广告库存主要针对中小广告主,一度拉低了平均单价,导致全年的平均价格同比下滑了9%。等到高付费成用户数量增加后,公司将更多的资源倾向Facebook Reels上面来,四季度广告价格不降反升,量价齐升亦说明了Reels的商业化进展顺利,对总收入的贡献在提升。

总结来说,来自Tik Tok的竞争边际放缓使得Meta能够吃下短视频广告的大部分红利,对于Meta而言,最坏的时间或许已经过去了。

03

年初大模型展露头角时小扎表态会更关注AI领域的机会,当竞争对手微软和谷歌宣布推出 AI 聊天机器人时,Meta 推出了*个较小版本的LLaMA模型,迭代到第2个版本时将其开源。

从股价上可以看出,投资者对Meta搞AI的兴奋程度,要远远大于沉浸在元宇宙里,后者每个季度的运营亏损都在持续创造新高。

Meta对于布局AI有自己的思考,更热衷于成为开源领域的*,而且开源带来了许多战略好处。

首先软件在开源社区提供的反馈和审查中通常会更加安全可靠,AI安全是如今业内最受重视的议题之一。其次,开源软件时常会成为行业标准,当时其他企业基于Meta的技术栈建立标准时,新创新就很容易融入Meta的产品里。

科技工作者们渴望参与到开放系统,能够帮助Meta吸引更多*人才。基于免费开源,生态互哺的特性,降低模型准入门槛意味着Meta能够进一步扩大开发用户基础。这对于Open AI的B端商业模式将会带来一些冲击,考虑到现在Open AI还是亏本运营的。

但对于公司的产品体系而言战略意义也很明确,Meta有32亿的用户基础,无需在应用层再创造一个Killer App,因为将模型产品化还有大量的工作要做,而且现在已经公布的大模型多如牛毛,使用上还是缺少明显的差异。

如果对AI的投入最终能够帮助公司优化广告ROI的话,那么经营指标还有可观的上升空间,这也是市场希望看到的。

将AI算法嵌入产品中,Meta是有一定经验的。在Facebook和Instagram feeds中超过20%的内容是由人工智能推荐的。自从推出Reels以来,人工智能推荐推动了在Instagram上花费的时间增加了24%以上。

Meta也在利用AI大模型为产品赋能,推出的“Advantage+”能够根据广告主的需求自动生成图文广告。

借助谷歌安卓系统这个例子,应用生态的繁荣是在开源的环境里生长出来的。从大型科技企业到中小企业,利用开源系统和社区实现知识外溢和加速技术扩散,我们越能更快见到AI技术变革对于全社会成本效率优化直接的益处。

2024年,对于北美这几家已经深度介入AI的大公司,AI这张彩票或许已经到来开奖的时刻了。

过去一年,股价预期差随着广告业务的恢复在不断扩大。在行情惨淡的2022下半年,市场预期只能够到业绩指引的下沿,但随着公司业绩不断释放超预期的利好,投资信心也得到逐季确认后提高。

Meta这次的一季度营收指引定在了345亿-370亿美元的区间,完全跳开了市场预期的336.4亿美元,投资者们才会如此激动。

Meta的起死回生,是一次由预期引导股价复苏的*案例。