在芯片设计领域,一个更大的玩家正在诞生。

当地时间 1 月 16 日,全球 EDA 巨头 Synopsy 宣布要以 350 亿美元收购 Ansys,这将成为科技行业近期规模*的一次并购。

Synopsys 是一家芯片设计软件制造商,市值约 850 亿美元,而 Ansys 是一家仿真软件制造商,市值约 300 亿美元。

与其主要客户英伟达、英特尔等相比,Synopsys 相对而言并没有得到媒体太多关注。但像英伟达那样,在 AI 浪潮的助推下,Synopsys 和 Ansys 的股价在过去一年都有显著上涨。

Synopsys 为什么要收购 Ansys?这两家公司都是什么来头?两家公司的合并,又将对芯片产业带来怎样的影响?

01

Synopsys——「并购*」

电子设计自动化(EDA)软件,用于设计和验证芯片制造过程,而 EDA 行业有三大巨头——Cadence、西门子和 Synopsys。其中,Synopsys 现在*,全球市场份额约 35%。

早在 80 年代,在通用电气(GE)微电子中心工作的 Aart de Geus 带领着一支团队,然而由于 1986 年 GE 退出半导体业务,关闭微电子中心,Aart de Geus 便带着团队创办一家公司,迁往硅谷山景城,于是有了 Synopsys。

作为一家有近 40 年历史的公司,Synopsys 可以说推动了芯片设计生产率的提升。这家公司制造的软件被广泛用于设计和测试从智能手机、汽车和到各种形式的人工智能中使用的芯片。

几乎所有大型芯片厂商都在用 Synopsys 的设计软件。Synopsys 的客户包括英伟达、AMD、英特尔。2023 年底,Synopsys 还与微软合作创建了自己的芯片设计助手。

其业务主要有三大板块:一是 EDA 工具,包括先进芯片设计、验证、系统集成和 IC 设计软件等;二是设计 IP;三是软件完整性,涵盖软件安全和质量解决方案,以及专业服务。

其中,EDA 工具的收入占了整整六成。设计 IP 收入约占三成,而软件完整性收入约占一成。在区域分布上,北美地区的收入占了 Synopsys 的半壁江山,欧洲、韩国、中国各占一成,剩下的是其他地区的微弱一角。

如今,Synopsys 已是标普 500 指数的一员,2023 财年营收达到 584.3 亿美元,非 GAAP 净利润为 17.37 亿美元。

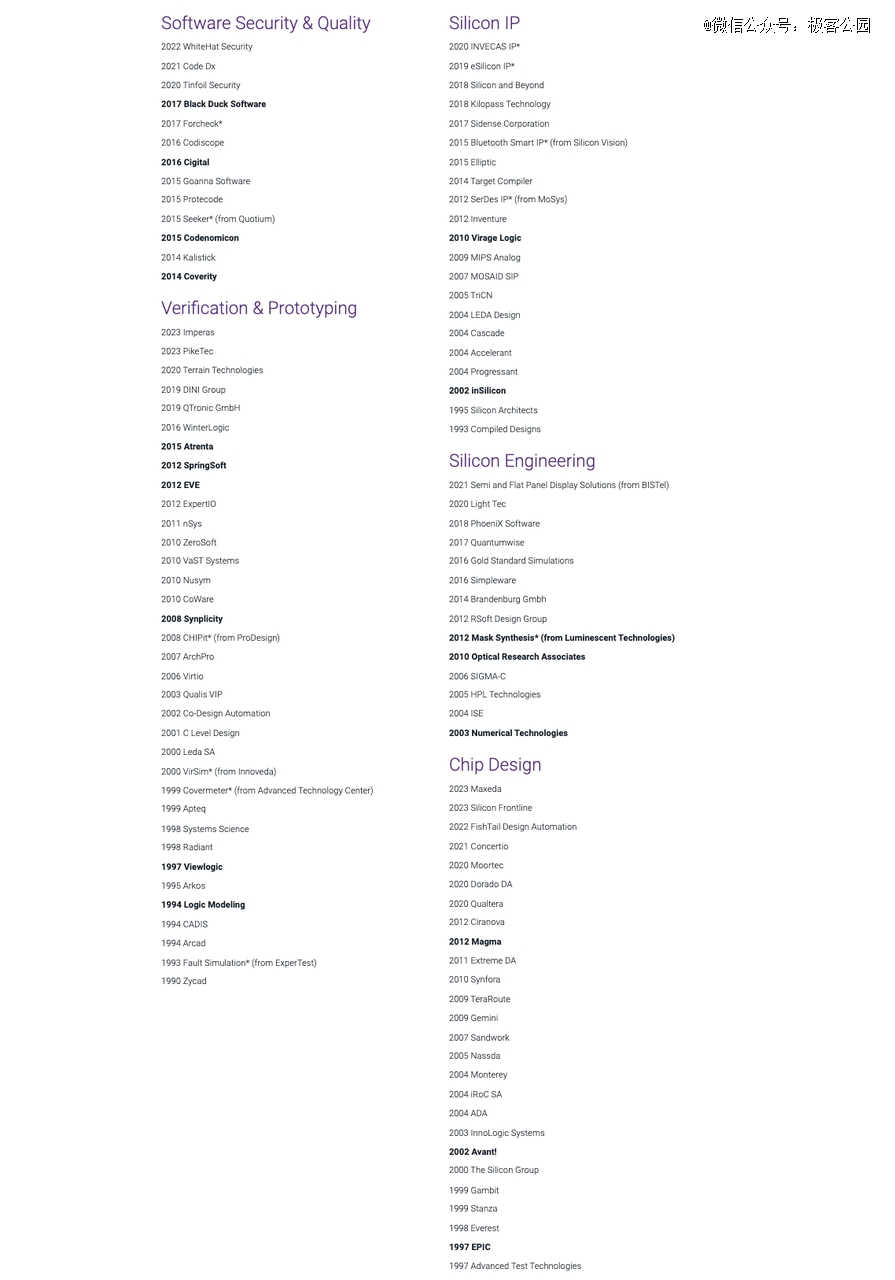

在这近 40 年里,Synopsys 之所以能走到今天的位置,可以说离不开「买买买」。其行业巨头地位在很大程度上归功于大量的战略收购,自 1986 年诞生之日起,其历史收购事件已经超过一百次(包括技术收购)。

在 90 年代,Synopsys 共进行了约 20 次收购,其中重大事件包括收购 EPIC,获得深亚徽米分析技术和 NanoSim 仿真产品。到 90 年代末时,Synopsys 已经在逻辑综合、仿真和测试领域确立行业地位。

2000 年后,Synopsys「大鱼吃小鱼」的游戏继续玩得不亦乐乎,在 2002 年收购第四大 EAD 公司 Avanti,补全后端工具链,2010 年收购 ORA 公司,加强半导体制造方面的光学技术,2012 年收购 EDA 工具商 Magma,龙头地位更加稳固。

随着 2010 年后 IP 行业发展加快,Synopsys 又收购超十家公司或其 IP 业务。在 2014 年,通过并购 Coverity,Synopsys 进军软件安全与质量领域,紧接着又收购了 BlackDuck 等十余家公司,在软件安全领域崭露头角。

Synopsys 的并购史可谓超长,也正是在这风风火火的收购过程里,它慢慢成功从当年的行业老二,超越 Cadence,跃升成行业老大。

Synopsys 的超长并购史 |Synopsys

02

为什么要买 Ansys?

Ansys 也是在上世纪就迈入舞台,甚至比 Synopsys 成立更早。

这家公司专门制造仿真软件,其独特之处在于预测产品在现实世界中的情况,不论是芯片,飞机还是火箭,都能模拟。这种仿真技术对工程师来说有无可估量的价值。

比如,大到航空航天领域,Ansys 的 DME 和多物理仿真解决方案为 Astrobotic 的 Peregrine 月球着陆器提供了支持,使其成为最早进行 CLPS 交付的航天器之一。它计划于今年 1 月发射,2 月下旬着陆,Peregrine 将携带来自七个国家的 20 个有效负载,协助 NASA 探索月球表面,为未来阿尔忒弥斯计划的人类任务做准备。

小到体育领域的一个运动器材,Ansys 软件的商业吸引力也很强,在设计中被广泛应用,包括为网球巨星诺瓦克·德约科维奇等球员设计球拍。

而在芯片设计领域,芯片设计师能够使用 Ansys 的半导体仿真解决方案,执行多芯片协同分析,以简化和确保成功设计。

根据台积电高管的说法,面对半导体系统规模和复杂性的增长带来的设计挑战,准确的分析结果对于 3D IC 设计至关重要。

像 Synopsys 那样,Ansys 也与微软、台积电、英伟达等行业巨头同在一个圈子里,有密切合作。举个例子,台积电的设计人员会在微软 Azure 上执行 Ansys 的仿真工程,以更快的速度进行模拟,进行 3D IC 设计。

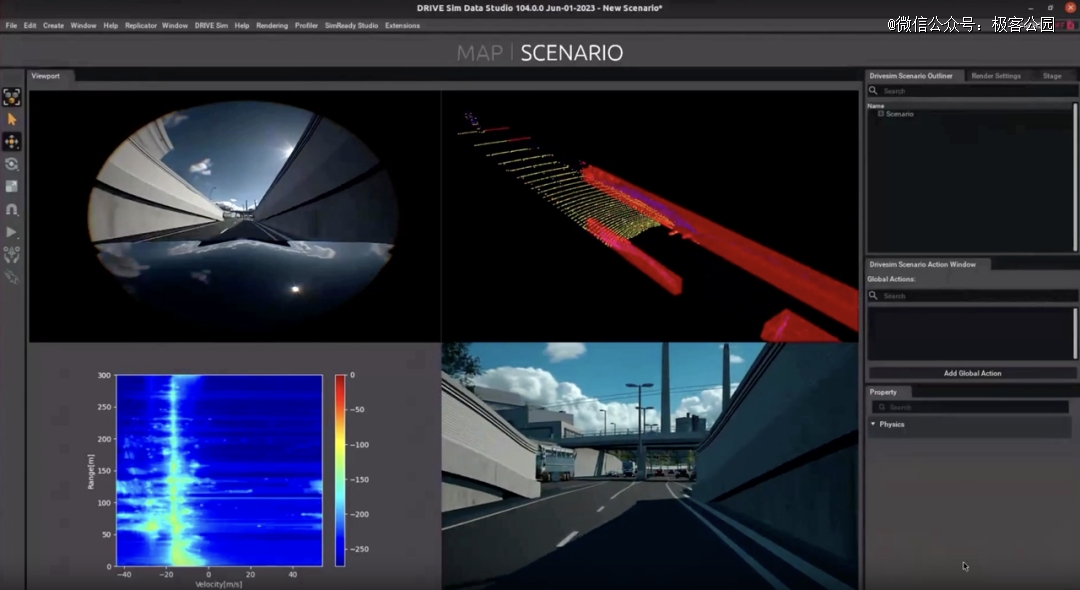

Ansys 与英伟达也有合作。在自动驾驶汽车开发方面,Ansys 与 NVIDIA Omniverse 已经展开了合作,后者是英伟达用于开发工业数字化的通用场景描述(OpenUSD)应用的平台,Ansys 将提供传感器支持,用于高级驾驶辅助系统的开发和验证。

Ansys AVxcelerate 传感器可在 NVIDIA DRIVE Sim 中访问 |Ansys

在彼此的合作中,巨头们都在互通有无,整个生态系统向着更为复杂和全面的方向演进。但另一方面,这并未实现效率*化的技术整合。

03

芯片行业变天?

对于芯片厂商而言,市场实际上越来越渴望一个集成解决方案,而不是每家每户各租一点技术来用,期间也增加了成本。而且,Synopsys 和 Ansys 虽然未构成直接竞争,两家巨头也有不少重叠客户。

对 Ansys 的收购如果完成,将使 Synopsys 能够提供之前无法规模化提供的特定于模拟和分析的解决方案。

在技术整合方面,Synopsys 在 EDA 软件领域处于*地位,而 Ansys 则以仿真技术闻名,由于 EDA 和仿真在电子制造产业链中的关键性,合并有助于实现产业链垂直整合,覆盖设计自动化到产品仿真的完整电子设计生命周期。

事实上,这两家公司已经合作了七年。2017 年,它们宣布了一项合作,将 Ansys 的技术与 Synopsys 的一些技术整合在一起,主要为了帮助两家公司的重叠客户更有效地使用它们的产品。现在看来,Synopsys 显然还觉得不够。

根据 Ansys 电子、半导体和光学业务部门高管的说法,他们已经与 Synopsys 广泛合作,在时序、电压降和热分析领域提供了集成流程。

针对这笔交易,Ansys 总裁兼首席执行官 Ajei Gopal 在官方声明中称其为「变革性的结合」。简而言之,两家公司都有「高度互补的能力」。

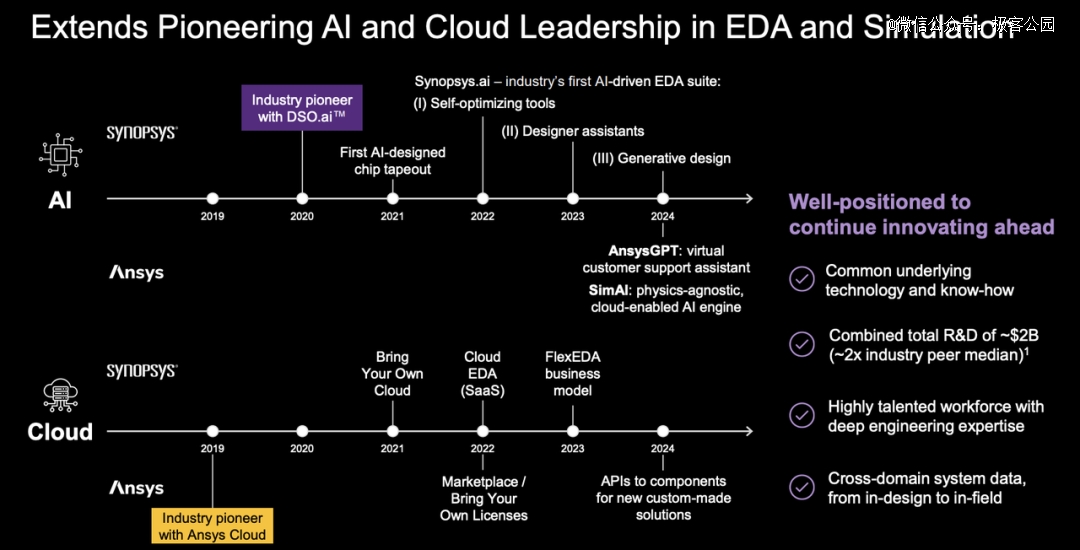

此外,这两大巨头在 AI 驱动的设计和仿真方面,也有协同创新的野心,计划合并研发投入。随着 AI 浪潮入侵各行各业,让「AI 来设计芯片」已经被提上了日程。

Synopsys 和 Ansys 的 AI 计划|Synopsys

Synopsys 主席兼首席执行官 Aart de Geus 称,公司在 2023 年已经「大幅扩展了基于人工智能的设计差异化」。

2023 年 11 月,Synopsys 宣布推出 Synopsys.ai Copilot,旨在加速芯片设计。这是与微软战略合作的结果,该合作整合了 Azure OpenAI 服务,将生成式 AI 直接引入芯片设计。

根据 Synopsys 的 EDA 业务高管的说法,「半导体行业正在竞相开发更快、更高效和优化的计算,这也带来了复杂性的增加。与此同时,到 2030 年,我们预计芯片设计工程师将面临 15% 至 30% 的劳动力缺口。」「AI 驱动的设计可以帮助应对这些挑战。」

目前,Synopsys 已经与包括 AMD、英特尔和微软在内的芯片制造商展开早期合作,将生成式 AI 引入设计、验证、测试和制造等环节。

Ansys 也即将推出的基于人工智能的产品,包括 Ansys SimAI 和 Ansys AI+技术。据称用户或将能够在几分钟内可靠地预测复杂仿真场景的性能,而不是几小时或几天,Ansys 也将在其桌面产品中整合并扩展 AI 功能。

对于 Synopsys 来说,与 Ansys 合并不仅意味着提高其仿真能力,还意味着进入 Ansys 所在的全新市场。

这笔交易如果达成,它可能是 2024 年电子设计行业的一大重要事件,也可能对 EDA 行业产生重大影响,特别是对 IC 设计领域。

不过,Synopsys 是否真能吞下 Ansys?又能否消化?目前,这笔交易仍存在不确定性。

考虑到交易规模之大,这笔交易可能引发监管审查,*的担忧无疑是反垄断。

根据 Synopsys 高管的说法,这笔交易应该在 2025 年上半年完成,「我们给了自己 24 个月的时间,优先事项和目标是完成交易。」