国内是“血海”,欧洲是空白

2022年12月21日,宁德时代德国图林根工厂*批电芯顺利下仓。

这是动力电池行业的一个标志性事件,中国企业终于将工厂建在了全球汽车工业的发源地——德国。选择这座德国中部城市建厂,宁德时代计划以此辐射分落在不同地区的大众、宝马、奔驰等核心客户。

但事情不是一帆风顺,从*批电芯下仓至今,已经有接近一年的时间,该工厂仍未有大规模供货的消息传来。多位知情人士向36氪PowerOn透露,该工厂“成本太贵,产量不高”,目前为止仍处于亏损状态。

“宁德想把国内工人派过去爬产能,但签证搞不下来,用本地工人效率又低,产能又爬不上去。”

即便是以宁德时代的生产制造水平与扩张能力,历经四年也未成功在欧洲实现大批量电芯生产。这就是电池厂奔赴欧洲建厂的底色,但似乎没有成为国内电池厂踊跃出海的阻力。

原因不复杂,国内市场已经竞争至红海,电池厂为拿到订单不断刺穿行业底价,而欧洲乃至海外仍然空白。

PowerOn获悉,有龙头电动车企拿到的磷酸铁锂电芯报价已经低至4毛多每瓦时,这家车企采购听到报价后一度不敢相信,问对方“能赚钱吗?”该电池厂含蓄表示,“长期或许不亏钱。”同样,储能电芯的价格也从年初至今已经跌近50%。

电池价格一路下跌的直接原因,就是产能过剩。数据显示,2022年全产业链的动力电池库存高达164.8GWh,达到历史新高。

2023年开始,动力电池行业更是快速陷入低潮。据宁德时代半年报显示,该公司产能利用率只有60%,远低于去年全年的80%。这家龙头已经果断停止了产能建设,上半年资本支出较去年同期明显下滑。

中国动力电池产业链产能已经达到水满则溢的状态,走出去成为了*的选择。目前,有能力承接中国庞大的动力电池产能只有两个市场,一个是美国市场,一个是欧洲市场。

美国市场由于有IRA法案的存在,已经被大部分中国动力电池企业乃至新能源车企阶段性放弃。

欧洲市场就成了中国动力电池出海*的选择。欧洲将在2035年全面“禁燃”,对碳中和决心更强,对电车的需求也更高。

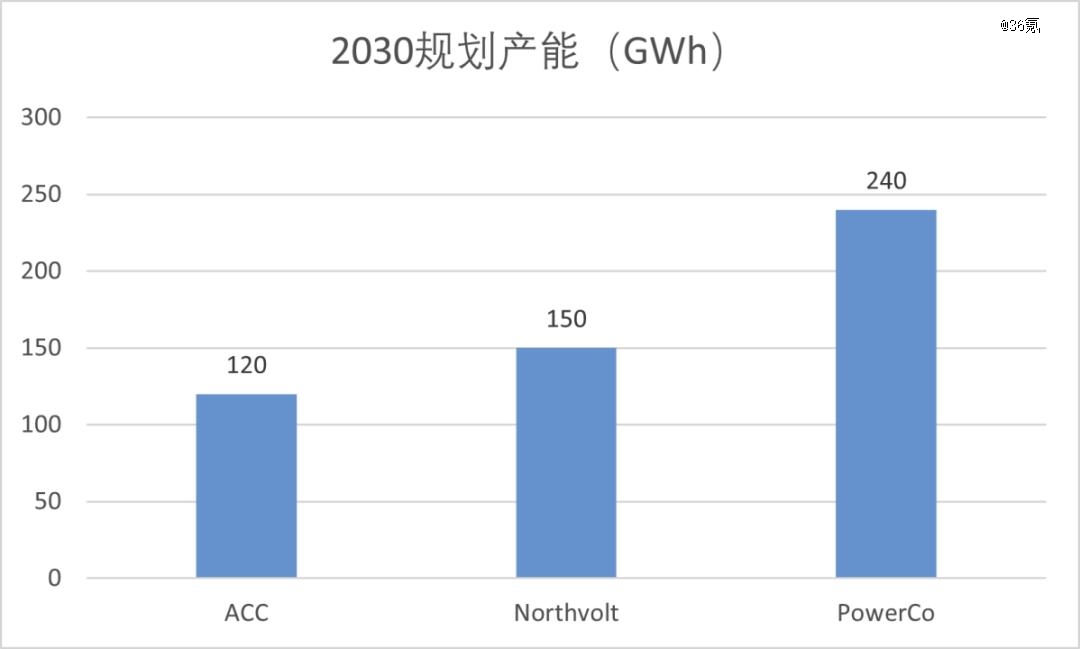

而欧洲本土的动力电池企业以Northvolt、PowerCo、ACC等公司为主,目前*宣布量产的是号称在2030年欧洲市占率达到25%的Northvolt,该公司到2030年的规划产能接近150GWh,这几乎是国内一家中型电池公司在2023年的产能水平。

因此,与国内的惨烈竞争相比,欧洲市场几乎还是“机会遍地”。PowerOn曾报道,蜂巢能源曾在今年7月获得宝马欧洲约90GWh订单定点,对应货值约600亿元。

这是什么概念,蜂巢2022年的电池出货不到5GWh,也就是说,宝马这笔订单如果能交付,几乎就是蜂巢去年18倍的产值。

当然,欧洲车企招标的一个条件就是动力电池本土化生产,这是推动中国动力电池企业入欧的根本逻辑。以蜂巢能源为例,其在拿到宝马巨额订单的同时,也需要赴欧建厂。

一家二线电池厂销售说,其所接触的欧洲车企都有要求去当地建厂,但这需要在当地建设一套完整的供应链,所以蜂巢近期也在催促材料厂、设备厂一起去欧洲落产能。

但奔赴欧洲,除了大量的市场机遇,也是一场需要应对重重挑战的荆棘之旅。

环保、准入、工人:欧洲制造的三座大山

“要做好环评,资源配套,人才配套,包括沟通政府的支持,从建厂的周期来讲,这个过程可能是国内三四倍的时间,甚至更长。”陈可(化名)由于业务原因对中国动力电池企业与欧洲市场都十分熟悉,他如此说道。

从建厂选址的环保问题应对开始,一位电池厂海外销售告诉PowerOn,欧洲民众对环保概念是根植在骨子里的,他们又对中国电池企业的是否会造成污染持怀疑态度。

每一个电池厂都要做好“环评”,这是针对企业的生产建设活动,从环境方面分析其实施的合理性。

一家上游材料厂对PowerOn表示,“在中国市场,政府对电池产能的引进是大力支持的,环评做完后续也有改动的空间。但到了欧洲,但凡有一丝排放超标,你的开工就会被卡住,没有商量的余地。”

不仅如此,中国企业还要一直承受着当地各界的舆论压力。宁德时代德国工厂在建设过程中,诸如“对中国供应链太过依赖”的声音不绝于耳,这也给宁德时代造成了不小的麻烦。

这些压力不仅会给到电池厂,更要给到材料厂。电芯厂的建设要带动产业链在周边做好配套,正极在欧洲可以找到如巴斯夫、优美科等企业做供应,但负极产能方面欧洲几乎为零。

尤其是石墨负极在生产时本就会对环境造成影响,因此在欧洲建厂需要面临更多的来自环保方面的考验。“到目前为止负极做配套还没有一个完善的解决方案。”陈可说。

设备的问题更加棘手,欧洲本地同样没有成熟的锂电设备厂可以提供某一段的电芯生产设备。

2022年初,曾有报道表示,大众集团和博世计划成立一家合资公司,为本地电池工厂供应设备。但如今已经过去近两年的时间,该合资公司仍杳无音讯。因此目前只能选择从中国设备厂出口设备到欧洲使用。

迟峰(化名)早年间曾与欧洲电池厂洽谈设备供货问题,他说,到欧洲去,中国电池企业要交一大笔学费,我们*批去欧洲的业务,“像扒了一层皮”。

“本来我们以为把设备出口到欧洲去,按照国内的价格标准的1.5倍,或者2倍,已经不得了了,但事实是要3倍乃至4倍,才能保住成本。”

迟峰举了一个例子,所有出口到欧洲的设备都要做TüV认证,这是一个欧洲通用的元器件产品安全认证标志。

他讲到,一台卷绕设备,电压在24V以上的零部件全都要做认证,而且要按照机器型号来做,一台机器有多少个型号就得做多少次认证,每一次的认证费用都要两万多。

“我们算过,一台最复杂的机器能有四千多个零部件,一千多个种类,这怎么把认证都做全?”

如果落实到具体费用上,最早一批出口到欧洲的精密设备,把想到的所有认证都做全,得花费近2000万,而“bom(物料)成本才300万”。

据PowerOn了解,一条动力电池整线设备在国内的价格大概在2-3个亿人民币左右,但要是出口到欧洲,光认证费用就要花费4-5个亿。

迟峰说,这些问题都是以前从未遇到的,最开始根本不知道怎么去处理,我们连做认证的表格不会填,员工都是挂在招聘网站上现招的。这还不够,招来还得送去做培训,做完培训再回到公司现学现卖,给我们讲解认证的流程。

“这还只是设备面临的其中一个问题,类似的问题不在少数。”迟峰无奈道。

即便是解决了环保要求和设备问题,基建完成,厂房建成,设备进厂调试顺利,也仍要面临着招工与用工的难关。

有电池行业人士透露,宁德时代图林根工厂,这座中国电池企业在欧洲迈出的*步,目前就卡在用工上面。

汽车工业是各个国家的产业支柱,能带来大量的就业岗位。以德国为例,汽车工业约占该国经济产出的5%,德国大众、宝马等一众企业可以提供就业岗位超过80万个。

因此,对本地蓝领工人就业机会的保护是各个国家都要在政策层面上考虑的事情,欧洲有此政策无可厚非。但这给电池厂造成了一个进退维谷的局面。

即便是已经在欧洲成功建成电池工厂的LG与三星SDI,早年间也为用工问题苦恼不已。

LG波兰工厂相关负责人此前就公开表示,波兰员工的责任感不像韩国员工一样高,他们不擅长处理我们没有下达指示的事情。

一位接近LG的人士说,“这座工厂的良率跑了接近两年时间才很艰难的爬上去。”

除了工人的选择以外,在管理层的用人同样需要谨慎。

陈可说,到欧洲建厂一定要理解当地的文化差异,这个理解并不是找个翻译,或者请个职业经理人就能解决问题,而是需要本地化的专家、团队、销售网络与合作伙伴。

想从当地找到这些专业的资源并将他们合理的整合到一起来发挥作用,是一件需要耗费大量的时间、精力甚至运气的事情。

动力电池企业入欧似乎步入万山圈子里,一山放过一山拦。但这也是中国动力电池企业箭在弦上,必须要走通的一条路。

用技术换市场

“欧洲的动力电池产业与中国的代差有接近十年。”多位动力电池行业人士均对PowerOn如此说道。

欧洲电池厂产能规划

一位接近Northvolt的供应商人士讲了这样一个故事:2018年前后,Northvolt*次来到中国考察设备时,惊讶于中国的动力电池制造的自动化程度之高,几乎前所未见。“原来电池是这样造出来的。”

即便是已投产小批量产能的Northvolt与中国动力电池厂对比来看也只是蹒跚学步的状态,尤其是在规模化生产上,几乎没有太多的实践经验。

上述人士说,欧洲电池厂会招高学历的人去管理产线上的机器,而这些工作在国内基本上中专、大专就做了。“就算是这样,中国设备厂的人一走,他们连涂布机都开不起来。因为涂布需要老师傅的经验来操作。”

欧洲车企的电池既来自中国供应商,同样使用了日韩供应商的产品,对于欧洲与中日韩的动力电池技术代差自然更加清楚,因此不断催促中国动力电池企业到欧洲建厂。这不仅需要中国企业出力,还要将技术适当的输出。

前文也提及中国动力电池企业到欧洲建厂的诸多困难,由于经济发展水平,社会制度与政策的不同,将中国的动力电池制造模式直接带到欧洲显然不可取。

但若是完全按照欧洲的模式进行产能建设,其失败概率可能也要大于成功。

此外,学习日韩电池厂也并非完全可取。“LG和三星在欧洲不止动力电池业务,二者建厂都是以产业园的形式存在,动力电池只是其中一部分。”有业内人士告诉PowerOn。

陈可的观点是,今天的动力电池出海,与上世纪欧洲车企到中国,或者是日本车企到美国有着相似的命运,德国大众的管理模式以及日本丰田的精益制造,都成为汽车制造引领一个时代的标志。“动力电池出海,既要符合当地的模式,也要保留自己的基因。”

如今中国的动力电池生产需要有一套自己的生产和管理标准,来适应和引导欧洲市场,

陈可说道,欧洲引入可持续性指标来作为衡量电池质量的一个维度,包括完善电池法规和电池护照,这跟我们在国内经常讲的高质量发展,是相辅相成的一件事情。

因此,到欧洲去,不仅仅意味着在中国动力电池企业在业务范围上的全球扩张,同样是生产制造标准的垂直拔高,只有迈进欧洲的大门,中国的动力电池才能算是真正意义上的全球性汽车零部件巨头。

到欧洲建厂虽然有困难,但这并不是只针对中国的困难,即便是特斯拉也对这个问题头疼不已。

2020年特斯拉德国柏林工厂动工时便因砍伐树木遇到当地环保组织的抗议。

特斯拉为顺利开工,不仅承诺了会在其他地区按照砍伐树木的三倍数量进行补种,还答应了会妥善安置该片森林区内的动物。即便如此该工厂仍旧一波三折,中途也曾因抗议而停工。

因此,能否在欧洲本地顺利建厂,也需要看当地政府对引进动力电池产业的决心。

幸运的是,作为全球动力电池龙头的宁德时代坚定地迈出了*步。2022年12月21日,宁德时代德国图林根工厂*批电芯顺利下仓,这是中国动力电池企业*个具备本土生产及供货能力的海外工厂,该工厂的建设周期长达三年。

一位业内人士对此评价说,宁德时代德国工厂几乎将该摸得雷都摸了一遍,德国工厂产能可以不大,因为这只是试探阶段,等排除了隐患,真正的产能起量要等匈牙利工厂建起来,制造业都是一步一个脚印积累出来的。

二线电池厂们也开始为进入欧洲做战前准备。国轩高科、亿纬锂能、蜂巢能源、欣旺达等企业都已宣布将在欧洲建设动力电池工厂,并且已经有实质性动作。

比如为了解决用工问题,蜂巢能源杨红新此前表示,蜂巢的欧洲团队已经有百人规模,其中80%都是本地人。“我们会把一些销售和一些合规性的事情交给当地人来做,把制造这种更专业的事情留给自己做。”

此外,接到欧洲车企订单,有欧洲车企在背后鼎力支持,或许也会成为加快中国动力电池企业到欧洲建厂,削减困难度的一个关键手段。

如果站在欧洲的视角,在动力电池产业链上,欧洲也正处于用市场换技术的境地。

这正如上世纪80年代,西方汽车工业处于饱和状态,产能溢出,供给远大于市场需求。恰逢中国市场急于引进汽车技术,因此开始了轰轰烈烈的合资浪潮。

抓住合资浪潮的德国大众凭借中国市场的销量多次在汽车行业坐上头把交椅。大众没有错过中国,如同今天中国动力电池企业必须要踏入欧洲。