韩国芯片市场很大,2022年,韩国芯片占据了全球芯片市场的19%,自2013年以来,韩国一直保持着世界第二的排名,尤其在存储器半导体领域,韩国占有率高达56.9%,其中DRAM、NAND的占有率分别为71.1%和44.9%。

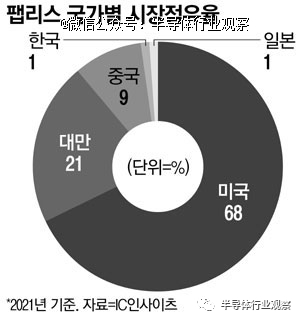

但韩国芯片市场同时却又很小,2022年韩国在全球非存储半导体领域的市场份额仅为 3.3%,仅为日本的三分之一和中国大陆的二分之一。

去掉了韩国引以为傲的存储后,2022年韩国的非存储半导体总销售额为 1510 亿美元,其中三星电子占据了*的份额,达到 1120 亿美元(73.9%),其次是 LX Semicon 公司(170 亿美元,11.2%))以及 SK Hynix(8.9 亿美元,5.9%)。

在韩国产业经济贸易研究院今年所发表的《全球非存储半导体市场格局及政策影响》中,榜上有名的非存储半导体厂商有且只有这三家,要么是巨头本身,要么巨头独立出来的半导体部门,真正独立的Fabless公司少之又少,也难怪韩国要努力呼吁非存储产业的发展了。

那么,韩国真的就没有其他Fabless公司了吗?倒也未必。

身处困境的Fabless

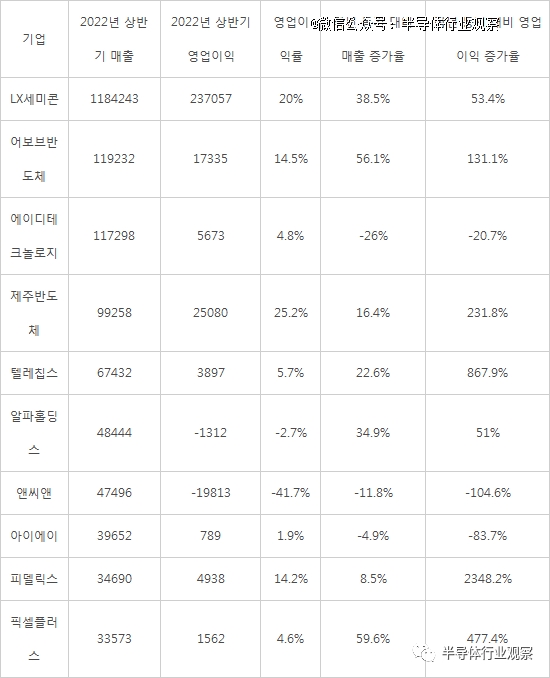

首先需要说明的是,韩国无晶圆厂公司的整体竞争力确实偏弱,根据韩国半导体工业协会和市场研究公司Omdia于9月7日发布的数据,除去三星电子的系统LSI部门外,只有LX Semicon进入全球前50强排名,按照2022年全球无晶圆厂收入为2048亿美元来计算,韩国国内前10家无晶圆厂公司的份额仅为1.17%。

根据2022年的数据,韩国无晶圆厂公司收入的Top5分别为LX Semicon、Above Semiconductor、ADTechnology、Jeju Semiconductor和Telechips。

其中,LX Semicon的前身为LG旗下的Silicon Works,其作为韩国*备代表性的Fabless公司,主要负责显示驱动芯片的设计开发,主要客户包括了LG和京东方等。

Above Semiconductor是一家为各类微控制器(MCU)和逻辑集成电路(IC)提供解决方案的供应商。其主要业务是设计、制造和销售通用 MCU、专用 MCU 和专用 IC;

ADTechnology 专门从事逻辑半导体设计和大规模生产服务,也是三星电子代工设计所的合作伙伴,其于2022 年 5 月推出了 5 nm工艺技术半导体设计平台 ADP500。ADP500 可以在短时间内以低成本开发出高性能、低功耗的消费类 ASIC;

Jeju Semiconductor是专业开发存储器半导体的无晶圆半导体公司,专注于多芯片封装(MCP),其自研了移动 SDRAM 产品系列,陆续成功开发了面向 M2M、数据卡和物联网市场的各种 NAND MCP 产品系列,是一家整体解决方案公司;

Telechips是一家专门从事多媒体和数字通信的半导体公司,它开发并销售应用于智能设备的接入点、支持各种移动广播标准的移动电视接收芯片以及蓝牙、WiFi 和 GPS。

可以看到这五家公司专注于几个不同的半导体领域,但从LG独立出来的LX Semicon与其他公司间有着断崖式的差距,把第二位至第五位全部相加,都很难与它相媲美,这也就是说,虽然韩国不缺无晶圆厂公司,但能做大做强的屈指可数。

实际上,韩国也曾经出现过 "无晶圆厂热潮"。20 世纪 90 年代末成立的*代无晶圆厂公司,如 Coarlogic 和 MTEVision,在功能手机浪潮的推动下,于 2000 年代初至中期达到顶峰。通过向三星和 LG 电子供应相机芯片,它们创造了超过 1000 亿韩元的销售额,跻身当时全球无晶圆厂公司前 20 强。然而,由于公司未能应对智能手机兴起所带来的应用处理器(AP)市场,盈利能力在 2010 年代每况愈下。此后,Coarlogic 被出售给一家中国电子公司,而 Mtevision 则于 2014 年退市。

韩国媒体表示,无晶圆厂热潮消退已有十年之久,无晶圆厂行业的一些公司已经陷入亏损或退出该行业,转而进入生物等新行业,与其说出现了 "无晶圆厂独角兽",不如说该行业的生存状况令人担忧。

而韩国的半导体行业人士则指出,人才短缺、国内市场狭小、配套不足三重夹击是无晶圆厂产业发展受限的原因。其中,人才短缺最为迫切。由于生态系统主要由小公司组成,缺乏吸引人才的资金。由于 "无工厂 "的商业模式,吸引优秀的设计师是决定无晶圆厂企业成败的最重要因素,但目前连本科生都很难找到,更不用说硕士和博士级别的高层次人才了。

据韩国官方统计,国内半导体行业的技术人才短缺数量在过去五年中持续增加:2017 年为 1423 人,2018 年为 1528 人,2019 年为 1579 人,2020 年为 1621 人,2021 年为 1752 人。即使无晶圆厂公司能够找到工人,那些拥有一定经验以上的工人也会流失到三星电子和 SK hynix 等大公司。

一位不愿透露姓名的韩国无晶圆厂公司代表说:"很难找到电气和电子工程专业的学生,所以*的办法早就是培训非专业学生,让他们从事实际工作。"

政府出手?

韩国政府显然已经意识到了非存储市场的问题,存储市场虽然庞大,利润也丰厚,但这碗饭也不可能吃一辈子,像今年的存储下行周期来临之际,结构单一的韩国半导体就是受创最严重的一个,如果不能在非存储中有所建树,那么类似的事情只会再度上演。

于是在近两年时间里,韩国陆续出台了不少针对本土无晶圆厂的扶持政策,例如韩国产业通商资源部宣布的 3.2 万亿韩元(约合 32 亿美元)半导体研发资金支持计划,具体而言,4,420 亿韩元将用于功率半导体,6,653 亿韩元用于汽车半导体,2.1 万亿韩元用于人工智能半导体。"该部表示:"我们还在考虑建立一个设计和性能验证平台,以帮助产品商业化。

此外,韩国今年通过了《半导体支持法》,将适用于高科技产业新建和扩建生产设施的设施投资扣除率从 8% 至 16% 提高到 15%至 25%,并提供 1,000 亿韩元用于京畿道平泽-永仁集群的水电等基础设施建设,同时还计划在美国德克萨斯州和硅谷等半导体中心建立合作中心,帮助国内半导体公司向海外扩张。

今年8月底,韩国贸易、工业和能源部正式公布了 20 家将获得支持的“明星无晶圆厂(star fabless)”,并承诺在技术开发、原型制造、金融、本地和海外营销以及培训等领域提供援助。

在这 20 家公司中,有 10 家被认为具有高增长潜力,分别是:微控制器单元设计公司 ABOV Semiconductor ;近场通信(NFC)芯片设计公司 3ALogics Inc.;通信芯片公司 Point2 Technology;移动设备芯片公司 Hideep;三星代工厂供应商 ADTechnology;硅知识产权(IP)公司 Chips & Media Inc、物联网 (IoT) 芯片设计公司 Jeju Semiconductor、Meta 的固态硬盘 (SSD) 供应商 Fadu、相机自动对焦芯片设计公司 Dongwoon Anatech 以及传感器芯片设计公司 Pixelplus。

值得一提的是,韩国中小企业部今年还与三星联合举办了一个“无晶圆厂挑战赛”,选拔出5家具备的潜力无晶圆厂初创企业,中小企业部将向每家企业支付最多达1亿韩元的开发费用,而三星将对初创企业试制产品提供工艺和技术支持。

种种扶持力度之下,韩国无晶圆厂的经营环境有了不小的改善。

根据韩媒统计,此前韩国Fabless市场的企业数量持续下降,从2009年高峰期的200家左右,减少到2020年的100家左右,但随着近期AI的火热,以及政府的扶持计划,无晶圆初创公司数量迅速增多,目前韩国无晶圆厂公司数量已增加至150家左右。

在AI半导体和数据中心领域,新兴的代表企业包括Furiosa、Rebellion、Mobilint、Sapeon、DeepX、Deeper Eye;在汽车领域有Bose半导体,在功率半导体领域有PowerLSI、生产生物信号处理半导体的Nemesis,以及SSD控制器公司Padoo;半导体IP领域初创企业的增长也很明显;Open Edge Technology、Qualitas Semiconductor和Aim Future是代表性的IP公司。

值得关注的是几家AI芯片的初创企业,上文提到的Sapeon于近日推出了最新的X330神经处理单元(NPU)芯片,其面向数据中心,由台积电采用7纳米节点生产,预计将于明年上半年量产。

其运算能力是 2020 年推出的 X220 的四倍,能效也比 X220 提高了两倍。Sapeon公司首席执行官Ryu Soo-jung在新闻发布会上表示:"X330的功能得到了改进,比如提供浮点运算和连接多个芯片的扩展能力。它还能通过云平台提供运算结果的连接性,同时耗电量更低,不再仅仅是一个简单的升级版。"

同样是前面提到的Rebellion,此前推出了名为ATOM 的AI芯片,在 Global Benchmark 中的表现比英伟达和高通等竞争对手高出 1.4 至 3 倍,引起了广泛关注,今年早些时候,Rebellions 通过三星晶圆代工厂的 "多项目晶圆服务 "生产了 ATOM 原型。

而近日,Rebellion还与三星电子的设计解决方案合作伙伴之一 的SEMIFIVE 签订了采用三星 5 nm工艺的 ATOM 芯片的量产合同,量产将于明年初开始。

总之,韩国的无晶圆厂公司虽然不如中国国内那般繁荣,但在近几年存储行业走低,地缘政治冲突加剧的背景下,韩国政府和三星出手,总算是让该领域有了一些起色。

喜讯虽多,但这部分无晶圆厂公司除了缺人外,还面临着其他考验。

有韩媒指出,对于韩国无晶圆厂来说,没有明星产品是一大问题,小公司只能向一两家国内大公司供应低利润产品,业务结构就会变得僵化,且由于客户群有限,公司在价格竞争中失去了议价能力,盈利能力进一步下降。

"由于缺乏明星产品,国内无晶圆厂行业已经形成了通过向三星和 LG 供应液晶驱动器等技术壁垒较低的单一产品来谋生的商业模式,"Nemesis 首席执行官表示,"这是一种脆弱的结构,在中国企业的低成本攻势下很容易崩溃。

而韩国政府对无晶圆厂公司的支持并不像宣传中那么靠谱,因为它把重点放在研究与开发(R&D)上,而不是大规模生产和商业化上,而且还是一个由多个项目分摊少量资金的结构。例如最新的半导体扶持项目,585 亿韩元的扶持资金被分成 94 个项目。简单计算一下,每个项目只能得到 6 亿韩元。随着半导体工艺的不断完善,设计开发成本越来越高,在这种情况下很难提供实际帮助。

此外,大规模代工厂(半导体合同制造商)的缺失也造成了影响。与台积电为小型初创企业提供 "百货商店式 "芯片制造不同,三星这样国内企业由于产能和盈利能力有限,主要面向大型客户,而非初创企业。在 2021 年和 2022 年的半导体热潮中,全球无晶圆厂公司风生水起,盈利屡创新高,而国内无晶圆厂公司却经历了因晶圆厂短缺而无法生产产品、盈利能力下降的矛盾局面。

AI也不是救星

韩国无晶圆厂产业协会秘书长在接受韩媒采访时对无晶圆厂产业现状表达了深深的遗憾,在“过去的10年里,也有一些不错的公司,但繁荣时期过去后,都被埋葬了。”他说。

“无晶圆厂企业的困难始于系统半导体即将萌芽之时,”他提到,“当时的生态系统是围绕存储器和代工厂建立的,由于没有研究项目,许多优秀人才离开了无晶圆厂设计领域。如果看一下韩国目前努力培育系统半导体的内容,它是以存储、代工厂和子行业(材料、零部件和设备)为中心的。归根结底,半导体设计没有得到重视。”

面对AI芯片无晶圆厂初创公司快速发展的情况,这位秘书长也没有表示出乐观,他说:“预算问题令人担忧。例如Puriosa AI 已获得超过 1000 亿韩元的投资,但这还不足以进行开发和量产,至少需要 4000 亿到 5000 亿韩元的额外投资才能谈得上稳定。”

“所有半导体都必须转向AI,但AI并不是一个简单的领域,至少需要数千亿韩元的预算。我希望这些公司的成功能成为振兴无晶圆厂产业的催化剂,随着无晶圆厂的发展,生态系统的创建也会自动发生。未来,我们将努力把产业政策转向无晶圆厂。”他表示。

AI的出现让韩国无晶圆厂公司再度看到了曙光,但韩国自90年代开始,为了与日本企业对抗,已经全面转向存储,如今再度拾起非存储半导体的发展,付出的努力恐怕并不会比90年代时更少,尤其是初创企业抗风险能力极弱,一旦遇到量产难题,动辄裁员,重则破产。

而韩国无晶圆厂行业的最终答案,最终可能还要看三星这样的巨头愿意配合多少了。