2023年,是国内工商业储能的元年,也是市场爆发的一年。

机构高工产研(GGII)预计,今年全年工商业储能出货量将达8GWh,同比增长300%。据不完全统计,当下有超过500家工商业储能系统集成商正在这一新兴市场上跑马圈地,加速布局。

有人的地方就有江湖,论资排辈也是自然。36碳发现,目前市场上有多家工商业储能集成商在各处宣称自己是出货量“*名”、“前三”或者“头部”,也有一些机构进行过相关的排名,不过对于统计口径语焉不详。

数百家工商业储能厂商中,谁是领头羊,谁在“吊车尾”?

多位工商业储能企业高管告诉36碳,目前想要准确获悉工商业储能集成商的真实出货量情况非常困难,“只能通过协会和第三方机构从各个企业会员单位收集,比较难保证准确性”。

与电网侧、电源侧的大型储能不同,工商业储能的突出特点就是分散,下游需求方高达数百上千万家,“项目有公开招标信息的非常少”。因此第三方机构也无法通过公开招标信息来估算和印证厂商的出货量,只能依赖厂商的自主申报。

“当下谁是行业*其实也并不重要。” 一位储能企业高管直言,工商业储能市场格局并不明朗,头部企业之间目前也拉不开差距。“如果要穷根究底,中国装机量*的工商业储能企业,其实是有2000座换电站的蔚来。”

“去年的量很少可以忽略不计,今年每家企业的出货量都跟随行业翻了数倍,但今年的*名,肯定不代表明后年也是*名,这个市场才刚刚起步,变数还很大。” 上述高管表示。

01 格局高度分散,市场充满变数

在整个电化学储能市场上,工商业储能虽然目前装机量占比不高(2022年的装机量占比仅为约8%),但却是一个被各方角色都高度看好的细分赛道,是“兵家必争之地”。

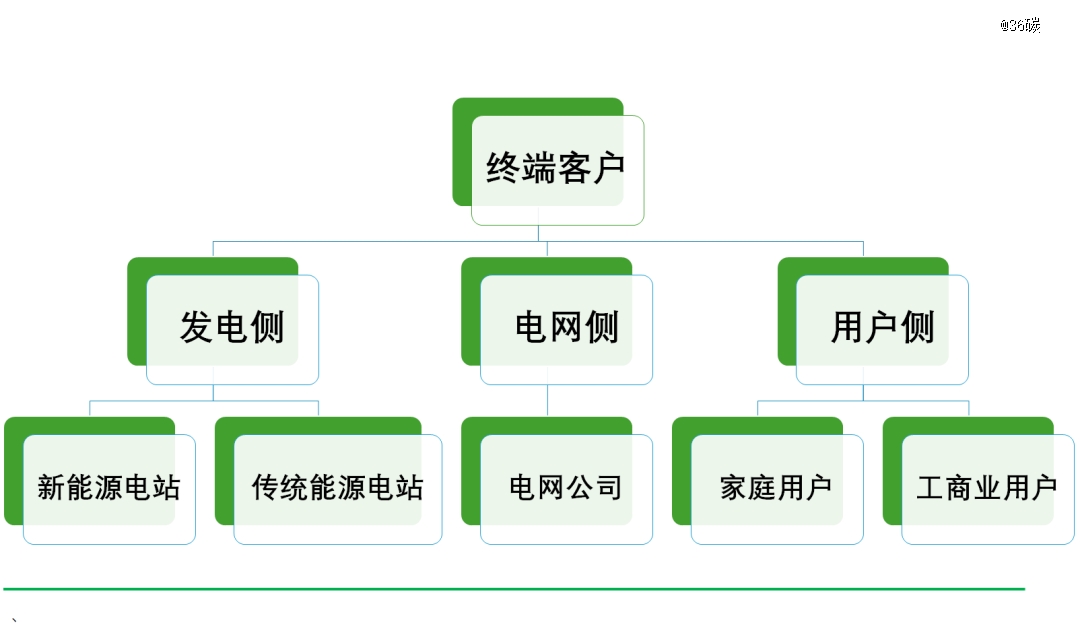

据清新资本在《投资新型储能》一书中的测算,国内发电侧的市场容量预计在5000亿元人民币左右,电网侧大概在2500亿元,而用户侧(即工商业储能)的市场容量在5-6万亿元之间,远远大于发电侧和电网侧,有着更大的成长空间。

更重要的是,工商业储能是一个真正市场化的赛道。目前国内大储市场的装机很大程度依赖“新能源强制配储”政策,而工商业储能具有可行的商业模式,是一个比较合理的、由市场主导的赛道。

储能的细分市场分类;36碳制图

因此,不少业内人士的共识是“储能真正的决战还在于工商业用户这一侧,得工商业者得天下。

36碳注意到,随着工商业储能的市场机会逐渐被发现并认可,越来越多的厂商开始涌入这一市场。在刚刚过去的SNEC ES+(2023)国际储能展上,600多家储能企业参展,大多数参展企业都拿出了工商业储能的展品,成为储能展上最火热的话题之一。

积极布局工商业储能的厂商,不仅有如阳光电源、天合储能、比亚迪等已经在大储领域占据重要地位的龙头,也有不少户储企业在海外户储市场放缓后切入工商业寻求新增量,还有不少来自光伏、锂电池、充电桩和家电等领域的跨界者仍在前仆后继。

这其中,当然也有不少从0到1、聚焦工商业储能的创业企业,以奇点能源、采日能源、四象新能源、乐创能源、弘正储能等为代表。

所谓“元年即红海”,“千军万马”涌入一个刚刚起步的新市场,造成了市场竞争格局的高度分散。“工商业过于离散,玩家众多,现在的工商业还不存在头部企业,格局不明朗。”一位储能企业高管告诉36碳。

而为了能从激烈竞争当中脱颖而出,打响品牌和知名度,吸引工商业储能客户、投资机构和招募合伙人,储能企业也就自然产生了寻求第三方机构背书的需求。尤其是对于行业里知名度不高的创业公司而言,他们有借助奖项和排行榜来提高品牌和公司势能的需求。

上述高管直言,“第三方机构排名主要是给投资机构和资本市场看的,以证明企业的市场地位。在资本市场上,行业老大和老二的估值中枢会有差别,大家默认头部企业拥有更强的规模效应、品牌效应等优势。”

但正如前文所言,即使行业协会也无法准确了解到各家工商业储能集成商的真实出货量情况。因此,一些行业协会、第三方机构无法从客观的“数量”的角度进行统计排名,转而从主观的“质量”的角度进行评选,如评选“*工商业储能供应商”、“*工商业储能解决方案”等。

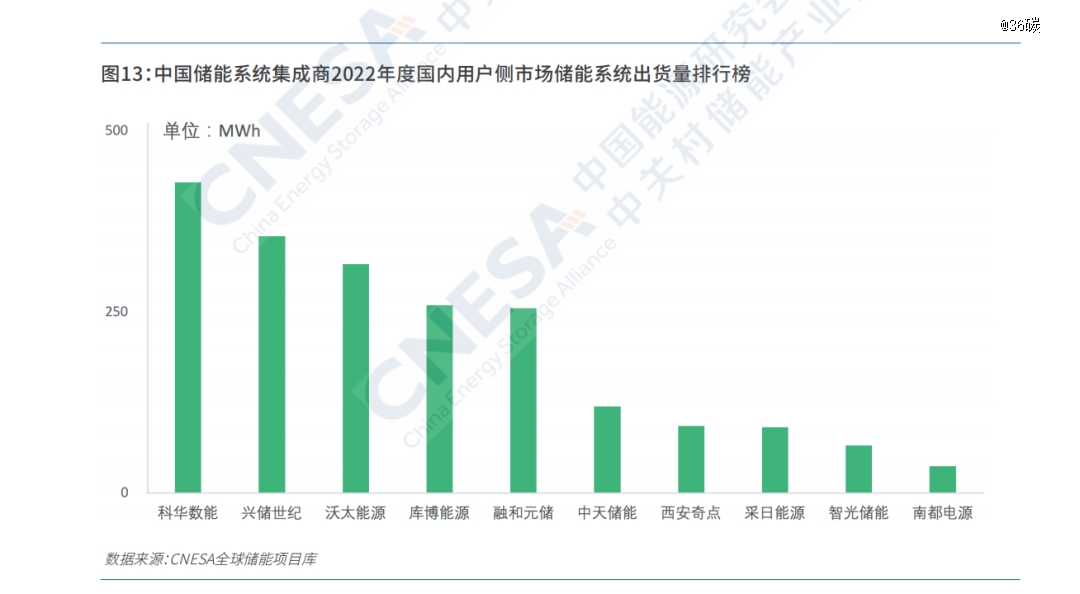

图片来源:中关村储能产业技术联盟

值得一提的是,作为业内权威机构,中关村储能产业技术联盟(CNESA)曾对2022年国内用户侧市场上储能系统出货量前十位做过排名,科华数能、兴储世纪、沃太能源位居前三位。

不过,CNESA统计的用户侧市场口径不等同于工商业储能,用户侧市场除了工商业/产业园,还有其他(光储充/偏远地区/市政/矿区油田等)。

2022年的出货量排名一定程度上展现出了这些企业在工商业储能市场实力,但随着今年每家企业的出货量都跟随行业翻了数倍,和阳光电源、天合储能、比亚迪等巨头加码工商业储能市场,去年的出货量基础已经可以忽略不计,行业格局可能再次发生巨变。

02 做产品VS 开发项目,工商业储能拼什么?

“千军万马”过小桥,工商业储能仍处在一片草莽当中,不光是各类跨界者,甚至连有资源、有关系的工厂老板也能来掺上一脚。

在工商业储能的“热土”浙江省,投资项目的回本周期最快可以做到3-4年。业内盛传的一则事迹是,投资方刚拜访完一周的浙江工厂老板,转眼就能自己投资储能组装产线,摇身一变就成集成商,把身边的产业带资源全部变现。

这个暴富故事背后反映出当下工商业储能市场的一大特点,拿订单不光要拼产品,更要拼项目开发能力,而开发能力背后就是企业掌握的产业方和政府资源和关系。

目前的工商业储能主流业务模式是合同能源管理(EMC),业主只需提供土地即可获得收益分成。在工商业储能产业链中,不同公司的角色可分为三方:业主方、储能集成商和投资人。

对于集成商来说,“只要能够搞定业主(一般是用电量高的工厂),就可以包揽储能项目的设备,自然也就有了设备出货量。所以当下开发能力对于工商业储能企业非常重要。”一位储能企业高管对36碳表示。

做产品和开发项目,几乎是两种截然不同的能力,前者要求企业做好产品、技术和规模制造,打造出*性价比的产品;后者则要求企业掌握足够多的项目资源和场景,能够转化为客户和订单。

而当下拼开发能力的竞争模式实际上更加有利于巨头企业,巨头们掌握着更多的客户资源和应用场景,也有更多的资源可以撬动和地方政府的合作。以阳光电源为例,阳光新能源是国内工商业光伏的龙头,积累的工商业光伏客户可以更顺畅地转化为工商业储能业务的客户。

因此,随着今年以来阳光电源、天合储能、华为等大储领域占据重要地位的巨头企业开始发力工商业储能业务,国内工商业储能的行业格局很有可能就会被巨头们重新改写。

当然,开发能力为先并不意味着产品和技术能力不重要。长期来看,一个成熟的产业中,产业链每个角色的分工必然走向专业化。

“因为现在比较初期,大家分工没有那么明确,所以都是既做设备又拿项目。但是长期来看,不同公司的定位会逐渐形成,有的偏重产品制造,有的偏重项目开发和运营。”零探智能COO宫悦告诉36碳。

值得一提的是,产品制造与项目开发和运营也是两种截然不同的商业模式。前者有着极强的规模效应,后者则恰恰相反。以已经成熟的光伏行业作为类比,TOP10的光伏组件企业足以覆盖全国甚至全球的大部分市场需求,市场集中度极高;而分布式光伏项目开发领域有几百上千家开发商,市场集中度极低。

对于“既做设备又拿项目”的工商业储能企业来说,当发展达到一定阶段就不得不对哪个是主业做出抉择。

而当下,如何在激烈的竞争中先活下来可能才是首要任务,而开发项目作为重要的获取订单方式,暂时还无法舍弃。

极光云能创始人史耀宏告诉36碳,对于工商业储能企业来说,产业不同阶段的发展重心有所不同:现阶段项目开发是核心;中期渠道体系越来越重要;而长期来看,随着辅助服务和现货交易比重加大,产品与解决方案能力就会是核心竞争力。

面对“千军万马”、群雄竞逐的局面,如何在产业的不同阶段把握发展重心和成长节奏,最终成为“长跑冠军”,将是对每一个工商业储能厂商的严峻考验。