26岁的欣旺达在电池领域的竞争,似乎略显“吃力”。

据中国汽车动力电池产业创新联盟统计,2022年欣旺达动力的电池出货量已达12.11GWh,动力电池装机量已位列中国前五、全球前十。2023年上半年,在国内动力电池企业装车量排名中,欣旺达动力位列第六,市占率为2.46%。

为了持续追赶,不掉队,欣旺达一方面,频频向资本市场出手,通过定增、可转债、GDR等方式直接募集超过100亿元的资金;另一面,不断向新能源、锂电池等相关产业投资,通过拓展商业版图,增加自身市场竞争力,并企图挖掘“杀向”市场的新技术。

左手实业,右手资本,是大多数上市企业扩张版图的利器。

1、*新能源、半导体、新材料

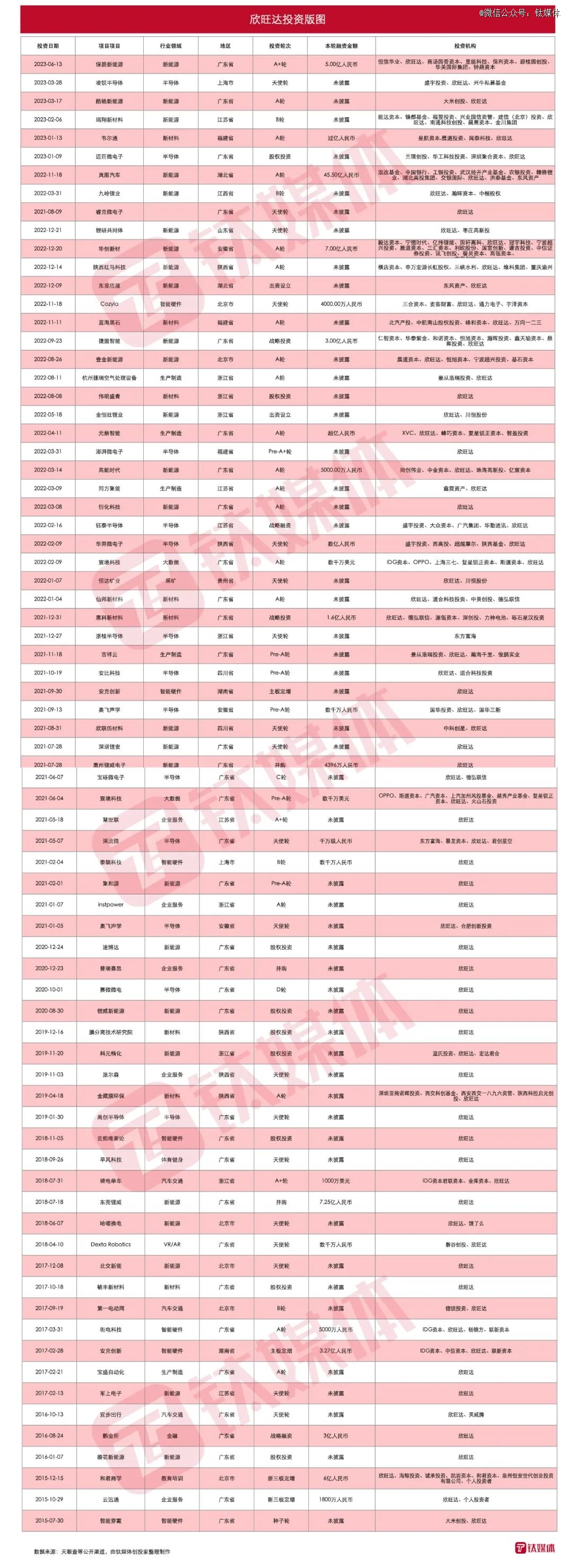

据不完全公开信息统计,截止2023年10月23日,欣旺达共计投资77家企业,其中有2家企业已完成IPO,3家企业正在备案上市。

新能源、新材料、半导体是重点投资赛道,投资数量分别是26起、9起、14起,这与主营业务的发展规划密不可分。

欣旺达成立于1997年,以消费类电池业务起家,2008年成立动力电池业务事业部,由于早期并不具备电芯生产能力,导致公司只能承接“苦活累活”,做电池PACK的毛利率只有20%左右。反观同期的宁德时代,电池毛利率已高达30%-40%,这让欣旺达动力在产业和资本市场上的表现逊于电芯厂商。

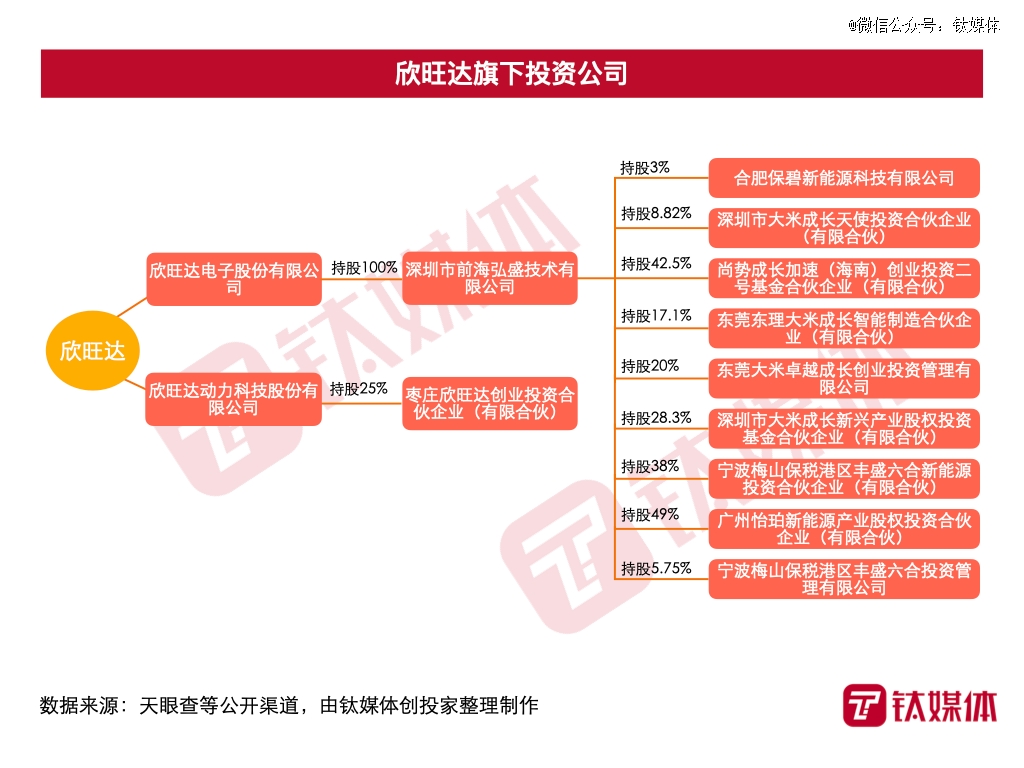

为了补足短板,欣旺达一直在探寻快速改变的路径。*,2014年成立欣旺达动力科技股份有限公司,专注电动汽车电池包解决方案。第二,2015年开启投资业务。主要参与投资的企业是欣旺达电子股份有限公司旗下的深圳市前海弘盛技术有限公司,该公司参与了深圳市大米成长天使投资合伙企业(有限合伙)、尚势成长加速(海南)创业投资二号基金合伙企业(有限合伙)等多支股权投资基金,以及产业投资基金。

对于上市企业而言,当内部创新出现瓶颈时,对外投资寻找创新技术、创新企业成为弥补内部创新短板的解决方案,投资领域优先围绕主营业务,再者是其它领域。

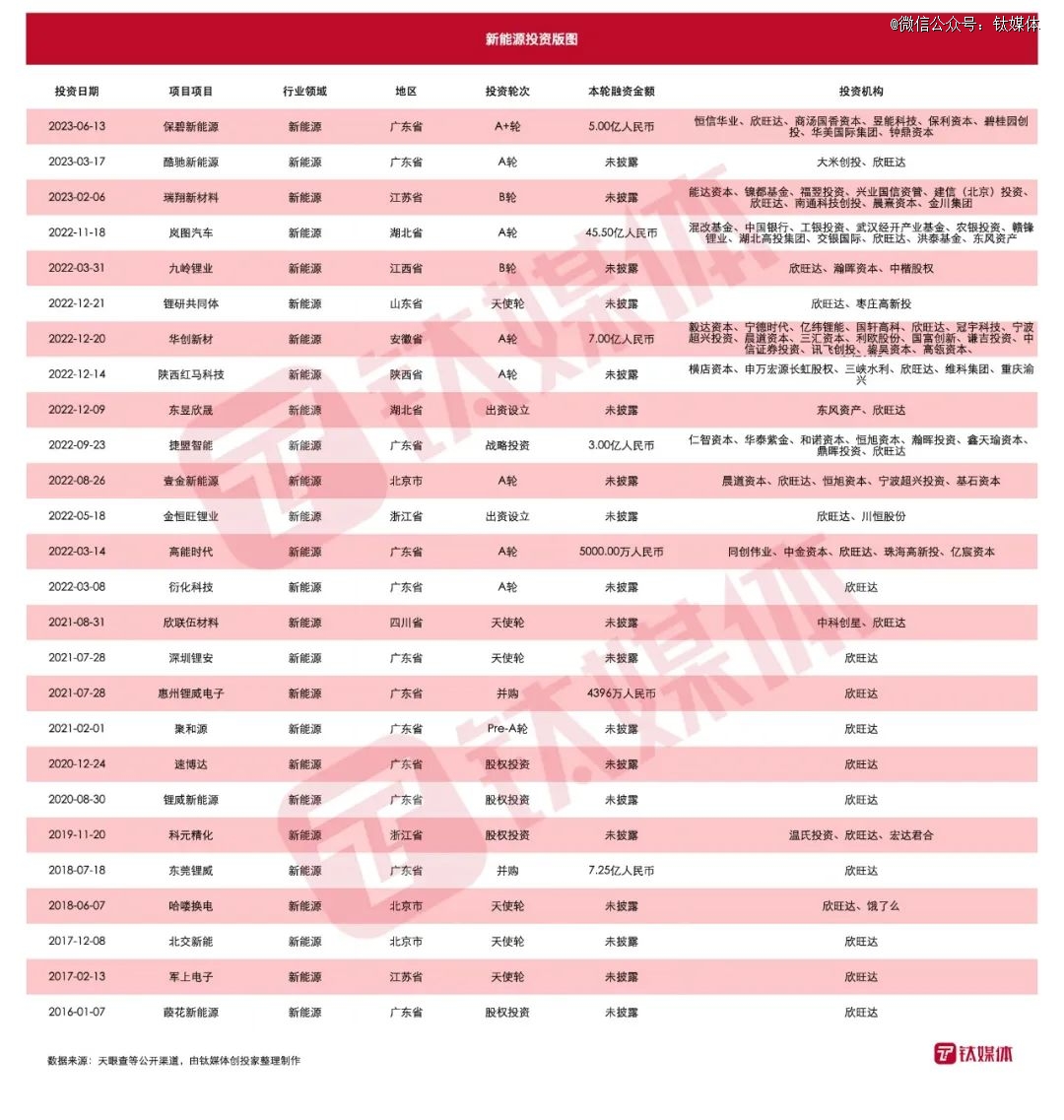

欣旺达在新能源投资方面,主要围绕锂电池生产制造和研发设计。2016年投出*家动力锂电池电芯及模组生产商藈花新能源,2017年投资了第二家锂电池相关企业北京北交新能科技有限公司,是国内首家将锂电池系统解决方案应用于轨道交通领域的高新技术企业。2018年出资7.25亿人民币收购了东莞锂威,开始涉足电芯的生产制造,并加大对动力电池产品和技术的研发投入。

截止目前,欣旺达在新能源相关领域的投资共计26起,覆盖新能源向下游产业。

投资路线分为两类,一类是直接参与投资,另一类是利用欣旺达生产制造优势,与上下游产业成立新的合资公司。

直接投资方面,值得关注的大额投资有,2023年6月,参与了保碧新能源5亿A+轮融资,保碧新能源是保利资本和碧桂园创投两大产业资本联合孵化的项目,对外融资是希望更多产业伙伴加入,既汇聚资金,又汇聚产业资源。

2022年12月,参与了华创新材7亿A轮融资,这是一家专注于新能源电池用锂电铜箔的企业,本轮资方包括,毅达资本、宁德时代、亿纬锂能、国富创新、高瓴资本、高瓴创投等,一众知名风险投资机构和产业投资机构。

2022年11月,参与了岚图汽车45亿A轮融资,本轮资方共计11家,国有属性的产业基金较多。2022年9月,参与了锂电池前端设备和锂电池材料制造设备的开发与研制企业捷盟智能的3亿战略投资,本轮资方包括多家头部投资机构及产业资本。

合资成立企业方面,2022年12月,欣旺达动力科技股份有限公司与东风集团、东风鸿泰共同投资建设了欣旺达东风宜昌动力电池生产基地,并成立湖北东昱欣晟新能源有限公司(以下简称:东昱欣晟)负责运营。

该公司,欣旺达动力持股51%,东风汽车集团持股35%,东风鸿泰持股14%。前不久,东昱欣晟交付了首批电芯产品,标志着欣旺达东风宜昌动力电池生产基地

另一家是金恒旺锂业。2022年6月,欣旺达、川恒股份与金圆股份子公司浙江金圆中科锂业有限公司,共同出资成立浙江金恒旺锂业有限公司(简称:金恒旺锂业),公司未来将联合投资围绕阿根廷盐湖整合相关锂资源进行长期合作。

值得注意的是,旗下子公司金恒旺锂业拟收购阿根廷Goldinka Energy S.A.持有的Laguna Caro矿权项目。资料显示,全球锂资源主要分布在澳洲和南美的“三湖七矿”之中,其中阿根廷锂资源量位居全球第二。

此举,一方面为了整合开发阿根廷盐湖锂资源,一方面是欣旺达为了完善公司在锂电材料上下游一体化的战略布局。

2、偏好早期投资,加速产业布局

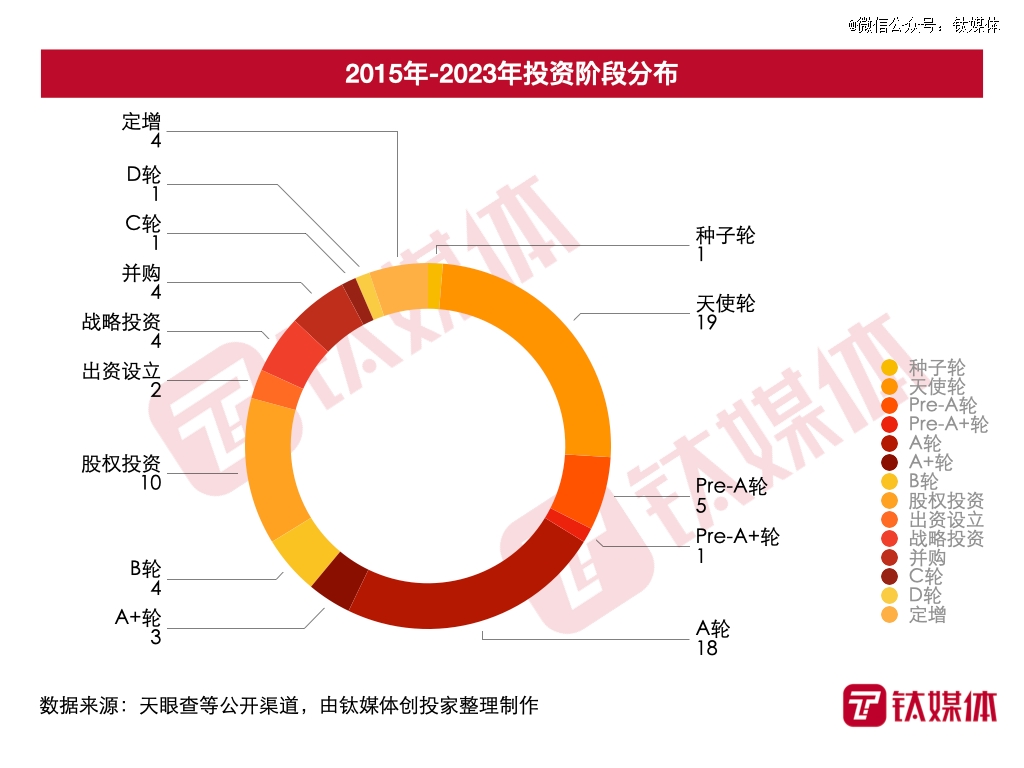

欣旺达偏好早期阶段投资,从数据方面来看,有六成项目属于早期阶段。

或许是迫于持续亏损的财务压力,或许是出于硬科技项目的估值较高,欣旺达的投资风格逐渐从独立投资,转变为联合投资,2021年是明显的分割线,独立投资比例逐渐减少,联合投资比例增加。

2021年对于欣旺达而言是一个分水岭年。对比以下三组数据,不禁让人思考,欣旺达到底是挣钱了?还是亏钱了?

*组数据是估值增长。2021年8月,欣旺达动力的估值为36.4亿元,两年时间内增长近10倍。2023年6月,欣旺达最近的一次融资中,中银资产等八家机构出资16.5亿元,欣旺达动力的投后估值已达到355.6亿元。

第二组数据是财务营收亏损扩大。2020年至2022年,欣旺达动力营收分别为4.32亿元、29.64亿元、129.22亿元;归属于母公司所有者的净利润分别为-7.07亿元、-10.53亿元、-10.94亿元。收入高速增长,亏损仍然持续,累计亏损高达28.54亿元。

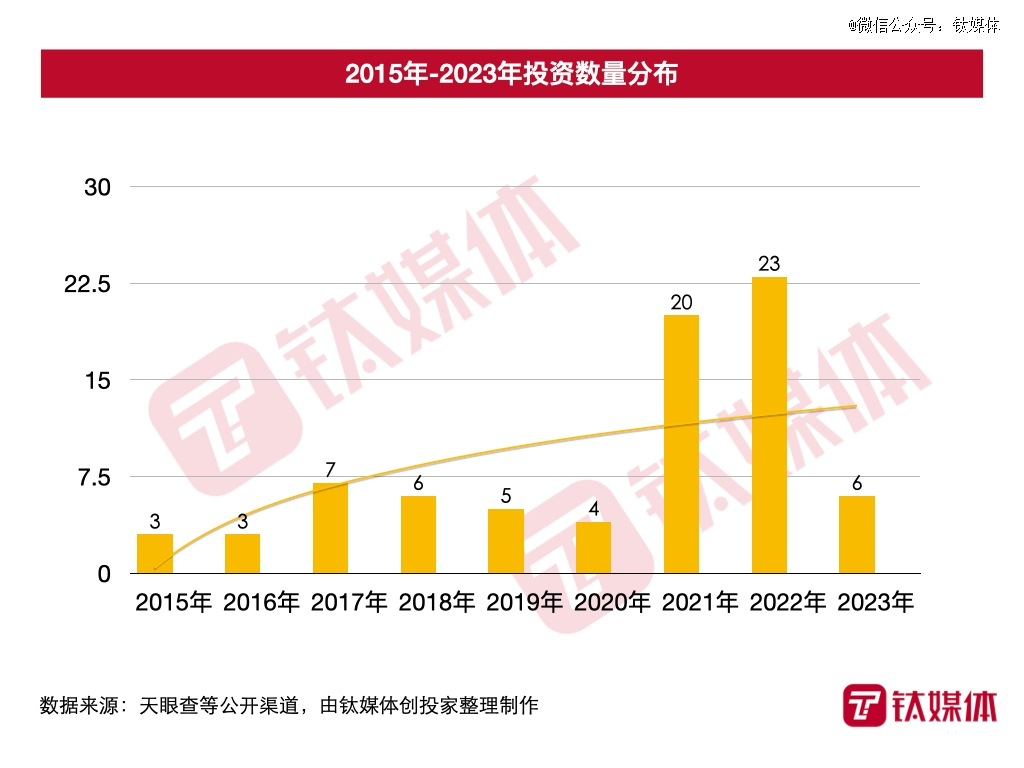

第三组数据是投资数量猛增。2020年欣旺达投资数量仅为4起,2021年投资数量为20起,2022年投资数量为23起,与此前缓慢投资的节奏形成了鲜明对比。

细看投资领域,近三年欣旺达重点投资领域包括新能源、新材料、半导体、生产制造方面。新材料是偏向锂电池材料产业,半导体则是倾向电源管理芯片、车载芯片方面,生产制造则是倾向电池相关产业的生产企业。

欣旺达国内排名前六、全球前十的新能源公司,新能源赛道虽火,但玩家众多,市场份额抢夺激烈,与宁德时代等*梯队的玩家相比,欣旺达在技术储备和产品创新方面有些乏善可陈,拓展外部投资,亦是发现新技术的有效途径。

回顾欣旺达的投资领域,2015年-2019年期间,投资主线不清晰,投资领域散,覆盖VR/AR、体育健身、智能硬件、教育培训、企业服务等领域。当时恰逢互联网创业热潮,欣旺达也出手投资了共享充电宝明星项目街电。投资新能源领域的项目却只有4起,新材料领域项目3起,半导体领域项目仅有2起。

2020年欣旺达学会了克制,暂时放弃投资与主营业务无关的赛道。同时也收获了2支IPO,一家是赛微微电,2022年4月在科创板上市,发行价格74.550元,目前表现不佳。另一家是安克创新2020-08月在深交所创业板上市,目前涨势喜人。

2021年欣旺达开始加速投资布局,一年投资了20个项目,其中有4个新能源,2022年加速投资,一年投资了23个项目,其中有11个项目与新能源相关。

随着产业链上下游拓展和整合的提速,欣旺达从消费级电池起步,逐步切入电动汽车电池、能源科技、智能硬件、智能制造与工业互联网、第三方检测服务等领域,形成了多元化业务布局。

总之,不管财务状况如何,欣旺达或许想明白一点,在规模效应的新能源赛道下,如果企业不够专注,不继续投资,不继续扩大市场,就意味着把市场拱手让人,很快会被淘汰出局。

3、边守旧业,边创“新业”

一笔笔巨额投资,是欣旺达近两年在动储双赛道快速扩张的真实写照。

自2022年至今,作为二线电池企业代表的欣旺达,产能扩张速度明显快于一线电池厂。

动力电池赛道存在一个悖论,一边警惕产能过剩,一边又大举扩产。据不完全统计,截至2022年年末,欣旺达抛出的动力/储能电池产能扩产规划累计已达240GWh,拟投资金额超过1000亿元。

2022年8月,与枣庄高新财金投资控股集团有限公司等5家政府平台企业共成立枣庄欣旺达创业投资合伙企业(有限合伙),本次设立合伙企业的目的是对山东欣旺达新能源有限公司在枣庄市“年产30GWh动力电池、储能电池及配套生产基地项目”进行股权投资。

枣庄目前是单体投资*的锂电产业项目之一,也是欣旺达扩产计划中重要的一环。欣旺达方面称,公司计划把山东工厂作为全国*的基地来打造,远期在枣庄可能不止200亿投资。

2022年9月,欣旺达子公司欣旺达电动汽车电池拟于义乌市人民政府辖区内投资建设“欣旺达义乌新能源动力电池生产基地项目”,产品涵盖汽车动力电池和储能电池的电芯、模组、PACK及电池系统等,该项目计划总投入约213亿元,全部达产后将形成约50GWh年产能。

2022年3月,欣旺达汽车电池拟与珠海市政府签署项目投资协议,在珠海市人民政府辖区内投资建设"欣旺达30Gwh动力电池生产基地项目。该动力电池项目计划总投入约120亿元,其中固定资产投资总额约100亿元

公开资料显示,欣旺达以深圳宝安为中心,先后在深圳光明、广东惠州、江苏南京、浙江兰溪、浙江义乌、江西南昌、山东枣庄、广东珠海、湖北宜昌、四川什邡等10地布局国内生产基地,并在印度、越南、匈牙利布局3个海外生产基地,合计13大基地。

“除了业务的契合外,欣旺达在‘双碳’目标的落地以及客户对低碳需求的爆发等因素影响下,发现了新的机遇,就是储能。公司开始将可持续发展纳入到业务体系之中,迈向更广阔的发展空间。”欣旺达副总裁梁锐表示。

关于具体实施层面,欣旺达依托全国各地建设的动力电池生产基地,通过此前积累的相关技术和能力,陆续将这些园区打造为区域内的近零碳智慧园区。

切入零碳园区对于欣旺达而言是顺手,也是新业务的机遇。一方面是源于欣旺达自身对于动力电池产业基地建设和电池产品脱碳对零碳的需求;另一方面是欣旺达前期在零碳园区规划、建设、运营方面积累的关键技术和集成经验,以及国家“双碳”目标下园区综合能源系统的测算边界正在逐渐向有利于商业化的方向发展,给欣旺达布局零碳园区业务提供了有利条件。

2022年至今,欣旺达已陆续与多地签订协议着力打造低碳产业园。

2022年5月16日,欣旺达综合能源与枣庄高新区管委会签约,双方就“源网荷储”一体化项目投资、建设及运营达成战略合作。项目预计总投资约100亿元;2022年7月,欣旺达智慧能源与武汉江夏区人民政府签约,双方就武汉市江夏区欣旺达零碳园区项目投资、建设及运营达成合作框架协议;2023年7月,博罗县欣旺达“源网荷储”一体化零碳产业园区示范项目储能工程动工。

粗略统计,相关项目预计投资额超200亿元。欣旺达称,截至目前,公司在全球投运的电池生产基地基本上都按照零碳智慧园区的模式进行了改造。

通过当地电池产能基地、低碳产业园以及综合智慧能源系统等项目建设,欣旺达正为实现全球零碳目标注入强大动力。对产业链上下游厂商赋能,最终是跳出锂电池产业,为其他高载能的产业进行“零碳”赋能。

26岁的欣旺达,似乎还很年轻,在新能源的激烈竞争中,竭尽全力在探索新的业务方向,试图摆脱第二梯队的排位。

似乎也不再年轻,此前消费电池*的包袱,让其在转舵的道路上略逊一筹,逐渐学习“优秀后辈”打下江山的“套路”,以此为借鉴,找到适合欣旺达的新征程。