农夫山泉*的敌人不是别人。

在越来越热闹的无糖饮料市场,农夫山泉和三得利是一对备受关注的对手,而农夫山泉刚刚交出了一份足以让三得利紧张的财报。

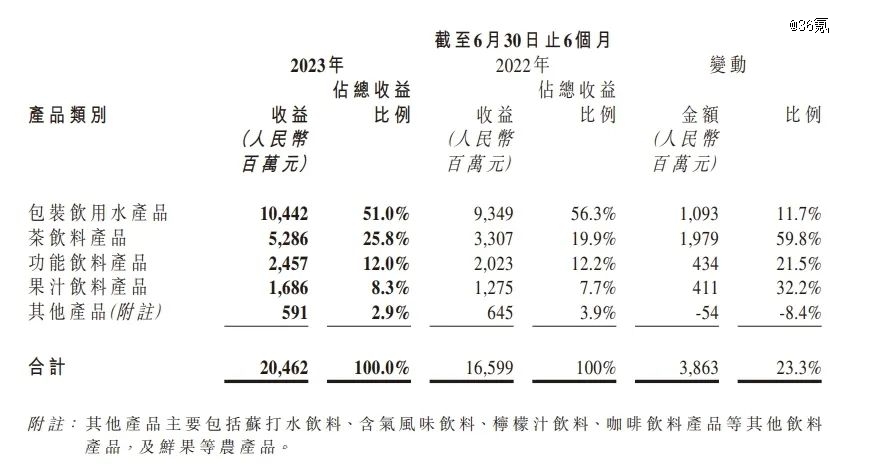

8月29日,农夫山泉公布2023年上半年业绩,营收和利润双增。截止2023年6月30日的6个月,农夫山泉实现营收204.62亿元,同比增长23.3%;净利润57.75亿元,同比增长25.3%。

对比同行,农夫山泉仍然有着优于同行的增长。2023年上半年,统一中控饮品业务的营收增长了12%,而康师傅饮品业务营收则增长了不到10%。

分品类来看,农夫山泉包装水、茶饮料、功能饮料、果汁饮料四个品类都在增长,其中茶饮料尤为亮眼,实现了52.86亿元的营收,同比增长59.8%。

来源:农夫山泉2023年半年报

茶π和东方树叶是茶饮料类目里*的两个单品,农夫山泉并未单独披露数据,但根据尼尔森数据,过去12 个月东方树叶同比增长114%,增速超过即饮茶行业整体增速9倍以上,东方树叶连同茶π贡献了整个即饮茶市场超过六成的增量。

如果再把时间拉长看,这是东方树叶连续第三年高速增长,近三年均保持50%以上的增速。去年,农夫山泉茶饮料营收规模接近70亿,根据海通国际给出的观点,2023年农夫山泉茶饮料有望整体迈向百亿。

2011年,东方树叶刚面世时,因口味不被消费者接受,与红色尖叫、黑松沙土、崂山白花蛇草水、格瓦斯并称“最难喝饮料top5”。

现在,东方树叶实现了自己迄今为止*的业绩。究其原因,不是东方树叶变好喝了,而是消费者的口味和需求在变化,东方树叶等到了自己的风口。

01 东方树叶,风来了

事实上,农夫山泉并非最早布局无糖饮料的玩家。早在1997年,三得利就率先进入中国市场,随后统一在2002年推出了茶里王,可口可乐和雀巢在2010年推出了原叶……

但是包括茶里王、原叶在内的茶饮料都先后退出市场,三得利表现也不尽人意,在中国市场坐了近二十年的冷板凳。

那个时候的茶饮料是康师傅和统一的天下,3块钱一瓶、含糖量极高、开盖还能再来一瓶的冰红茶是人们的心头好。根据前瞻研究院数据,到2019年,康师傅和统一仍然占据着茶饮料市场接近一半的市场份额。

最近两年,消费者最直观的感受是越来越多的无糖茶饮料出现在了货架上,三得利乌龙茶、农夫山泉东方树叶、元气森林燃茶、让茶高山树叶……

Euromonitor的数据则显示,2017-2022年,含糖茶饮已经进入低速增长,而无糖茶饮在2022年保持7.9%的增速,远高于含糖茶饮。另一个源于中金公司研究部的数据则表明,2014年,无糖茶饮在茶饮料市场的占比为1.5%,到了2019年,这个数字变成了5.2%。

高增的无糖茶也让巨头们实现了好业绩。今年上半年,农夫山泉茶饮料同比增长六成,而三得利中国饮料高层此前接受采访表示,乌龙茶上半年增长约200%。

无糖茶的爆发,首先得感谢元气森林做了无糖饮料赛道的市场教育。这家饮料新秀横空出世,成为引爆无糖饮料赛道的重要变量。

2018年,元气森林气泡水横空出世,高举“0糖0卡”口号,只花了不到5年就达到了70亿规模,即使强如可口可乐,达到这个规模也花了15年。

眼看元气森林日益长大,饮料巨头们也亲自下场卖起了气泡水,可口可乐上线小宇宙AH!HA!、农夫山泉推出汽茶和果味苏打气泡水。

在饮料赛道之外,越来越多的品类也开始减糖或“0糖”了。比如以“纯植物基配方、减碳水、减能量、0白砂糖”为卖点的每日黑巧,以及主打0添加的简爱酸奶。

而气泡水和无糖茶饮爆发的共同背景是,年轻的消费者越来越愿意为健康买单。

一边是“抗糖计划”成了中产的新型OKR。在小红书上以“抗糖”“无糖”为关键词搜索,分别能得到36万和110万条结果。

另一边则是人工甜味剂的饱受争议。上月底,世卫组织下辖机构国际癌症研究机构(IARC)发报告称目前食品工业最常用的人造甜味剂阿斯巴甜(Aspartame)“可能对人类致癌”。尽管目前尚未定论,但消息一出仍然对消费者造成了不小的冲击。

这些现象都反映同一个趋势——消费者在为一件商品买单之前,会更关注配料表。那些配料表干净的饮料往往得到了消费者的厚爱,最为典型的例子就是东方树叶和三得利乌龙茶。

东方树叶还是等来了属于自己的风口。

02 东方树叶很能打,但谁是下一个?

纵观无糖茶市场,大致可以分为三类玩家:以农夫山泉、康师傅、统一、三得利为代表的传统品牌;以元气森林、让茶、茶里、tea'stone等为代表的新锐品牌;和以东鹏特饮、伊利为代表的跨界品牌。

但从体量和集中度上看,农夫山泉和三得利是两个毫无疑问的巨头。根据马上赢研究院数据,在上海、北京、广州等城市,东方树叶和三得利位列一二,且CR3在80%以上。

无糖赛道火了,但是也更卷了,这种卷是属于巨头的互卷。

8月23日,有网友发现三得利乌龙茶标价3.8元,通常来说这款产品的价格为5元,发文感慨“价格战已经打响”。很快,看热闹的消费者们就把“东方树叶 三得利”这一词条送上微博热搜,不过价格战行为后来被三得利客服否认。

可预见的是,未来很长一段时间,农夫山泉和三得利都会面临来自对方的压力。

早在今年2月,三得利中国总经理就在接受媒体采访时表示,三得利总部给三得利中国定下十年目标,要求2030年实现200亿人民币销售额,十年增长十倍。

就体量来看,农夫山泉仍有优势。2020年,三得利在华收入为20亿元,考虑到还包括其他品类,茶饮的销售额可能还更小;作为对比,农夫山泉光今年上半年茶饮就实现了52亿营收,2023年茶饮极有可能实现百亿营收。

三得利在市场扩张方面或许也面临着诸多难点——比如目前还以华东地区为大本营、全国化进程慢,供应链体系跟不上,下沉市场难打通,核废水舆论影响等等。今年八月,三得利年中会议还总结供应体系不是很能跟得上消费者的购买力。

对农夫山泉来说,更大的压力并不来自外部,而是自己赖以为生的包装水业务,包装水业务每年贡献着农夫山泉超50%的营收,又因其高达60%的毛利率被称为“液体印钞机”。

数据来源:公司财报

但是从2022年开始,包装水业务大有增速放缓的趋势。2022年,农夫山泉包装水业务营收为182.63亿元,同比增长7.1%,而该产品在2021年的增速为22.1%。

今年上半年农夫山泉有很大一部分营销费用花在了包装水上,比如加大了对农夫山泉的优质水源地的宣传,推出了水源地宣传纪录片,还推出了兔年珍藏版玻璃瓶矿泉水,和迪士尼联名推出IP瓶。

反映在财报里,农夫山泉的销售和营销开支达到46.95亿,同比增长30%。

但包装水业务的增速却低于销售和营销开支的增速。2023年上半年,农夫山泉包装水业务同比增长11.7%,增速仍未回到2021年水平。

农夫山泉另一层压力可能来源于新品类探索上的乏力。2023年上半年,农夫山泉的其他产品收入同比下降8.4%,其他产品包括苏打水饮料、含气风味饮料、柠檬汁饮料、咖啡饮料等产品。

而这已经是农夫山泉连续两年在其他品类上受挫,去年上半年,其他产品的收入同比下降23.8%。反映在整体收入里,其他品类在营收里的贡献已经由2021年的5.89%下降到2.89%。

东方树叶已经逐渐成为无糖茶饮市场难以撼动的一级,也成了农夫山泉事实上的第二增长曲线。但是面对快速迭代的产品、喜新厌旧的消费者,如何找到下一个东方树叶才是农夫山泉的当务之急。