KK集团似乎永远伴随争议。

在两次交表、两次“失效”后,有“潮流零售商”之称的KK集团第三次向港交所发起冲击,但业内对其上市的前景依旧不看好。

人们关注的重点始终围绕在KK集团“积年累月”的75亿巨额亏损上。有观点甚至认为,尚未实现自我造血功能的KK集团,仍处于依靠资本、“财技”续命的状态。

不可否认的是,门店扩张是大多数零售企业抢占市场的必备动作。不过,KK集团此前高歌猛进带来的经营压力显而易见。

且在企业发展“每况愈下”的同时,KK集团又被爆出“加盟商集体出逃”、“门店营收跳水”以及“违规金融借贷”的负面消息。

从本次更新的招股书看,2023年一季度,KK集团实现营收14.46亿元,同比增加47.85%;集团调整后净利润0.86亿元,同比扭亏。

向好的净利润表现,或能给这个“潮流独角兽”片刻的喘息空间。此刻摆在KK集团面前的,恐怕是比IPO更亟待解决的存续难题。

01 三年亏损75亿,存在资金链断裂风险

2015年,KK集团母公司广东快客电子商务有限公司成立,开启了KK集团进军潮玩赛道的*步,首家KK馆应运而生。

随着业务的不断拓展,而后的KK集团拥有了KKV、THE COLORIST、X11、KK馆等多个连锁零售品牌,覆盖生活、美妆、文化潮流,以及进口商品等领域。

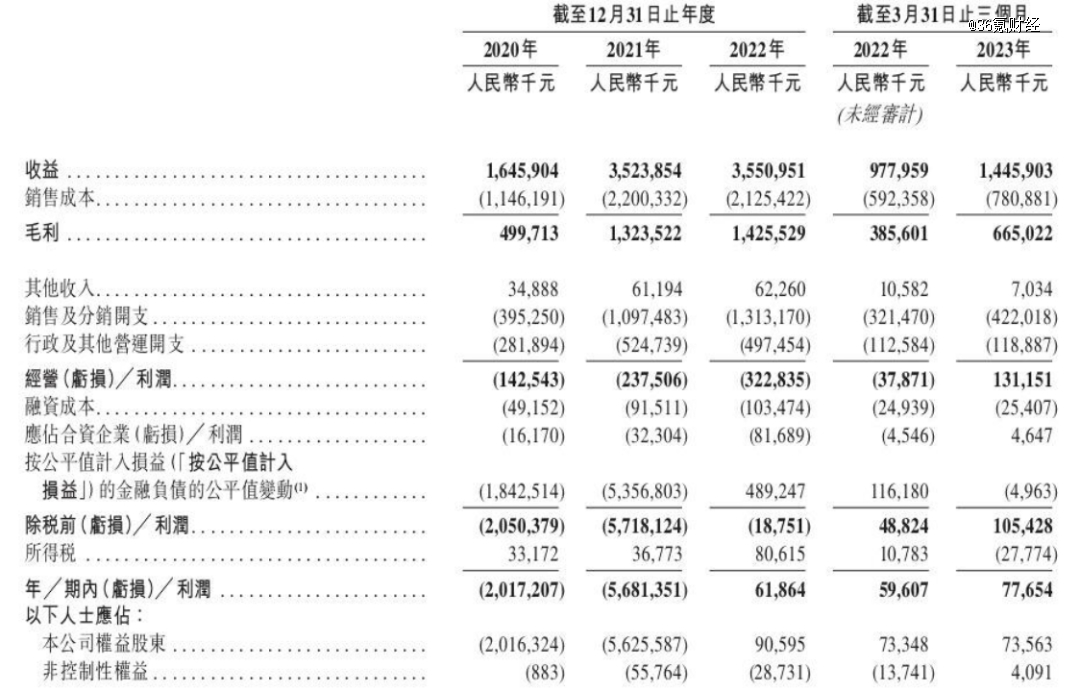

更新后的招股书显示,2020年至2022年及2023年一季度,KK集团总营收分别达到16.46亿元、35.24亿元、35.51亿元以及14.46亿元。毛利率分别为30.04%、37.6%、40.1%及46%。

遗憾的是,纵使KK集团的营收不断上涨,短期内,仍无法填补三年来的“巨亏”。

招股书显示,2020年至2022年及2023年一季度,KK集团净利润分别为-20.17亿元、-56.8亿元、0.62亿元、0.78亿元。虽然2022年起扭亏为盈,三年多的整体亏损仍高达75.57亿元。

KK集团解释称,巨额的亏损主要来自按公平值计入损益的金融负债的公平值变动。若去除这部分影响,经调整后净利润分别为-1.71亿元、-3.04亿元、-4.12亿元及0.86亿元。

图片截自招股书

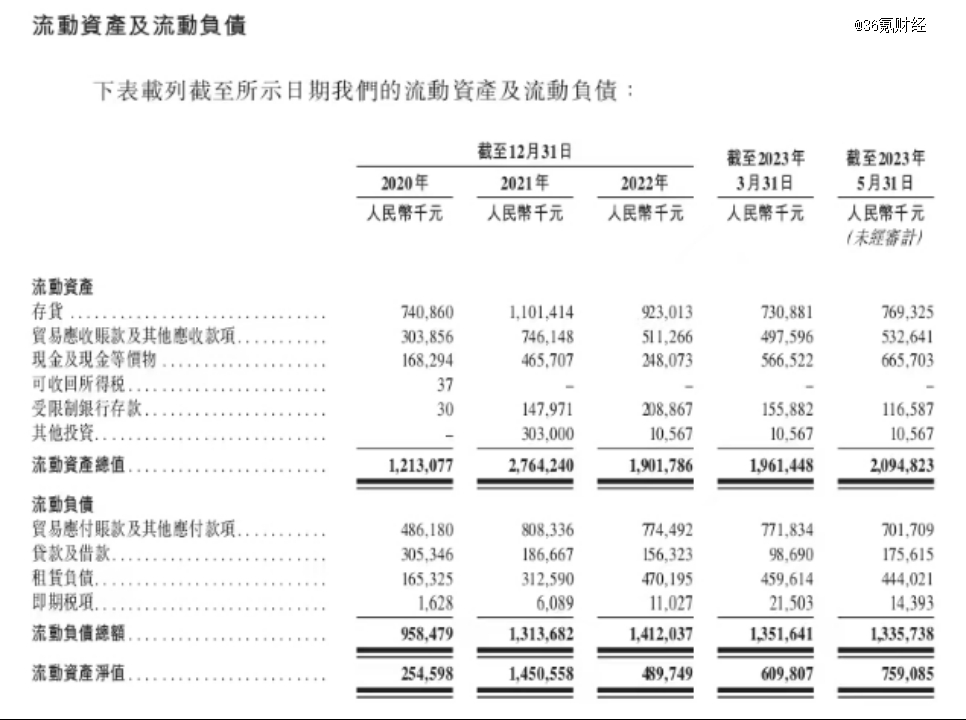

然而,仔细拆解招股书,仍会发现KK集团存在的隐患——即资金链可能断裂的风险。

仅从KK集团的流动性租赁负债来看,其在2020年至2022年分别达到了1.65亿元、3.13亿元及4.70亿元,截至2023年一季度达到4.60亿元。

此外,对应的年内需要偿还的贷款及借款分别达到3.05亿元、1.87亿元及1.56亿元,2023年一季度达到0.99亿元。

经营活动所得的净现金流方面,2020年至2021年,KK集团分别为-3.14亿元、-5.90亿元,2022年,其经营现金流转正,达到2.95亿元。2023年*季度,这一数字上涨为6.11亿元。

从这一角度看,KK集团的“现金流”似乎不那么充裕,这或也是KK集团着急上市的原因所在。

图片截自招股书

为了进一步提高估值,KK集团一度将目光转向加盟商。

其招股书曾显示,KK集团加盟门店中有近80%为“具股权投资安排的加盟店”。所谓股权投资安排,即KK集团与加盟商成立合资企业,以加盟商为大股东。

在该协议下,KK集团不仅与加盟商利益深度绑定,合资企业的盈亏状况,仅按百分比计提损益显示在集团的财务报表中。

这也意味着,KK集团无需负担开城拓店的前期投入成本,合资企业的盈亏状况仅按百分比计提损益。

通过这样的合资方式,KK集团将一部分风险转嫁给经销商,加盟门店集体开业“冲”业绩的行为,对利润报表也能起到一定的美化作用。

但在整体商业模型无法盈利的情况下,加盟商最终也只能走向逃离或是“被清算”的命运。

02 被套牢的加盟商:“断腕”关店

2019年1月,刘国昭通过购物中心渠道,初次接触到KK集团高层,并在广州开设了自己的*家KK馆门店。

在他的回忆中,这家KK馆的营收还算可观,*个月的业绩达到了80万以上,在KK馆的加盟政策中,营收若达到一定数额,可在后期免去保证金费用。

很快地,这一政策被调整为:只要开店就不再需要保证金,也无需考核*个月的营收水平。此刻的刘国昭,已些许感受到KK集团开店扩张的压力。

2019年,KK集团正式推出综合性零售店KKV以及美妆零售店THE COLORIST。

也正是这一年末,刘国昭被告知,KK集团不再推广以进口商品、潮流用品为主的KK馆,希望其能多开设THE COLORIST、KKV门店,集团甚至可以贷款为其加盟。加盟门店每月只需按等额本金还款付息。并承诺,集团五年内上市后,可将加盟店回购。

KK集团也在协议中明确写明,自特许加盟门店正式营业三年期满之日起,其有权(但无义务)要求加盟方将特许加盟店转让。

“KK集团的高层一直在给我们描绘美好的画面,哪里的门店*个月营收达到了100万,哪里的门店甚至达到了200万。”

鼓吹与诱惑下,刘国昭终向KK集团借款开设了4家门店。这样的贷款模式也使得KK集团的加盟店数量达到顶峰。

公开资料显示,2019年,KK集团门店数为211家,其中加盟门店164家,自有门店47家。2020年,KK集团门店数增至556家,其中加盟门店424家,自有门店132家。

一个无法回避的问题是:如果KK集团有钱,为什么不直接开店?

有零售专家告诉36氪,品牌通过连锁加盟的模式快速扩张,是司空见惯的。加盟商有积极性、比自己品牌开店更有效率,速度更快。“但一个亘古不变的真理是,必须让加盟商赚到钱。”

事态的风向很快转变,加盟商们与KK集团的“蜜月期”戛然止步。

在刘国昭的感知中,KK集团旗下的特许加盟店,业绩越到后期越糟。“每多开一天就多亏损一天。”

因此,刘国昭不得不关闭亏损门店,4家借款门店的亏损额也近500万元。但此时,想关闭借款门店,不仅要自己承担亏损,还要归还KK集团的本金。

在刘国昭的感知中,自己明显被套牢。KK集团这样的行为,也有一点“庞氏骗局”的意味。

“他们为了快速拓展市场,让加盟商用手里的资源拼命去找店,结果他的品牌运营能力又不足,现在要把账全算在我们头上。”

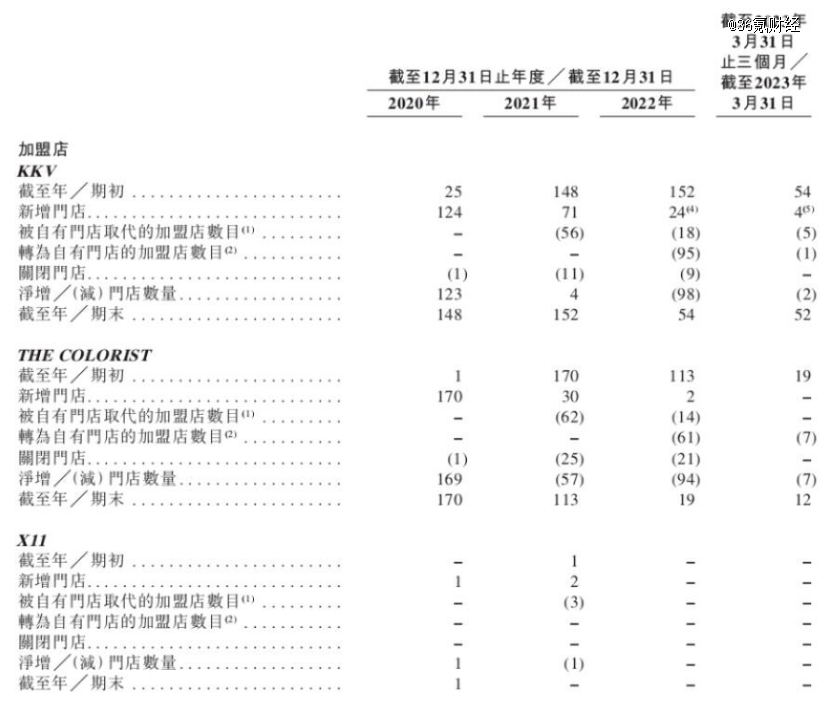

KK集团最新披露的招股书显示,2020年至2022年以及2023年一季度,其加盟门店数分别为424家、357家、114家及95家,加盟商明显减退。作为对比,KK集团在报告期内的自有门店数分别为132家、364家、593家及595家。

可以肯定的是,KK集团在新开门店之余,已对部分特许加盟门店依约收购。该公司在此前招股文件的风险因素中也曾披露,截至2022年10月,已把144家具股权投资安排的加盟店及206家非全资门店转为全资门店。

对于一部分加盟商,真相也可能是:KK集团在前期利用合资、贷款的方式,让加盟商快速开店、提高集团估值并承担亏损风险,再用较低的价格接盘、回购。

图片截自招股书

另据刘国昭提供的资料,KK集团的贷款年利率为12%,每家加盟店的借款金额皆在170万以上。

招股书显示,2019年至2021年6月,KK集团提供给加盟商的贷款分别为0.35亿元、2.72亿元、2.58亿元。以此计算,两年半的时间内,KK集团共向加盟商提供的贷款及预付款累计达到5.6亿元。

从这个角度看,为加盟商提供贷款带来的收入 ,一度是KK集团稳定的营收来源。

需要注意的是,KK集团旗下并无金融借贷的相关牌照,尽管在最新的招股书中,KK集团用部分法律条例解释了其行为的合理性,但从合规角度,民间借贷始终属于灰色地带。这些借贷产生的收入也无法成为其商业故事的精彩注脚。

03 断崖式的营收下跌,是否刷单?

张尚都是某购物中心的招商负责人,2021年,其主动“调整”了KKV门店。

“我们2019年引入KKV直营店,起初门店的客流、坪效还正常,很快就下跌至商场平均门店四分之一的水平,两年来都没有起色。”

在36氪的了解中,KK集团旗下的KKV、THE COLORIST多家门店,有部分存在首月与次月营收断崖式下跌的情况。

刘国昭也向36氪透露,其手中的某些加盟门店,*个月的营收能达到160万,第二个月就迅速回落到50万。此前也有其他媒体报道,KKV广州北京路店,刚开业时营业额200万,仅过2至3个月就跌到100万。

更为糟糕的是,刘国昭手中的特许加盟门店,全部与KK集团旗下的子公司签署了全托条例。

“经销商选择的门店地址,KK集团在实地考察后大部分都会批准。”

至今,刘国昭甚至都不明白每家门店盈利与亏损的原因。“只是每个月收到账单而已。”

而在此前,刘国昭还收到过毕马威会计公司的询证函,伴随与KK集团的关系变得紧张,近期则未再收到会计公司的财务审计要求。

也因此,曾有加盟商及业内人士向36氪质疑,KK集团的首月营业额是否有刷单、造假的嫌疑,以“诱导”加盟商继续开店,靠新钱给老钱续命。

当然,主流的观点是:KK集团部分门店营收跳水的原因,还是来自较低的消费者复购率。

一直以来,“网红”都是KK集团的*标签。KK集团也寄希望通过这种高颜值的风格、吸引网红打卡来引流。不过,在消费者的新鲜感退散后,其门店销售的产品,明显缺乏市场竞争力。

在张尚都的观察中,KKV售卖的产品,价位比其他门店高出很多。搜狐财经也曾报道,某KKV店内售卖*的iPhone数据线,价格也达到49.9元。

体现在招股书上,成本控制层面,KK集团2022年KK集团自有品牌产品毛利率为52.3%,第三方品牌毛利率仅为36.8%。

截至2023年一季度,KK集团营收占比中有近90%的收入来源于第三方品牌商品,自有品牌商品的收入占比从2020年的13%降至11.2%。

这就意味着,KK集团对于大部分商品并没有*的产品定价权与采购成本的控制权,使得大多数产品毛利率较低。

图片截自招股书

在库存方面,2020年至2022年及2023年*季度,KK集团的存货周转天数分别为196天、154天、175天及96天。相比主营业务极为相似的名创优品,近年来的存货周转天数大多在60至80天。

KK集团曾解释称,该指标高于同业的原因,是公司准备了大量商品用于零售店展示,作为*商业美学理念的一部分。

但这样的“*美学”似乎不能被市场完全理解。

“我只能说KK集团的盈利模式区别于一般的零售品牌,需要吸纳大量资金,然后去不停地滚动开店。”

在张向都的表述中,昙花一现的品牌有很多,尤其是在餐饮业。这类品牌的通病往往是没有完善好单店盈利模型,就快速地加盟开店。

“当然每个品牌的打法不一样。”

据张向都了解,差不多从2021年起,“圈子内”基本明晰了KK集团的门店情况,“至少两广地区、成熟的购物中心不会优先引进,也不可能满足KK集团支付装修费用的要求。”

彼时的KK,也更多聚焦下沉市场,以寻找市场增量。公开资料显示,2021年,KKV开始在长沙、南昌、太原、商丘等地开设新店。并推出二代旗舰店,走向更高的性价比。

04 *创业精神的团队?

在2019年《零售:焕新主力》主题分享上,KK集团创始人吴悦宁曾表示,零售公司创新需要根基,需要迅速占领市场,迅速意味着资金,也意味着开店的能力。

业内普遍的感知则是,KK集团的本质问题在于资产过重且扩张过快。

回顾KK集团的发展历程,不难发现,其自2015年成立以来,每年至少需要一轮融资来补血。

而KK集团的背后也从不缺乏明星资本,包括深创投、经纬中国、五岳资本、洪泰基金、黑蚁资本、京东集团等,且诸多机构不仅只参与了一轮投资。

36氪根据公开资料统计,在KK集团提交上市申请前,已累计完成超过40亿元的融资,在2021年7月最后一轮的F轮融资中,其估值高达30亿美元。

最疯狂的时期,在资本的加持下,KK集团甚至在官网上赫然打出“平均每天新开2家大型集合店”的旗号。事实也证明,单纯依靠输血做大规模,难以为继。

“KK集团恐怕不会再走加盟商的老路了。”有刚离职的“老员工”告诉36氪。

在他的感知中,KK集团的高层*创业精神,理想主义的愿景很美好,却少了点将精神落地的零售执行能力。

也正是这样的“创业者思维”,使KK集团的高层们每件事都亲历亲为,无法培养出有效的中层团队。这也致使,KK集团没有足够的精力与人才,对加盟商、零售模型进行有效管理。

而在该名员工离开以前,KK集团也开始强调沉淀、打磨内功,只不在某些业务群,人员流失依然严重。且在他看来,作为零售企业的KK集团,急需夯实供应链体系与数字化系统。

招股书中,KK集团对未来的扩店预想仍在持续。据悉,其不仅计划在2023年新开设250至300家门店,也计划在2024、2025年均开设250家门店,且大部分为自有门店。

若KK集团不能进一步打磨单店盈利模型,未来的发展压力显而易见,财技与烧钱始终不是长久之计。

相信在未来,面对激烈的行业竞争、喜新厌旧的Z世代,失去光环的KK集团必须进行内部改革。

企业若想抽出新芽,必须学会耐下心来研究产品、控制成本、让商业形成闭环。否则,随时会面临“跌下悬崖”的风险,多次递交招股书也是毫无意义。

(刘国昭、张向都皆为化名)