“每个投资中概互联的人们,都应该配置美图。”

雪球上,对单个标的过于迷信的发言并不鲜见,而绕开大厂,对标冷门赛道的情况,却很稀罕。

不过,放在GPT出圈的背景下,这样的认知,并非没有道理。

月初发布的GPT-4,对图像行业有着颠覆性的影响。用张朝阳的话说:“不仅能够支持图片输入,还能看懂图片。”

如此一来,意味着在图片质量、生成效率提升的同时,图片或许可以像文字、代码一样,成为人机交互的基本单位。

通俗的讲,就是你随便画一张网站草图,GPT-4就能根据你的图片,生成出真正的网页,而不再需要代码。

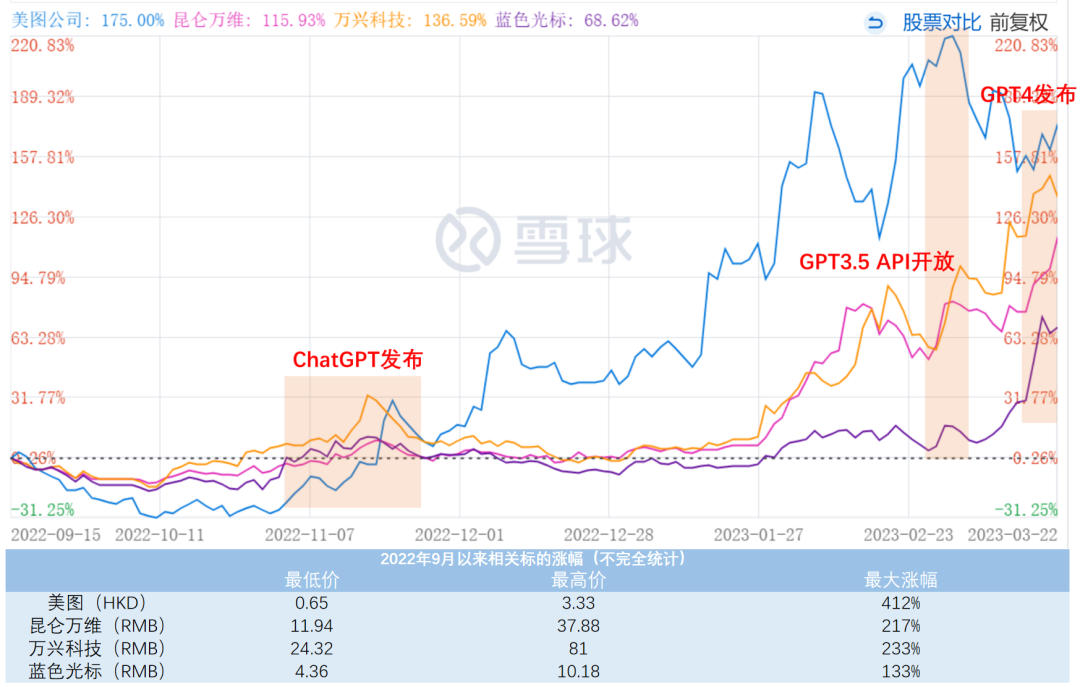

图片某种程度成了交互通行证,由此可能带来的需求爆发,让图像行业焕发想象力。可以看到,自ChatGPT发布以来,相关影像设计行业标的,都呈起飞之势。

这也就不难理解,部分投资人为何如此热捧。毕竟,站上新的风口,或意味着美图2021年开始讲的中国Adobe故事,有了撬动需求的可能性。

但我们细细探究,发现事情没那么简单。

盐碱化的土壤,如何变成沃土?

“我人生*次重创是盘古失败,WPS卖不动,公司差点关门。”

2022年的小米新品发布会,被雷军开成了穿越人生低谷感悟会,近三小时的演讲中,关于金山当年失败的内容占了一大半,可见有多难以释怀。

当时不少人(包括雷军)认为,造成这一切的根源是“前有盗版,后有微软”。

但今天我们知道,更深层的原因在于:一、人力相对廉价,企业数字化需求低;二、定制化需求多且杂,「项目」导向而非「产品」导向。

举例来说,尽管办公软件大多是盗版或免费,可使用这些软件还得配电脑。而当时一台电脑的价格动辄5000以上,比会计的平均工资高出五倍不止。

而必须数字化的企业,如央企、大型民企等,更喜欢让软件公司为自己量身定制。软件行业「边际成本为零」的底层商业模式,在这里变成了堆人头生意。

身处这样的赛道,多少影响市场对企业的认知。

勤勤恳恳耕耘19年的金山,2007年上市时市值只有6亿港币;而刚成立7年的百度,不仅提前两年上市,市值高达近40亿美元。

看看别人,再看看自己,雷军留下一句,“这些年就像在盐碱地里种草,为什么不在台风口放风筝呢”,就离开了。

然而没过两年,SaaS这种创新、性感的模式——能进一步降低客户运营成本,在大洋彼岸铺开。

比如,三星将其超11亿的用户规模,从甲骨文的数据库迁移到Amazon Aurora后,每月可节省44%的运营成本以及其他费用。

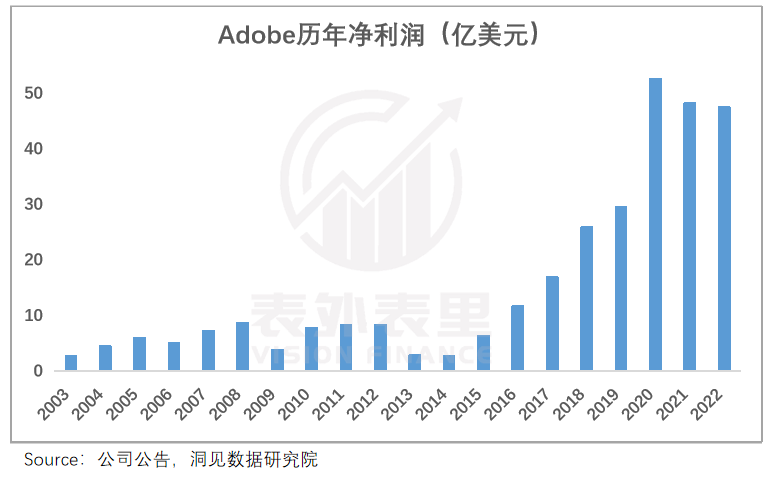

受益于此,Salesforce跑出了一骑绝尘的成长曲线;传统软件企业Adobe转型SaaS后,也彻底打开规模效应的阀门,利润水平直线上升,ToB市场进入向上的拐点。

这让苦兮兮的国内厂商,垂涎不已。2014年前后,中关村创业大街上“中国Salesforce”密度直线拉升。

但不幸的是,南橘北枳的故事再次上演。

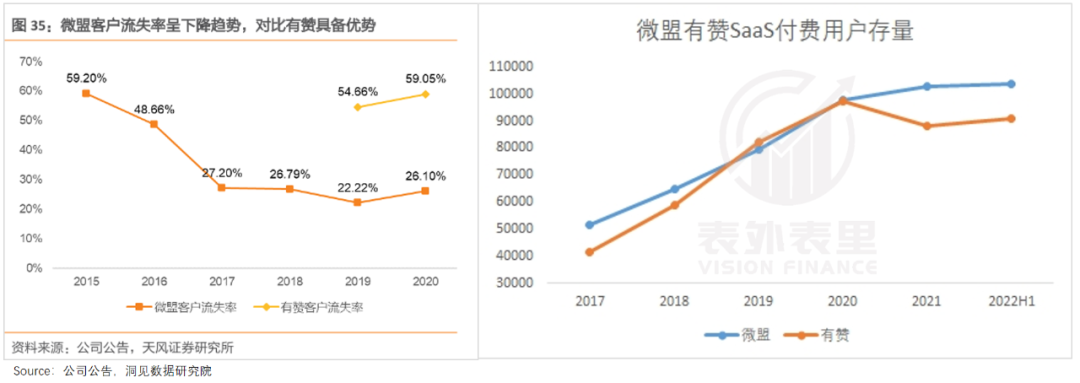

可以看到,SaaS标杆之一有赞,像素级对标老美模式,以产品为驱动,在微信上给淘宝商家做CRM(客户关系管理)。

而其常年的竞争对手微盟,则以营销能力见长,为中小企业提供保姆级别的微信小程序营销解决方案。比如,对接全国各地的经销商,帮企业提高收入。

但从结果看,真SaaS有赞,相比被调侃为“披着SaaS皮”的营销公司微盟,无论在客户数量,还是客户流失率上,都逊色很多。

备注:数据选取2017-2019H1,是因为此后二者业务模式开始趋同。

究其原因在于,国内ToB服务的土壤,依然没有改变。

数据统计,美国公司平均使用上百个SaaS软件很常见;但在享受人口红利的国内市场,企业即便上了SaaS,数量也仅在10个上下。

这种环境下,要让企业青睐,厂商不得不拿出增收的杀手锏。以金蝶来说,至少提供了七个领域的解决方案,以满足客户定制化需求。

然而要支撑如此多的解决方案,需要高昂的维护成本——其员工数量达到1万多人。

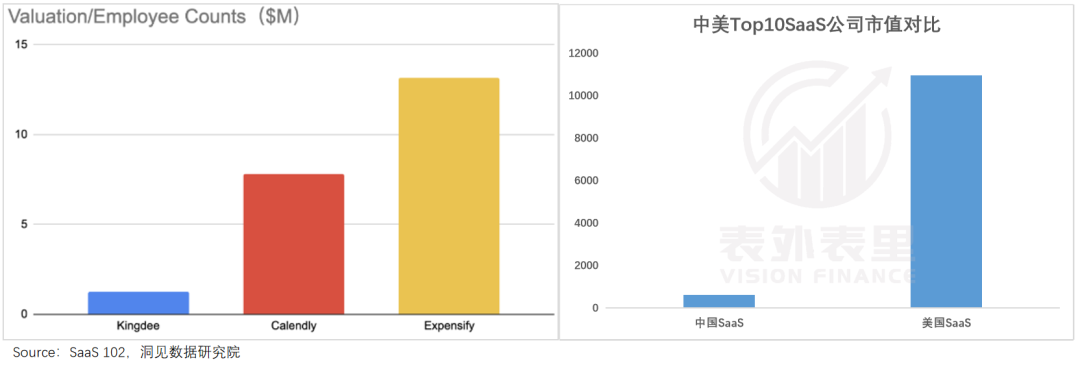

对比来看,美国的日程管理公司Calendly,费用管理公司Expensify都只做一项服务,员工数量只需几百人。

如此一来,从公司估值/员工人数的角度出发,金蝶只是Calendly 和 Expensify的十分之一到五分之一,经济效益不高。

而金蝶的情况只是国内SaaS市场的缩影。可以看到,截止到2021年,中国Top10 的SaaS公司市值,不及美国的零头。

在这样的土壤中,美图转而大讲Adobe故事(会员订阅+SaaS),可信吗?

靠土地本身的肥力短期内是不现实的,但有外力施肥就另说了。上述提到的WPS就是典型。

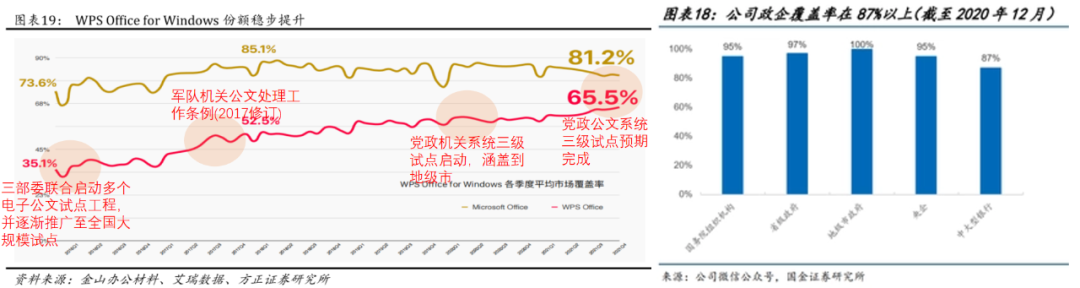

可以看到,一直困顿的WPS,2016年开始市占率持续提升。

而催动该趋势的,是2015年之后政策层面对电子公文系统正版化、国产化的不断推进(当然也有数字化办公趋势的原因)。

数据显示,截至2020年,WPS的政企覆盖率基本达到90%以上。

如今,图像设计行业也出现了类似时刻。

去年3月,UI设计软件Figma突然封停了大疆以及所有被美国制裁名单的中国公司账号。

这引发了整个行业的不安,有设计师表示,“Figma的行为,让中国的很多设计师、设计团队、互联网企业很惶恐。而且这个趋势,可能只是个开始。”

一语成谶,8月Adobe旗下的设计社区Behance,也毫无征兆地封停了所有中国账号。

市场彻底炸锅,毕竟“业内标配”Adobe沦陷——2021年,Adobe在图片编辑软件市占率达到81.44%,后果不堪设想。

国内文创、摄影企业被迫转向国产素材处理软件,以避免风险。这催化了国产替代进程,一众图像SaaS企业就此成了风口上的“猪”。

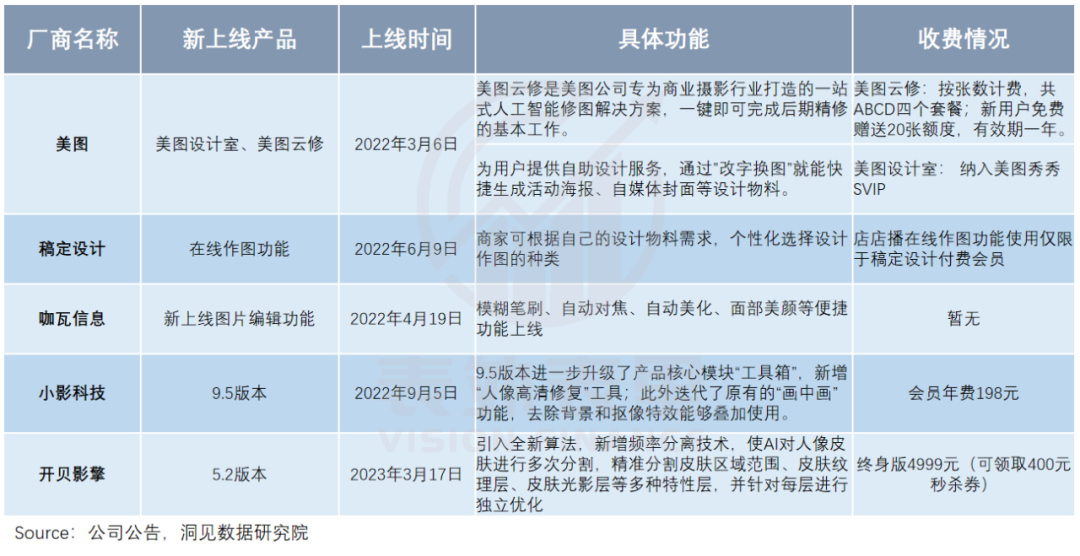

如下图,美图、稿定设计、可画、开贝等,都上线了相关的图片编辑功能。

总的来看,国产替代风口以及前述的GPT,似乎可以让图像设计行业,绕过国内SaaS市场“获客难,定制高”的盐碱地,看起来更有生机。

当然,想象空间是有了,但真正要做到乘风而起,还有千山万水要走。

学不会Snapchat,打不出广告牌?

某种意义上,美图在移动风口上的经验,堪比大厂。

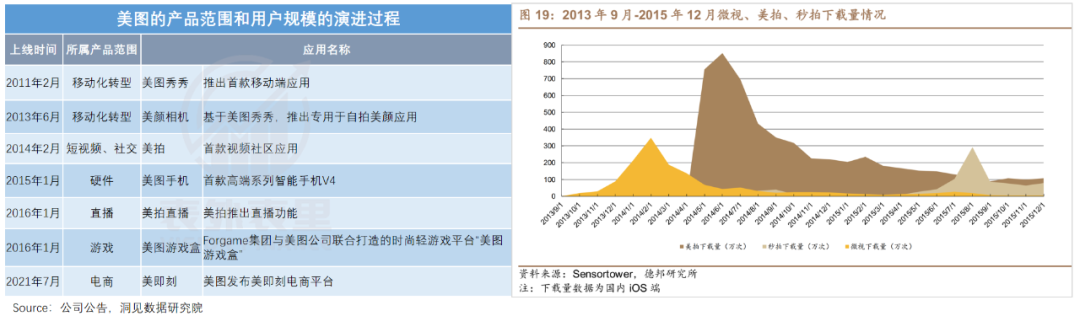

如下图,移动化转型、社交、直播、短视频、电商、游戏等热门赛道,美图没有不涉足的。

且在一些重要领域,其往往能做到行业*梯队。

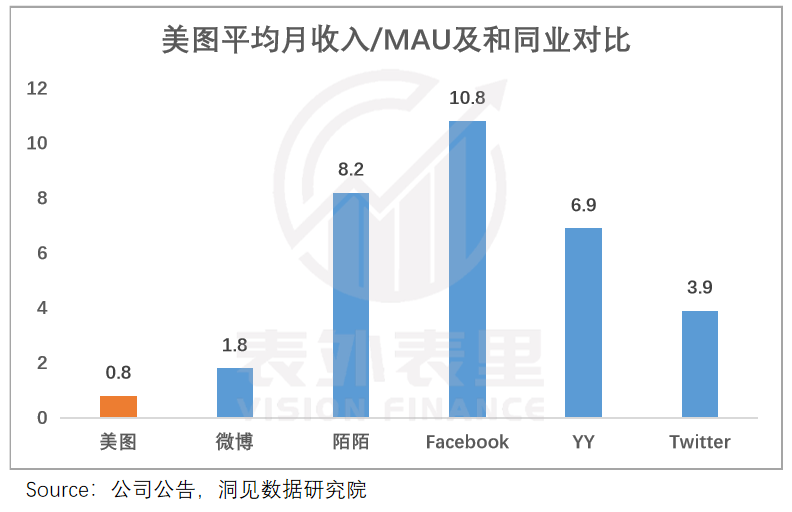

然而,这种势头却没有传导到业绩上。可以看到,2017Q3,在社交平台中,每用户为平台创造的收入,美图是*的。

之所以会这样,用其管理层的话说:“我们一说视频分享,就会想到抖快、B站等等,美拍现在很显然已经不是视频分享的目的地了。”

也就是说,工具型产品用完即走的特性,和以用户时长为核心的内容模式是相悖的。

这当然有一定道理,但并不是*的。

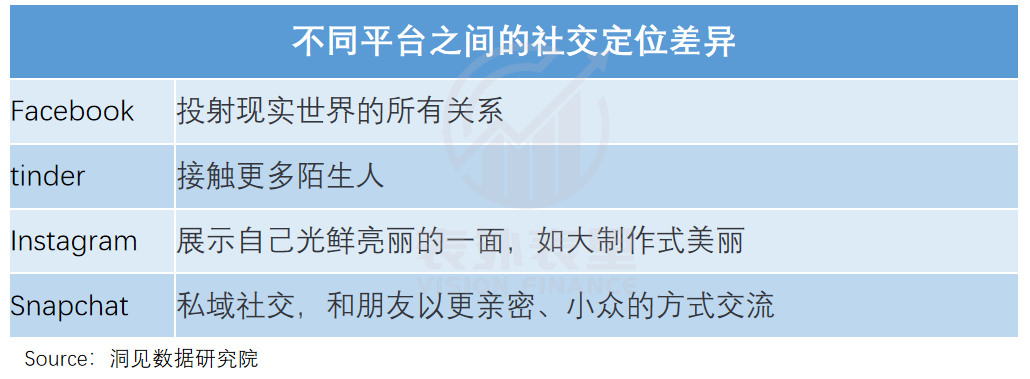

以Snapchat为例,同样是工具属性平台,却在当年Facebook、Twitter、Ins等社交山头林立的情况下,一跃而起。

背后的逻辑是,其阅后即焚的模式,成为年轻族群逃避传统熟人社交,只和朋友展示真实自己的“世外桃源”。

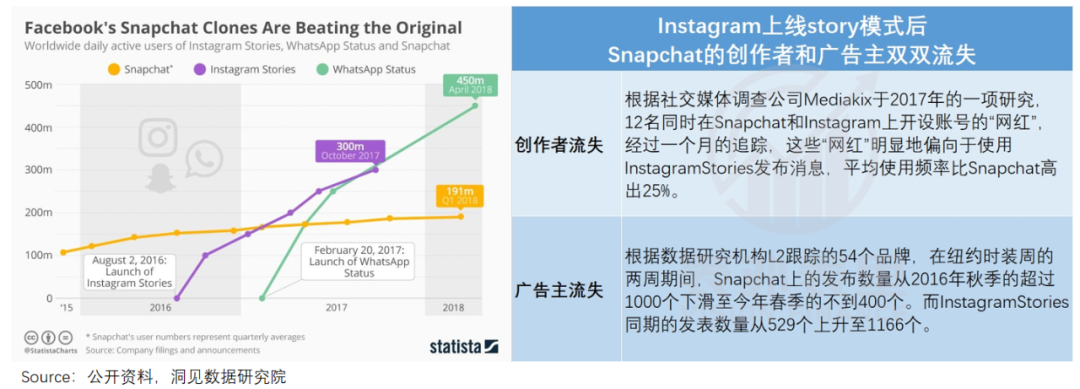

然而2017年,随着Ins、WhatsApp抄袭引入其Stories(类似会消失的微信朋友圈)功能。阅后即焚的轻松社交定位,差异化不再,Snapchat用户逐渐被Ins夺走。

用户生态弱化下,可以看到Snapchat创作者和广告主不断流失。

由此来看,对社交平台来说,内容当然是*要义,但打造差异化社交定位,更关乎长续生存。

这也是为什么在微信生态碾压几乎所有即时社交软件时,QQ却能一枝独秀。

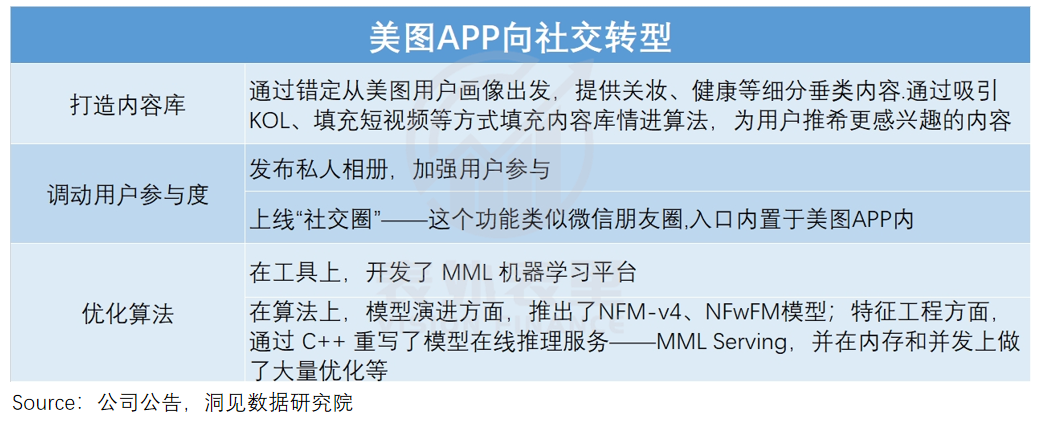

回到美图,其对做内容社交的执念,不可谓不深。

2018年,眼看互联网社交掀起新一轮趋势,其财报中提到,“All in美和社交,目标是做成一个有5亿用户的社交平台。”

当年4月,平台上线“社交圈”功能,一边持续扩充内容,一边通过精进算法,调动用户兴趣,以实现轮动。

这在当时,的确释放了部分增长。

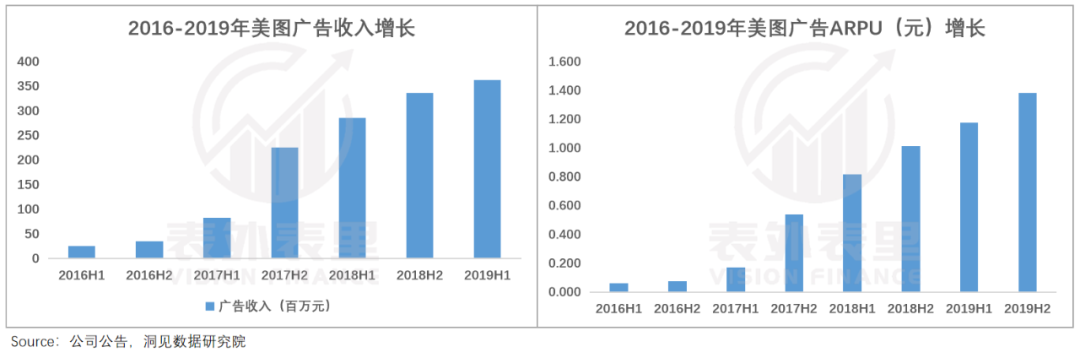

比如,2018H1财报提到:通过推广信息流等,引入了更多的广告库存;增强内容营销,优化了广告质量,进而提升填充率。

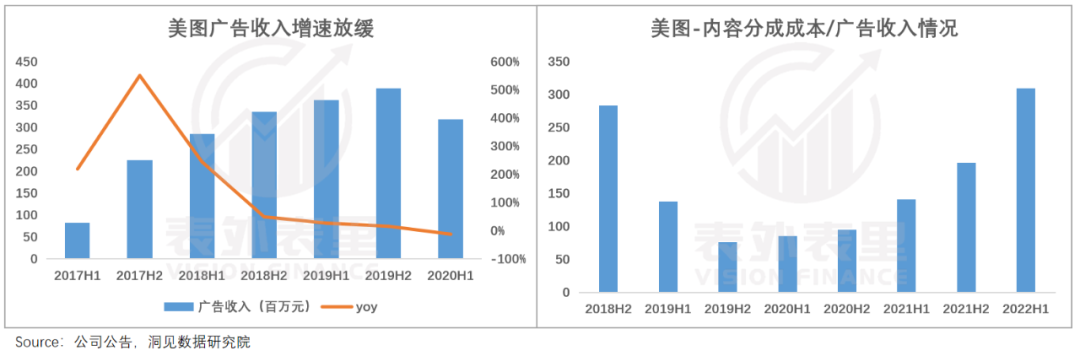

这反映到数据上,可以看到,2017年之后,无论是广告收入,还是单用户广告价值(广告ARPU),都有明显提升。

但问题在于,这样的社区并不稀缺。

简单理解,图片分享定位和微博重合,女性社区特色又和小红书撞车,短视频内容更有抖音的拨地而起,强势碾压。

特色平平下,难以调动用户像在朋友圈那样,花时间打造人设,运营社交圈。这样一来,对广告主的吸引力也自然有限。

由此,营收高光时刻只维持了一年多,就由盛转衰。

平台自身社交基因不够,如果还想做广告生意,就得持续砸钱买内容,让用户玩得更久,维持社区调性。

可以看到,2020H2之后,其内容分成成本/广告收入持续上升,进入不经济状态。

走到这一步,美图不得不重新思考出路,毕竟就像其官方后来说的:“社区跟工具是割裂的,跟用户的心智是相违背的。”

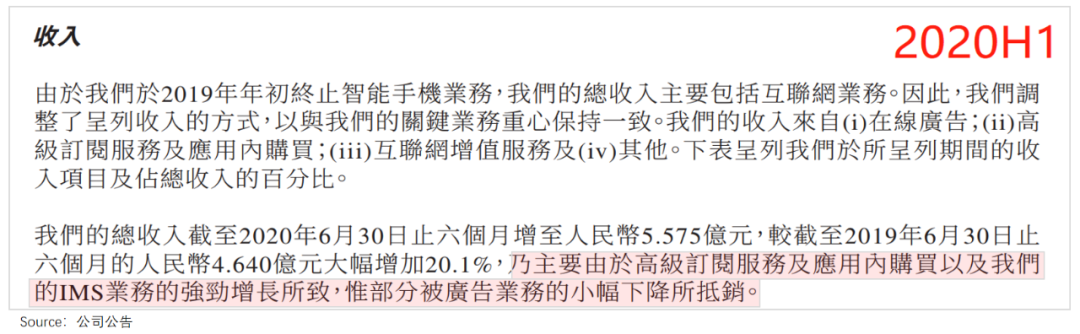

而疫情黑天鹅事件,更加速了这一进程。数据显示,受宏观影响,2020H1美图广告收入骤然出现负增长。

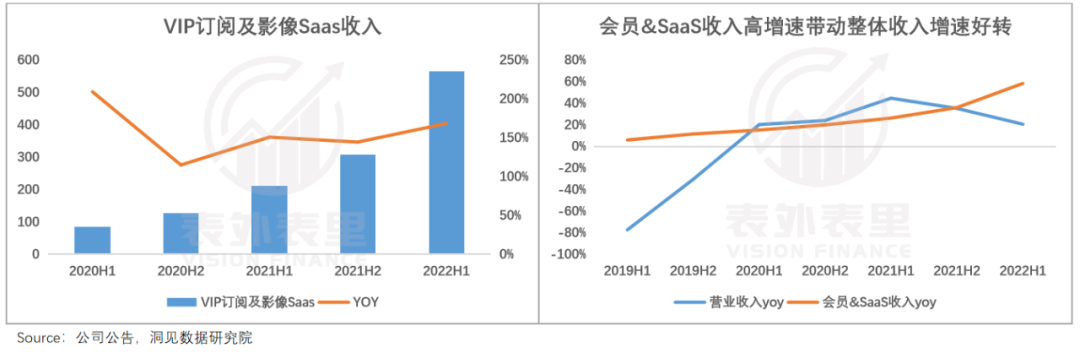

此时,支撑起业绩的是一直不受重视的VIP订阅和SaaS服务。

事实上,在“工具软件只能免费,不赚钱”的时代,就有几千万用户,愿意在美图秀秀上付费购买滤镜和素材。而截至2022H1,会员+SaaS收入也成为主要增长引擎。

也就是说,社交为王的时代,修图某种意义上成为刚需。就像淘金热时代,牛仔裤厂商不必去淘金,也可以赚得盆满钵满一样,工具型平台也一样有市场。

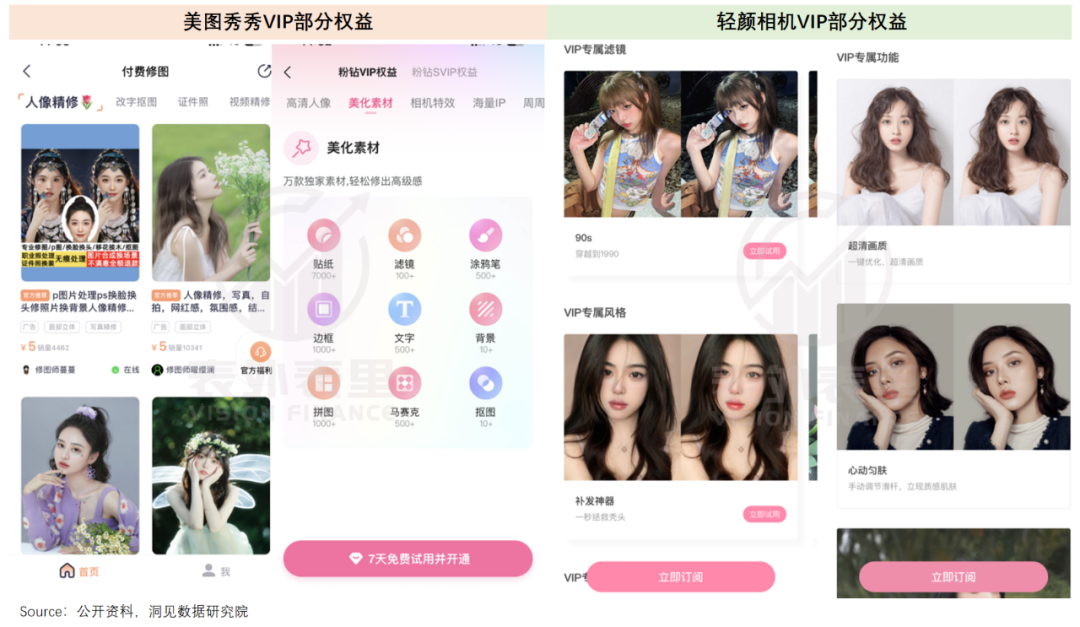

比如,“付费修图”、GET同款等功能上线,切中用户不会修图、但想要美的痛点,一经推出便成爆款,由此美图将其顺势纳入付费墙内。

轻颜相机的慢动作和专属滤镜,则更偏向定制化P图和电影质感,也同样是付费墙内的产品。

如此来看,付费模式通过优质产品,逐层筛选出高ARPU用户,相比广告模式,更容易形成正向循环,也适配工具属性的本质。

其管理层也在当时说道:“用户来美图秀秀,是为了修图、修视频,你给他内容,他不会去消费,反倒配方、模板,他觉得挺实用,这就顺了。”

这也就解释了,为何2020年后,无论是美图还是市场,都将其越来越多地对标Adobe。

不过,长期角度看,尽管有基础,也有风口,“中国Adobe”故事依然意味着全新的挑战。

距离成为中国Adobe,还有多远?

2021年6月,Figma的创始人Dylan Field,不可一世地发推表示,“我们的目标是成为Figma 而非Adobe。”

然而一年多后,形势陡变——Figma以200亿美元卖身Adobe。

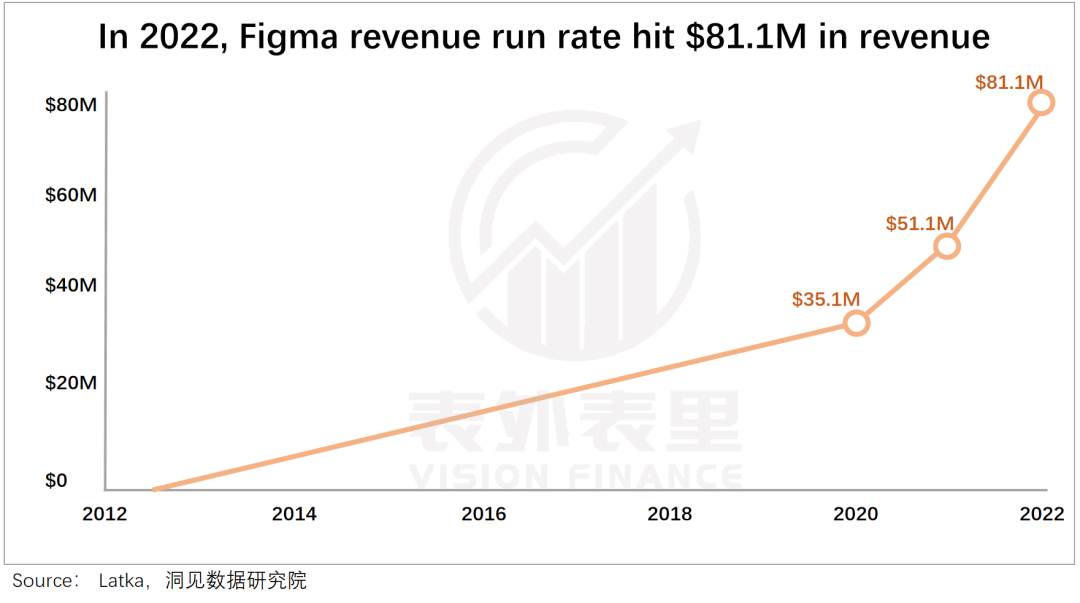

但其实,Figma似乎并不需要一座靠山,因为它的增长曲线太性感了:2022年,其ARR(年度经常性收入)为4亿美元,同比增长100%;NDR(净收入留存率)超过150%,毛利率超过90%。

这样的金矿“拱手让人”,自古只有一个解释:对方给的太多了。

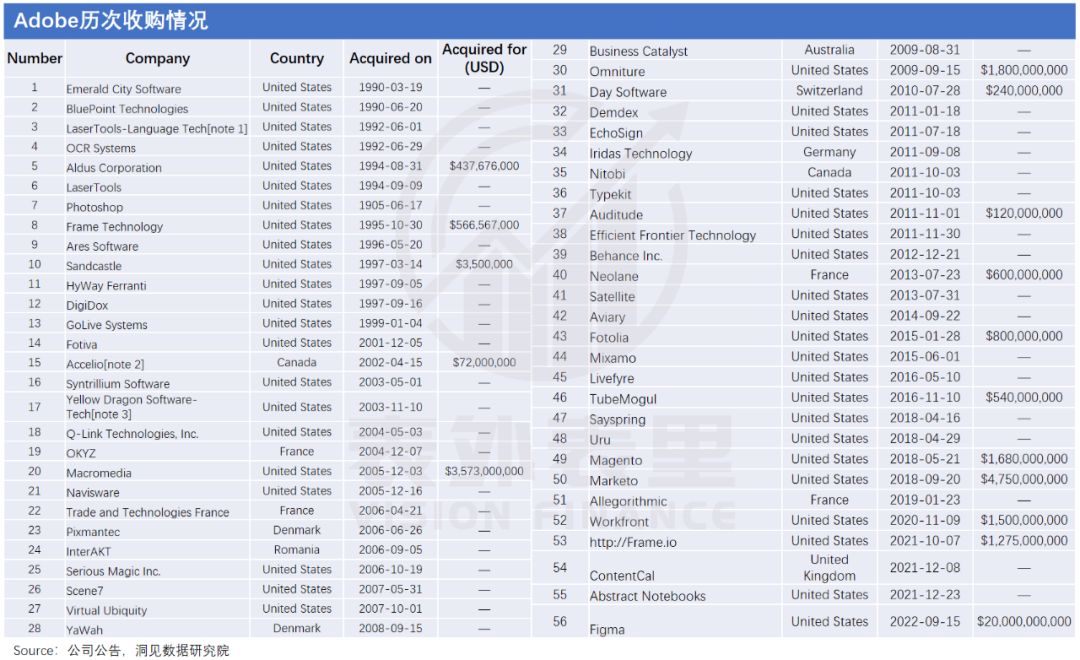

Adobe的200亿出价,相当于给了Figma2倍溢价,堪称Adobe史上*的一笔收购。

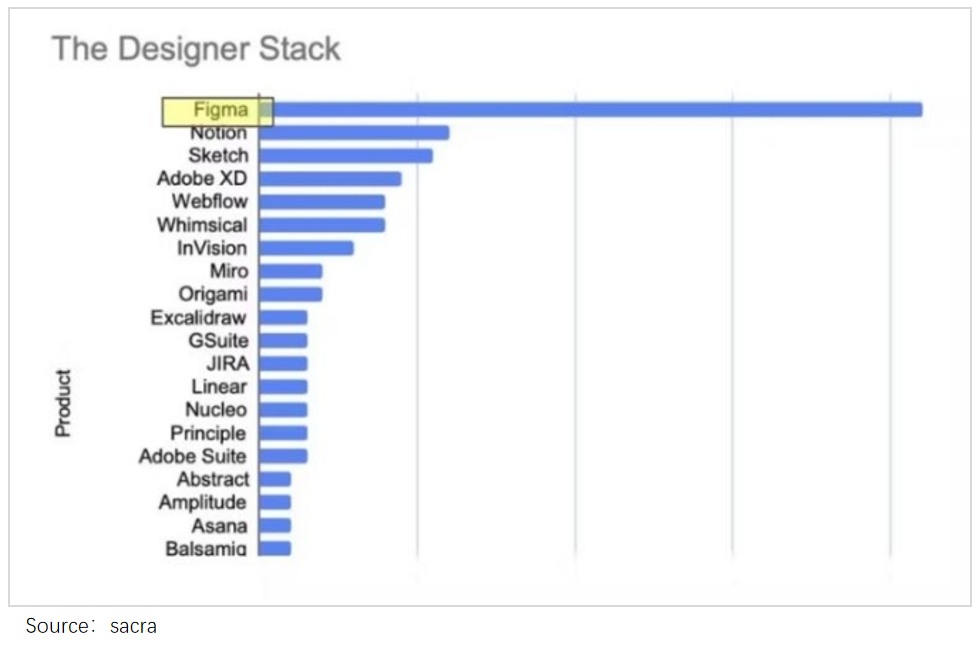

如此势在必得,在于Figma几乎颠覆了Adobe的王牌级设计软件和社区平台:Sketch、Adobe Illustrator 、Adobe XD。

Figma集成了它们的绝大部分功能,同时又摒弃了它们本地化、流程复杂、功能不全的问题,再叠加免费模式,一时间收获拥趸无数。

基于此,Adobe要维持在设计赛道一家独大的格局,必须拿下Figma。

而事实上,这也正是Adobe全家桶成长起来的惯用手段。

如下图,2007-2022年,Adobe以母公司为主体,完成了31笔投资,业务范围延伸涵盖图像、音频、视频、代码等各领域的应用。

同时,几乎每个季度,Adobe都会上线新的产品或功能,不断将全家桶越装越满。

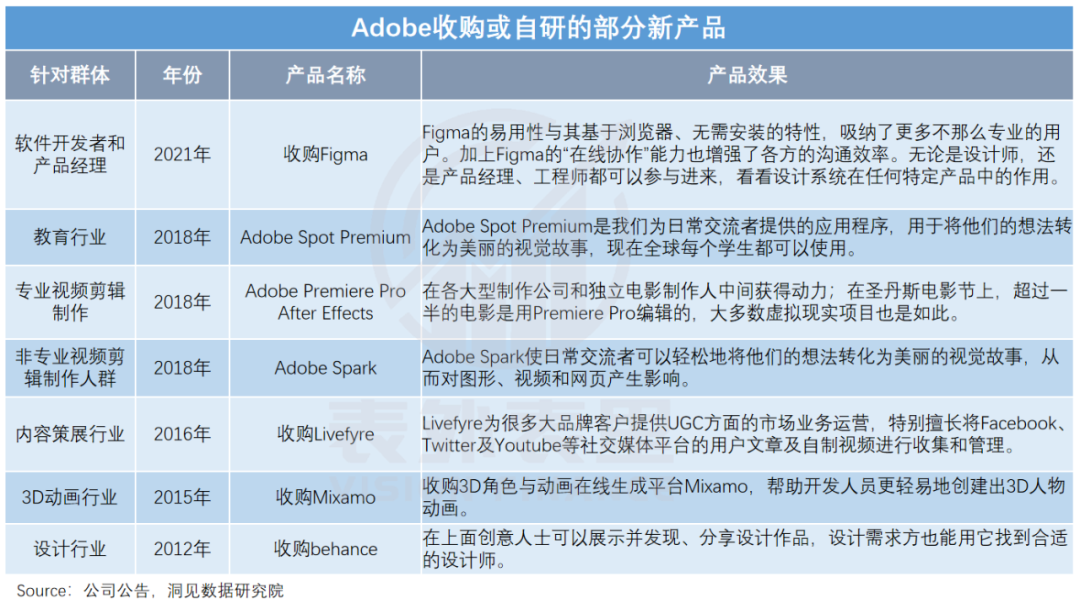

而无论收购还是自研,每一次扩充,都意在某个高速增长的特定群体,或者某种创新应用。

比如,2018年针对视频编辑专业人群(即大型制作公司和独立电影制作人),推出Adobe Premiere Pro。在当年的圣丹斯电影节上,超过一半的电影是用此编辑的。

综上来看,对集成工具平台来说,只有一两款王牌产品是远远不够的,需要不断扩充弹药库,满足更细致的需求。

而这些细致入微的功能,往往是撬动付费的密码。打个比方,谁也不会为WPS的文章编辑功能付费,但文档修复、数据恢复等却有着十足的吸引力。

当然,填充产品矩阵,保持吸引力只是一方面,要让客户愿意留下,而不是被有相似功能的竞品一勾就走,还得打一张社区生态牌。

比如,不管是Adobe寄予厚望的XD、Express,还是具有颠覆性的Figma,都在不断深化多人协同,以及设计的交流分享。

以Figma来说,其开放API,允许任何人构建插件、模板或工具,大大提高了协同效率。有Uber产品设计师在文章中写道,自己通过Figma的API入口,“一键生成”数百个与Uber地图适配的徽章及标志。

基于此,Figma在协同设计领域,一骑绝尘。

而正得益于不断丰富的产品矩阵和庞大的协同生态,才有上述提到过的,Adobe目前是全球*钱的软件公司之一。

回到美图来说,要跑通中国Adobe模式,也同样要走类似路线。

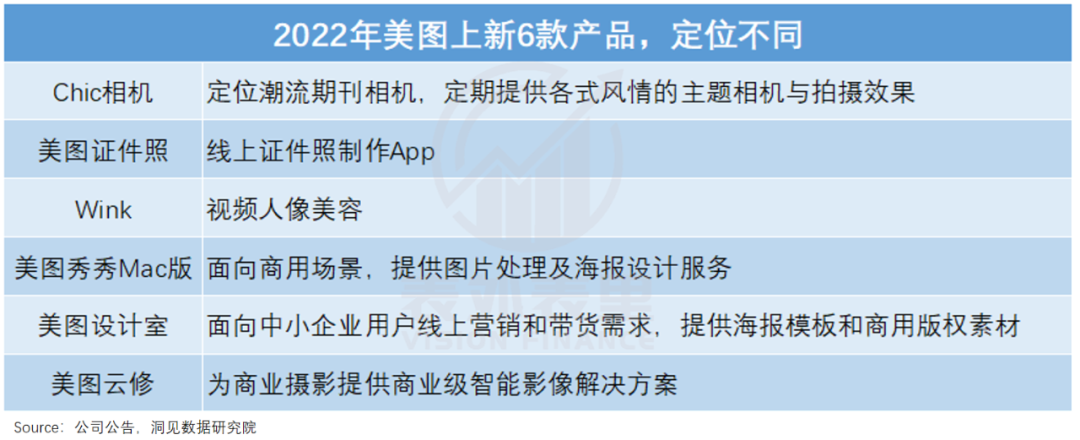

目前来看,其重心更多放在产品矩阵上。比如,2022年一反常年不上新(10年推出4款产品)的调性,集中推出了六款影像新品,且每一款产品,定位某一细分赛道。

以Wink来说,聚焦视频修图,核心的功能是通过取消时间轴,降低视频剪辑门槛。

这种打法,其实和美图秀秀对标PS一脉相承,因此一经上线,不仅下载量可观,付费收入也迅速上升。

不过,虽然容易入门,但其在热门视频模板、热门音乐版权等方面,并不完善。同时,其分享到短视频平台的链条,相比平台自有工具如抖音的剪映、快手的快剪,更复杂一些。

这也让其下载量,在达到一定临界点后,没有进一步的爆发性增长。

至于ToB产品层面,如前所述,在国产替代和GPT的风口下,先后推出了美图设计室和云修。

其中,云修类似Figma,也具备远程协作、共享修图等工具。这样一来,提高了工作效率,每位修图师日均修图量可提升至约20000张,同时成本可压缩近50%成本。

不过,就如同Wink一样,这两个产品目前也面临不小的竞争压力。

比如,采取终身买断制付费方式的开贝修图,以及实时预览可减少工作卡顿的像素蛋糕,在成本和效率上各有优势。

总的来看,要想讲好中国Adobe故事,在产品矩阵和生态建设上,美图任重道远。

互联网行业过去十数年的激烈竞争,一定程度上形成了“讲大故事、讲快故事”的思维,有人成功,但更多的人成了“永远彷徨的追风者”。

站在当下,一个新技术周期变革的前夜,新一代互联网人们来到了重新选择的十字路口。

到底是要在沙滩捡贝壳,还是在深海采珍珠,不仅美图,也是所有企业必须直面的问题。