硅谷银行暴雷事件过去没多久,瑞士信贷的危机便接踵而至。

1.百年银行瑞士信贷自曝重大缺陷 大股东决定不再注资

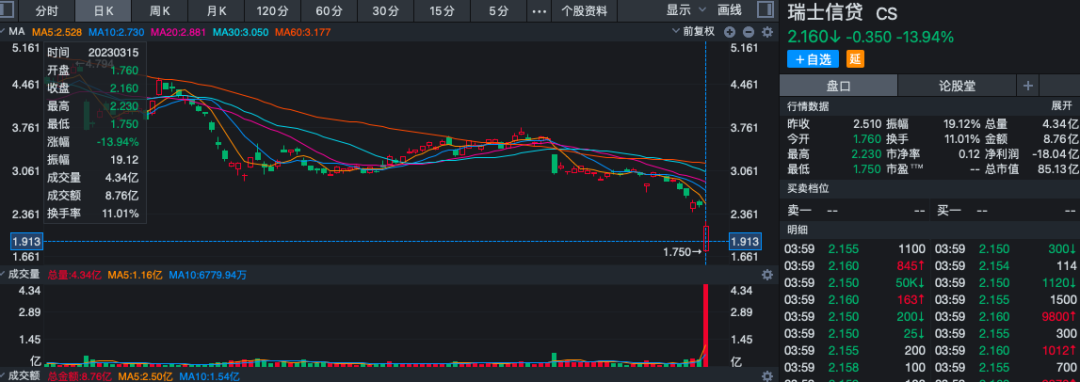

北京时间3月15日晚,在美上市的欧洲大型银行迎来暴跌的恐慌潮,瑞士信贷开盘跌近30%,续创历史新低,盘中跌幅逐渐收窄,德意志银行一度跌约10%。

与此同时,美国银行也延续了下跌的势头,*共和银行收跌20.57%,摩根大通、富国银行、美国银行、花旗集团分别下跌4.72%、3.29%、0.94%、5.44%。

此次欧美银行股集体暴跌的导火索为瑞士信贷,消息面上,中东大股东已明确表态不会再投资。

沙特国家银行董事长Ammar Al Khudairy向外媒表示,由于监管限制,其无法为瑞士信贷提供更多资金。“因为我们的持股会超过10%,这是一个监管问题。”他补充称,瑞士央行对瑞士信贷的转型计划感到满意,并暗示该行不太可能需要额外资金。

去年10月,沙特国家银行以14亿瑞郎的价格收购了瑞信9.9%的股份,这也是瑞信当时42亿美元融资的一部分,目的是为改善其投行业务的业绩、解决一系列风险和合规问题的大规模战略改革提供资金。

然而,沙特国家银行这笔14亿瑞郎的投资,在入股后的短短几个月就蒸发了5亿瑞郎。

2.存款流失、财务缺陷、评级下调 瑞士信贷危机四伏

值得注意的是,瑞士信贷所面临的危机还远远不止于此。

危机一:重大财务缺陷

当地时间3月14日,瑞士信贷官网发布年度报告,称在2022财年和2021财年的报告程序中发现“重大缺陷”,事关未能在财务报表中设计和维持有效的风险评估,并正在采取补救措施。

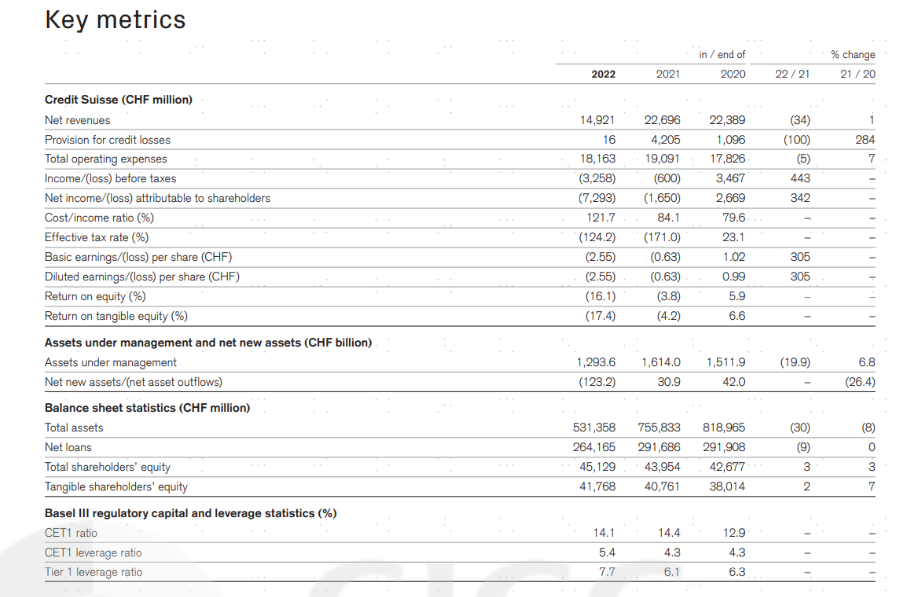

年报显示,2022年全年瑞士信贷报告的税前损失为32.58亿瑞士法郎,归属于股东的净亏损为72.93亿瑞士法郎。

“就本集团对截至2022年12月31日财务报告程序的内部控制的有效性,普华永道发表了否定意见。”瑞士信贷表示。

危机二:信用评级下降

3月15日,CMAQ的报价显示,瑞信债券的一年期信用违约互换(CDS)从周二业务结束时的报价835.9个基点飙升至近1000点,约为针对瑞银一年期CDS价格的20倍,德银的10倍。为瑞信集团的债券提供违约保护的成本逼近1000点,

这表明,投资者认为瑞士信贷出现违约或者破产这样的信用事件可能性已经很大了。

在信贷市场,超过1000个基点的一年期优先级银行CDS价差极为罕见。在希腊债务危机和经济衰退期间,希腊主要银行的CDS也处于类似水平。

此外,瑞信2026年到期的美元债券暴跌至不良债水平。2022年,国际信评惠誉(Fitch)将其从A-降至BBB+,标普(S&P)从BBB+降至BBB。

危机三:存款大量流失,流动性引发市场担忧

受一系列丑闻和遗留问题等影响,瑞士信贷瑞士信贷或正面临流动性风险。

其2022年底的“现金存款提款、到期定期存款不再续期和净资产流出水平大大高于同年第三季度的水平。在第四季度,瑞士信贷发现客户提款超过1100亿瑞士法郎(约合8303亿元人民币)。瑞士信贷承认,这些情况已经“加剧并可能继续加剧”流动性风险。

与暴雷的硅谷银行不同,瑞士信贷的账面上几乎没有持有到期债券,它的大部分贷款都在极度保守的瑞士。即便如此,流动性风险依然引发了外界的警惕。

在一连串的危机下,瑞信欧股续创历史新低,股价两年间跌幅已经超过80%,甚至在2022年10月传出破产的传闻。

瑞信会否成为下一个硅谷银行?

公开资料显示,瑞士信贷成立于1856年,有167年历史,总部设在瑞士苏黎世,是全球第五大财团,瑞士第二大银行。2022年,入选《财富》世界500强排行榜,位列第494位。

2022年瑞士信贷总资产3.97万亿元,总负债3.63万亿元,其中存款1.74万亿元。

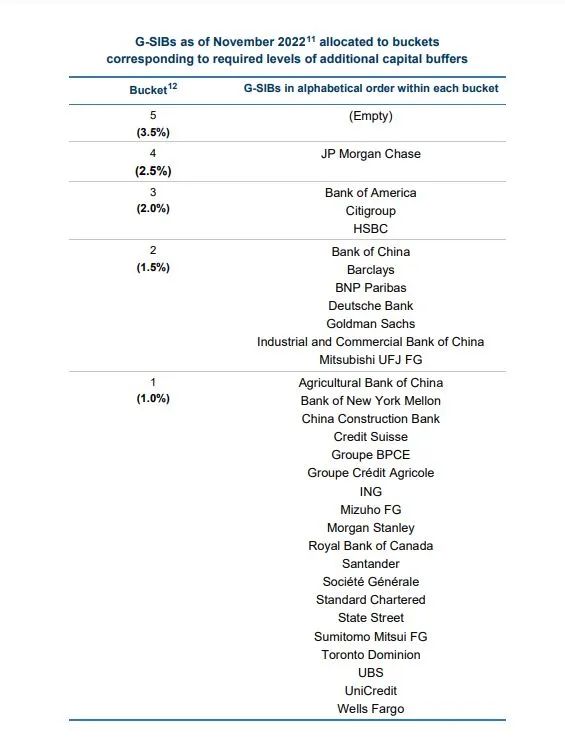

该行主要为富人提供财富管理服务,并在华尔街拥有投行业务,是国际金融市场的主要参与者。与硅谷银行不同,瑞信是全球系统总要信银行之一,在金融稳定委员会的评价中,与摩根士丹利、富国银行位列同一等级。

随着一系列负面消息的发酵,瑞信危机引爆了投资者恐慌,外界纷纷猜测其是否会成为下一个硅谷银行。

在瑞信股价跌至纪录低点之际,有“末日博士”之称的鲁比尼周三警告称,该行可能因为规模太大而无法获得救助。

鲁比尼表示,“从某些标准来看, 瑞信可能属于太大而不能倒的银行,但问题是它也可能太大而不能救”。其补充说,目前尚不清楚该行的监管机构是否有资源来实施救助。在*投资者排除了增持股份的可能性后,鲁比尼称,瑞信面临倒闭风险。“问题是他们能不能获得注资,要是不能,那可能就要出事了”。

不仅如此,在美国硅谷银行破产倒闭引发的全球冲击波中,曾精准对2008年雷曼兄弟破产作出预测的《穷爸爸,富爸爸》作者、华尔街企业家罗伯特·清崎在一档节目中认为,会遭遇破产的下一家银行可能是瑞士信贷银行。

在处境愈发艰难之际,瑞信仍在尽力安抚投资者的情绪,以提振客户、投资者和监管机构对该行的信心。

瑞信CEO乌尔里奇·科纳曾在周二呼吁投资者对公司的三年扭亏计划保持耐心,他也强调瑞信作为一家“系统重要性银行”,遵守着(与硅谷银行)不同的监管标准。截至四季度末,其中普通股权一级资本比率为14.1%,流动性覆盖率也达到144%,今年以来也稳步上升至平均150%的水平。

去年10月初,外界对于瑞信财务健康状况的担忧导致该行遭遇了创纪录的客户资金外流,虽然此后资金外流已回归正常的低水平,但尚未逆转局势。

硅谷银行暴雷事件后,瑞士信贷危机接踵而至,两只黑天鹅给全球金融市场带来的恐慌情绪仍在持续蔓延。