本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

近期,各大车企相继公布了年末成绩单。积极的方面,所有车企的新能源汽车销量都实现正增长;消极的方面,新竞争格局出现,两极分化开始显现。

2022年可以说是大浪淘沙的一年。昔日如日中天的“蔚小理”面临增速放缓的窘境;哪吒、零跑等二线玩家凭借性价比优势蓄力向上,冲击*梯队;广汽、吉利旗下新能源汽车品牌释放不俗的实力;长城汽车陷入新能源转型难题;威马汽车岌岌可危……

展望未来,实体经济复苏带来消费回暖,但是市场仍然顾虑重重。新能源车渗透率已经很高了,2023年高增长能否持续;造车新势力何时扭亏为盈,剩下时间还有多少;新能源车市场竞争白热化,谁能笑傲江湖。

当下浮躁正盛的市场上,极易传染的悲观情绪总能时不时占上风,未来显得扑朔迷离。但现在不是一个沉溺焦虑的时刻,而是需要重新思考,寻找内在价值之锚。简单而言,以车企基本面所彰显的内在价值为原点,才能更好穿透迷雾,洞悉未来。

01

基本面的价值所在

谁是新能源车领域的中坚力量,什么是合理的估值?可能每个人都有不同的判断标准和答案。

传统汽车行业是典型规模化产业,车企单车盈利随销量增长提升,到了电动化、智能化时代,规模效应更加明显。只有达到足够的规模效应,才能进一步带动“研发-生产-销售”的飞轮。

长期以来,汽车工业极其强调规模效应。在新能源车时代,以特斯拉为例,相比传统车企的车海战术,更专注核心车型,追求“少即是多”,将规模效应发挥到*。

当然,这个过程不是一朝一夕。特斯拉在到达盈亏点之前亏损长达十余年。之后,特斯拉迎来了质的飞跃, 2022年一季度,特斯拉的单车净利润达到1.1万美元/辆,远超同行车企。

每个车企都希望尽快超越盈亏平衡点,实现规模经济。那什么类型的车企能够率先实现呢?从特斯拉身上我们看到了答案:具备持续优化基本面能力的车企。

汽车制造是一个复杂的系统性工程,涉及到产业链的方方面面。光靠单项优势不足以取胜,车企只有具备整体比较优势才能在激烈的市场竞争中占据一席之地,最终成为新能源汽车行业的中流砥柱。

02

赛力斯速度的新内涵

【1】为什么还要研究赛力斯?

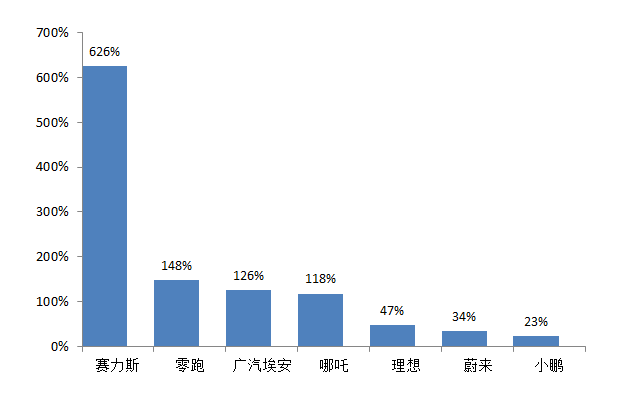

面对疫情反复和供应链影响等严峻的挑战,赛力斯依然保持稳健增长态势。2022年赛力斯汽车全年累计同比增长率高达626.4%,增速远超行业平均水平。赛力斯速度是如何实现的,有何借鉴意义。

图:2022年主要新能源车企销量同比增长率,来源:各公司公告

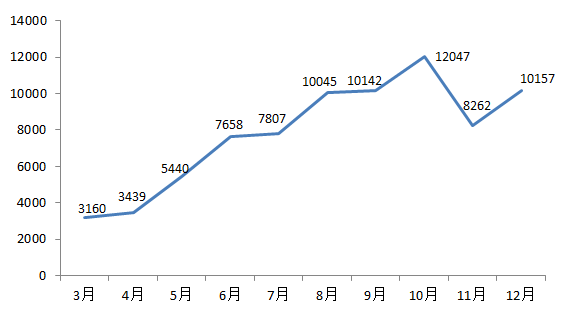

与此同时,赛力斯不断刷新行业纪录——自2022年3月问界M5启动交付以来,问界M5创下新品牌单车型87天销量破万的最快纪录;问界M7上市后仅51天就开启交付;2022年9月,问界M5 EV正式上市,成为赛力斯一年内亮相的第三款产品。

赛力斯的高增速不局限于某一个月、某个阶段。比如去年11月份,由于重庆疫情封控,交付受到了影响,当月销量环比下滑。随着12月份疫情好转,问界的月销量继续破万辆。

截止2022年底,赛力斯问界车型已经累计交付超过7.5万辆,排名造车新势力交付量第7。

图:2022年赛力斯汽车月度销量(辆),来源:赛力斯

通过挖掘赛力斯速度背后的内核,我们发现,基本面能力作为一种内生动能,正在全面助力其持续增长。

【2】以财务数据为主线

将视线聚焦到财务细节,通过最直观的数字,我们可以窥见赛力斯速度的内核。

从营收角度,赛力斯2022年前三季度营业收入231.2亿元,同比增长102%,已超越2021年全年。其中,2022第三季度营收107.1亿元,同比增长163.4%。

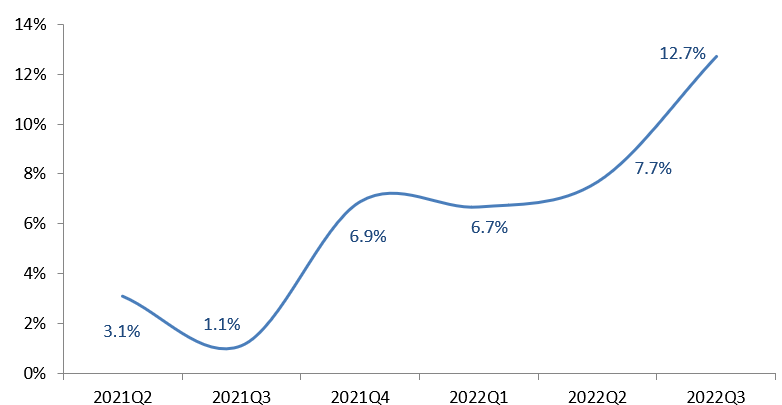

从毛利率角度,此前由于赛力斯新车型上市、产能扩大、固定成本分摊较大等因素,严重拖累毛利率。随着销量快速增长,逐步带来规模经济效益,公司毛利率得到改善,其中,2022Q3赛力斯单季度毛利率已经达到12.7%,与理想汽车一致。

图:赛力斯毛利率变化趋势,来源:公司公告

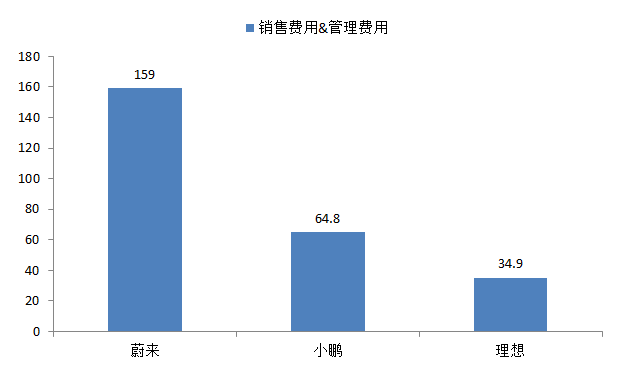

从管理费用角度,赛力斯定位高端电动车型,但相比蔚来、小鹏、理想等较为高调的宣传方式,赛力斯在广告投放、大规模开设体验店方面都更加保守。

具体来说,相较其他造车企业需要花大量资本自建销售渠道,而赛力斯可以借力华为遍布全国的线下门店和巨大流量。截至目前,拥有销售门店近千家。

按照行业惯例,实现累计交付10万辆对造车新势力而言是一条生死线。不难预测,赛力斯交付前10万辆车合计花费的销售费用、管理费用等将远低于其他新势力车企。

图:蔚小理交付前10万辆车累计费用支出情况(亿元),来源:中信证券

从经营现金流角度,赛力斯2021年及2022年完成两次非公开募集项目,分别募集资金净额25.93亿元、70.59亿元,公司资金实力得到进一步保障。根据公司财报,2022年前三季度,公司经营活动现金流净额为11.97亿元,同比增加19.87亿元。

【3】背后的增长引擎

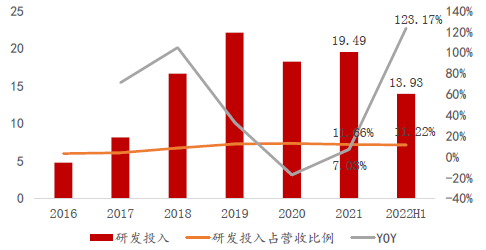

首先,对赛力斯而言,过去6年是研发驱动的6年,累计研发投入近100亿元,每年创新研发投入超过销售收入的10%。2022年上半年,公司研发投入13.9亿元,同比+123.2%,占营业收入11.2%。根据2021年年报数据,赛力斯共有技术人员超过3019名,占公司总人数比例达22.32%。

图:公司历年研发投入情况,来源:方正证券

在多年的技术储备下,赛力斯已经培育并形成了具有自主知识产权的行业*的超级电驱智能技术平台(DE-i),是国内为数不多自主掌握核心三电技术的企业。

目前公司形成了“中国*,世界先进”的高性能纯电驱动技术和智能增程电驱技术,拥有超过1000项核心新能源技术专利。相似的技术研发路径,特斯拉同样在电池组、高效率电机和热管理控制系统等诸多核心领域拥有知识产权。

举例来说,赛力斯自主研发的超级电驱智能技术平台(DE-i)在集成智能发电机组、黄金驱动组合、电池PACK、智能控制等方面进行了全面进化,具备“高性能、低能耗、安静、安全、智能”的特点。1.5T四缸增程器3.0可实现一升油发3.2度电,比行业提升了20%,因此,在满油满电状态下,问界M5可实现CLTC工况续航1242公里,真正让用户里程无忧。

此前,国内30万以上的SUV新能源车市场主要被特斯拉、理想、蔚来等瓜分,问界凭借综合优势迅速占据一席之地。从销量上看,赛力斯先后发布的两款电动汽车M5和M7均已成为爆款车型。

产品热销,其实是综合产品力的体现。在自主品牌崛起的大背景下,消费者开始更加关注产品本身。依托核心三电技术、增程技术与垂直一体化的整车研发智造能力,问界系列得以受到国内的广泛认可。

从市场定位角度看,问界M5重视科技感和运动感,是智能科技爱好者偏爱的轿跑SUV;问界M7重视舒适感和稳重感,是家庭和商务人士*的中大型豪华SUV。

从硬件角度看,全铝合金底盘,前双叉臂后多连杆独立悬挂系统兼备高速行驶的稳定性和颠簸路面的舒适性。这些卖点对于消费者具备很强的吸引力。

概言之,较强产品竞争为用户带来了兼具高智能、*性能以及超长续航的智慧出行体验,成为问界系列销量增长的重要基础。

其次,跨界业务合作模式更是强化赛力斯产品的竞争力。与华为强强联合的创新商业模式的已经得到充分验证,如今赛力斯还在供应链的其他关键领域展开合作,强化完整供应链伙伴的优势。

8月27日,赛力斯与宁德时代签署深化战略合作协议。根据协议,未来5年内问界系列车型将全面搭载宁德时代动力电池,同时,问界系列新车型将全面搭载麒麟电池。

10月18日,赛力斯汽车与文灿集团在重庆市签订战略合作框架协议,双方将在新能源汽车的一体化结构件、一体化电池盒和三电系统部分产品的轻量化研发、新材料应用和零部件供应等方面建立战略合作关系。

再次,目前赛力斯拥有以工业4.0标准打造的智慧工厂。以数字化为核心,智慧工厂运用智能化、数字化、物联网等领域*技术,实现了“柔性化、透明化、自动化、互联化、智能化”造车,为高质量交付赋能。

未来,伴随新工厂落成,产能进一步提升,届时将有望超过特斯拉上海工厂,为公司提供高质量交付的保障。

当然,无一例外,目前受制于销量规模,赛力斯和其他造车新势力一样仍处于亏损状态,这也是市场比较担忧的角度。根据2022年Q3财报,蔚来净亏损同比扩大3.9倍至41.1亿元;理想净亏损为16.5亿元,同比扩大1.6倍;小鹏净亏损同比扩大49.7%至23.8亿元。

实际上,今年问界M5、M7上市以来带来的ASP改善效应已经形成正向反馈。未来随着赛力斯的未来产品矩阵不断丰富,不仅可以覆盖更广顾客群体,销量也将进一步增长。比如2023年推出的M9会加载华为自研的智能驾驶方案,有望进一步提高公司在智能化中高端产品的布局。

届时,赛力斯单车收入、产能利用率、管理费用等得以进一步优化,公司的盈利能力能够得到修复,将迎来业绩提升+价值重估的空间。类似的成长轨迹,当年特斯拉也是在产品线丰富、销量增长之后步入高速发展期。

去年9月,重庆市出台了《重庆市建设世界级智能网联新能源汽车产业集群发展规划(2022-2030年)》,明确要建立新型“整车——零部件”合作关系,发挥整车企业龙头带动作用,进一步开放配套市场,吸引零部件企业集聚。

赛力斯作为行业领军车企,其问界M5、问界M7等车型充分证明了自身实力。接下来,赛力斯还将肩负更多的行业使命,其长期价值也不仅仅局限于一家造车企业。

03

抓住能把握的机遇

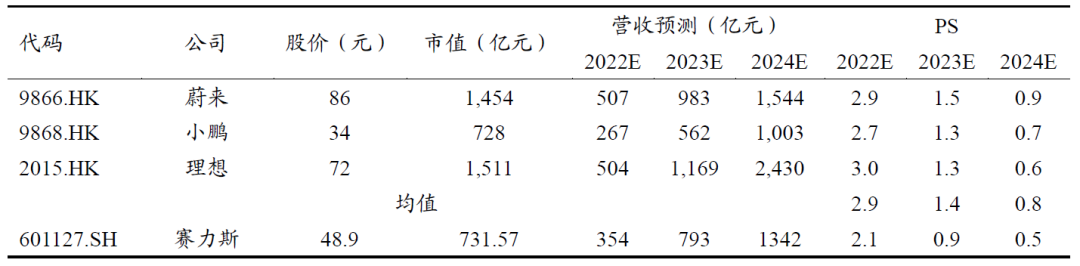

回到投资的视角,新能源汽车行业处于快速发展期,目前尚未实现稳定的盈利,按照造车新势力常用的PS方法进行估值。拿单车收入和产品定位等更为接近的蔚来和理想等作为对比,赛力斯的PS低于行业平均水平,采取同行平均水平2.9xPS,对应当前合理市值为1000亿。换言之,当前赛力斯已经被低估。

如果拉长时间看,赛力斯规划产能有100万辆,均价仅按30w/辆计算,总营业收入3000亿,考虑赛力斯的高端产品定位和费用管控能力,以净利润率10%计算(2022年前3季度特斯拉的净利率15.5%),如果按20-30倍PE计算,市值将是6000——9000亿区间。而当前赛力斯市值617亿,意味着未来还有10倍以上空间。

那赛力斯为什么被低估?除了前面提到的盈利能力的担忧,还有一大原因,市场对传统的车企与新能源造车新势力是区别对待的。相比同样主打高端品牌的车企,赛力斯没有享受到造车新势力品牌价值的估值溢价。

然而,赛力斯已经不是单纯的传统车企,作为一家拥有二十多年造车经验的传统车企,赛力斯新能源业务收入已超越传统燃油车业务收入,其新能源汽车比例是显著高于吉利、长城等老牌车企。严格意义上说,赛力斯应该归为造车新势力。

图:可比公司PS估值表(12月1日股价),来源:东吴证券

投资是项长期的事业,尤其是在长波周期中,市场很多时候会出现与朴素真理相悖的情况。事后看来,每一轮下跌和调整都是抓住优质公司的黄金时机。

尽管知易行难,投资者应该拥抱纯粹之心,关注车企的内在价值,坚定秉承基本面,持续跟踪车企价值创造的过程,才能成为最终的赢家。在此,我们也为有长期价值的车企呐喊两声。