硅显然是半导体行业的主力军。但是当特定性能的需求提出时,如汽车、5G等需要更高效率或更高功率需求的应用驱动下,如SiC这样的化合物半导体正在成为行业追捧的对象。据TrendForce预测,2022年全球SiC功率半导体产值约15.89亿美元,至2026年可达到53.02亿美元,CAGR达35%。因此,中日欧韩纷纷竞逐SiC,但SiC这个甜美的蛋糕,怎么少得了美国厂商的参与。

值得一提的是,碳化硅(SiC)是由美国发明家Edward G. Acheson于1891年发现的,在尝试生产人造钻石时,他将粘土和焦炭粉的混合物放在一个铁碗里加热,铁碗和一个普通的碳弧灯作为电极,他发现,碳电极上附着着亮绿色的晶体,这种晶体的硬度接近钻石,这就是SiC。如今凭借更宽的带隙、抗高压高温、能够在大功率范围内进行工作等诸多优点,SiC成为电动汽车崛起的关键,SiC也真的要成为芯片行业的“钻石”了。

Wolfspeed:All in SiC,晶圆和功率器件两手抓

Wolfspeed是全球*的SiC衬底和外延片供应商,自1991年推出*商用SiC晶圆,拥有30多年的历史,2021年其衬底的全球市占率已超过60%。2021年10月4日,Wolfspeed了剥离三分之二的业务,变身为一家纯粹的全球半导体巨头。自此以后,Wolfspeed投资建厂,加足马力All in SiC。

Wolfspeed表示,行业分析师估计,目前SiC类的功率半导体占整个功率半导体市场的5%,但到2027年将达到20%。看中了汽车和工业应用对碳化硅器件日益增长的需求,Wolfspeed已经开始向SiC功率器件加大布局。2022年2月25日,Wolfspeed正式在纽约州马西开设了Mohawk Valley Fab制造工厂,目前这是世界上*个、*和*的全自动200毫米碳化硅制造工厂。

2022年9月份,Wolfspeed又宣布将在北卡罗纳州查塔姆县新建一座价值数十亿美元的SiC材料工厂,该工厂将主要生产200 毫米碳化硅晶圆,比150毫米晶圆大1.7倍。这些晶圆将用于供应Wolfspeed的Mohawk Valley Fab。下图1是其碳化硅材料制造工厂的渲染图,一期工程预计将于2024年完成,耗资约13亿美元。该工厂完全完工预计在2030年,将成为世界上*的SiC工厂。

作为全球*的SiC衬底和外延片供应商,Wolfspeed不仅成为英飞凌、意法半导体、Onsemi等功率半导体供应商商紧紧绑定的对象,也被车企深度绑定,如捷豹路虎、通用汽车。

Onsemi已集齐SiC全产业链

总部位于美国亚利桑那州菲尼克斯的Onsemi是全球第二大功率(分立和模块)半导体供应商。2021年8月,安森美更名并启用新LOGO,集中精力发展智能电源和智能感知技术。其中智能电源领域的发展,Onsemi对SiC的重视程度非常高,近两年正在“瘦身”卖掉了其200mm晶圆厂,并加大对300mm晶圆厂的投入。

2021年11月1日,Onsemi宣布已完成以4.15亿美元对碳化硅(SiC)生产商GT Advanced Technologies("GTAT")的收购。GTAT专门从事各种晶体材料的生长,包括碳化硅。此举将有助于减少Onsemi对Wolfspeed原材料的需求。通过收购 GTAT,Onsemi将能够涵盖从SiC衬底到封装的所有领域。

Onsemi大约70%的芯片是自己生产的,它正在努力提升产能:2022年8月12日,Onsemi为其位于新罕布什尔州Hudson的新碳化硅 (SiC) 工厂揭幕。到2022年底,该基地将使公司的 SiC 晶锭生产能力同比增加五倍,其在Hudson的员工人数几乎翻了两番;2022年9月21日,Onsemi又庆祝了其在捷克共和国Roznov扩建的碳化硅 (SiC) 工厂落成,此次扩建将使该基地的 SiC 生产能力提高 16 倍。从 2019 年开始,Onsemi将SiC抛光晶圆和SiC外延 (EPI) 晶圆生产添加到其在Roznov现有的硅抛光和外延晶圆和裸片制造中。

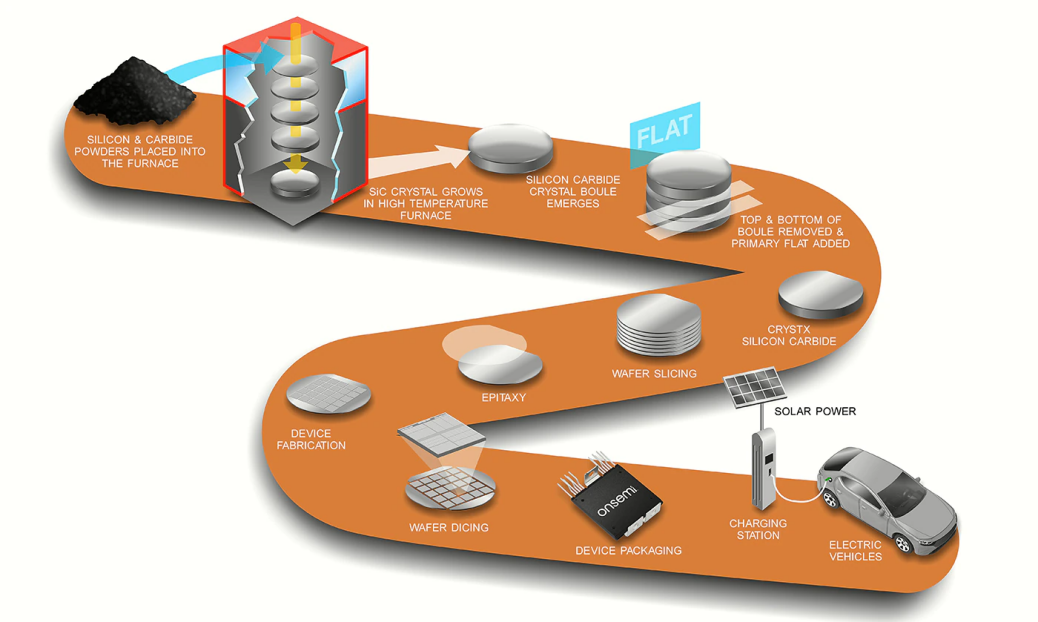

Hudson和Roznov工程的这些扩建使 Onsemi能够完全控制其SiC制造供应链,首先是采购碳化硅粉末和石墨原材料,以交付完全封装的SiC器件。Onsemi表示,这使其能够为客户提供所需的供应保证,以满足对基于 SiC 的解决方案快速增长的需求。

Onsemi声称其是*一家具有端到端供应能力的 SiC 和绝缘栅双极晶体管 (IGBT) 解决方案的大型供应商,包括 SiC 晶锭生长、衬底、外延、器件制造、集成模块和分立封装,如下图2所示。在8月初的第二季度财报电话会议上,该公司宣布通过与广大客户群的长期供应协议,在未来三年内承诺 SiC 收入 40 亿美元。2022年其SiC的收入将是2021年的三倍,到2023年收入将超过10亿美元。

图2:完整的端到端碳化硅 (SiC) 供应链(图源:Onsemi)

目前中国的蔚来汽车已经选用Onsemi的SiC功率模块,NIO 为其下一代电动汽车 (EV) 选择了Onsemi的最新VE-Trac Direct SiC功率模块。而且据说安森美还拿下了关键的电动汽车厂商特斯拉。

射频厂商Qorvo加速向SiC进击

众所周知,美国的Qorvo是射频芯片这细分领域的一个巨头,无疑,射频是Qorvo发展的基石。但是最近几年,由于移动市场出现了疲软,于是Qorvo开始逐渐开始向更多新市场、新的芯片领域扩展,功率半导体就是其中一个。

早在2019年6月,Qorvo收购了一家名为Active-Semi的公司,Active-Semi主要研发可编程电源管理和电机控制芯片。Qorvo收购Active-Semi的一个目的是,希望在将来能将RF和电源管理或功率控制融合进一个SoC,别是在偏消费类应用的市场。在合并之前,Active-Semi在运动相机市场,其功率控制芯片大概占有50%的市场份额。

时间来到2021年,Qorvo对功率芯片的重视来到了SiC。2021年11月3日,Qorvo收购了碳化硅功率半导体供应商UnitedSiC。在当时,UnitedSiC的产品组合现在涵盖80多种 SiC FET、JFET和肖特基二极管器件。2022年5月,Qorvo已经推出了1200V第4代SiC FET。收购UnitedSiC,显着扩大了Qorvo在高功率应用领域的市场机会。此次收购使Qorvo能够提供高价值、一流的智能电源解决方案,涵盖电源转换、运动控制和电路保护应用。

为了制造SiC芯片,一般而言,SiC芯片厂商都要确保晶圆的供应,与上游SiC晶圆厂商绑定是行业普遍的做法,对于刚刚收购SiC业务的Qorvo也不例外。2022年11月,Qorvo与晶圆制造商SK Siltron宣布,他们已经完成了一项多年碳化硅 (SiC) 裸片和外延片供应协议。该协议将促进国内半导体供应链的弹性和更大的能力。

收购成就的巨头Vishay,将触角伸向了SiC

Vishay Intertechnology, Inc成立于1962年,是美国宾夕法尼亚州的一家分立半导体和无源电子元件制造商。Vishay的成长离不开一系列的收购,从1985年Vishay就开始战略性进行被动元件的收购,从20世纪90年代末开始进行半导体收购。

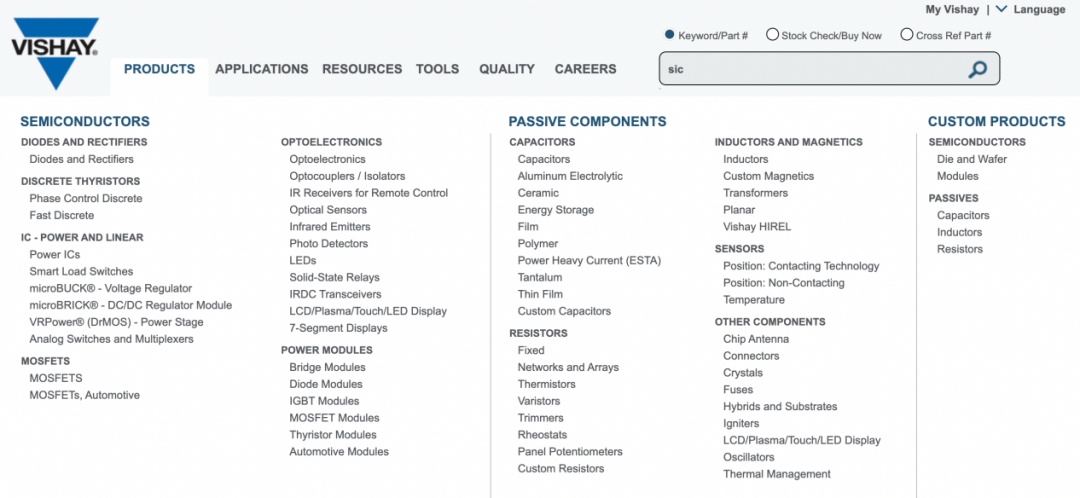

据不完全统计,Vishay收购了至少19家公司,包括Lite-On Power Semiconductor、TEMIC的半导体业务、英飞凌的红外线元件业务、被动元件厂商BCcomponents(从飞利浦电子分拆出来)、传感器和显示系统厂商Stress-Tek、Sensortronics的传感器和应变计业务、精密电阻器制造商Powertron、以色列无线收发器厂商RFWaves等等。迄今为止*的一笔收购是在2001年它以8.69亿美元收购了通用半导体。如此,造就了其庞大且丰富的半导体和电子元件产品组合,如下图3所示。

图3:Vishay的半导体和电子元件产品组合一览(图源:Vishay)

2022年10月31日,Vishay以5000万美元收购了SiC MOSFET厂商MaxPower Semiconductor。Vishay自己也在开发碳化硅产品,此次收购为Vishay 的MOSFET 产品线增加了SiC技术。MaxPower在SiC 和Si MOSFET等专有器件结构和工艺技术领域拥有超过100项专利的大量IP组合,其SiC产品开发包括面向汽车和工业应用的650V至1,700V 的沟槽和平面技术。

写在最后

除了上述这些企业之外,美国还有一些小型的企业在SiC领域布局,如SemiQ Inc.是一家总部位于美国的碳化硅 (SiC) 功率半导体器件和材料开发商和制造商,前身为 Global Power Technologies Group。还有如PowerAmerica这样的联盟,它是美国制造业的一家研究所,它在促进生产流程、开发可靠性中心和建立国内SiC芯片制造行业方面发挥了重要作用。

不得不说,美国有Wolfspeed这样的SiC晶圆大厂对于美国发展SiC来说,有着有利的供应安全地缘条件。事实上,SiC晶圆业务的准入门槛非常高,目前能够为功率器件制造商量产大面积和高质量SiC晶圆的公司数量非常有限。