大家好,我是长桥海豚君!

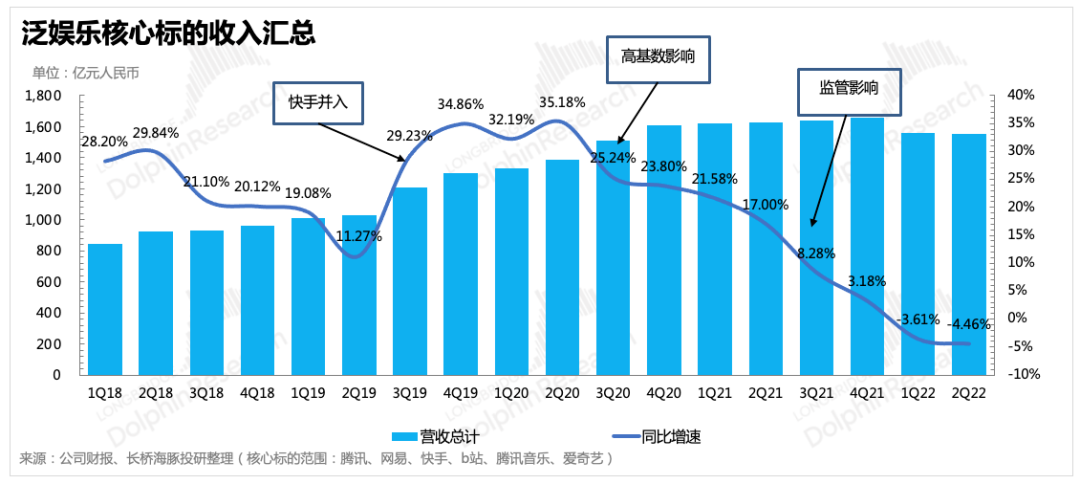

泛娱乐中报落幕,在宏观环境困局下的二季报成了比惨大会。作为强监管风口行业,以及经济低迷下的可选消费,全行业没有不逆风的。但还是那句话,潮水退去之后才知道谁在裸泳。

在大家都有了业绩烂掉的预期下,部分公司反而带来了一些小惊喜,以及困境反转的拐点信号。而同样也有一部分公司,自身的问题暴露无遗。

总而言之,无论是大行业上的细分领域,还是行业中的各个玩家,中报的表现都是在继去年底海豚君的判断基础上进一步加深分化。

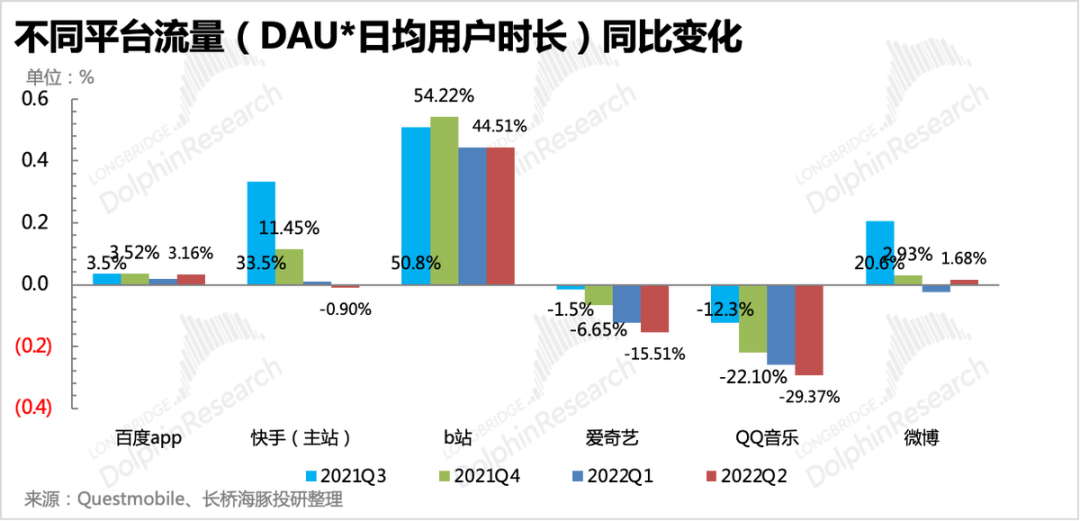

1)流量见顶是泛娱乐乃至整个互联网行业的大趋势,但也并不意味着所有公司都不具备机会,只是行业通吃的轻松日子过去了。量的逻辑减弱,价的逻辑则更多的是受到内容/平台运营的内功比拼影响,用户是否对内容买账、广告主是否愿意拨更多的预算,长期上就是取决于各自的内容质量和平台吸引力。

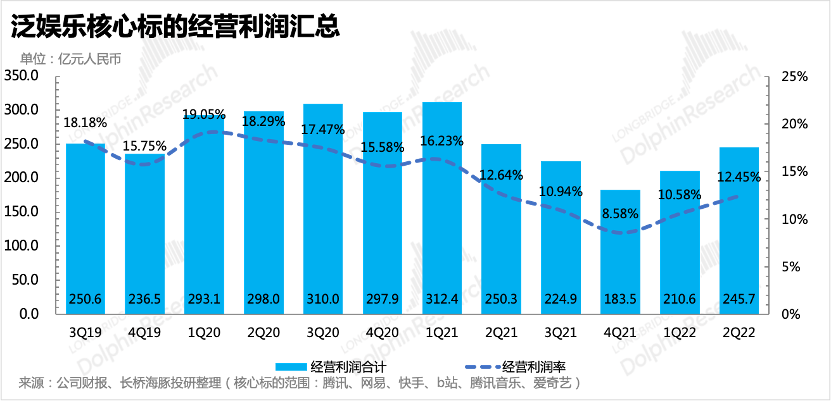

2)除此之外,在收入全行业收缩的压力下,盈利能力也成为资金做选择的关键。因此对于一直以“亏损换规模”为打法的泛娱乐平台,检验商业模式有效性的时候提前来临。也是在这个时候,同样是巨额亏损,一些公司证明了自己的盈利潜力,另一些公司则暴露了商业模式的天生缺陷。

虽然整体行业用户增长的逻辑减弱,并且国情上对文化内容具备更高的监管要求,使得长期空间增长遇到瓶颈。但短期上,在国内监管层面的影响在逐步减弱、中概退市风险的积极信号,以及整体消费缓慢恢复下,泛娱乐行业下滑态势开始放缓,而其中不乏一些公司也存在“大趋势下的小周期”,尤其是二季度盈利改善超预期,基本面拐点不断得到夯实。

因此,对于泛娱乐行业,海豚君更倾向于从机会确定性和收益性角度,重点关注短期具备反转拐点的细分领域和重点公司。

一

上半年回顾:商业模式的优劣差异,在于变现能力

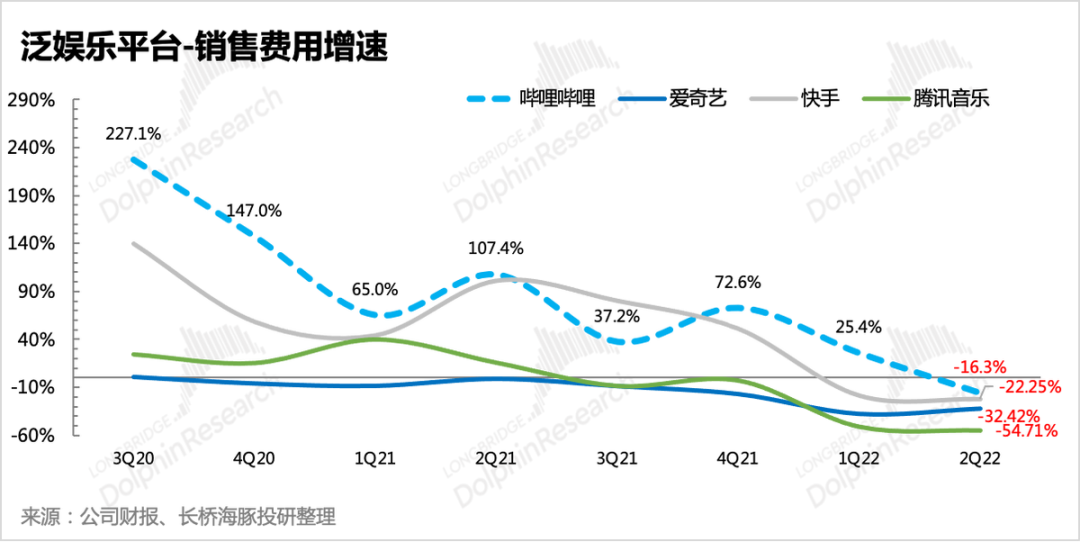

“降本增效”是上半年互联网公司财报的关键词,尤其体现在泛娱乐平台上。以变动弹性*的销售费用举例,上半年爱奇艺、腾讯音乐、快手、B站,均对营销预算动了大刀。

成功的“降本增效”是靠变现端的扩张来摊平成本费用,达到利润率的提升;其次则是在收入平稳的情况下,缩减成本费用的*值来达到优化利润的效果;最失败的“降本增效”则是典型的“顾头不顾尾”,一味减少支出而影响了业务的正常运营,结果是有了利润但失了成长。

比如在泛娱乐公司中,身处产品周期的网易妥妥属于*类,而爱奇艺、腾讯音乐则是最失败的第三类。

娱乐内容具备自然性引流的优势,部分电商平台往往还需要通过引入娱乐内容来获取流量。那么对于娱乐平台来说,内容成本可以视作类似服务器带宽成本一样的“相对固定支出”。偏向UGC的中视频、短视频,相比PGC版权性质内容为主的长视频,对上游(普通创作者)似乎拥有更高的议价权,但用于驱动内容创作的激励分成,仍然是平台难以大幅缩减的“硬石头”。

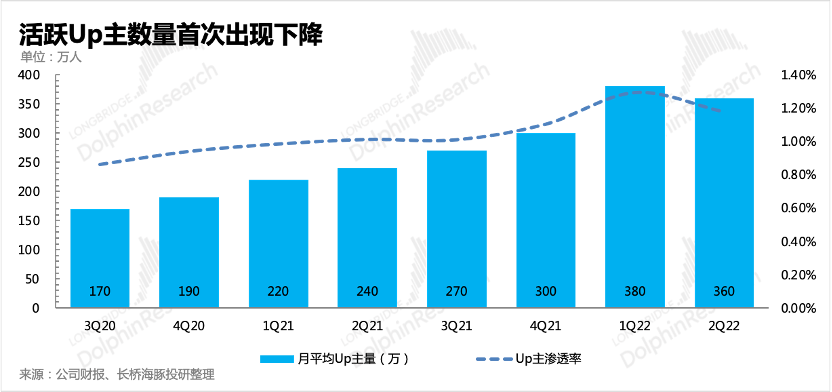

B站在年初调整Up主激励分成门槛,使得大部分Up主到手激励明显下降后,二季度财报显示,Up主首次出现流失。

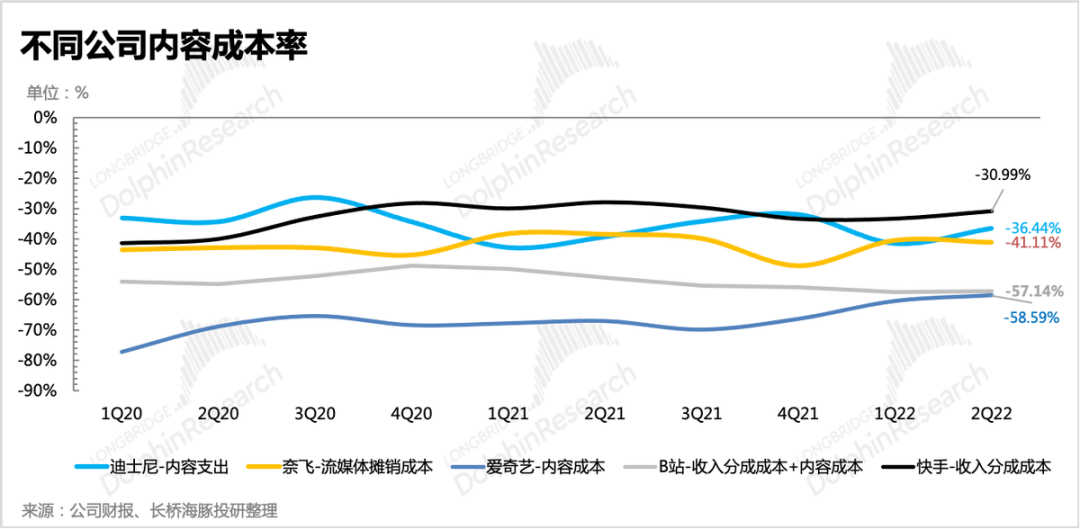

海豚君认为,无论是中国还是海外,内容成本*值的高低,并不是最关键的问题,而是变现收入与内容成本是否匹配,即内容成本率的高低。

以影视内容平台为例,迪士尼的内容成本从*值上非常高,2022年总内容投资超300亿美元,一部漫威电影制作成本就要上亿。但由于它的变现能力十分强大,最终体现到占比上,反而并不是很高。

而由于比奈飞多了主题公园、影院等变现方式,迪士尼的内容成本率也比纯订阅的奈飞要更低,这也是奈飞在四处投资游戏公司后,又急于在明年推出广告低价套餐的原因。

1、传统内容付费:同步“提价”后,好游戏还是yyds

当奈飞向广告商业化屈服,一定意义上体现了纯内容付费商业模式的局限性,尤其是对用户消费意愿和购买力水平有很大关联。

而由于国内用户的内容消费意识还需要培养,内容付费的商业模型也在中国市场走的更艰难。

因此今年以来,国内外内容平台的思路几乎完全相反。

海外流媒体平台扩大变现方式,通过广告来吸引更多的低付费力用户,国内长视频以“痛苦收缩”为主,同时对忠实用户通过提价的方式实现“精准收割”。

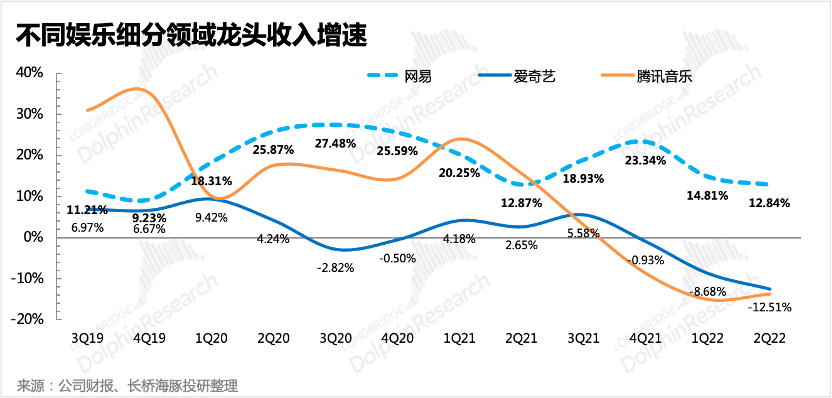

比如爱奇艺从去年底开始裁员、裁撤内容工作室,关闭中小项目,聚焦头部大作,对减亏的诉求很高。但对内容投资的*值降低了,用户和收入也见顶了。

终端的提价受到国人购买力和消费意识的限制,尤其是在内容供给变少的情况下。爱优腾近几年来每次会员费涨价,都会受到大量用户的吐槽。

因此涨价只对忠实用户有效,更多的减亏空间只能寄希望于上游供给成本优化。

近年来,影视圈在监管施压下,“供给侧改革”仍然在推进中。但强监管有利也有弊,虽然一方面明星高片酬、粉圈流量数据成本趋势性下降,但另一方面,由于对内容审核的趋严,中长期的内容质量恐怕会持续受到限制。

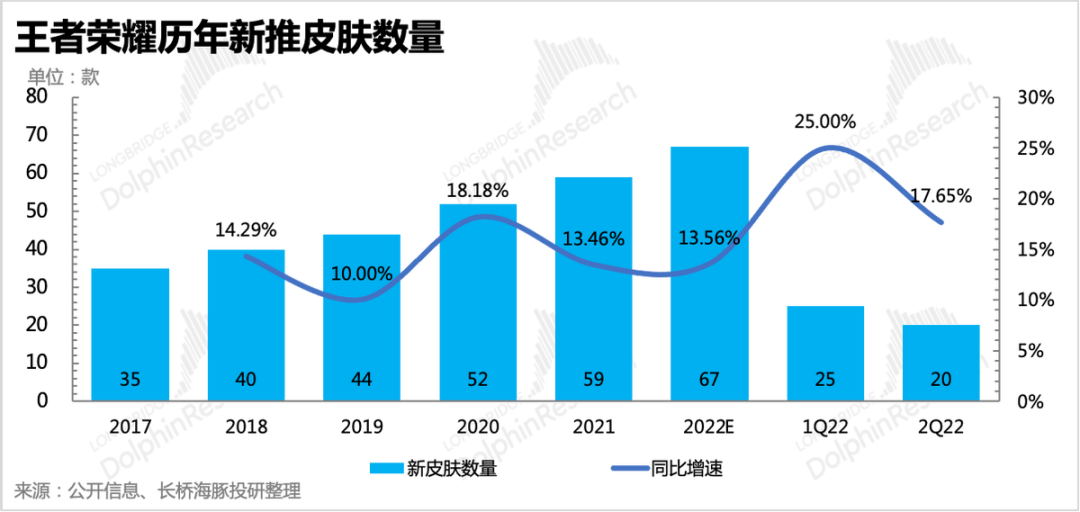

在当下的经济环境(大部分人对可选消费的需求降低),游戏实际上也在走变相提高氪金的路线。以全民游戏《*荣耀》为例,近两年来,《*荣耀》推出新皮肤的数量和频率明显走高,平均单用户付费ARPU(收入/MAU)也在不断提升。

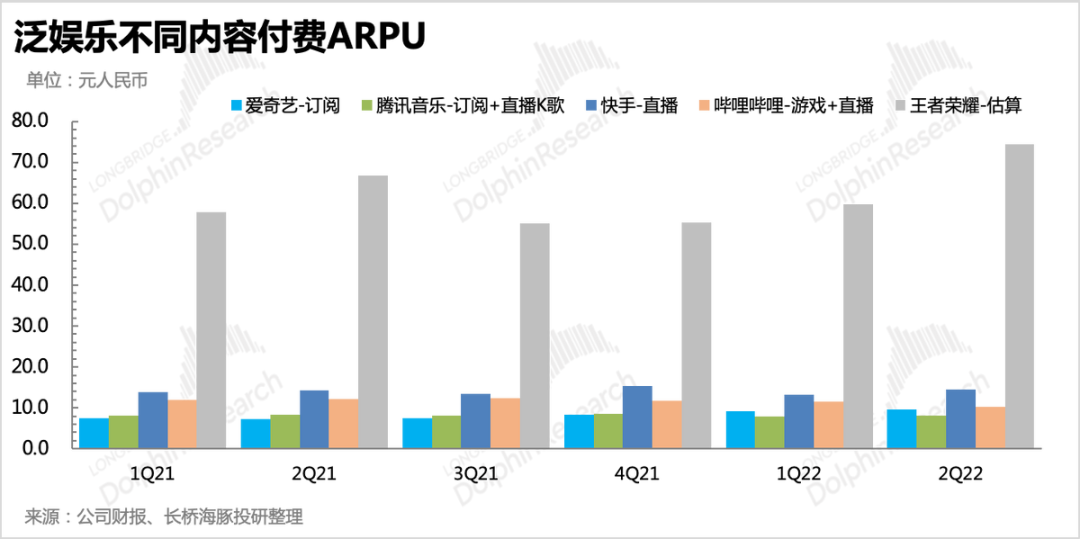

由于《*荣耀》是公平竞技游戏,买皮肤并不会增加太多的技能优势,因此不同于长视频的强制涨价,《*荣耀》ARPU的提升更多的来自于用户的主动消费力增长。也就是说对比影视和音乐等其他内容,显然用户为游戏内容买单的冲动更强。

游戏是相对另类的一种娱乐内容,它并不属于一次性消费,更像是一个持续性的消费过程,再加上游戏本身的强交互性、成就感,能够提供给玩家更丰富的情绪价值,因此也更容易产生消费冲动。再后来虚拟道具的推出,则通过在游戏内容中增加更多的付费点,进一步打开了游戏的商业化空间。

因此,和音乐内容、影视内容对比单用户付费金额来看,一款优秀的游戏对于单个用户的价值挖掘上,可以做到远超一个内容平台的变现水平。

虽然游戏也在经历版号审核的监管,但海豚君认为,同样是在流量见顶下走“提价”的逻辑,游戏比其他娱乐内容更顺畅一些。

2、广告营销:转化率诉求达到*,泛娱乐平台预算被迁移

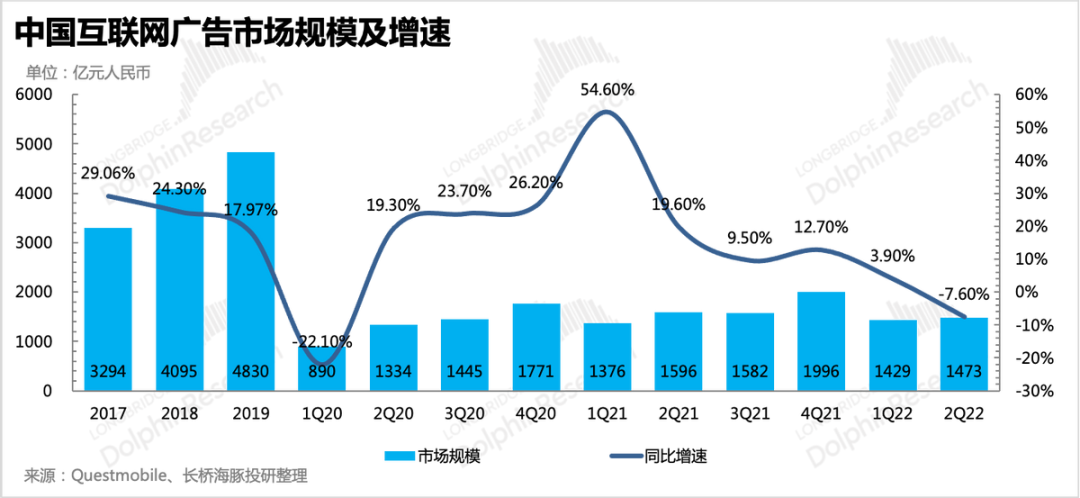

今年以来全国疫情多发,经济增速滑坡明显,广告主的预算大幅度缩水,力争每一笔钱用在刀刃上。因此相比于经济向上周期时的全渠道营销,当下的广告主更注重实际转化效率。

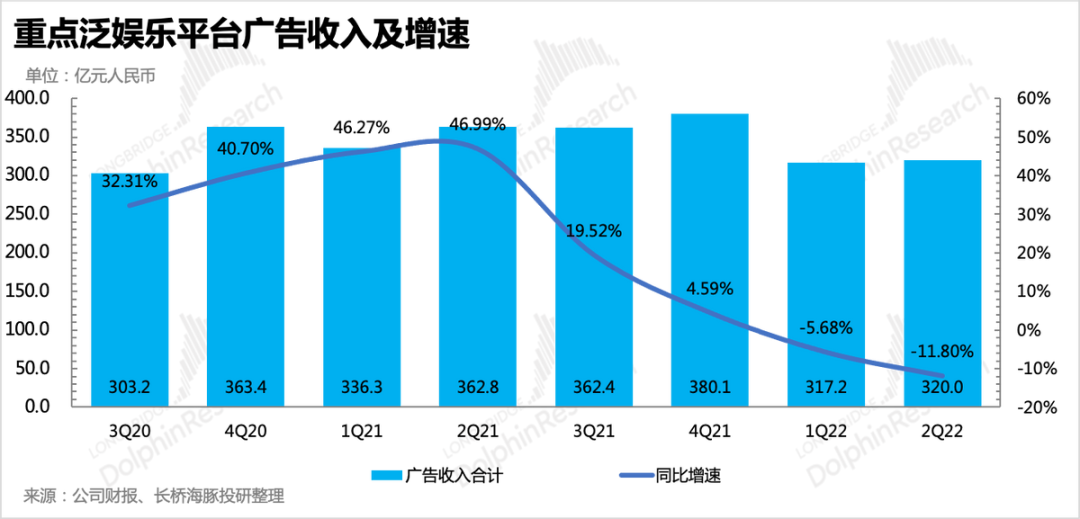

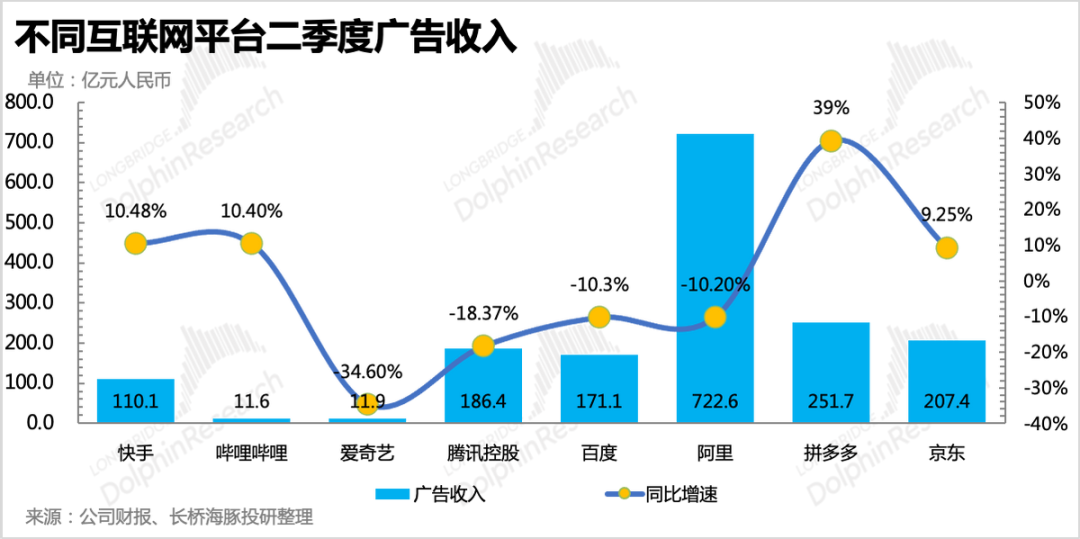

在线上平台中,娱乐平台不比电商,离交易环节相对较远,因此整体上遭遇了更严重的广告逆风。

根据海豚君统计的几个娱乐平台情况,泛娱乐的广告收入下滑程度远超互联网广告整体行业水平。

而如果本身的流量也在流失的话,那就是惨中惨了,比如爱奇艺、腾讯音乐。拥有闭环交易的娱乐平台,则面临的逆风要小一些,比如快手。

短期来看,消费回暖速度还比较缓慢,因此在今年下半年,除了需要获得特定目标的用户群体,大部分商家的营销预算还是会偏向具有交易环节的电商平台。

这也意味着,泛娱乐平台的广告收入规模还将持续低迷,但可能因为去年下半年基数下降,同比下滑幅度上会比上半年有所放缓。

但另一面也代表了未来一旦消费恢复,商家的营销预算充足后,具有一定壁垒的娱乐平台的广告收入,增长弹性也会相对可观。

二

短期展望:行业最差时期已过去,但分化还会持续

对于股价反复跌穿价值的泛娱乐,二季报的成绩已然过去,当下更应该聚焦于未来的预期。从上文中,海豚君对整体泛娱乐行业的判断如下:

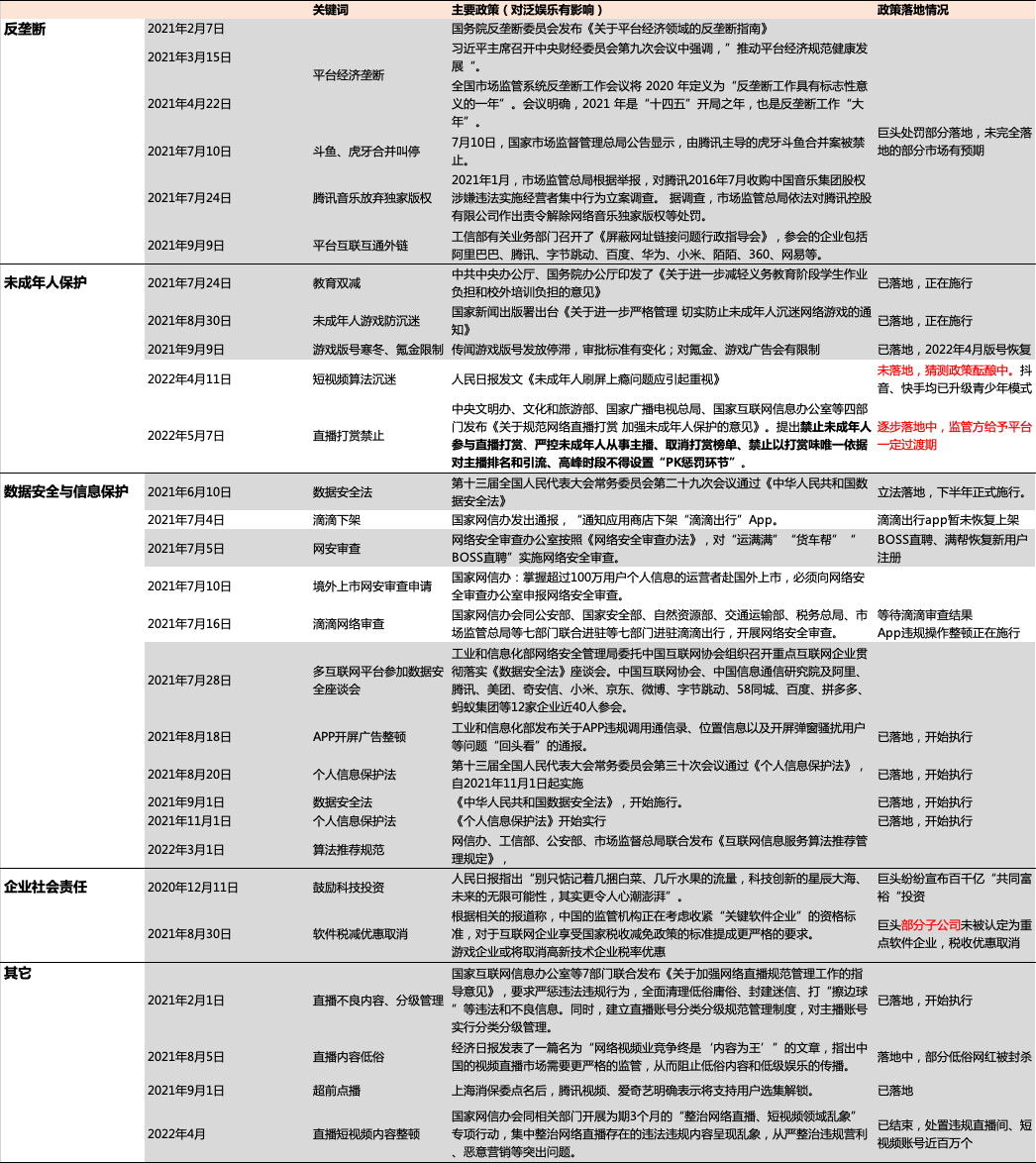

1、首先情绪面上,腥风血雨持续一年的行业监管在步入尾声(底色为灰的表示已落地/市场预期充分),目前处于逐步落地环节的主要为直播监管。但整体行业上,下半年尤其是年底,各公司业绩表现上会逐步体现监管影响的弱化。

2、迫于消费环境压力,下半年的泛娱乐,尤其是依赖广告的渠道方,整体增长阻力依然不小,但分化还将持续。部分细分领域以及特定公司存在自己的小内容周期,下半年将逐步迎来拐点。

(1)传统娱乐,如长视频、音乐等流媒体,增长见顶,下半年仍然以优化盈利模型为主。但商业模式较差,优化空间有限,一定程度上让市场提前检验出了行业的长期天花板。只有出现新的增长曲线,才能重新挽回市场的青睐,否则只有下跌后的估值修复机会。

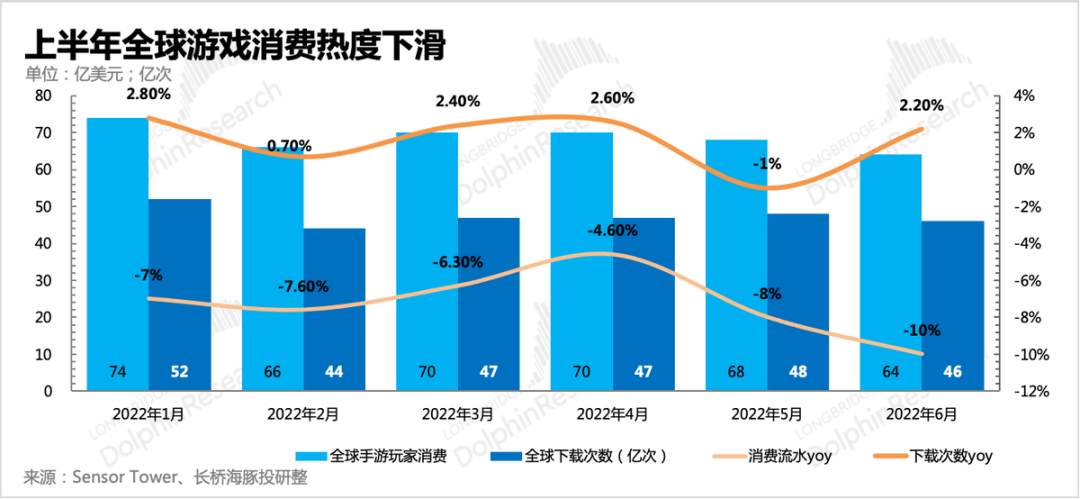

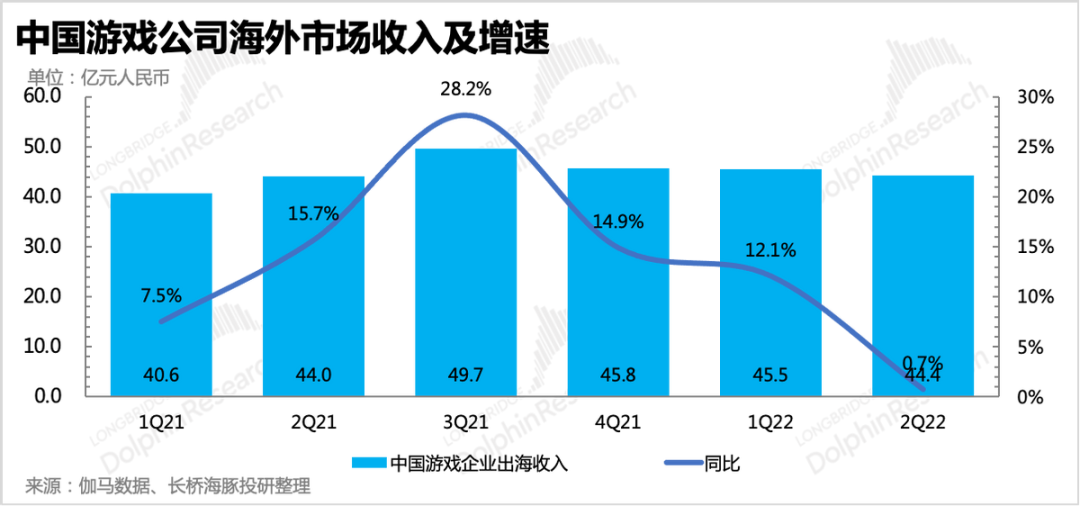

(2)游戏,上半年全球增速下降,用来消化疫情期间透支的增长,但中国游戏公司的海外收入表现优于整体行业。

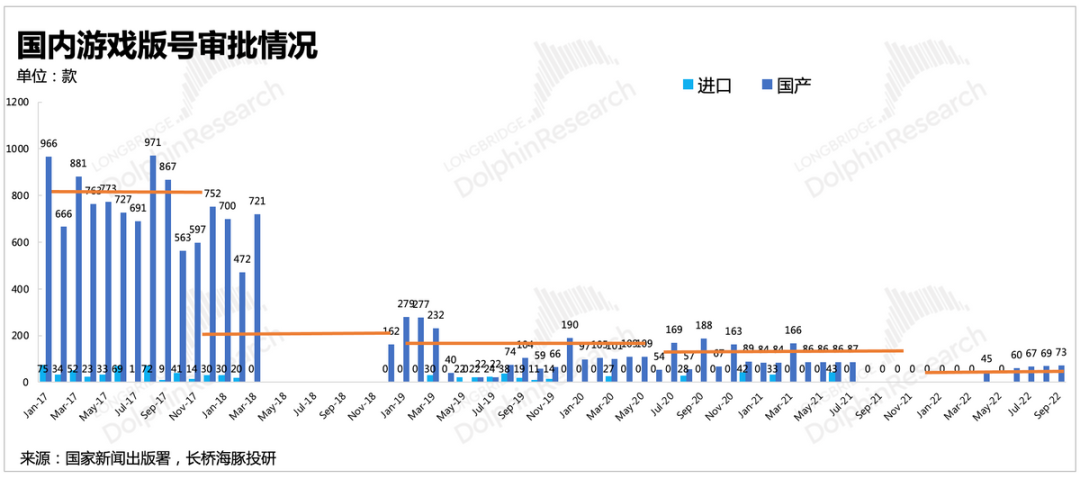

国内游戏市场上,根据4月以来的版号审批情况来看,发放数量在环比走高,中大厂(腾讯、网易、三七互娱、*世界、吉比特等)不再“零封”,整体行业信心在不断恢复,估值有望先于业绩迎来改善。

但版号审批的监管思路也与以往发生了变化,从大厂具备天然性的版号数量优势,到现在的大小厂雨露均沾。这样的思路变化,主要带来的效果为:一方面激发中小企业的创作活力,另一方面则是倒闭大厂们向更重的精品化以及出海方向发展,因此此次版号的恢复对于小厂(如心动)的利好远大于头部大厂(腾讯、网易)。

中长期上,出海(存量市场争夺)和元宇宙游戏(技术变革开拓新市场)仍然是主要方向。

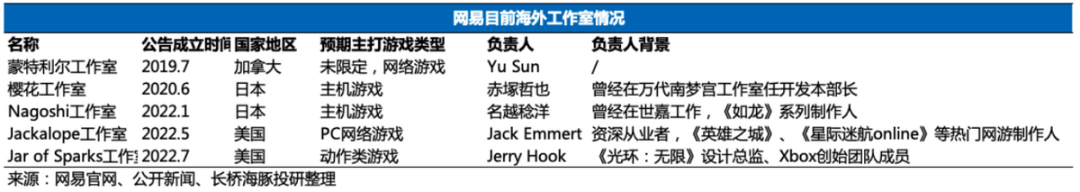

在游戏海外布局上,目前腾讯的海外游戏收入已经接近总游戏收入的30%,网易为10%。除了自研游戏出海外,上半年两大龙头也频频出手投资海外游戏工作室,对于他们来说,手中现金充沛,相通过投资的方式能够在短期快速增加海外游戏收入和公司的全球影响力。

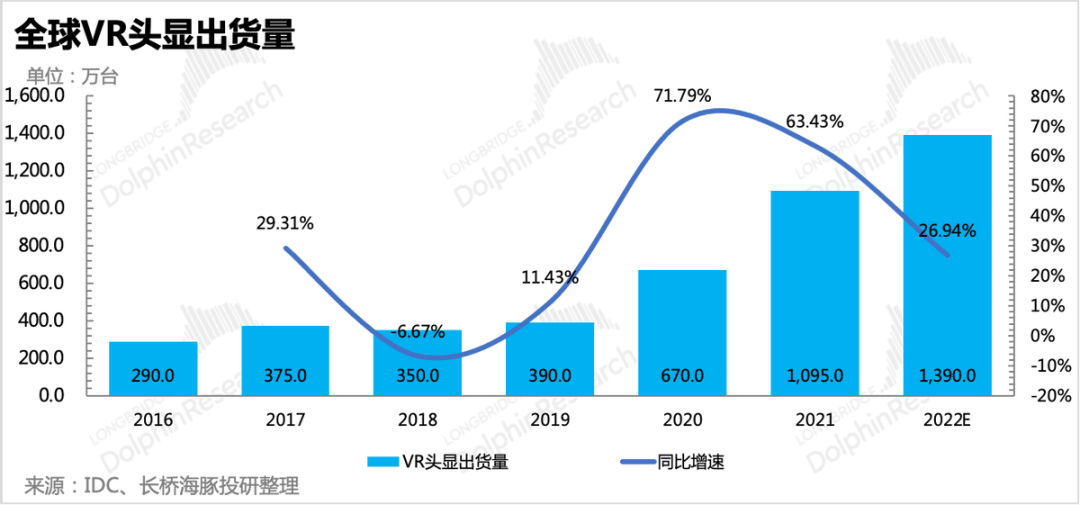

元宇宙方向上,硬件端还在快速普及渗透中。根据IDC预计,2022年预计全球出货量在1390万台,虽然Meta砍单而增速放缓,但Meta的调整更多的与其自身公司业务规划有关,其他同行并没有停下脚步,比如字节系的Pico就还在投资扩张中。

今年下半年,Pico、Meta Oculus都将陆续推出新款,明年初苹果也将带来它的MR设备,元宇宙行业的投资热情依然高涨。

(3)渠道:腾讯的突袭,短视频竞争格局变差

泛娱乐的渠道平台,内卷依然在持续,短视频还是*。但我们一直在说,短视频只是一种新技术,并不代表一个具有排他性的平台。因此当各个渠道都开始重视并且大力投资引入短视频功能时,这个细分领域也开始明显看到竞争格局的边际恶化。

当腾讯的视频号日活超过抖音,使用时长逼近朋友圈时,虽然有部分是无法实现商业化的流量(聊天页面的转发),但腾讯的社交生态,它能释放的力量是任何一个互联网平台都无法小视的。

腾讯在微信的商业化上一向克制,在二季度电话会上,管理层也在压低市场预期,明确表态券商给出的市场预期较高,视频号需要经历几个季度的打磨才能达到单季度10亿的收入规模。

因此相比于视频号做广告变现,对腾讯的整体收入增量有限,海豚君更多期待在于视频后与小程序、企业微信、微信群等功能绑定后,能够提供给商家的一套全方位的闭环销售方案:种草(视频号)——售前(企业微信、微信群)——交易(小程序)——售后(企业微信)。

对于商家来说,一旦用户添加了自己的企业微信,那这部分流量将完全从平台的公域流量变成自己的私域流量,在刺激复购的环节,流量成本基本为零。海豚君在去年4月的商家调研中,也重点阐述了这个观点,当商家开始在意流量所有权时,一直掌握流量分发主动权的平台方,又该去如何平衡它的话语权?

对于行业的现有玩家,腾讯的入局带来的影响是全方位的,短期内会加剧短视频对其他广告形式的份额攫取。但中长期上,无论是偏公域的抖音,还是偏私域的快手、B站、小红书,成长空间势必会被明显压缩。

总的来说,海豚君对于泛娱乐的判断,未来半年的短期上仍然是谨慎乐观,需要结合当前的估值来“差中选优”。整体行业有逆风放缓的迹象,但并不是增长恢复。

渠道端打架持续升级,短视频虽然还在增长,但竞争格局在变差,老玩家要不断受到新玩家的入局挑战。

内容端仅有游戏具备关注点,自4月迎来监管拐点之后行业活力苏醒,情绪面带来的估值修复会先于业绩,但不同公司的业绩也会因为身处不同的产品周期而产生分化。