近年来,在材料生长、器件制备等技术的不断突破下,第三代半导体的性价比优势逐渐显现。其中,氮化镓从2018年开始,凭借着在消费类快充电源领域的如鱼得水,其发展也逐渐驶入了快车道,业界甚至将7月31日定为世界氮化镓日。

本篇文章就来探讨下,随着氮化镓市场的持续火热,其未来会呈现出怎样的光景?厂商们又为之做出了怎样的布局?

消费领域放量,迈向更高市场

氮化镓作为一种宽带隙复合半导体材料,具备禁带宽度大、击穿电压高、热导率大、开关频率高,以及抗辐射能力强等优势。其中,开关频率高意味着应用电路可以采用尺寸更小的无源器件;击穿电压高则意味着电压耐受能力比传统硅材料高,不会影响导通电阻性能,因此能够降低导通损耗。种种优势加持下,GaN 成为了更好支持电子产品轻量化的关键材料。

以氮化镓最为火爆的快充市场为例,与传统快充相比,氮化镓快充具备更大的功率密度,充电和散热速度更快,而且体积更小、便于携带,可以满足消费者对于电子产品充电快与轻量化的双重需求,vivo、OPPO、苹果、三星等手机大厂也接连入局。

今年3月,氮化镓厂商纳微半导体和GaN Systems先后宣布,进入三星Galaxy S22快充供应链,助力实现配套45W快充充电器;7月,Realme发布了真我GT2大师探索版,除了搭配百瓦氮化镓充电头之外,还首次在手机端引入氮化镓功率器件;同样在7月,iQOO宣称已在关键元器件电源开关和PFC两处使用氮化镓,iQOO10Pro更是首次商用200W 超快闪充技术,最快10分钟可将4700mAh大电池从1%充至100%。种种举措再次印证了手机厂商对于GaN快充产品的认可。

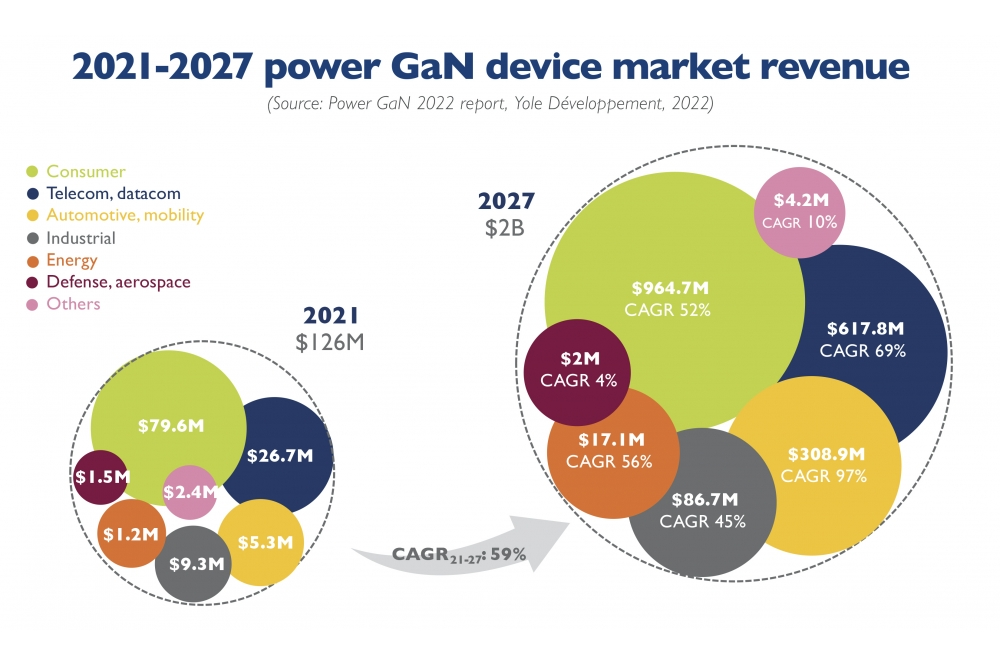

数据显示,现如今消费快充市场已成为绝大多数氮化镓功率半导体厂商营收的主要来源。据市场研究机构Yole预测,在消费类电源市场,氮化镓的规模到2027年将超过 9.156 亿美元,2021 年至 2027 年期间的复合年增长率将达到 52%。

图源:Yole

与此同时,在相关技术演进和终端厂商的联合推动下,氮化镓的应用场景也在不断扩展。不少分析师纷纷指出,除了消费快充,数据中心、通讯基站、可再生能源等工业,甚至汽车市场等都将成为推动下一个功率 GaN 浪潮的驱动力。

图源:集邦咨询

在数据中心和通信两个应用领域,GaN的理论优势正在主流设计中逐渐实现。对于这两个耗电大户来说,GaN电力电子技术可助力终端设备降低电力成本,并提高运行效率,目前Rohm 正在为电信/数据通信应用提供 150V GaN 产品。YOLE预测,用于数据通信/电信的 GaN 市场预计 2021-2027 年的复合年增长率为 69%,到 2027 年价值将超过 6.178 亿美元。

在可再生能源方面,GaN功率元件的优势也十分明显。纳微半导体发布的宽禁带行业可持续发展报告指出,每颗出货的清洁、绿色氮化镓功率芯片可节省 4 kg CO2排放,GaN有望节省高达 2.6 亿吨/年的二氧化碳排放量,相当于650座燃煤发电站的排放量。

至于电动汽车领域,虽然相较于碳化硅的“上车”热潮,当前氮化镓“上车”仍在蓄力中,GaN汽车市场规模仍然很小,但宝马、纬湃科技等车企或Tier1都已经跃跃欲试,其重要的一个转折点就是,2021年宝马与GaN Systems合作,就宝马高性能车载标准氮化镓功率半导体签订了全面的产能协议,合作金额达1亿美元。

据了解,氮化镓在新能源汽车领域主要有三种应用,分别是车载充电器,用于给高压电池充电;DC/DC转换器,将来自高压电池的电力转换给汽车上其他电子设备;牵引驱动或电机控制,可以用于驱动电机。其中,GaN的高速特性作用于车载激光雷达,可助力激光雷达看得更远、更快、更清晰。YOLE预测,到 2027 年,GaN 汽车市场预计将超过 2.27 亿美元,2021-2027 年的复合年增长率为 99%。

在终端市场的驱动下,越来越多的氮化镓厂商开始将电动汽车市场视为下一个目标市场。比如:GaN Systems将与EPowerlabs公司共同合作,为汽车企业交付一款高密度DC/DC功率转换器——DDC48-1K;纳微半导体在上海正式成立电动汽车研发中心,与电动汽车制造商合作开发自己的氮化镓系统。业内预计,基于GaN技术的电动汽车上市时间估计将在2025年前后,汽车领域或将成为氮化镓大规模采用的主角。

氮化镓基板,多种选择

毫无疑问,在各种终端市场的驱动下,氮化镓技术只会越来越火热,但其发展也会遇到各种难题,衬底制备就是其中之一,GaN 基板成本高、制造难度大。不过,与只能采用碳化硅衬底的碳化硅晶圆不同,氮化镓可经由磊晶的技术沉积在不同的基板上,包括硅(Si)、碳化硅(SiC)、蓝宝石(Sapphire)等。

目前市场上的GaN功率元件主要以GaN-on-Si(硅基氮化镓)、GaN-on-SiC(碳化硅基氮化镓)两种晶圆进行制造。

其中,GaN-on-Si基于基础硅技术上,可用较低的资本支出进行生产,Si 上的 GaN 能够在简单的空间硬控制模式下以高频率和高功率水平运行。目前,GaN-on-Si 用于卫星、用于自动驾驶汽车的激光雷达、增强现实系统、机器人技术等。相关研究人员曾总结道,GaN-on-Si 器件技术在导通电阻、开关速度、热性能、芯片尺寸和成本方面表现出令人印象深刻的性能。

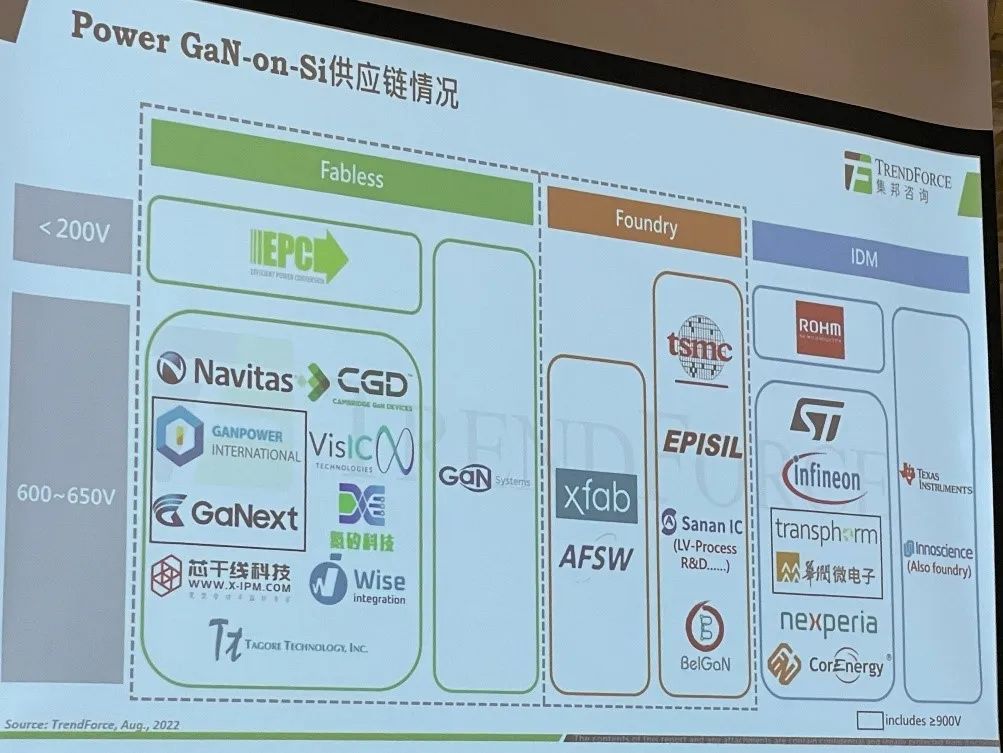

在GaN-on-Si供应链方面,纳微半导体、氮矽科技等大部分厂商都致力于研究600-650V技术,只有IEPC、GaN Systems、台积电、罗姆等小部分厂商发力小于200V的氮化镓技术。据韩媒etnews今年年初报道,韩国晶圆代工厂商DB HiTek将生产基于硅基氮化镓技术的8英寸半导体,通过提高半导体制造的竞争力来简化晶片加工以增强盈利能力。

图源:集邦咨询

而GaN-on-SiC则结合了SiC优异的导热性和GaN的高功率密度和低损耗的能力,与Si相比,SiC是一种非常“耗散”的衬底,此基板上的器件可以在高电压和高漏极电流下运行,结温将随射频功率而缓慢升高,因此射频性能更好。经过验证,GaN-on-SiC 器件非常适合基础设施、国防和航空应用,如雷达、电子战、通信、导航及类似应用。

此外,在相同的耗散条件下,SiC器件的可靠性和使用寿命更好,还具有高电阻特性,有利于毫米波传输。Wolfspeed 的联合创始人兼首席技术官 John Palmour 曾指出,与硅相比,SiC 器件可降低系统成本并提高性能,因此,SiC 上的 GaN 被证明具有*的整体价值。

值得注意的是,GaN-on-SiC晶圆受限于SiC衬底,大部分被限制在4英寸与6英寸,8英寸的还未推广,目前SiC衬底技术主要掌握在国际少数厂商手上,例如美国Cree、II-VI及ROHM。

图源:TrendForce

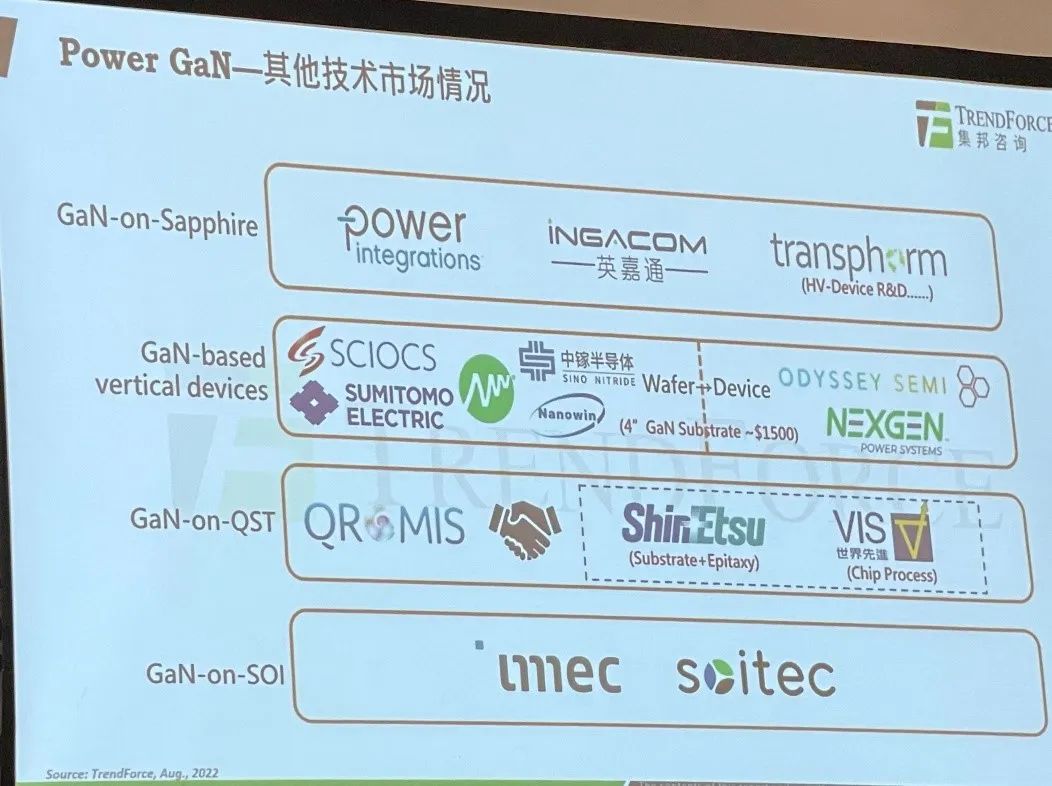

当然,除了以上这两种主流技术外,还有GaN-on-sapphire,以及GaN-on-QST、GaN-based-vertical devices、GaN-on-SOT等。

图源:集邦咨询

其中,GaN on Sapphire算是最为成熟,也最为常见,主要用在LED领域;QST基板由Qromis研发,具有与氮化镓磊晶层更紧密匹配的热膨胀系数,在制程中堆栈氮化镓的同时,也能降低翘曲破片,更有利于晶圆代工厂实现量产,因此成为了联电、世界先进两大晶圆代工厂的选择。目前,联电透露预计2022年将提供8英寸 GaN on QST方案,主攻650~1,200V的功率范围,世界先进则将于2022年如期量产基于QST基板的氮化镓组件。

全球厂商新动态不断

在火热的市场机会背景下,全球各大厂商都开始争先布局氮化镓技术,今年以来,国内外相关技术新闻更是接连不断。

先来看海外厂商。今年1月24日,韩国GaN外延企业IV Works宣布,收购法国Saint-Gobain的氮化镓晶圆业务,通过此次收购,IV Works可以掌握世界级的4英寸和6英寸氮化镓晶圆量产技术。3月,IVworks还和应用材料签署联合开发协议,宣布共同开发1200 V氮化镓功率半导体材料技术。

2月,英国氮化镓材料开发商Porotech完成2000万美元融资,将用于加速基于该公司“PoroGaN”化合物半导体材料的微型LED产品的量产。目前,该公司正在开发一种新型的基于多孔氮化镓的发光器件。

2月,比利时新 GaN 代工厂BelGaN收购Onsemi 在 Oudenaarde 的晶圆厂,计划将原有的 6英寸的晶圆厂改造成6英寸和8英寸的氮化镓代工厂,目标市场包括汽车、移动、工业和可再生能源市场。

3月,日本丰田合成和大阪大学采用了一种在钠和镓的液态金属中生长 GaN 晶体的方法,来制造高质量的 GaN 衬底,成功制造出了 6 英寸的衬底,为目前世界*的衬底。

3月30日,Odyssey Semiconductor官网宣布,成功开发700V的垂直 GaN 功率场效应晶体管(FET) 技术。Odyssey 首席执行官Rick Brown 表示,有望在2022年为少数客户提供1200 V垂直 GaN FET。

图源:Odyssey Semiconductor

再来看,我国在政府的支持下,GaN 厂商的投资也越来越多

今年2月,英诺赛科完成近30亿元D轮融资,并首度将GaN技术引入手机内部充电保护。7月,采用英诺赛科 InnoGaN 产品的两款氮化镓充电器上架 Apple Store,标志着英诺赛科氮化镓功率器件打入苹果合作伙伴 Mophie 供应链。公开数据显示,英诺赛科苏州与珠海月产能已达10000片,供货稳定,截至2022年上半年,英诺赛科GaN芯片出货量已突破8000万颗。

据了解,英诺赛科正在投资超过 4 亿美元,计划到 2025 年将其 8 英寸晶圆产能从每月 1 万片扩大到 7 万片。消费市场。

2月,无锡吴越半导体有限公司获数亿元战略融资,本轮融资将主要用于公司氮化镓自支撑衬底的研发与扩产;3月,晶湛半导体完成数亿元战略融资,主要用于总部和研发中心建设;5月,镓未来完成近亿元A+融资,主要用于氮化镓功率芯片新产品研发及应用方案开发,以及供应链建设。

6月,华润微收购第三代半导体厂商大连芯冠科技有限公司34.5625%股份,入局GaN,同时后者更名为润新微电子(大连)有限公司,该公司已建成首条6英寸硅基氮化镓外延及功率器件晶圆生产线。

8月,宏光半导体宣布按配售价每股3.20港元向不少于六名承配人配售3,000万股新股。据悉,宏光半导体此次配售新股的主要目的在于加强半导体相关产品的生产研发能力如发光二极管、迷你LED、快速电池充电、第三代半导体氮化镓(GaN)器件等。

8 月 10 日,苏州纳维科技研发和生产总部大楼封顶,将建设成为国际前三的氮化镓单晶衬底研发基地与高端产品生产基地,预计年产氮化镓单晶衬底及外延片 5 万片。

8月11日,中国台湾国科会通过了鸿镓科技中科分公司的投资案。据悉,鸿镓科技拟投资2亿新台币(约4500万人民币)设立鸿镓科技中科分公司,进驻中科台中园区,主攻研制氮化镓功率外延片及氮化镓功率晶体等产品。

写在最后

即便氮化镓未来前景广阔,但现阶段成本较高、电池安全性等难题仍然存在,但在众多厂商的努力研发下,期待它未来路子越走越宽。

本文参考:集邦咨询《2022第三代半导体功率应用市场报告》