近日,李宁公司发布2022年中期财报。从总体营收和增长看,上半年总体符合预期。

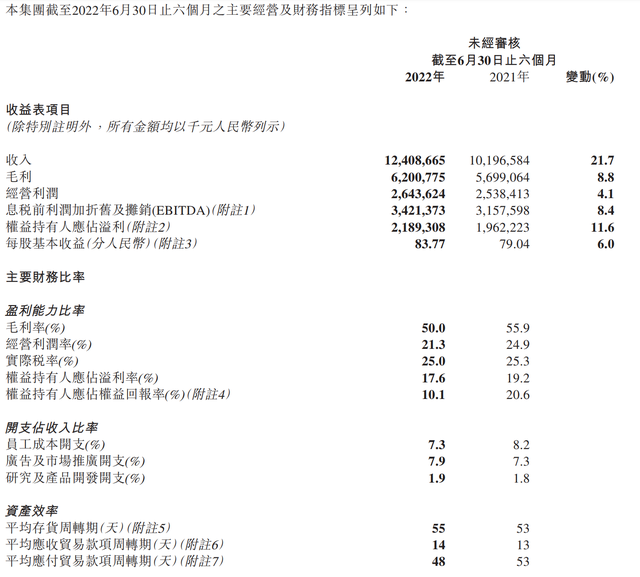

报告期内,李宁总营收入达到124.09亿元,同比增长21.7%;毛利同比增长8.8%至62亿元,权益持有人应占净溢利同比上升11.6%至21.89亿元,净利率则由19.2%下降至17.6%。上半年公司毛利率下降5.9个百分点至50.0%。

鉴于财报数据,有观点认为李宁上半年出现了“增收不增利”的情况。

据李宁公司联席CEO钱炜回应:“毛利率的下降是基于3月初疫情影响下进行的有意识、战略性的调整,来保证整个库存的健康。”

对比各品牌,2022年1-6月,李宁公库存周转天数为55天。期内,李宁存货成本金额为20.83亿元。而据耐克最新发布的财报数据,其上半财年库存周转天数为109天,库存同比增加23%至84.20亿美元,阿迪的库存则同比增加35%至54.83亿欧元。

从这个角度来讲,李宁的库存压力相对稳定。

受更多利好消息影响,李宁股价有一定拉升。截至发稿前,李宁每股报价71.45港元,上涨1.78%,总市值1865.23亿港元。

花旗、东吴证券、交银国际等更多券商机构都给予买入评级。

李宁公司财报截图

01

渠道端:持续大店策略,线下流水下降

按渠道划分,在一年前提出“大电商”模式后,李宁的电子商务渠道持续关注在直播板块,线上收入获得19.2%的增长。

对于线下销售,李宁继续推动旗舰店等高效大店落地,清理亏损、低效和微型面积店铺。

截至2022年6月30日,李宁销售点(不包括李宁YOUNG)数量共计5937个,相较于去年底的5935个,今年仅净增2个。不过在净增加的2个销售点中,零售业务净增加100个,批发业务净减少98个。童装品牌李宁YOUNG的销售点数量共计1175个,相较于去年年底,净减少27个。

值得一提的是,上半年,李宁收入增长主要由新开店及同店销售增长贡献,其中新开店贡献1.95亿元。

钱炜在财报会上表示,将继续坚持商品和卖场效率为核心的业务策略,注重单店经营表现,新开店平均月店效约45万元,而店铺面积超300平方米的大店流水占比提升近10%。

从结果看,李宁的零售转型效果显现,正向着“肌肉型”企业靠拢。

同时,李宁公司也在加强特许经销商的整合及渠道管理。2022年上半年,经销商、直营与电商营收分别占总收入的47.5%、22.5%和28.5%。

尽管如此,李宁的直营增速却较同期大幅放缓。

财报中称,受部分大城市疫情影响,李宁的直营渠道经营“受到冲击”,收入同比增长10.8%,占总收入的22.5%,而上年同期直营渠道收入同比增速达88.5%,直营收入增速明显放缓。

此外,另一个数据需被关注,截至6月30日,李宁线下渠道流水下降,其中零售和批发皆下降。

对具体数据,李宁仅用“高单位数”形容,这也表明,李宁门店端有一定的库存积压。亦可看出,2022年国内多地疫情的爆发对李宁线下生意确有一定影响。

现金流方面,李宁期内经营活动产生的现金净额为15.8亿元,较去年同期下降52.4%。

李宁方面称,由于原材料及人工成本上涨,采购成本明显增加,为支持供应商更高效的资金周转和生产运营,李宁缩短了支付周期,但公司资金保障充足。

且由于原本毛利率较高的直营和电商渠道折扣力度加大,加之原材料成本和人工成本上涨,使得采购成本明显上涨,直营及电商渠道的收入占比下降,拉低毛利率1.7个百分点;批发渠道毛利率则拉低了1.4%的毛利率;渠道库存增加约45%导致存货计提准备增加。

多种因素下,李宁今年上半年毛利率从55.9%下滑至50%。

02

产品端:“篮球、跑步”亮眼,研发投入增加

从产品品类看,报告期内,李宁鞋类产品收入提升47%,占比提升9个百分点,至54.5%。其中,篮球及跑步业务保持亮眼表现,零售流水同比分别增长30%和10%。

篮球方面,李宁持续迭代的“韦德之道10”推出,备受篮球爱好者关注。

跑步方面,李宁继续以“䨻轻弹科技”为核心,并推出了全新鞋面科技——“䨻丝”科技,配合独特编织技术,满足跑步运动各项需求。

据悉,李宁最新明星产品“超轻19跑鞋”就运用了“䨻科技”。钱炜介绍,该款跑鞋计划2022全年销售300万双,上半年已销量近200万双,预计成为李宁有史以来的*爆款。

此外,在半年报中,备受关注的“中国李宁”并未更多提及。曾有近李宁人士告诉36氪,公司本身对“时尚潮牌”的态度就相对谨慎,更希望保持运动品牌的“专业性”。

2022年H1,李宁研发费用达到2.36亿元,较去年同期的1.84亿元增长28.26%,研发占比达1.9%;研发费用增幅超过了公司营收和净利增幅。

但国际巨头的科技力量仍难超越,阿迪、耐克的研发占比始终在7%左右。现如今运动品牌的主流材料与缓震科技,仍由阿迪的“Boosts技术”与耐克的“ZOOMX技术“为主,国产运动品牌的创新与研发更多基于这两大技术之上。

不久前,阿迪达斯首席执行官罗思德表示,其在中国市场“犯了错”。相信在未来,阿迪对中国市场的策略会有调整。

且从目前阿迪、耐克的产品价格看,伴随库存的积压,促销力度越来越大。反观李宁、安踏,售价却不断向“中高端”靠拢。也因此,当消费者追求专业和产品力时,耐克和阿迪或又成为*。

另据Euromonitor对2021年中国运动公司市场份额的报告,耐克中国市占率从2020年25.2%提升到25.9%,市占率*,安踏集团首次取代阿迪达斯中国排名第二,市占率为16.2%,阿迪达斯中国市占率14.8%,单品牌的李宁则以8.2%排名第四。

03

未来与展望:审慎乐观,下半年不明朗

可以肯定的是,李宁进入二季度后仍面临较大市场压力。

对于全年业绩,李宁公司表示“不明朗”,对下半年的营收,持审慎乐观态度。

谈及外部环境,李宁集团创始人、董事长李宁曾表示:年初北京冬奥委会的顺利举行、加上国家推动全民健身的热潮,使消费者对国产运动品牌需求扩大,也为李宁品牌带来了更多发展潜力。

李宁集团CFO赵东则则认为,“在下半年疫情和消费环境相对稳定的前提下,会维持年初的指引,预计全年收入增长10%-20%的高段增长至20%-30%的低段。”

但赵东升也强调,预测未来是困难的,会紧密观察下半年的渠道恢复水平、以应对各种突发情况。