7月22日,中国飞鹤(HK:06186)发了一份简短的业绩预告:截至2022年上半年,录得营收同比下降14.9%-17.4%,净利润同比下降33.4%-42.4%。公告一出市场立刻做出反应,周一飞鹤股价应声下跌13%,一周以来跌幅超过了15%。

(图:飞鹤业绩预警公告,来源:公司公告)

(图:飞鹤股价近期走势 ,来源:Wind)

自上市以来,飞鹤作为综合毛利超过70%的优质奶粉企业,一度被包装出“奶粉茅”的称号。股价在2021年4月达到了最高峰22.78港元/股,之后一路下滑,这次业绩预亏后再次徘徊在发行价边缘。似乎资本市场并不认可“奶粉茅”的价值。

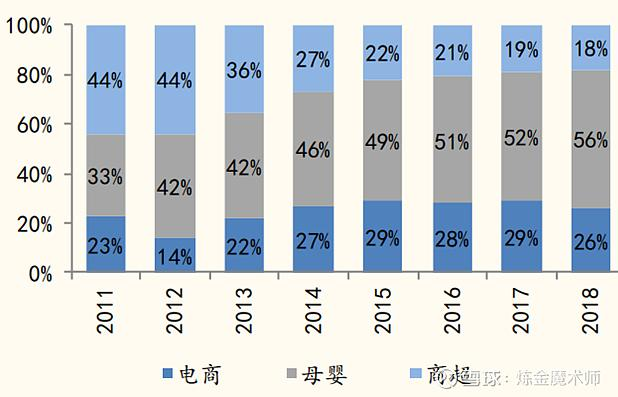

飞鹤作为国产品牌的佼佼者,能做到奶粉市场国内市占率*,确实有其自身的优势和内在逻辑。我们今天来探讨下,飞鹤过去是如何抓住机遇成为龙头,现在又为何不被资本市场认可。

01

抓住历史机遇“飞”到*

飞鹤始建于1962年,从丹顶鹤故乡黑龙江齐齐哈尔起步,前身是赵光农场乳品厂,隶属黑龙江农垦总局。飞鹤于2003年5月6日在美国OTCBB市场挂牌上市,成为中国乳品行业*家境外上市的企业,并于2019年在香港再次上市。

而在两次上市的间隙,中国奶粉行业遭遇了震惊中外的大事——三聚氰胺事件,包括三鹿、圣元、雅士利、蒙牛等知名品牌或多或少都有产品检测到了三聚氰胺成分。但是飞鹤凭借着过硬的产品素质和严格的管理,未检出三聚氰胺,成为此次行业黑天鹅事件的幸存者,口碑一时无两。

但是,三聚氰胺事件后伴随的是整个国内品牌的低迷,国产奶粉市场占有率从65%下降到30%,大环境下没有谁能独善其身,奶粉行业迎来了一次彻底的行业改革和洗牌,各个品牌战略开始分化。

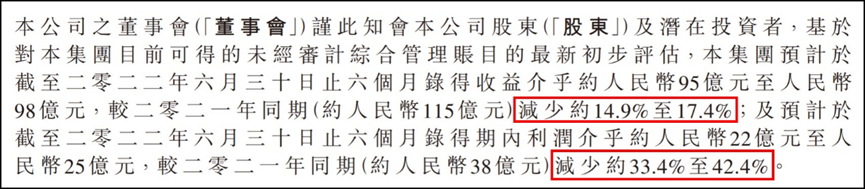

伊利、贝因美、雅士利等品牌鏖战一二线城市大型商超,而飞鹤澳优等相对二线的品牌发力于三线城市母婴店,随着电商崛起和消费意识转变,服务属性更强的母婴店逐渐取代了传统商超的销售渠道,飞鹤也凭借着渠道优势和自身产品优势逐步超越一线品牌。

(图:近年来奶粉销售渠道变换,来源:雪球:炼金魔术师)

在产品方面,飞鹤一直在推进高端化的发展。早在2010年便推出了高端品牌“星飞帆”系列,2015年飞鹤砍掉了部分低端产品线,施行了产品线结构全面升级,飞鹤不断用超高端的“星飞帆”(定价 382 - 463 元/700g)代替低端的“非凡”(定价200元左右/700g)系列。飞鹤的产品结构逐渐固定为“1+N+X”模式(1为高端品牌明星产品星飞凡,X为其他高端品牌,N为普通产品)。

得益于高端品牌贡献的高毛利,飞鹤毛利率从2016年的54.61%一路攀升至2020年最高的72.5%。

除了渠道和产品外,营销和政策推动是飞鹤“飞起来”的重中之重,2016年6月,国家颁布《婴幼儿配方乳粉产品配方注册管理办法》,奶粉注册制的实施淘汰了大量下沉市场的中小奶粉品牌,释放了百亿的市场空间。

已经在渠道和产品下足功夫的飞鹤,顺理成章地撬动了营销的“杠杆”。聘请章子怡、提出“更适合中国宝宝体质”的广告语,一举击中根植在国内消费者心中“一方水土养一方人”的传统思想。到了2019年,飞鹤正式坐上了国内奶粉老大的交椅。

(图:奶粉市场份额走势,来源:欧瑞数据、安信证券、舞剑大仙)

02

今年的飞鹤“飞”不动了

中国飞鹤一纸中报盈利预警的公告,掀起了轩然大波,印象中高速飞奔的飞鹤业绩同比突然大幅下滑,令众多投资者错愕不及。

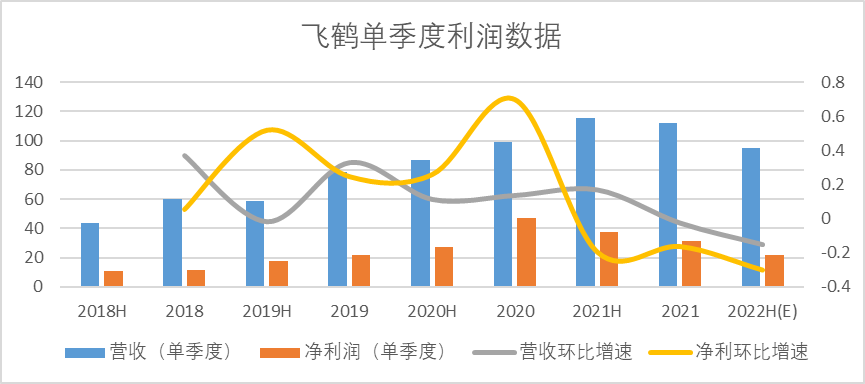

1、营收利润双降

其实飞鹤的净利润环比自2021年半年报就开始负增长,营收也是从去年后半年开始负增长,只不过今年中报期下滑更明显。根据飞鹤发布的财务预测,按照营收95亿、净利22亿预估,营收环比、同比分别下降15.42%、17.71%;净利润环比、同比分别下降30.16%、41.57%。

(图:飞鹤单季度利润 单位:亿元, 来源:Choice金融客户端)

飞鹤的公告还披露,造成下降的主要原因是中国新生儿数量下降及主动调整渠道库存。值得说明的是,同期君乐宝的营收增长了40%,伊利奶粉根据华中奶粉经销商电话交流会数据,上半年增速也达到了20%左右。显然飞鹤“飞”不动了,不是因为整个行业整体失速。我们细看一下飞鹤去年的财报,究竟是什么问题导致飞鹤“折翼”。

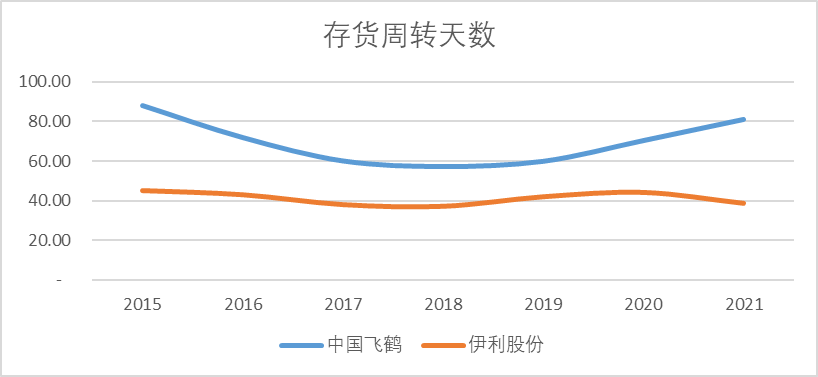

2、存货压力高企

根据奶制品分销商电话沟通会我们可以得知,一二线市场飞鹤的存货周转大约在60-65天,而伊利金领冠为50天左右。根据2021年年报披露测算,飞鹤的存货周转天数达到了80天,而伊利仅为40天左右。

(图:飞鹤伊利存货周转天数,来源:Choice金融客户端)

按照华中奶粉经销商在电话交流会中的说法,往年奶粉企业会为了完成其销售目标,让经销商和销售门店多压货来达成销售数据,不太会重视经销商和终端门店的库存。但是飞鹤随着去年下半年销量环比下降,为了保持销售渠道的良性发展和产品的新鲜度,不得不去折价销售多做活动帮经销商和门店清库存。我们可以看到集中清库存的结果就是销量下滑、净利率下滑(根据2022年上半年飞鹤业绩预告,净利率下降大约6%)。

短期来看是因为前期飞鹤为了完成增长目标,以及经销商担心疫情影响共同导致了库存压货严重,但长期来看其实就是飞鹤的奶粉没有前两年畅销了,卖不动了。

03

中国奶粉正在进入“第四消费时代”

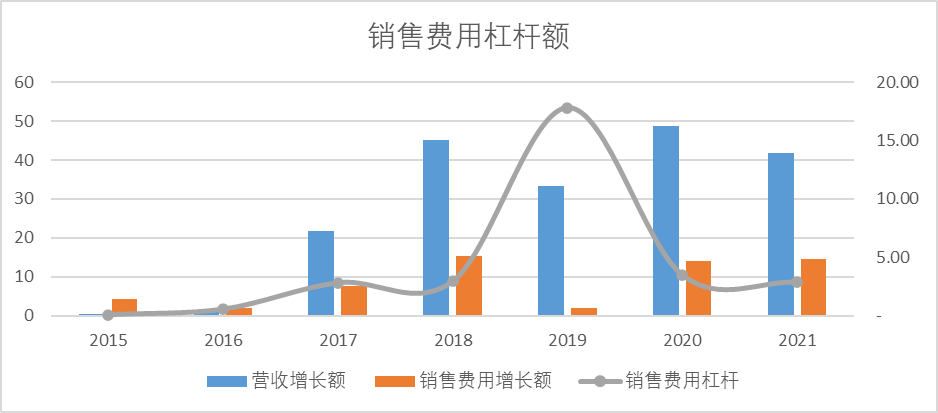

1)营销杠杆不再管用

奶粉行业深受黑天鹅事件的影响(三聚氰胺),导致国产奶粉在很长一段时间内不被消费者认可,因而催生了对奶粉安全性的高溢价需求,飞鹤由此崛起,董事长冷友斌就在接受采访的时候说过“奶粉贵的就是对的,飞鹤奶粉全球最贵”。

很明显在黑天鹅事件频发,行业重塑的背景下,飞鹤靠着一句“更适合中国宝宝体质”的广告语异军突起,但是从费用结构上看,飞鹤本质上还是营销驱动,而不是创新驱动。

根据经销商介绍,每年飞鹤线下营销活动高达10000场左右,其他品牌也逐渐意识到线下营销的重要性,伊利奶粉线下营销活动也达到了5000场次左右,今年线下活动次数能达到飞鹤的80%左右,各品牌的竞争也会导致营销效果的下降。

(图:飞鹤销售杠杆率 单位:亿元,来源:Choice金融客户端)

以销售费用杠杆率为例,采用每年度营收增长额与销售费用增长额比值,来计算每单位销售费用增长带来的收入(销售费用杠杆额),可以看出后疫情时期大家的消费趋于理性,营销驱动的杠杆越来越小,但是飞鹤的销售费用增长幅度还是很大(2021年同比增长27.85%),策略有问题。

纵观市场,反而是平价的君乐宝半年报最为亮眼,营收增速达到了40%,在更多更健全的信息披露体制,以及消费者意识升级的大背景下。奶粉行业的营销杠杆不会再有之前那么管用。

2)产品定价与市场趋势相悖

飞鹤以主打三线城市起家,但是下沉市场的消费力与产品定价不匹配,飞鹤新品牌的奶粉价格冠绝全球, “星飞帆卓睿”1段750克在京东售价为382元,折算后为509.33元/公斤,超出国产平均水平高达140.73%,超出进口平均水平也达到了97.58%。

随着互联网渗透率越来越高,消费者获取商品的渠道和信息更广更深,无论是海外渠道还是国产其他竞品线上线下销售渠道均趋于完善,必然会分流飞鹤这种“不求*,但求最贵”的模式。消费者只会越来越追求性价比。

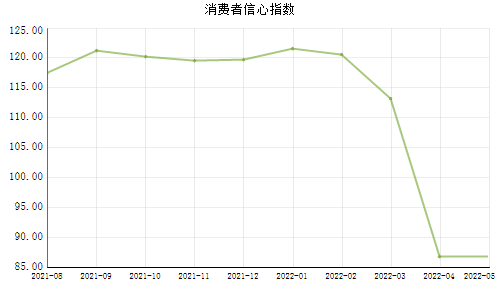

这一点在后疫情时代表现得极其明显。疫情反复、宏观经济波动都会明显影响消费者信心指数,虽然还不至于跌破50的零界线,但更多讨论“平替”的声音确实代表了高端品牌的吸引力正在逐渐下降。

(图:消费者信心指数 ,来源:证券之星)

日本著名社会学家三浦展的著作《第四消费时代》,按照时间维度区分日本社会的消费趋势。日本*消费时代是1912-1941年,商业社会初期,仅有社会上层人士具备消费力。第二消费时代是1945-1974年,工业化加速,经济高速增长,属于卖方市场,什么产品都能卖出去。第三消费时代是追求高端化、定制化的时代,逐渐向买方市场转型。而第四消费时代的消费者更加趋于理性,更加追求性价比。

我国自改革开放以来走完了日本的经济发展之路,同时消费时代也有复刻趋势,疫情加速了我国居民提前进入第四消费时代,遍地开花的共享经济,新能源汽车的崛起,服装化妆品国产平替加速,都意味着我国消费者的消费观念发生了根本的转变。

而对于飞鹤来说,自三线城市母婴店做大做强,逐步演变到部分一线城市市占率头名,董事长冷友斌一直在强调,奶粉市场“好的就是贵的”,并直言奶粉的成本并不高,但是“我们卖的便宜反而卖不出去”。以今年飞鹤推出的新品卓睿京东旗舰店的零售价来算,价格已经达到了509元/千克,超过了之前飞鹤的明星单品星飞帆(387元/千克)。飞鹤在高端高价路线一去不回头。

根据中报目前的披露以及去年后半年增速的下降可以看出,这条与消费趋势背离的“高端路”似乎在奶粉行业走不通了,奶粉作为国民必需品,也逐渐走向价值回归。

3)奶粉行业走向价值回归

国内乳制品行业的竞争,一直都是激烈残酷的,奶粉行业也不例外。从行业重塑期“卷”安全生产,到各个品牌开始“卷”营销、广告语,到现在开始“卷”五花八门的配方,终有一天会回归供需本质:“卷”价格。

那奶粉厂商为什么要不遗余力的“卷”配方、“卷”营销呢,其实本质就是为了展现其独特性和稀缺性,从而卖更高的价格。以著名钻石巨头戴比尔斯为例,戴比尔斯通过恶意收购搞垮老对手金伯利实现了当时对钻石市场90%的垄断,再通过营销,展现其稀缺性,将钻石与爱情绑定,最终实现了其售价远高于自身价值的目的,这就是很*的“垄断+营销”的案例。

同样的,奶粉本身不具备稀缺性,厂商通过不同的配方,不同的营养成份,试图根植在消费者心中一个观点:“我的奶粉就是不一样”,但是不同的是,奶粉本身不具备垄断条件,这导致大家的配方看点五花八门,也没有一个通行的办法证明孰高孰低。这导致消费者逐渐意识到,其实无论是什么成分,大多还都是营销造势,除个别敏感消费者外,对大部分消费者而言实际差别并没有宣传的大。很明显,网上已经有很多声音在质疑奶粉企业“重营销,轻研发”。

以中国飞鹤2021年年报数据为例,产品本身毛利高达70%,净利润30.36%,销售及分销成本占比29.54%,研发费用占比为1.86%。换句话说,假设消费者以300块钱买一罐飞鹤的奶粉,花在广告和渠道的费用达到了90元,企业赚走了90元,奶粉本身值90元,扣除杂七杂八一些花费,用于研发乳制品的钱不到6元。

逐渐的,消费者开始清楚认识到,商品的内涵其实不值得为其付出如此高昂的成本。 那么非垄断消费品必然会走向价值回归,例如小罐茶创始人杜国楹,通过营销创立的3C品牌好记星、E人E本、8848手机,在当时也都是爆款;但当类似于小米这样的“鲶鱼”通过品质和价格让消费者意识到3C数码本身的价值时,通过营销走起来的高溢价产品便没有了销路,奶粉行业也是同理。

04

最后的话:飞鹤需要警惕的不止是当下

“花不常好,月不常圆。世间万物有盛衰,人生安得常少年”

飞鹤为了解决“卖不动”的问题,也在努力切入细分赛道,包括去年溢价收购小羊妙可切入羊奶粉赛道,其实早在2014年飞鹤就通过收购关山乳业切入羊奶粉推出高端产品,但后来因为关山乳业被爆出质量问题,双方早在2015年便“分手”。

当时出售给深圳岳佑就折价了6400万,而去年收购小羊妙可又溢价6400万,实际上小羊妙可的前身就是关山乳业,一来一回溢价高达1.2亿。飞鹤不惜付出高额成本和名誉质疑也要“回购”小羊妙可,也可以看出来飞鹤内部也清楚羊奶粉的细分赛道或许能够给飞鹤持续高端化带来出路。但是就今年目前的营收状况来看,实际情况并不理想。

对于飞鹤来说,仅两个报告期的增速下滑,可以归咎于清库存、疫情影响等一系列问题;但是需要认清的是,消费者和市场也在发生着转变,可能之前的营销策略能带来杠杆级的提升,但是新消费者并不吃这一套了,消费观也会逐渐回归价值,回归理性。所以飞鹤要解决的不仅仅是库存问题,可能更需要思考未来发展的方向是坚持高端,还是放下身段去迎合消费者。

当然没有企业能够一直增长,长盛不衰,飞鹤为国产奶粉带来的无论是市占率还是口碑一直以来都是正向的,真心希望中国飞鹤能够有效调整、再次“起飞”。