在医药界有一个 “双十定律”,讲的是一款新药从研发到上市,平均需要10年时间和10亿美元的投入。

上世纪80年代,海外药企巨头在新药研发上的激烈竞争,催生了医药研发与生产外包(CXO)产业。伴随医药外包产业向人力成本更低廉的国家转移,中国企业家便抓住了这一时代机遇。

2000年,33岁的留美博士李革与小伙伴回国创办了*家CRO(Contract Research Organization,医药研发合同外包)企业药明康德。李革把CRO模式带回了中国,也是在那几年,康龙化成、泰格医药、凯莱英等国内CRO药企纷纷成立,甚至百济神州的联合创始人欧雷强也曾在国内创办了一家医药研发外包公司叫保诺科技。

我国的医药外包行业,从这群科学家纷纷创业而兴起,也随着一众明星资本加持而被人们熟知,如高瓴资本几乎参投了所有医药研发外包龙头如药明康德、药明生物、泰格医药、凯莱英等,不仅让这个赛道变得炙手可热,不断增加的估值也令人直呼“高攀不起”。

如今,药明康德、康龙化成、泰格医药已成为中国CRO领域的三个龙头企业,它们的股价在2020年前都涨幅惊人,2021年则巨幅震荡,在中国资本市场上格外引人关注。

“老二”康龙化成与药明康德同时期崛起,都想做行业通吃的玩家,但康龙化成的布局始终“慢了一步”,如今康龙化成的全产业链布局不仅尚在爬坡中,还要加大拓展仅占两成收入的国内市场,此外押注的临床业务预计今年可能还是亏损,这些不稳定的预期也让公司股价在资本市场频坐“过山车”。

与康龙化成2021年的最高点162.77元/股相比,截至7月25日,康龙化成股价已腰斩,报84.37元/股,市值蒸发超930亿元,至1005亿元。受牵连的不仅有投资者,作为医药一姐的葛兰,也重仓了康龙化成,2022年上半年,康龙化成是葛兰的第三大重仓股,持股市值约46亿元。

可以说,正是康龙化成、药明康德、泰格医药等CRO大牛股成就了葛兰,又在暴跌中把葛兰推到了悬崖边。

一份业绩预告引发的“大跌”

7月18日,康龙化成发布了2022年半年业绩预告,预计上半年营收为45.67亿元-46.65亿元,同比增长39%-42%,净利润为5.65亿元-6.1亿元,同比增长0-8%。虽然康龙化成经调整后的净利润增速为19%-27%,但增速远不如主要竞争对手药明康德。

“CRO的泡沫开始破灭了吗?”康龙化成的股价在7月18日跌幅就达10.57%,当天市值蒸发了121亿元。对此业绩增速,公司称临床研发以及境外收购等新业务尚在整合和投入阶段,利润率相对较低,并回复市界:“将一如既往的兼顾短期财务表现和长期战略发展,踏实做好经营。”

有趣的是,康龙化成因业绩不及预期造成股价大跌也并非首次,2021年7月15日晚间,康龙化成公告预计2021年上半年实现的净利润为4.98亿元–5.94亿元,同比增长4%-24%。第二天康龙化成的股价暴跌14.36%,仅一日市值就蒸发266亿元。

实际上,康龙化成可以说是CRO领域的一个大牛股。2019年同时登陆深交所和港交所,成为行业继药明康德之后第二家A+H股的上市公司。短短两年时间,康龙化成的市值从91亿元暴涨21倍至最高市值1938亿元。

被资本追捧的并非康龙化成一家,2012年A股上市、2020年8月港股上市的泰格医药,成为继药明康德、康龙化成之后的第三家“A+H”双资本平台的CRO公司,短短两年内,公司总市值从500亿元上涨至最高约1800亿元。

彼时,从一个5、6个人的小公司成为如今的行业龙头,康龙化成的创始人楼柏良曾说:“当初没想到企业会做那么大”。不仅如此,康龙化成也为楼柏良带来了想象不到的财富。2021年末,楼柏良与弟弟楼小强、郑北夫妻持有公司23.59%的股份,他们家族的身家达237亿元。

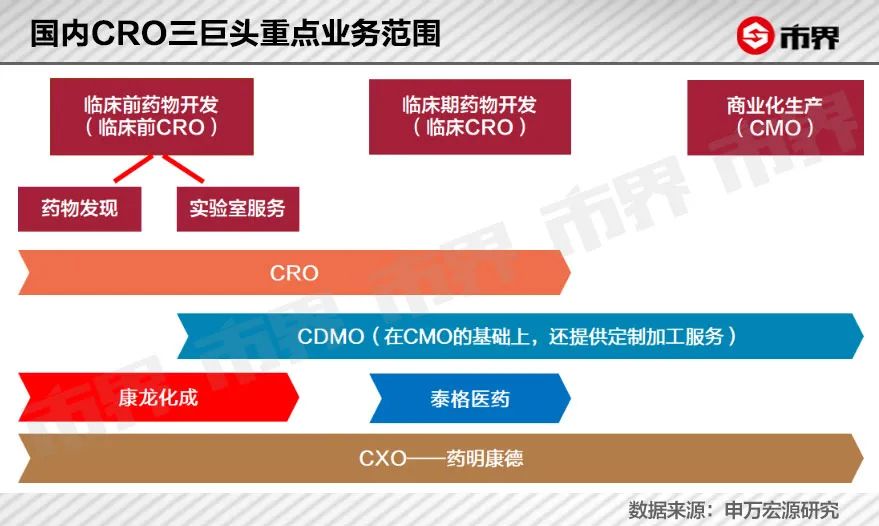

“康龙化成们”,能备受资本追捧背后得益于他们所处的赛道—CRO,专门为药企承担研发所需的一系列相关工作。在高瓴资本创始人张磊的眼里,这是典型的“卖水型” 行业,能够旱涝保收。具体来看,医药外包服务行业包括三类 :CRO(合同研究组织)、CMO/CDMO(合同生产组织)、 CSO(合同销售组织)。而CRO企业又分为临床前CRO和临床CRO两大类。

目前的国内市场里,作为“全能型”的药明康德能为药企提供从药物发现到临床研究直到最后的商业化生产的一条龙服务,是CXO的龙头企业。泰格医药的业务集中在市场份额*的临床CRO阶段 ;昭衍新药的业务主要在临床前CRO的药学安全研究和实验动物养殖和销售。

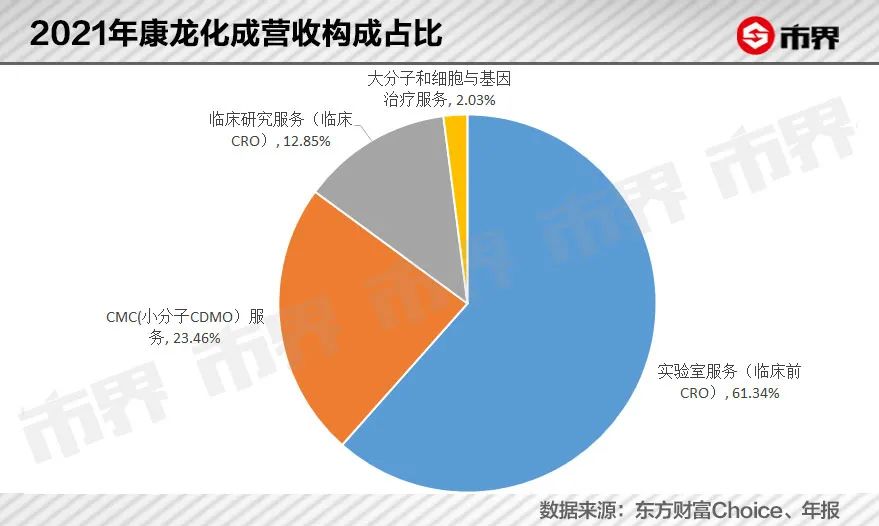

和同行相比,康龙化成目前六成的业务集中在临床前CRO ,包括实验室服务、药物发现等,这部分2021年为康龙化成贡献了45.65亿元的收入,此外康龙化成还有CMC/小分子CDMO服务、临床研究服务和大分子与基因治疗服务等业务板块。

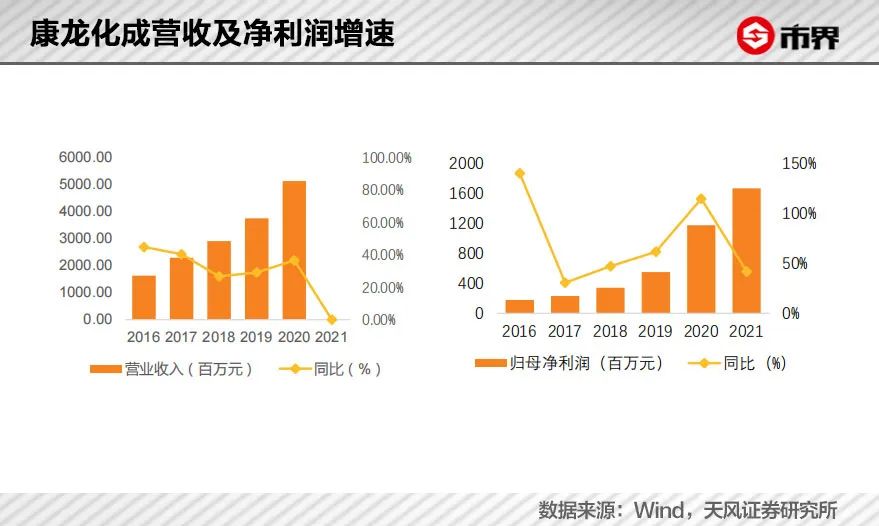

不过与昭衍新药以及泰格医药营收主要来自国内不同,药明康德和康龙化成主要营收则来自海外,尤其是康龙化成82%的营收都来自海外。前瞻的全球化布局也让康龙化成营收稳定的从2014年的7.9亿元增长至2021年的74.44亿元,同期净利润则从2100万元增长至16.61亿元。

一位CRO行业人士告诉市界:“康龙化成所做的这个临床前CRO,基本算是制造业,制造属性强,但泰格医药的临床CRO主要是招募病人入组、数据分析等,算是服务管理业,主要跟相关企业的组织能力相关。”

一心做教师却成为“卖水人”

有意思的是,康龙化成和药明康德两家公司除了成长经历相似,就连两个创始人也具有颇多共同点。

比如二人都是浙江人,1963年出生在浙江慈溪的楼柏良比李革大4岁,与李革曾说出“我相信我一定能征服美国”的豪言壮语相比,楼柏良的梦想则更低调,是“成为一名教师”。

从宁波师范专科学校毕业后,1981年,楼柏良如愿来到当地的一所中学,成为一名化学和英语老师。在教书两年后,楼柏良成功考取中科院上海有机化学研究所研究生。之后楼柏良又获得到加拿大蒙特利尔大学读博士后的机会,并于1994年拿到了博士后学位。

一直想走学术道路的楼柏良未曾料到因一张药物研发的招聘广告改变了自己的人生轨迹。楼柏良曾说:“我的思想从那张广告开始发生了转变,也迸发出了创业的念头。”真正激发起楼柏良创业激情的日子,是他跟随老板到美国做研发总监的6年。在这期间,它不但积累了很多管理的经验,能够直接与创始人对话,也为他自己创业积累了经验。

同样,与李革一样,2002年偶然回国参会的楼柏良也看到了国内仿制药遍地,创新药不强的巨大潜力,但更重要的是看到了国内人才的“红利”。

楼柏良算了一笔账:在欧美的大型医药公司,雇佣一位化学家需要25万美金,而在中国则只要这个价格的1/3。即使是现在,根据上海医药研究临床中心的数据,中国临床试验成本仅占西方发达国家的30%-60%;医院是承担临床试验研究的主要机构,中国医院超高的入院人数为临床试验的开展提供了便利。

在这本“经济账”之外,助力药明康德与康龙化成顺势而起的还有政策,2003年《药物临床试验质量管理规范》发布,文件从法理上承认了CRO企业在中国的地位和空间。

2004年,楼柏良与弟弟楼小强、郑北夫妇在北京中关村联合创办了康龙化成,定位于医药类技术外包服务公司。和药明康德一样最开始也是以实验室化学业务起家。

相较于药明康德,康龙化成的资本之路走得并不快。在康龙化成启动融资时,2007年,药明康德便已在美股率先上市,打响了CRO企业进入资本市场的*枪,2012年,泰格医药在A股成功上市,成为了首支在A股上市的CRO企业。

在资本化上慢了一步的康龙化成,后来能够成功实现大跨越,离不开2015年由君联资本、中信并购等基金参投的2.8亿美元资金。这也为其后来“买买买”布局全产业链提供了底气。

除了资本化之路慢了一步,康龙化成的盈利能力也远不及药明康德与泰格医药。2021年泰格医药52.14亿元的营收虽不如康龙化成的74.44亿元,但其净利润却是康龙化成16.2亿元的1.7倍,为28.74亿元。

为翻身抢了10000只猴子

实际上,楼柏良并不满足于仅做卖水这门生意。早在2007年,他就想从单一的化学合成服务转身“新药研发综合服务提供商”,这与李革当初“行业一体化”的想法不谋而合。

楼柏良曾说:犹如中国汽车业,“先从方向盘做起,但总是要走到整车制造的。”而选择从临床前端引流到后端医药生产等业务,医药咨询管理专家史立臣告诉市界:“一体化会是未来CRO行业的趋势。”

想要多点开花的康龙化成目前最成熟的还是实验室业务,想要完成一带三,甚至打通全产业链势必需要更长的时间周期。一位CRO行业人士告诉市界:“康龙化成就是CDMO切入慢了,基本上是把药明的路再重走一遍。”

但今时不同往日,就拿切入临床CRO这一业务来说,2016年康龙化成通过收购康龙英国,正式进入临床CRO领域,这一领域的*龙头正是泰格医药。2021年泰格医药的“临床试验技术服务”实现收入29.94亿元,毛利率高达44.77%。而2021年,康龙化成“临床研究服务”实现营收9.56亿元,占比12.85%,这部分的毛利率仅有10.31%。

在最新的投资者回答中,康龙化成表示:“临床订单增长和今年收入增长差不多。但毛利率需要一点时间慢慢爬坡,今年可能还在亏损。”

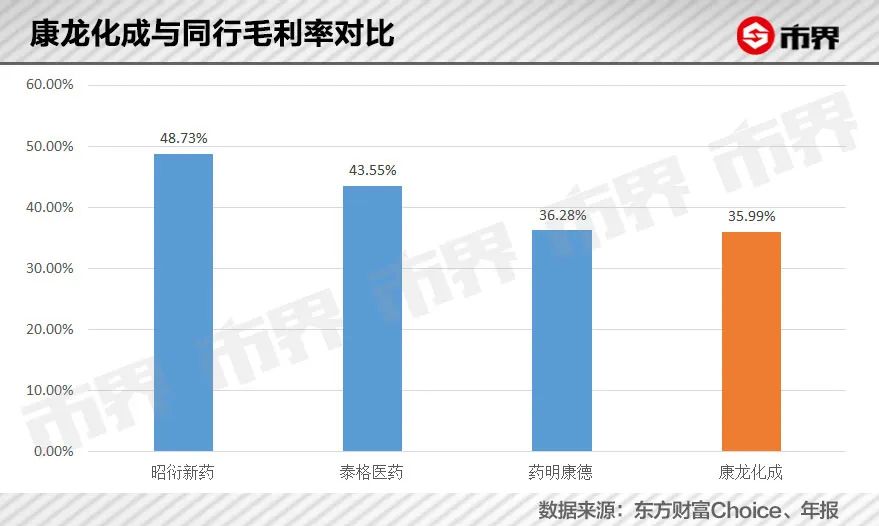

从整体2021年的毛利率来看,药明康德、泰格医药、康龙化成、昭衍新药的销售毛利率分别为36.28%、43.55%、35.99%以及48.73%。四家企业的毛利率水平差异较大,主要因其各自不同的业务模式和客户属性,而康龙化成毛利率在四家中处于*水平。

可见,不论是从毛利率或者赚钱能力上来说,康龙化成盼望着能走一体化路线的初衷也不难理解。但除了要面对药明康德、泰格医药以及昭衍新药外,在细分领域,康龙化成的挑战也不小。

比如聚焦于生物药CDMO领域的药明生物,是国内规模*、市占率最高的大分子生物药CDMO公司 (2019年中国市场占有率78.6%);此外还有仅次于药明生物的小分子CDMO供应商凯莱英、CMO龙头博腾股份等一众玩家。

为了补足每一环节的短板,康龙化成也开启大手笔的“买买买”。如为了保障实验动物供应,康龙化成也加入“抢猴大战”,斥资超3亿元相继取得肇庆创药生物的控制权,并收购中科灵瑞100%股权,获得近10000只猴子;此外,为了加强在定量药理学、药物警戒等方面的能力,康龙化成还收购恩远医药科技等公司。

但正如行业内人士所说,想要做一体化为客户提供端到端的服务,并非一朝一夕能完成的,CRO每一环节的玩法、逻辑都不一样。当时药明康德所处的市场机遇、环境,甚至竞争与今日已不可同日而语。

不仅仅只是布局全产业链,在年报中,康龙化成还指出“要提升在国内市场的竞争力。”目前,国内业务仅占康龙化成收入的两成,而拓展国内市场的难度也不亚于完成一体化的目标。

过去,药明康德*批国内推广团队在推广项目时,经常会遇到对方客户带着轻蔑的语气来问一句:“哟,你们药明不找辉瑞、默沙东这些全球TOP10金主爸爸,什么时候也开始打起我们这些小企业的主意了?”

连药明康德起步都这么艰难,康龙化成想要完成从1到N的跨越充满了不确定性、复杂性和模糊性,而现在投资者的信任成本太高,毕竟连医药一姐葛兰也未能幸免,这就造成了康龙化成股价的一次次巨震。