6月份,医药公司IPO申报热情,可谓“*高涨”。

过去一个月,共有20家医药公司,申报科创板或港股IPO。要知道,今年上半年在科创板及港股申报上市的医药公司,总共只有45家。这也意味着,6月份申报上市的医药公司数量,接近前5个月的总和。

最夸张的是科创板。前五个月中,只有世和基因一家公司申报IPO,而6月份达到了14家。巨大的反差背后,答案究竟是什么呢?

01、2022上半年药企IPO:低开高走

用“低开高走”,来形容上半年医药公司IPO最合适不过。

首先来看科创板IPO情况。科创板提高医药公司上市要求之后,前五个月“收成”惨淡,只有世和基因一家医药公司申报IPO。

但到了6月份,情况突然“好转”。如下图所示,共有14家医药公司密集申报上市,市场热情高涨。

其中,包括不少“大块头”。例如创新药研发公司必贝特,目前公司尚未有产品面世,进度*的两个产品尚处于III期阶段。

此次IPO,必贝特计划募资20.05亿元,发行股份不超过总股本的10%。这也意味着,其拟IPO估值达到200亿元。

拟IPO估值超150亿元的,还有智飞生物孵化的另一家创新药公司智翔金泰。此次IPO计划募资39.80亿元,预计发行股份不超过总股本的25%。也就是说,智翔金泰的拟IPO估值达到159.2亿元。

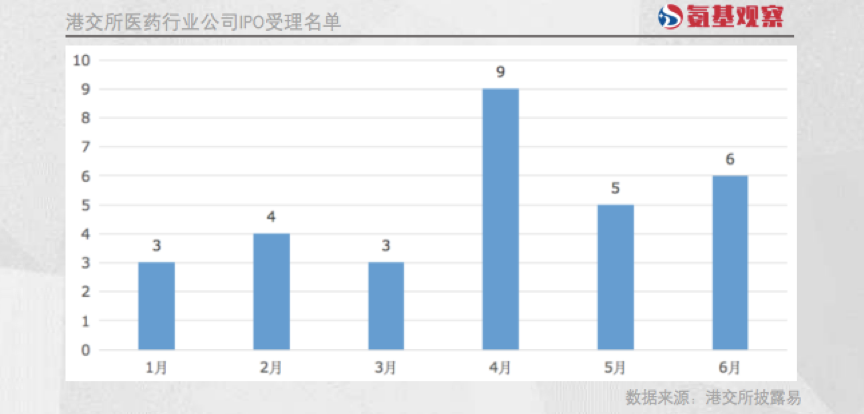

相比科创板IPO市场,港股市场相对缓和,但也同样呈现低走高走的趋势。今年一季度,共10家医药公司申报IPO,单月申请数量在3-4家左右;

二季度,共有20家医药公司申报IPO,相比一季度翻倍。单月申报数量方面,4月份达到了9家,5、6月份分别为5家和6家。

6月份,申报港股IPO的还包括不少明星公司,包括医美巨头爱美客,植发领域头部公司之一大麦植发,以及三家创新药公司:来凯医药、宜明昂科和绿竹生物。

仅从科创板和港股IPO数据趋势来看,似乎整个市场已经走出寒冬阴霾,IPO市场也正加速回暖。但事情的真相,或许并非如此。

02、真相一:赶财报有效期

之所以二季度医药公司密集申报IPO,核心原因之一,是“赶财报有效期”。

大家都知道,不管是港股还是A股,IPO招股书都必须披露相应时间内的财报。

A股方面,根据证监会修改的《首次公开发行股票并上市管理办法》,第四章第四十四条:

“招股说明书中引用的财务报表在其最近一期截止日后6个月内有效。特别情况下发行人可申请适当延长,但至多不超过3个月。财务报表应当以年度末、半年度末或者季度末为截止日。”

港股也是如此。根据港交所发布的《上市规则》,IPO申请主体的最后一个会计期间的结算日期,距上市文件刊发日期,不得超过6个月。

这也意味着,如果希望省时省力省事,以2021年财报申报IPO的企业,那么6月30日将是截止日。不管公司是申请A股还是港股IPO,都必须在6月30日之前,得到交易所的受理。

也正因此,科创板、港股出现了医药公司密集申报IPO的情况。尤其科创板,6月份申报的14家医药公司,报告期均为“2019年-2021年”。

港股方面,二季度申报IPO的公司,财报也主要以“2019年-2021年”为主,只有少部分公司例外。例如绿竹生物,披露的财报为2020年、2021年以及2022年一季报。

显然,“赶财报有效期”是这次医药公司“扎堆”IPO的重要原因,但背后还有更深层次原因有待挖掘。

03、真相二:储备粮草

“赶财报有效期”之外,另一重要原因是“储备粮草”。

对于生物科技公司来说,前期因为尚未有产品面世,需要靠资金驱动。因此,上市融资成为必备选项。

结合如今的大环境,医药公司储备粮草的目的实际上分为两个,一个是过冬熬下去,另一个则是为了更好地推进业务。

5月份申报港股上市的博安生物属于前者。根据招股书,截至2022年4月底,公司账上现金及现金等价物为3.79亿元。根据公司测算,按照去年1.1倍的烧钱力度,大概只能支撑7个月。

目前,博安生物已经获批上市或即将获批上市的产品都是生物类似药,市场竞争相对激烈,产品为公司创收、增利的难度较大。与此同时,现阶段的博安生物除了投入资金进行创新药研发,还要投入资金开拓商业化渠道,必然需要更多的资金支持。

公司在这个节点选择IPO,自然就不难理解了。绿竹生物也是如此,虽然公司在6月份刚刚完成新一轮融资,但根据招股书披露,公司未来因为产品管线的推进,现金流消耗速度将会倍增,预计只能维持6.9个月。

也正因此,公司选择在C轮完成融资后立即IPO。根据招股书,绿竹生物预计,若顺利完成IPO,现金消耗时间将会延长至30.5个月。

6月份申报宜明昂科则属于后者,即为了更好地推进业务。截至2021年12月末,公司账上货币资金为6.68亿元;另外,公司在今年1月份,收到C轮融资尾款1.83亿元,总现金8.51亿元。

2021年,宜明昂科的经营性现金流净额为净流出1.9亿元。对于未来现金流的消耗,宜明昂科在招股书中按照去年2倍现金的消耗量计算。这也意味着,即便未完成融资的情况下,公司依然可以支撑2年,粮草相对充足。

不过,宜明昂科的核心产品CD47单抗领域竞争开始加剧。如果想更进一步,公司必定需要快速推进临床。

在单药+联合疗法面临2期临床到3期临床的跨越,以及部分双抗疗法需要推进中、美临床的情况下,宜明昂科按照2021年2倍现金消耗速度的估算,或许有些保守。毕竟,当前国内临床单个患者费用在40—50万左右,海外则在100万左右。

对于宜明昂科来说,需要更多的资金加速推进核心产品的临床进度,以保证自身竞争力。所以,IPO与否,对公司未来的发展走向起到了至关紧要的作用。

04、真相三:抓住市场回暖的窗口期

在部分市场人士看来,还有一个因素为:抓住市场回暖的窗口期。

对于医药公司而言,IPO是好事,但公司最希望的无疑还是以最小的代价,完成最合理的融资。简单来说,就是以相对较高的估值,最少的股份稀释完成融资。

但很显然,要达成这一目标,需要踩对节奏。从申报IPO到完成融资,大约需要半年时间;但IPO市场估值,是一个动态调整的过程。

这也是为什么,不少18A公司在去年下半年申报IPO后,至今尚未完成融资的重要原因:市场不断走熊,低估值融资可能都难以完成。整个上半年,成功IPO的18A公司也是寥寥无几。

但眼下,情况似乎正在发生变化。经过近一年的下跌,少部分生物科技公司估值已经相对合理,市场也呈现出触底回暖的迹象。

可以看到,5月份低点至今,恒生生物科技ETF涨幅已经达到34.6%,康方生物、诺辉健康等公司涨幅已经超过或接近一倍。A股也不例外,包括恒瑞医药、亚虹医药等公司股价均回暖明显。

这种情况下,部分公司或许出于对未来的预判,选择提前进行布局。若下半年市场继续回暖,IPO估值自然会提升,如今申报IPO的企业无疑是受益者。

那么,事情的走向究竟会如何?让我们拭目以待。